Инвестиционная политика предприятия. Метод расчета чистого приведенного эффекта, индекса рентабельности и нормы рентабельности инвестиции

Инвестиционная политика предприятия - это часть общей финансовой стратегии предприятия, заключающаяся в выборе и реализации наиболее выгодных путей расширения и обновления его активов с целью обеспечения основных направлений его экономического развития.

· Метод расчета чистого приведенного эффекта

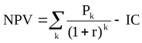

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока.

инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере Р1, Р2, …, Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

Очевидно, что если: NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

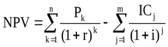

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

где i – прогнозируемый средний уровень инфляции.

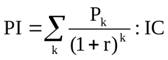

· Метод расчета индекса рентабельности

Этот метод является по сути следствием предыдущего. Индекс рентабельности (PI) рассчитывается по формуле:

Очевидно, что если: PI > 1, то проект следует принять;

PI < 1, то проект следует отвергнуть;

PI = 1, то проект ни прибыльный, ни убыточный.

· Метод расчета нормы рентабельности инвестиции

Под нормой рентабельности инвестиции (IRR) понимают значение коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR = r, при котором NPV = f(r) = 0

IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС

Если IRR .> СС, то проект следует принять;

IRR < СС, то проект следует отвергнуть;

IRR = СС, то проект ни прибыльный, ни убыточный.

16. Методы расчета коэффициента эффективности инвестиций и определения срока окупаемости: основные достоинства и недостатки

1. Метод «затраты – эффективность» имеет определенные рамки возможностей использования и не учитывает расширение видов обслуживания и соответствующей потенциальной прибыли, которая не может быть реализована при помощи традиционных средств.

2. Метод «затраты – прибыль» позволяет учитывать дополнительную прибыль от реализации более широких возможностей новых технических средств, позволяющих обеспечить существенное улучшение качества производимой продукции (услуг).

3. Метод «единовременного подхода» отличается тем, что денежные потоки и дисконт учитываются периодически, обычно один раз в конце каждого года.

Достоинства показателя его скорость и простота расчета.

Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток.

В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора «тяжелых» инвестиционных проектов.