Финансовый рынок: сущность, структура и роль в распределении финансовых ресурсов.

Финансовый рынок — организованная институциональная структура для создания финансовых активов и обмена финансовыми активами. Финансовый рынок ориентирован на мобилизацию капитала, предоставление кредита, осуществление обменных денежных операций. Основным регулирующим органом национального финансового рынка является Центральный банк страны.

Совокупность национальных финансовых рынков называется Международным Финансовым рынком (МФР). Этот рынок функционирует благодаря наличию соответствующих инфрасистем, которые обеспечивают и поддерживают целостность МФР. Международный Финансовый Рынок регулируется различного рода международными соглашениями и международными институтами.

К организациям, обеспечивающим функционирование финансовых рынков относятся:

Международный валютный фонд (МВФ) — межправительственная организация, созданная для регулирования валютно-кредитных отношений между государствами-членами МВФ и оказания им финансовой помощи при валютных затруднениях, вызываемых дефицитом торгового баланса, путем предоставления кратко- и среднесрочных кредитов в иностранной валюте. МВФ — специализированное учреждение ООН. В настоящее время он насчитывает 184 страны-участницы.

Финансовый рынок состоит из ряда секторов: инвестиционного, кредитного, фондового, страхового, валютного.

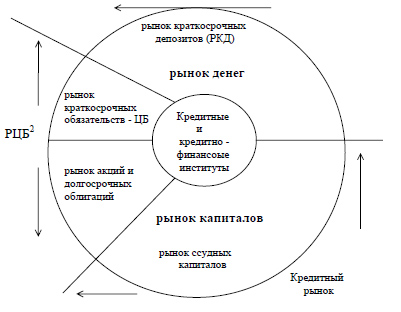

Структура финансового рынка:

§ Кредитный рынок

§ Валютный рынок

§ Рынок ценных бумаг (фондовый рынок)

§ Страховой рынок

§ Рынок инвестиций

На финансовом рынке объектом купли-продажи выступают финансовые ресурсы. Однако имеется принципиальное различие сделок в различных секторах финансового рынка. Если на кредитном рынке деньги продаются как таковые, т. е. они сами являются объектом сделок, то на фондовом рынке, например, продаются права на получение денежных доходов, уже созданных или будущих.

Финансовый рынок — это не только средство перераспределения денежных ресурсов в экономике (на условиях платности), но и индикатор всего состояния экономики в целом. Суть финансового рынка заключается не просто в перераспределении финансовых ресурсов, но прежде всего в определении направлений этого перераспределения. Именно на финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов.

Структура такого финансового рынка может быть представлена следующим образом:

Рынок ценных бумаг. Финансовые рынки

где:

§ Рынок денег — рынок краткосрочных финансовых инструментов (долговых обязательств) со сроком обращения до 1 года.

§ Рынок капиталов — рынок среднесрочных (от 1 до 3-5 лет) и долгосрочных активов — акций, облигаций (со сроком погашения более года) и ссуд (со сроком погашения более года).

§ Кредитный рынок — рынок краткосрочных, среднесрочных и долгосрочных ссуд. На практике между ними нет четкой границы.

63. Содержание финансов НКО. Особенности управления финансами НКО.

Учреждения и организации, осуществляющие некоммерческую деятельность (т. е. не ставящие целью своей деятельности извлечение прибыли), оказывают разнообразные услуги, в том числе социального характера, управленческие, по охране общественного порядка, обороне страны и т. д. В условиях рыночной экономики учреждения и организации, осуществляющие некоммерческую деятельность, перешли на новые условия хозяйствования, что привело к значительному расширению состава их финансовых источников.

Под финансовыми ресурсами учреждений и организаций, осуществляющих некоммерческую деятельность, понимаются денежные средства, мобилизуемые ими из различных источников на осуществление и расширение своей деятельности. Источники формирования финансовых ресурсов формируются в зависимости от вида и характера оказываемых услуг. Услуги могут предоставляться потребителям на платной, бесплатной или смешанной основе.

Источники формирования финансовых ресурсов учреждений и организаций, осуществляющих некоммерческую деятельность:

- бюджетные средства, выделяемые на основе установленных нормативов;

- денежные средства, поступающие за предоставленные платные услуги;

- выручка от сдачи в аренду помещений, сооружений, оборудования;

- добровольные взносы и безвозмездно передаваемые учреждениям и организациям материальные ценности;

- прочие денежные поступления.

Учреждения и организации, осуществляющие некоммерческую деятельность, имеющие самостоятельный баланс и расчетный счет, могут привлекать кратко– и долгосрочные кредиты для своей деятельности.

Мобилизация и использование финансовых ресурсов в некоммерческих учреждениях и организациях осуществляются на основе сметного финансирования и самофинансирования. Функционирование некоммерческих учреждений и организаций на началах самоокупаемости и самофинансирования означает полное возмещение затрат за счет выручки от предоставления платных услуг. Формирование и использование их финансовых ресурсов отражается в финансовом плане по соответствующим статьям доходов и расходов.

На некоммерческих началах функционируют общественные объединения: творческие союзы, общественные организации, благотворительные фонды, ассоциации и др. В силу добровольности создания общественных объединений основным источником их финансовых ресурсов являются вступительные и членские взносы. Использование общественными объединениями бюджетных средств, формируемых на основе обязательных платежей налогоплательщиков, является недопустимым.

Финансовые ресурсы в некоммерческих учреждениях и организациях используются: 1)для покрытия текущих затрат, в том числе для расчетов со сторонними организациями и уплаты процентов за кредит; 2)для формирования фондов экономического стимулирования.

К фондам экономического стимулирования относятся:

- фонд производственного и социального развития;

- фонд материального поощрения (фонд оплаты труда);

- фонд валютных отчислений.

Источниками формирования фондов экономического стимулирования являются:

- совокупный доход учреждения;

- специфические поступления.

Для составления смет используются контрольные цифры, экономические нормативы и государственный заказ.

Управление финансами НКО включает такие основные элементы, как финансовое планирование, оперативное управление и финансовый контроль.

Механизм финансового планирования различается в зависимости от их организационно-правовых форм. Планирование бюджетных ассигнований производится на основе показателей деятельности и норм расходов, установленных либо в законодательном порядке (например, ставки единого социального налога), либо рассчитанных финансовыми органами. Планирование средств от приносящей доходы деятельности бюджетных учреждений производится раздельно в разрезе их видов: средств от оказания платных услуг; безвозмездных поступлений; средств от иной приносящей доход деятельности. Доходы от оказания платных услуг, являющиеся основным видом внебюджетных средств большинства бюджетных учреждений, определяется на основе прогнозирования количества платных услуг, которые будут оказаны в планируемом году, и цены единицы предоставленной услуги.

НКО иных организационно-правовых форм отражают объемы финансовых ресурсов и направления их использования в финансовом плане. Финансовый план может быть представлен в форме баланса доходов и расходов либо в виде сметы доходов и расходов. Утверждается финансовый план высшим органом управления НКО.

При составлении финансовых планов НКО всех организационно-правовых норм применяются методы финансового планирования: экстраполяции, нормативный, индексный, балансовый.

Оперативное планирование финансами НКО предполагает анализ отклонений фактических финансовых показателей от плановых для принятия адекватных управленческих решений по выполнению заявленных целей и задач деятельности организации. Получаемая в ходе анализа информация служит основанием для внесения изменений в финансовые планы НКО. Порядок внесения изменений в финансовые планы НКО и иных организационно-правовых форм определяется ими самостоятельно и не регулируется законодательством. Эти изменения вносятся высшим органом управления НКО, утвердившим финансовый план.

Организация финансового контроля как элемента управления финансами НКО различается в организациях разных организационно-правовых форм.

Бюджетные учреждения охвачены всеми видами формами финансового контроля как внутреннего, так и внешнего.

Предварительный контроль осуществляется в основном распорядителями денежных средств при проверке правильности составления и утверждения бюджетных смет.

Текущий контроль проводится бухгалтерскими, финансовыми службами бюджетных учреждений. Бухгалтерия проверяет с точки зрения правильности оформления документов и законности совершаемых операций; финансовые органы проверяют соответствие представленных документов утвержденным сметам.

Последующий контроль исполнения бюджетной сметы проводится главными распорядителями бюджетных средств. При этом проверяются законность и целевой характер использования бюджетных средств в соответствии с утвержденными сметами, сохранность денежных средств и материальных ценностей, организация и постановка бухгалтерского учёта. При осуществлении последующего контроля применяются основные методы финансового контроля: проверка, ревизия, анализ финансово-хозяйственной деятельности.

64. Формирование и использование финансовых ресурсов бюджетных учреждений.

В соответствии с гражданским законодательством в организационно-правовой форме бюджетных учреждений создаются и функционируют главным образом учреждения социально-культурной сферы, а так же органы государственной власти и органы местного самоуправления, суды, прокуратура, органы правопорядка, безопасности государства и др.

Организации социально-культурной сферы:

- образования (дошкольного, общего и профессионального);

- культуры и искусства (библиотеки, музеи, театры и т.д.);

- здравоохранения и физической культуры (больницы, поликлиники и т.д.);

- социального обеспечения (дома-интернаты, обучение инвалидов и т.д.);

- средства массовой информации (издательства, печать и т.д.).

Основные источники финансовых ресурсов бюджетных учреждений:

- бюджетные ассигнования, предоставляемые из бюджетов бюджетной системы РФ (федерального, субъектов РФ и местных);

- поступления от оказания платных услуг;

- выручка от реализации продукции собственного производства, покупных товаров и оборудования, творческой продукции учреждений культуры, сборы от продажи билетов на театрально-зрелищные мероприятия;

- выручка от реализации основных средств и сдачи имущества в аренду;

- выручка от оказания посреднических услуг;

- доходы от долевого участия в деятельности других учреждений и организаций;

- доходы от приобретения акций, облигаций, иных ценных бумаг и получение доходов по ним;

- доходы от иных внереализационных операций ( например, курсовых разниц при операциях с иностранной валютой);

- добровольные взносы предприятий, учреждений, благотворительных фондов и отдельных граждан.

Направления использования финансовых ресурсов, независимо от источника их образования (бюджетных либо внебюджетных средств), определяется в строгом соответствии с подразделениями классификации операций сектора государственного управления Бюджетной классификации РФ, устанавливающими конкретные цели расходования средств. К ним относятся расходы на оплату труда и начисления на выплаты по оплате труда, по оплате работ, услуг, по увеличению стоимости основных средств, нематериальных активов, материальных запасов, уплату налогов и сборов в бюджеты бюджетной системы РФ и др.

В настоящее время государством за счёт бюджетных средств реально финансируется ограниченный состав расходов – в основном оплата труда, начисления на выплаты по оплате труда, стипендии, питание, медикаменты. Финансирование остальных видов расходов учреждения вынуждены производить за счёт внебюджетных средств.

В отдельных отраслях социально-культурной сферы имеются некоторые особенности. В здравоохранении они связаны с переходом на обязательное медицинское страхование. Ранее функционирование базировалось на системе государственного бюджетного финансирования, после принятия закона РФ «О медицинском страховании граждан» основными источниками финансирования здравоохранения стали средства бюджетов всех уровней, средства обязательного и добровольного медицинского страхования и средства, поступающие от оказания платных услуг.

В организациях культуры и искусства особенности организации финансов связаны с функционированием данных организаций не только на принципах сметного финансирования, но и на самоокупаемости. Значительная часть таких организаций, как библиотеки, большая часть музеев оплачивается за счет бюджетных средств. Остальные организации культуры оказывают свои услуги на платной основе. Финансовые ресурсы учреждений культуры и искусства формируются также за счет бюджетных ассигнований, и за счет внебюджетных источников.

Финансовые ресурсы органов государственной власти и органов местного самоуправления формируются в основном за счет бюджетных средств.

Важной составной частью финансов НКО являются отношения, связанные с уплатой налогов. При осуществлении бюджетной и предпринимательской деятельности бюджетные учреждения уплачивают практически все налоги, предусмотренные действующем законодательством. При этом порядок исчисления и уплаты данных налогов един для КО и НКО. Учитывая социальную значимость социально-культурной сферы, налоговое законодательство предусматривает налоговые льготы либо полное освобождение от уплаты налогов целому ряду учреждений – образовательным, учреждениям здравоохранения, культуры, органам государственной власти и др.

65. Формирование и использование финансовых ресурсов ИП.

Финансы индивидуальных предпринимателей- это особое звено финансовой системы, связанная с формированием и использованием финансовых ресурсов граждан с целью обеспечения их предпринимательской деятельности.

Финансовые ресурсы ИП – это денежные доходы, поступления и накопления, находящиеся в распоряжении физического лица, ведущего предпринимательскую деятельность, и предназначенные для выполнения финансовых обязательств перед государством для осуществления затрат по расширенному воспроизводству и экономическому стимулированию лучших результатов деятельности.

Основными финансовыми ресурсами для индивидуального предпринимательства и малого бизнеса являются денежные доходы и накопления, т.е. их собственные средства. Основным видом финансовых ресурсов этих субъектов хозяйствования является собственная прибыль. Второе место в структуре финансовых ресурсов занимают накопления в виде личных сбережений самих руководителей предприятия и их учредителей.

Внешние поступления в составе финансовых ресурсов ИП имеет значительно меньший удельный вес. Только каждое четвёртое-пятое предприятие использует в своей текущей деятельности банковские кредиты. В качестве источника финансовых ресурсов ИП выступают средства, полученные взаймы и других физических лиц.

Наиболее доступны в настоящее время кредиты Сбербанка Росси. Предприниматель может получить кредит на неотложные нужды; кредиты на приобретение недвижимости; связанные кредиты на приобретение конкретного товара.

Основным источником финансовых ресурсов предпринимателя является предпринимательский доход, в состав которого включаются все виды доходов, полученных от предпринимательской деятельности.

Финансовые ресурсы ИП используются на расширение дела, н платежи в бюджет и внебюджетные фонды, на благотворительные взносы и пожертвования, на личные сбережения и личные потребления. Предпринимательская деятельность в любой момент может быть прекращена по желанию предпринимателя. В этом случае все полученные доходы используются на формирование личных сбережений и на личное потребление.

ИП осуществляет управление финансами своего предприятия. Эта работа включает ежегодную разработку финансовых планов, ведения финансового учета и отчетности, анализ финансовых показателей деятельности за текущий и прошедший периоды, контроль за поступлением и расходованием финансовых ресурсов, выполнением финансовых обязательств перед государством и другими субъектами хозяйствования. В ходе управления финансами используются элементы финансового менеджмента.

ИП, который не в состоянии удовлетворить требования кредиторов, может быть признан несостоятельным (банкротом) по решению суда.

По своим обязательствам ИП отвечает как физическое лицо всем своим имуществом, движимым и недвижимым, за исключением списка вещей, взыскание на которые по исполнительным документам не разрешается. К таким вещам относятся:

- жилое помещение либо его часть;

- земельные участки;

- предметы обычной домашней обстановки и обихода;

- имущество, необходимое для профессиональных занятий должника;

- племенной, молочный и рабочий скот; корма, необходимые для их содержания, а так же хозяйственные строения и сооружения;

- семена необходимые для очередного посева;

- продукты питания и деньги на общую сумму не менее трехкратной величины прожиточного минимума гражданина-должника и лиц, находящихся на его иждивении, а в случае их нетрудоспособности – шестикратной величины прожиточного минимума.

- топливо, необходимое для приготовления пищи и отопления;

- средства транспорта;

- призы, государственные награды, почетные и памятные знаки.

66. Особенности налогообложения ИП.

Финансовые отношения ИП с государством в основном связано с уплатой административных сборов за регистрацию и лицензирование их деятельности, налогов и штрафных санкций за нарушение действующего законодательства.

Налоговым законодательством предусмотрены два подхода к налогообложению доходов индивидуальных предпринимателей: общий порядок налогообложения (налог на доход физических лиц на общих основаниях); специальные налоговые режимы.

При общем порядке налогообложения у ИП доходы облагаются налогом НДФЛ в соответствии с главой 23 НК РФ. ИП облагаются налогом на доходы, полученные от занятия предпринимательской деятельностью без образования юридического лица, по ставке 13%. Налоговая база при этом рассчитывается как разница между суммой полученных доход и суммой налоговых вычетов.

Для ИП установлены следующие виды социальных налоговых вычетов.

1) Затраты на благотворительность.

2) Затраты на обучение.

3) Затраты на лечение.

4) Сумма уплаченных налогоплательщиков в н6влоговом периоде пенсионных взносов по договору негосударственного пенсионного обеспечения и добровольного пенсионного страхования, заключенному налогоплательщиком с негосударственным пенсионным фондом или страховой компанией.

5) Сумма уплаченных налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную часть трудовой пенсии.

Налоговым законодательством предусмотрено имущественные налоговые вычеты:

1) При продаже имущества – части сумм, полученных от продажи имущества.

2) При покупке жилья части сумм, израсходованных на новое строительство либо приобретение жилья, уплаты процентов, направленных на погашения ипотечного кредита.

Законодательством установлены предельные размеры социального и имущественного вычета, которые периодически пересматриваются в сторону увеличения.

Наибольшее значение для ИП имеют профессиональные налоговые вычеты (ст. 221 НК РФ), которые предоставляются путем уменьшения налоговой базы по налогу на доходы физических лиц на суммы фактически произведенных расходов.

Кроме налога НДФЛ ИП уплачивают единый социальный налог. Они могут так же являться плательщиками НДС, акцизов, налога на добычу полезных ископаемых, платы за пользование водными объектами, платежи за загрязнение окружающей среды, земельного налога, налога на имущества физических лиц, государственные пошлины, транспортный налог.

Помимо общего дохода к налогообложению доходов ИП в Росси, существуют специальные налоговые режимы. Российские предприниматели, как правило, уплачивают налоги по упрощенной системе либо единый налог на вмененные доходы по отдельным видам деятельности.

Переход к упрощенной системе налогообложения или возврат к общему режиму налогообложения доходов осуществляется ИП добровольно. Применение упрощенной системы ИП предусматривает замену уплаты налога НДФЛ, НДС, налога ни имущество, ЕСН на доход, полученных от предпринимательской деятельности, а так же выплат и иных вознаграждений, начисляемых ими в пользу физических лиц, уплата единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период. При этом ИП, применяющие упрощенную систему налогообложения производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ. Остальные налоги уплачиваются ИП, применяющими упрощенную систему налогообложения в соответствии с общим режимом налогообложения.

Не вправе применять упрощенную систему налогообложения ИП, занимающиеся производство подакцизных товаров, добычи и реализации полезных ископаемых, игорным бизнесом, уплачивающие единый налог на вмененный доход или единый сельскохозяйственный налог, а также ИП, средняя численность работников которых превышает 100 человек.

Если доходы ИП превысят 15,0 млн. руб., то такой налогоплательщик должен перейти на общий режим налогообложения доходов.

Объектом налогообложения при УСН признаются: доходы или доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком, на объект налогообложения не может изменяться в течение всего срока применения УСН.

Вправе перейти на УСН на основе патента ИП, осуществляющие следующие виды предпринимательской деятельности: бытовые услуги, строительство, изготовление одежды и обуви, частный извоз, медицинские услуги и др.

Другой разновидность специального механизма налогообложения стало налогообложение в виде единого налога на вмененный доход для отдельных видов деятельности.

Такой налог вводится по решению субъектов РФ и действует в отношении следующих видов предпринимательской деятельности:

- оказание бытовых и ветеринарных услуг;

- оказание услуг по ремонту, тех. Обслуживанию и мойки автотранспортных средств;

- розничная торговля, осуществляемая через магазины с площадью не более 70 м2;

- оказание услуг общественного питания с залом площадью не более 70 м2;

- оказание автотранспортных услуг при использовании не более 20 автомобилей.

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика. Под вмененным доходом понимается потенциально возможный валовый доход за вычетом потенциально необходимых затрат, рассчитываемый учетом совокупности факторов непосредственно влияющих на получение такого дохода. На основе данных, полученных путем статистических исследований, в ходе проверок налоговых и иных государственных органов, а также оценки независимых организаций.

Вмененный доход определяется на основе базовой доходности, т.е. условной месячной доходности в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях. Базовая доходность корректируется на два коэффициента:

К1 – устанавливаемый на календарный год коэффициент-дефлятор.

К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности.

Налоговой базой для исчисления суммы единого налога на вмененный доход признается величина вмененного дохода рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности и величины физического показателя.

Ставка единого налога устанавливается в размере 15% суммы вмененного дохода.

Преимуществами специального налогового режима при обложении ИП единым налогом на вмененный доход является: сокращение расходов этих субъектов хозяйствования по выполнению налоговых обязательств; уменьшение уклонения от налогов; повышение налоговых поступлений в бюджет за счет упрощения налоговых проверок; удобства для предпринимателей, особенно впервые начинающих предпринимательскую деятельность.

С выступление в силу главы 26.1 НК РФ «Система налогообложения для сельскохозяйственных товаропроизводителей» изменилось налогообложение крестьянских хозяйств и ИП, занимающихся сельскохозяйственным производством. Они переводятся на уплату единого сельскохозяйственного налога. При условии, что за предыдущий год доля выручки от реализации сельскохозяйственной продукции произведенной ими на сельскохозяйственных угодьях, в том числе от реализации продуктов и её переработки, в общей выручки от реализации товаров составило не менее 70%. Перевод на уплату единого сельскохозяйственного налога осуществляется независимо от численности работников в хозяйстве.

Вместе с тем, перевод крестьянских хозяйств и ИП на уплату единого сельскохозяйственного налога освобождает их от уплаты большинства других налогов и сборов. Так, в единый сельскохозяйственный налог вошли единый социальный налог, за исключением отчислений в Пенсионный фонд РФ; налог на добычу полезных ископаемых; плата за пользование водными объектами; налог на имущество предприятий; земельный налог; местные целевые сборы; сбор за право использования местной символики; налог на рекламу и др.

Налоговая ставка единого сельскохозяйственного налога устанавливается в размере 6% налоговой базы, которой признается денежное выражение доходов, уменьшенных на величину расходов.

Для обеспечения своевременной и полной оплаты налоговых платежей государство осуществляет систематический финансовый контроль за деятельностью ИП. Этот контроль проводят прежде всего налоговые органы и органы министерства внутренних дел РФ. Главными мерами борьбы с финансовыми нарушениями индивидуальных предпринимателей являются штрафные санкции и прекращение их дальнейшей предпринимательской деятельности, а в особых случаях применяются меры уголовной ответственности.

67. Государственная финансовая поддержка ИП.

Необходимость государственной финансовой поддержки ИП обусловлена отсутствием у них возможности на равных конкурировать с другими субъектами хозяйствования по таким параметрам, как доступ к ресурсам на финансовых рынках и государственным инвестициям, приобретение новых технологий и нового технологического оборудования, исследования конъюнктуры рынков. Обучение и т.д. Для минимизации этих факторов на развитие ИП и стимулировании его развития государство проводит целенаправленную политику государственной финансовой поддержки этой группы субъектов хозяйствования.

Государство осуществляет мероприятия по финансовой поддержки ИП в рамках общей поддержки малого бизнеса. Основным инструментом реализации государственной финансовой политики в этой области служат федеральные, региональные, отраслевые и муниципальные программы развития и поддержки малого предпринимательства.

Поддержка ИП включает финансовую, имущественную, информационную и другие виды поддержки.

Оказание финансовой поддержки ИП можно осуществлять в соответствии с законодательством РФ за счет средств бюджетов субъектов РФ и местных бюджетов путем предоставления субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов малого и среднего предпринимательства и организаций, образующих инфраструктуру поддержки субъектов малого и среднего предпринимательства.

Финансовая поддержка не может оказываться в отношении субъектов малого и среднего предпринимательства:

1) Являющихся кредитными организациями, страховыми организациями, инвестиционными фондами, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг, ломбардами.

2) Являющихся участниками соглашений о разделе продукции.

3) Осуществляющих предпринимательскую деятельность в сфере игорного бизнеса.

4) Являющихся не резидентами РФ, за исключением случае предусмотренных международными договорами РФ.

5) Осуществляющих производство и реализации подакцизных товаров, а также добычу и реализацию полезных ископаемых, за исключением общераспространенных полезных ископаемых.

Одним из основных финансовых инструментов государства по развитию малого бизнеса являются фонды поддержки малого предпринимательства.

ФПМП являются государственными НКО организациями созданными в форме учреждения имеющими право заниматься предпринимательской деятельностью. Финансово-кредитная поддержка региональных и муниципальных ФПМП реализуется путем предоставления льготных кредитов.

Доходы ФПМП формируются за счет ассигнований, соответствующих бюджетов, средств, поступивших от приватизации имущества, находящегося в государственной и муниципальной собственности, средств из внебюджетных источников, из возвращенных средств, а также доходов от разрешенной уставом предпринимательской деятельности фондов.

Деятельность ИП и малых предприятий отличается повышенными рисками, что создает объективные предпосылки для развития страхования их деятельности. Страхование субъектов малого предпринимательства осуществляется на льготных условиях.

66. Финансовое посредничество. Институты финансового посредничества.

Если какой-либо из секторов экономики или субъектов рынка не имеет достаточных денежных ресурсов для оплаты запланированных расходов, то у него имеются три основных возможности для решения проблемы:

- сокращение запланированных расходов;

- увеличение денежных доходов, получаемых из других секторов (например, государственные органы могут увеличить налоги, предприниматели увеличить объем продаж, работники потребовать роста заработной платы и т. д.);

- заем денег в других секторах или у других субъектов.

Одновременно всегда существуют фирмы, лица и государственные организации, у которых денег больше, чем текущие потребности в них. Таким образом, есть две категории представителей каждого сектора:

- избыточные единицы (ИЕ);

- дефицитные единицы (ДЕ).

Первые могут выступать в принципе поставщиками денежных ресурсов, или кредиторами, вторые - потребителями или заемщиками. В то же время и сектора в целом выступают либо как ИЕ, либо как ДЕ. Позиции секторов в целом как чистого кредитора или чистого заемщика определяются в статистике национальных счетов и ее финансовом аналоге - статистике денежных потоков. В развитых странах, как правило, сектор домашних хозяйств относится к ИЕ, государство - к ДЕ (дефицит бюджета), предпринимательский сектор сбалансирован, а международный имеет разные позиции, отражаемые платежным балансом.

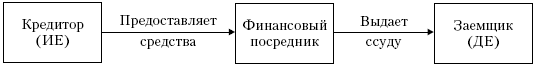

Перераспределением финансовых средств между ИЕ и ДЕ в экономической системе занимаются особые финансовые институты, именуемые финансовыми посредниками.

Финансовый посредник - институт, который осуществляет связь между кредиторами и заемщиками, занимая средства у кредиторов и предоставляя их заемщикам. Объем средств, аккумулируемых и используемых финансовыми посредниками, заметно превышает их объемы, проходящие через другие сектора. Ряд финансовых институтов, в частности лизинговые, факторинговые компании, финансовые дома, большую часть своих фондов получают как займы у других финансовых институтов.

Процесс финансового посредничества упрощенно может быть представлен в виде схемы.

Схема финансового посредничества

На первый взгляд может показаться, что прямое взаимодействие заемщиков и кредиторов более выгодно с финансовой точки зрения. Однако в развитой экономике это не так. Рассмотрим преимущества финансового посредничества с точки зрения участников кредитных сделок.

Для кредиторов преимущества финансового посредничества выражаются, во-первых, в том, что при их помощи достигается снижение кредитного риска. В условиях неполноты и несовершенства информации, характерных для современной рыночной экономики, велик кредитный риск, т. е. риск невозврата основной суммы долга и процентов. Посредники осуществляют диверсификацию риска путем распределения вложений по видам финансовых инструментов [Под термином «финансовые инструменты» понимаются обычно различные формы кратко - и долгосрочного инвестирования.], во времени, между кредиторами при выдаче синдицированных (совместных) кредитов и иным образом, что ведет к снижению уровня кредитного риска. Чистый доход посредника определяется разностью между ставкой за предоставленный им кредит и ставкой, под которую сам посредник занимает деньги, за вычетом издержек, связанных с ведением счетов, выплатой заработной платы сотрудникам, налоговыми платежами и т. д. Во-вторых, финансовые посредники облегчают другим экономическим субъектам поиск надежных заемщиков. Посредник разрабатывает систему проверки платежеспособности заемщиков и организует систему распространения своих услуг. Это также в итоге снижает кредитный риск и издержки кредитования. В-третьих, финансовые посредники обеспечивают разрешение проблем ликвидности у экономических агентов. Финансовые институты позволяют поддерживать необходимый уровень ликвидности своих клиентов, которая определяет их способность беспрепятственно выполнять свои обязательства перед контрагентами. Это достигается за счет того, что финансовые институты имеют возможность держать в наличной форме определенную долю своих активов. Кроме того, для некоторых видов финансовых институтов государство устанавливает законодательные нормы, регулирующие ликвидность

Для заемщиков преимущества финансовых посредников выражаются, во-первых, в разрешении проблемы поиска кредиторов, готовых предоставить займы на приемлемых условиях. Финансовые посредники организуют сбор данных о них, разрабатывают методы привлечения свободных денежных средств. Во-вторых, при отсутствии финансового посредника ставка за привлеченные средства для заемщика при нормальных экономических условиях оказывается чаще всего выше, чем при его наличии. Этот парадокс объясняется тем, что финансовые посредники снижают кредитный риск для первичных кредиторов (вкладчиков) и могут устанавливать более низкие ставки привлечения средств. Последние в сумме с издержками посредника оказываются не настолько высокими, чтобы возникала необходимость увеличивать ставку размещения выше уровня ставки при прямом кредитовании. В-третьих, финансовые посредники помогают согласовывать сроки размещения и привлечения финансовых ресурсов. Эта проблема возникает в связи с тем, что заемщику деньги нужны обычно на более длительные сроки, чем готовы предложить кредиторы. Финансовые посредники осуществляют их трансформацию, восполняя разрыв между предпочтениями ликвидности кредитора и долгосрочных ссуд заемщика. Решение этой проблемы облегчается тем, что не все клиенты требуют свои деньги в одни и те же сроки, а поступление средств финансовому посреднику также распределено во времени