Ипотечные ссуды. погашение потребительского кредита

Виды ипотечных ссуд

Ссуды под залог недвижимости, или ипотеки (mortgage), получили широкое распространение в странах с развитой рыночной экономикой как один из важных источников долгосрочного финансирования. В такой сделке владелец имущества (mortgagor) получает ссуду у залогодержателя (mortgagee) и в качестве обеспечения возврата долга передает последнему право на преимущественное удовлетворение своего требования из стоимости заложенного имущества в случае отказа от погашения или неполного погашения задолженности. Сумма ссуды обычно несколько меньше оценочной стоимости закладываемого имущества. В США, например, запрещено, за некоторыми исключениями, выдавать ссуды, превышающие 80% оценочной стоимости имущества. Наиболее распространенными объектами залога являются жилые дома (75% общей суммы закладных в США), фермы, земля, другие виды недвижимости. Ипотечные ссуды выдаются коммерческими банками и специальными ипотечными банками (например, земельными), различными ссудно-сберегательными ассоциациями. Характерной особенностью ипотечных ссуд является длительный срок погашения - в США до 30 и даже более лет.

Существует несколько видов ипотечных ссуд, различающихся в основном методами погашения задолженности. Большинство видов являются вариантами стандартной, или типовой, ипотечной ссуды. Суть ее сводится к следующему. Заемщик получает от залогодержателя (кредитора) некоторую сумму под залог недвижимости (например, при покупке или строительстве дома). Далее он погашает долг вместе с процентами равными, обычно ежемесячными, взносами.

Модификации стандартной схемы ипотеки нацелены на повышение ее гибкости в учете потребностей как должника, так и кредитора. Так, некоторые из них имеют целью снизить расходы должника на начальных этапах погашения долга, перенося основную их тяжесть на более поздние этапы. Такие ипотеки привлекают тех клиентов, которые ожидают роста своих доходов в будущем, например начинающих предпринимателей и фермеров. Привлекательна ипотека и для молодых семей при строительстве или покупке жилья. В других схемах тем или иным путем учитывается процентный риск.

Кратко охарактеризуем некоторые модификации стандартной схемы ипотек.

Ссуды с ростом платежей (graduatedmortgage, GPM). Данный вид ссуды предусматривает постоянный рост расходов по обслуживанию долга в первые пять - десять лет. В оставшееся время погашение производится постоянными взносами. Такая схема погашения может привести к тому, что в первые годы расходы должника по обслуживанию долга (срочные уплаты) окажутся меньше суммы процентов. В связи с этим величина долга некоторое время увеличивается.

Ссуды с периодическим увеличением взносов (step-ratemortgage, SRM/ Схема такой ипотеки является вариантом GPM: по согласованному графику каждые три- пять лет увеличивается сумма взносов.

Ссуда с льготным периодом. В такой ипотеке предполагается наличие льготного периода, в течение которого выплачиваются только проценты по долгу. Такая схема в наибольшей мере сдвигает во времени финансовую нагрузку должника.

В последние два десятилетия в практику вошли и более сложные схемы погашения долга по ипотеке, преследующие в конечном счете те же цели — быть более гибкими и удобными для клиентов. Рассмотрим одну из них.

Ссуда с залоговым счетом (pledged-accountmortgage, РАМ). Данная ипотека объединяет черты стандартной ипотеки (для кредитора) и ипотеки GPM (для должника). Суть ее в следующем. Клиент в начале операции вносит на залоговый счет некоторую сумму денег. Кроме того, он периодически выплачивает кредитору погасительные взносы.

ВЫБОР ИПОТЕЧНОЙ ССУДЫ

Пример.Строительная фирма предлагает клиентам в новом доме квартиры стоимостью 300 тыс. руб. с разными условиями продажи.

1) Для молодых семей – 15%-ый первый взнос авансом, а остаток стоимости выплачивается по льготному государственному кредиту в течение 20-ти лет по 5% годовых. Платежи осуществляются равными годовыми суммами в конце каждого года.

2) Аванс – 15%. Остальная сумма выплачивается в кредит сроком на 2 года по номинальной процентной ставке 20% годовых. Проценты начисляются 4 раза в год, а платежи происходят ежемесячно.

3) Аванс – 10%. Предусмотрена отсрочка платежей на один год. Оставшаяся сумма выплачивается в течение трех лет равными месячными платежами с ежемесячным начислением процентов. Номинальная процентная ставка кредита 18%.

Требуется рассчитать периодические выплаты и общую сумму выплат во всех трех случаях.

Условия и финансовые последствия вариантов 1 - 3 приведены в таблице 2.4.

Принятые обозначения:

Р – стоимость квартир;q% - проценты от стоимости квартиры, отчисляемые в качестве аванса;r – номинальная процентная ставка;k – срок кредита;t – продолжительность отсрочки;m – число периодов начисления процентов;p – число периодов начисления платежей; C– величина годового платежа;FV – общая наращенная стоимость финансовой ренты; S - общая сумма выплат по ипотечной ссуде, включая аванс, FVк – будущая сумма кредита к концу срока кредита во всех трех случаях равна 0.

Таблица 2.4

| № варианта | P тыс. руб. | q % | k лет | t лет | m | p | r % | C тыс. руб. | PV тыс. руб | FV тыс. руб. | S тыс. руб. |

| 20,462 | 676,591 | 721,591 | |||||||||

| 155,257 | 375,751 | 421,751 | |||||||||

| 140,047 | 551,739 | 581,739 |

Вариант1

Стоимость кредита PV=P(1 – 0,15)=255 тыс. руб.

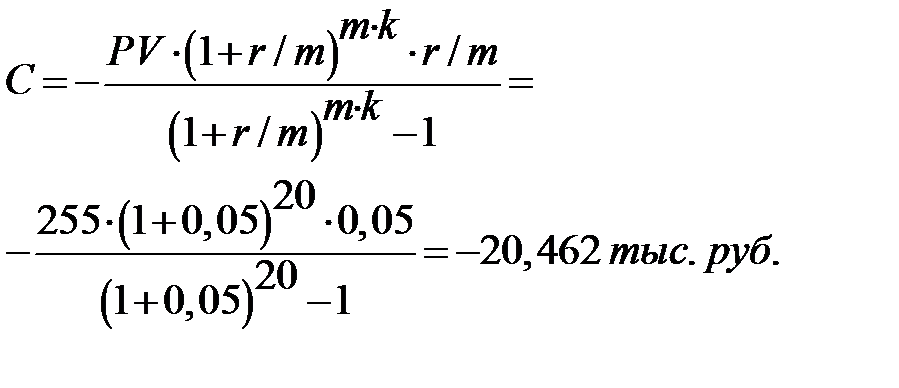

| k=20 r=0,05 t=0 m=1 p=1 тип=0 | Величина ежегодного платежа по формуле  |

Эту же величину можно рассчитать с помощью функции ППЛАТ(0,05; 20; 255)= - 20,462 тыс. руб.

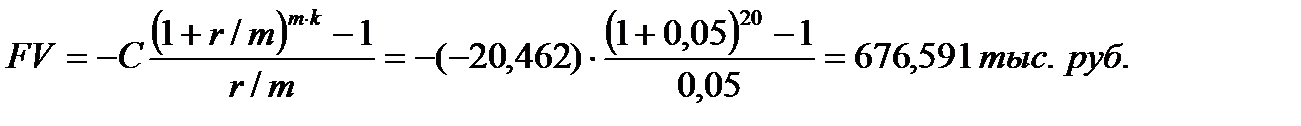

Сколько же выплатят наши молодожены в течение 20 лет (считаем, что выплачивать они начинают с нуля, PVв=0)? Наращенная стоимость всех платежей по формуле

Будущее значения всех выплат по кредиту можно получить и с помощью финансовой функции =БЗ(0,05;20;-20,462)=676,591 тыс. руб.

С учетом аванса молодожены в течение 20-ти лет должны будут выплатить сумму S=676,591+45=721,591 тыс. руб.,

что на 421,591 тыс. руб. превышает первоначальную стоимость их квартиры.

Вариант 2

Стоимость кредита PV=P(1 – 0,15)=255 тыс. руб.

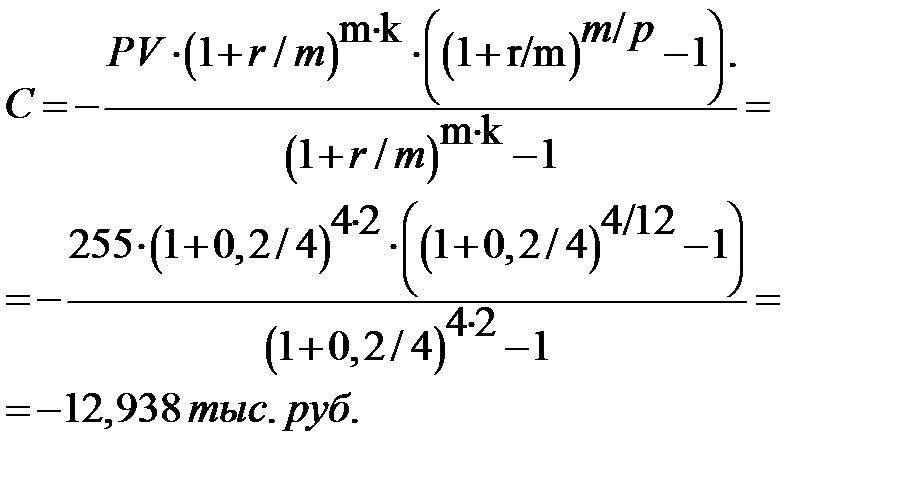

| k=2 m=4 p=12 r=0,2 тип=0 |  |

Величина годового платежа С= - 12,938·12= - 155,257 тыс. руб.

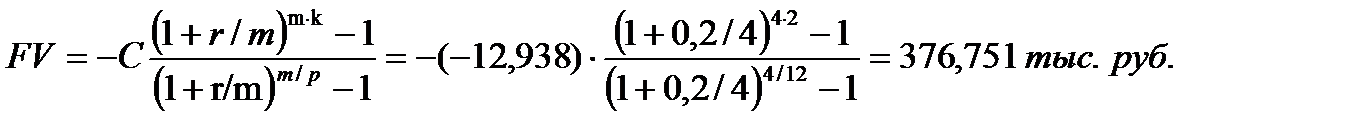

Наращенная стоимость финансовой ренты по формуле

C учетом аванса владельцы квартиры должны будут вернуть строительной фирме сумму

S=367,751+45=421,751 тыс. руб.

Вариант 3

Стоимость кредита PV=P·(1-q)=300·(1-0,1)=270 тыс. руб.

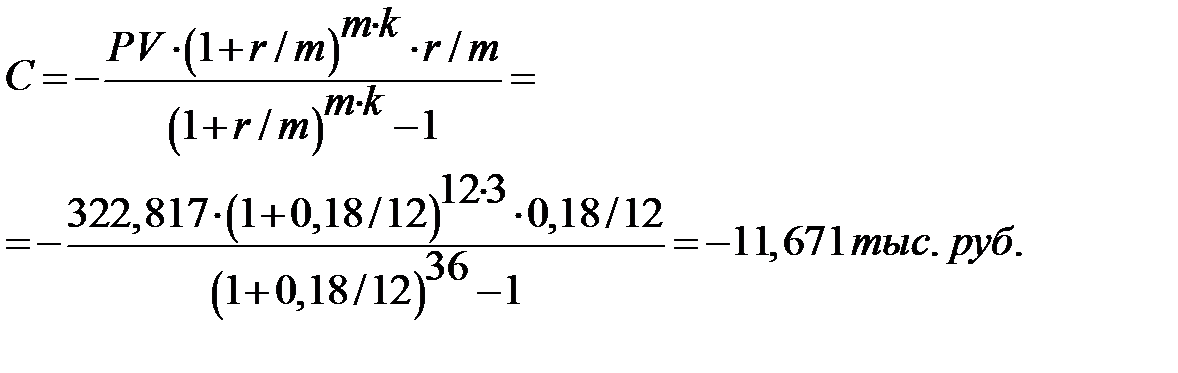

| k=3 t=1 m=12 p=12 r=0,18 | За время отсрочки платежа t стоимость кредита вырастет по формуле сложных процентов PV1=PV·(1+r/m)m·t=270·(1+0,18/12)12=322,817 тыс. руб. Поскольку m=p, то ежемесячные платежи составят  |

Выплаты за год С=-11,671·12= - 140,047 тыс. руб.

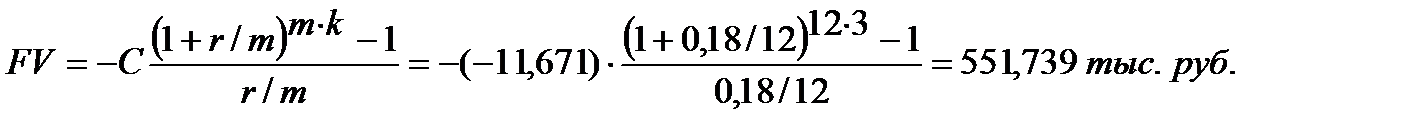

Наращенная стоимость финансовой ренты за три года

С учетом аванса владельцам квартиры придется выплатить строительной фирме S=551,739+30=581,739 тыс. руб.

Анализ вариантов показывает, чем больше срок кредита, тем большую сумму придется выплачивать владельцам квартир даже при более низкой процентной ставке.