Стоимость источников финансирования предприятия, средневзвешенная стоимость капитала

Любой хозяйствующий субъект нуждается в источниках средств для того, чтобы финансировать свою деятельность с позиции перспективы и в плане текущих операций. В зависимости от длительности существования в данной конкретной форме активы компании, равно, как и источники средств, делятся на долгосрочные и краткосрочные.

Выделяют пять основных источников капитала компании: банковские кредиты, облигационные займы, долевой капитал в виде привилегированных акций, долевой капитал в виде обыкновенных акций, реинвестированная прибыль.

Привлечение того или иного источника финансирования связано для компании с определенными имеющими периодический характер затратами: акционерам надо выплачивать дивиденды, банкам – проценты за предоставленные кредиты, инвесторам – проценты за инвестиции, держателям облигаций – купоны по облигационным займам. Таким образом, источник средств чаще всего не бесплатен, т.е. имеет стоимость.

Стоимость источника финансирования – сумма средств, которую надо регулярно платить за использование определенного объема привлекаемых финансовых ресурсов, выраженная в процентах к этому объему, т.е. представленная в виде годовой процентной ставки.

Поскольку в большинстве стран расходы по заемным средствам включаются в себестоимость, т.е. уменьшают налогооблагаемую прибыль, а дивиденды выплачиваются из чистой прибыли, то источник «Акционерный капитал» является более дорогим по сравнению с источником «Банковский кредит» или «Облигационный займа».

В идеале оборотные активы компании финансируются за счет краткосрочных, а внеоборотные активы – за счет долгосрочных источников средств. Стоимость источников варьируема, а потому путем построения некоторой целевой финансовой структуры удается оптимизировать сумму расходов по привлечению средств. В финансовом менеджменте понятие «стоимость источников финансирования» чаще сокращенно называется «стоимость капитала компании».

Основными элементами заемного капитала являются банковские кредиты и выпущенные фирмой облигации.

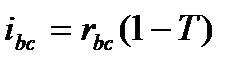

Стоимость банковского кредита рассчитывается как:

, (14)

, (14)

где  – стоимость банковского кредита; rbc – процентная ставка по банковскому кредиту; Т – процентная ставка налога на прибыль.

– стоимость банковского кредита; rbc – процентная ставка по банковскому кредиту; Т – процентная ставка налога на прибыль.

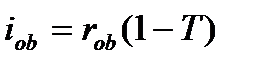

Стоимость облигационного займарассчитывается как:

, (15)

, (15)

где iob – стоимость облигационного займа; rob – процентная ставка по облигациям (купону).

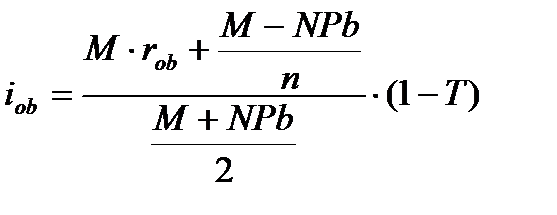

Для определения rob используется формула расчета доходности к погашению облигации (YTM):

(16)

где M – нарицательная стоимость облигации; NPb – выручка от реализации облигаций; n – срок займа

К источникам собственного капитала относятся эмиссия привилегированных акций, эмиссия обыкновенных акций, реинвестированная прибыль, которые находятся в третьем разделе бухгалтерского баланса.

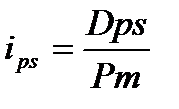

Стоимость источника «Привилегированные акции» рассчитывается, как

, (17)

, (17)

где ips – стоимость источника "Привилегированные акции», Dps – ожидаемый дивиденд, Pm – рыночная цена акций на момент оценки.

Поскольку по привилегированным акциям выплачивается фиксированный процент от номинала, то величина дивиденда, как правило, известна.

Стоимость источника «Обыкновенные акции»: размер дивидендов по обыкновенных акций заранее не определен и зависит от эффективности работы предприятия, поэтому стоимость данного источника средств рассчитывается с определенной степенью условности. Наиболее распространены две модели оценки: САРМ и модель Гордона.

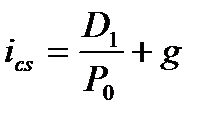

Расчет стоимости по модели Гордона:

, (18)

, (18)

где iсs – стоимость источника «Обыкновенные акции», D1 – первый ожидаемый дивиденд, P0 – рыночная цена акции на момент оценки, g – заявленный темп прироста дивидендов.