Стоимость привлечения капитала и средневзвешенная стоимость капитала 2 страница

Традиционный подход к структуре капитала был основан на практических наблюдениях, в ходе которых отмечалось, что с ростом доли заемных средств до некоторого уровня стоимость собственного капитала не менялась, а затем увеличивалась возрастающими темпами. Таким образом, традиционная теория определяет лишь ориентировочное поведение стоимостей собственного, заемного и совокупного капитала, поэтому и не имеет математической модели, позволяющей определить оптимальную структуру капитала.

Научные теории оптимизации структуры капитала начали формироваться с середины XX в. К числу наиболее известных экономистов, исследующих данную проблему, относятся М. Дженсен, С. Майерс, М. Миллер, Ф. Модильяни, С. Росс и др. Однако до настоящего времени остается дискуссионным вопрос о влиянии структуры капитала на стоимость капитала и, следовательно, на рыночную стоимость компании.

Все классические теоретические подходы к оптимизации структуры капитала традиционно разделяют на статический и динамический. В рамках статического подхода исследуется возможность и условия формирования и поддержания оптимальной структуры капитала, которая и будет являться целевой для корпорации. Ведущими здесь являются две альтернативные теории структуры капитала: традиционные воззрения на структуру капитала и теоремы Ф. Модильяни и М. Миллера и их развитие через компромиссные варианты.

Динамический подход к структуре капитала допускает отклонения от целевой структуры в конкретный момент времени и рассматривает оптимум как временной ряд. На основании имеющейся информации определяется целевая структура капитала, однако управление источниками не ограничивается поддержанием целевой структуры, а рассматривается шире, с учетом выбора между различными статьями собственного капитала, а также между долгосрочными и краткосрочными источниками. Динамический подход представлен так называемыми сигнальными моделями С. Росса, С. Майерса, Н. Майлуфа, Д. Уэлша.

Новейшее направление в развитии теории структуры капитала связано с так называемой «поведенческой финансовой теорией», которая в отличие от классических подходов не предполагает рационального поведения инвесторов, а опирается на многолетние наблюдения за поведением инвесторов и менеджмента компании в различных рыночных ситуациях. Такого рода исследования проводились М. Трэйси, М. Бейкером и Дж. Вуглером в последние двадцать лет.

Основной и, бесспорно, наибольший вклад в исследование теории структуры капитала внесли Ф. Модильяни и М. Миллер, которые в 1958 г. опубликовали работу, содержащую одно из самых известных положений современного финансового менеджмента, так называемые теоремы ММ. Они пришли к выводу, что стоимость компании определяется исключительно ее будущими доходами и не зависит от структуры капитала. Этот вывод имел такие масштабные последствия, что, по оценке членов Ассоциации финансового менеджмента, данная работа оказала на практику управления финансами большее влияние, чем все ранее опубликованное.

| Теории и модели структуры капитала |

| Теории асимметричной информации |

| Сигнальные модели |

| Инвестиционные модели |

| Теоремы ММ с налогами |

| Модель Миллера |

| Теоремы ММ с учетом налогов |

| Модель с эффектом банкротства |

| Модели агентских издержек |

Рис. 10.2. Теории и модели структуры капитала

Теория Модильяни—Миллера (М&М) основана на многочисленных допущениях об идеальном рынке капитала, на котором, помимо прочего, отсутствует налогообложение прибыли компаний и вся полученная за год прибыль распределяется среди собственников в идее дивидендов. Все компании объединяются в эквивалентные классы по уровню риска получения ожидаемого дохода в виде прибыли. Так что в один класс входят компании, имеющие одинаковую вариацию по ожидаемой прибыли. Кроме этого, все участники рынка имеют гомогенные (одинаковые) ожидания относительно будущих прибылей различных компаний. Гомогенность ожиданий не означает, что будущие прибыли у всех компаний одинаковы. Она означает, что все участники рынка в отношении конкретной компании ожидают одинаковую прибыль.

Поскольку в соответствии с системой постулатов о совершенном рынке капитала инвесторы демонстрируют рациональное поведение, то как только возникает арбитражная ситуация, участники тут же пытаются использовать ее для получения дохода. Участники рынка приобретают недооцененные финансовые активы и немедленно продают переоцененные. Все эти арбитражные операции приводят цены в равновесие. Это позволило авторам сформулировать ряд теорем.

Теорема Модильяни—Миллера 1. «Рыночная стоимость фирмы не зависит от структуры ее капитала и определяется нормой капитализации ожидаемого дохода в фирмах ее класса».

При формулировке этой теоремы Ф. Модильяни и М. Миллер рассматривали капитал некой корпорации в виде обыкновенных акций, рыночная стоимость которых равна SL, и облигаций, совокупная рыночная стоимость которых равна DL. Тогда рыночная стоимость (капитализация) (VL) корпорации будет равна:

Vl= Sl+DL.

Данное выражение верно для так называемой левериджной компании, т. е. такой, которая использует заемный капитал (DL> 0). Если же в составе источников компании нет заемных средств, то она называется безлевериджной и ее стоимость будет равняться рыночной капитализации акций VU = SU,(DU = 0).

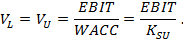

Заметим также, что в случае, если компания левериджная, стоимость ее капитала равна WACC. Для безлевериджной компании выполняется:

WACC = KSU,

где KSU есть стоимость акционерного капитала безлевериджной компании. Используем обозначение EBIT для чистой операционной прибыли компании. В этих обозначениях выполнение теоремы М&М эквивалентно справедливости следующего равенства:

Доказательство этой теоремы Ф. Модильяни и М. Миллер провели исходя из предположения об отсутствии арбитража. Действительно, предположим, что есть две компании, имеющие одинаковый ожидаемый доход в виде EBIT, относящиеся к одному классу риска и отличающиеся только структурой капитала. Одна из них использует заемный капитал, а другая нет. По теореме М&М, их рыночные стоимости должны совпадать. Но предположим, что справедливость теоремы М&М нарушается и их стоимости не совпадают. Пусть VU = 60, VL = 50, SL = 40, DL = 10. Предположим, что инвестор владеет всеми акциями безлевериджной компании, тогда он может продать их за 60 ед. и сразу же купить весь акционерный капитал левериджной компании за 40 ед. В результате этой сделки инвестор при продаже акций лишился денежного, потока в размере EBIT, а при покупке снова приобрел денежный поток в размере EBIT, так что в плане будущих доходов для него ничего не изменилось. Но при этом он сэкономил 20 ед. на купле/продаже пакетов акций. Это есть арбитражный доход. Как только возникает арбитражная ситуация в виде несовпадения VL и VU для компаний одного класса, так сразу же инвесторы начинают проводить арбитражные сделки, что потянет в данном примере VU вниз, a VL подтолкнет вверх, пока они не сравняются и арбитражная ситуация не исчезнет.

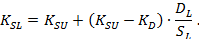

Ф. Модильяни и М. Миллер вывели из этой теоремы следствие, согласно которому не только рыночная стоимость компании не зависит от структуры капитала, но и общая стоимость капитала тоже не зависит от его структуры. Справедливость этого следствия легко увидеть из приведенного выше соотношения, но Ф. Модильяни и М. Миллер пошли дальше и доказали справедливость следующего соотношения:

В этом соотношении использованы обозначения: KSL — цена собственного капитала левериджной компании; KSU — цена акционерного капитала безлевериджной компании; KD — цена заемного капитала левериджной компании; DL — рыночная стоимость заемного капитала левериджной компании; SL — рыночная стоимость собственного капитала левериджной компании.

Второе слагаемое в этом соотношении представляет собой премию за риск для цены собственного капитала левериджной компании.

Рассмотрим пример. Допустим, что компания работает на идеальном рынке капитала и имеет средневзвешенную стоимость 18%. Она может получить заем под 15% годовых и хочет сформировать целевую структуру капитала, на 70% состоящую из акционерного капитала и на 30% из долга. Какова при этом будет стоимость акционерного капитала KSL?

KSL= 18% + (18% — 15%) × 0,3/ 0,7 =19,29%.

Если же целевой структурой для компании является соотношение 50:50, то стоимость акционерного капитала составит:

KSL= 18% + (18% v 15%) × 0,5/0,5 = 21%.

Теперь можно посчитать средневзвешенную для обоих случаев:

WACC = 0,7× 19,29% + 0,3 × 15% = 18%;

WACC= 0,5× 21% + 0,5 × 15% = 18%.

Обратим внимание на то, что во втором случае цена собственного капитала выросла за счет дополнительной премии за риск, обусловленный увеличением доли заемных средств в финансировании (увеличение финансового риска).

Таким образом, можно сделать следующие выводы:

• средневзвешенная стоимость капитала (а значит, и требуемая доходность) не зависит от структуры капитала;

• стоимость акционерного капитала возрастает по мере увеличения доли заемного финансирования;

• риск компании зависит от ее класса и соотношения заемного и собственного капитала.

Все рассмотренное выше позволило Модильяни и Миллеру сформулировать еще одно следствие из первой теоремы. Независимо от используемых источников финансирования предельная ставка издержек по привлечению капитала для корпорации равна ставке капитализации для потоков прибыли в нелевериджной компании в классе, к которому она принадлежит.

В первоначальном варианте теории Модильяни-Миллера игнорировались налоги. Операционная прибыль компании, как денежный поток на акционерный и заемный капитал, представлялась авторами как единое целое. Однако на практике операционная прибыль состоит из трех частей: выплаты по собственному капиталу, выплаты по заемному капиталу и налоговые выплаты. На налоговые выплаты уменьшается только акционерная часть операционной прибыли. Данное допущение вызывало наибольшую критику оппонентов, что и было учтено в последующих работах ученых.

Ряд допущений был связан с основным механизмом формирования стоимости капитала — с арбитражными операциями и затратами на обслуживание капитала. Скорость и, следовательно, доходность арбитражных операций зависят от трансакционных затрат на проведение этих операций, что не учитывалось в модели Модильяни—Миллера. Что касается затрат на обслуживание капитала, то чем больше доля заемных средств, тем больше требований предъявляют владельцы заемного капитала к покрытию своего финансового риска и информационной открытости компании.

В 1963 г. Модильяни и Миллером была создана модифицированная теория с учетом фактора налогообложения. В соответствии с правилами бухгалтерского учета проценты по обслуживанию долга относятся в состав расходов и не облагаются налогом на прибыль, отсюда у предприятия возникает экономия. На основе данного факта Модильяни и Миллер заключили, что стоимость левериджной корпорации превышает стоимость нелевериджной, принадлежащей к тому же классу риска, на приведенную стоимость налоговой защиты. То есть чем больше заемных средств привлекает компания, тем больше она стоит.

Компания, имеющая заемный капитал, оценивается более высоко, так как выплата процентов по нему представляет собой затраты, имеющие налоговую экономию. Отсюда авторами были сделаны следующие выводы:

• стоимость корпорации зависит от структуры ее капитала;

• стоимость корпорации максимальна при 100%-ном заемном финансировании.

Налоговая защита возникает благодаря наличию долга в структуре капитала компании. Проценты относят к расходам, и поэтому они снижают налогооблагаемую базу по налогу на прибыль. Сумма процентных выплат может быть представлена как произведение: (KD×D). Поскольку уровень риска налогового щита компании тот же, что и по процентным платежам, за ставку дисконтирования примем требуемую доходность по долгу компании и рассчитаем приведенную стоимость налоговой защиты компании:

PV = T×Kd×D/Kd = T×D,

где Т — ставка налога на прибыль; D — сумма заемных средств; KD — ставка процента за кредит.

Из этого можно сделать еще одну важную поправку к теореме Модильяни—Миллера — стоимость левериджной компании превышает стоимость нелевериджной, принадлежащей к тому же классу риска, на приведенную стоимость налогового щита (PV= Т×D).

Vl = VU+T×D.

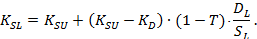

Ослабление идеальных предпосылок в части налога на прибыль корпораций потребовало пересмотра следствия из теоремы Модильяни—Миллера. Для расчета цены акционерного капитала финансово зависимой компании Ф. Модильяни и М. Миллер получили уточненное соотношение, учитывающее налоги:

Существование налогового щита для заемного капитала приводит к тому, что ожидаемая доходность акций левериджной компании возрастает, если:

• увеличивается разница между ожидаемой доходностью акций и заемного капитала нелевериджной компании;

• растет доля долга;

• снижается ставка налогов на прибыль компании (рост ожидаемой доходности акций в этом случае будет более медленным, чем при отсутствии налогов).

Однако авторы и сами считали такую трактовку их теории некорректной, так как «при значительной долговой нагрузке весьма неприятным становится давление кредиторов на руководство корпорации, которое вынуждает его придерживаться жестких рамок при планировании займов».

Кроме того, в данном варианте теории учитывается только корпоративный налог и не учитывается налогообложение дивидендов, оказывающее влияние на такой важный источник финансирования, как нераспределенная прибыль.

В 1976 г. М. Миллер включил в расчет стоимости компании подоходный налог с владельцев капитала (акционеров и держателей облигаций). Исследование влияния личных подоходных налогов держателей обыкновенных акций и облигаций исходит из того, что доход владельцев акций складывается из дивидендов и прироста курсовой стоимости.

Эти две разновидности доходов облагаются по разным ставкам, более того, существует так называемое двойное налогообложение дивидендов. Первый раз в составе прибыли до налогообложения (по ставке корпоративного налога на прибыль) и второй раз в качестве налога на доходы держателей акций (подоходный налог). При расчете требуемой доходности для собственного капитала следует учитывать это различие и рассчитывать средневзвешенную ставку налога на дивиденды и на прирост капитала.

Участники фондового рынка приобретают ценные бумаги с учетом налогов, которые они заплатят за прибыль от владения акциями и облигациями. Если ставка налога для держателей акций равна ставке для держателей облигаций (т. е. TS = TD), то выводы совпадают с теоремой М&М с налогами. Если (1 —ТC) × (1 —TS) = (1 —TD), то имеет место равновесие (налоговые выгоды от инвестирования в собственный и в заемный капитал уравновешиваются). Здесь использованы обозначения: TS — ставка налога на доход акционеров; ТD — ставка налога на доход держателей облигаций; ТC — ставка корпоративного налога.

Результатом исследования М. Миллера стало подтверждение теоремы М&М, что стоимость компании не зависит от структуры ее капитала, хотя и существует равновесный уровень долговой нагрузки для корпоративного сектора экономики в целом (но не для отдельной компании).

Влияние подоходного налога с владельцев капитала изменяет поведение инвестора, так как уменьшаются реальные чистые денежные потоки, получаемые им. Акционеры могут иметь определенные льготы по подоходному налогу. Так, налоговая ставка на дивиденды может отличаться от налоговой ставки на прирост капитала, который в некоторых странах подоходным налогом не облагается. Подоходный налог для акционеров в целом может оказаться меньше, чем для владельцев заемного капитала, что делает положение акционеров более выгодным. Кроме того, срок получения дохода по акции и соответственно срок уплаты можно варьировать. Поэтому «налоговые щиты» для заемного капитала могут перекрываться выгодами держателей акций.

Помимо рассмотренных теорем о структуре капитала существует ряд альтернативных теорий, представленных:

• моделями стационарного соотношения;

• моделями асимметричной информации;

• моделями агентских издержек.

В развитии усовершенствованной теории принимали участие многие авторы. Модифицированная теория М&М получила название теории компромисса между налогами и рисковыми издержками. В ней доказано, что стоимость фирмы растет вместе с величиной левериджа за счет экономии на налоге до определенного момента, когда достигается оптимальная структура. Между тем чем больше доля заемных средств в общей величине капитала, тем больше финансовый риск и угроза банкротства, что ведет к повышению требуемой собственниками капитала доходности.

Такой компромиссный подход к теории структуры капитала получил название теории стационарной взаимосвязи, впервые рассмотренной в работах С. Маейрса в середине 1980-х гг. Другими авторами-разработчиками данной теории по праву считаются М. Бредли и Дж. Джарелл.

Основная идея данной теории состоит в том, что оптимальной является такая структура капитала, при которой приведенная стоимость налоговых щитов полностью покрывает приведенную стоимость ожидаемых издержек банкротства. Это означает, что при ослаблении ограничений идеального рынка в части налогообложения и рисков банкротства на выбор структуры капитала корпорации оказывают влияние два фактора: приведенная величина ожидаемых издержек банкротства и налоговые щиты.

На рис. 10.2.1 показан оптимальный уровень долга с учетом агентских затрат и издержек банкротства. Горизонтальной линией изображена VU — стоимость компании, не прибегающей к займам. Линейно возрастающий график VL = VU + TD отражает рост стоимости финансово зависимой компании вследствие налогового щита. Кривая Vf отражает фактическую стоимость компании с учетом агентских затрат и издержек банкротства. До точки D* приведенная стоимость налоговой защиты растет быстрее, чем сумма приведенной стоимости агентских затрат и издержек банкротства, но после точки D* долг становится настолько значительным, что преимущества налоговой защиты перекрываются стремительно растущими агентскими затратами и издержками банкротства. Оптимальная долговая нагрузка соответствует точке D*, где кривая Vfдостигает своего максимума

Модели асимметричной информации основаны на отрицании информационной эффективности финансовых рынков. В них предполагается, что топ-менеджеры компаний имеют больший доступ к инсайдерской информации, чем собственники и другие инвесторы, что дает им возможность принимать решения в свою пользу. В рамках данного предположения создано несколько моделей, которые условно можно разделить на две группы:

• инвестиционные модели;

• сигнальные модели.

| Издержки банкротства и агентские затраты |

| VL = VU + TD |

|

VU

Vt

| TD, приведенная стоимость экономии на налогах |

D*

Оптимальный Долговая нагрузка, D

уровень долга

Рис. 10.2.1 Влияние эффекта банкротства на структуру капитала

Инвестиционные модели представлены в работах Г. Дональдсона, С. Майерса и Н. Мэйлафа. Наиболее известной среди них является иерархическая модель, начало разработке которой было положено еще в 1961 г. Суть ее состоит в том, что при принятии решения о выборе источников финансирования менеджеры в первую очередь руководствуются не благосостоянием собственников, а повышением эффективности инвестиционных проектов. Для этого устанавливается устойчивый коэффициент дивидендных выплат, а для финансирования проектов в первую очередь используются внутренние источники, такие как нераспределенная прибыль и амортизация. При недостатке внутренних источников прибегают к эмиссии ценных бумаг, причем в определенном порядке:

• в первую очередь проводят эмиссию облигаций;

• во вторую — эмиссию гибридных конвертируемых ценных бумаг;

• в третью— эмиссию обыкновенных акций.

Данная иерархия объясняется двумя важнейшими причинами — преимуществами долговых ценных бумаг и издержками привлечения внешнего финансирования.

Сигнальные модели основаны на том предположении, что в силу информационной неэффективности фондового рынка на нем невозможно осуществлять быстрое и эффективное перераспределение финансовых ресурсов. Поэтому для привлечения финансирования действительно эффективных проектов необходимо использовать определенные «информационные трансферты». Таким сигналом может выступать информация об изменении структуры капитала компании путем увеличения или уменьшения долгового финансирования. Об этом говорит модель С. Росса. По мнению С. Росса, увеличение долговой нагрузки будет расцениваться участниками рынка как сигнал того, что компания активно развивается, а ее менеджмент верит, что все обязательства будут погашены. Это должно привести к росту курсовой стоимости ценных бумаг компании.

Модели агентских издержек. Агентские конфликты являются прямым следствием разделения прав собственности и функции управления и контроля в корпорациях. Как уже отмечалось, при принятии финансовых решений менеджеры далеко не всегда руководствуются интересами акционеров, что приводит к потерям доходов собственником и может расцениваться как специфический вид издержек. Такие издержки называют агентскими. М. Дженсен и У. Меклинг считали, что структура капитала может быть действенным инструментом в разрешении такого рода конфликтов.

М. Дженсен и У. Меклинг предлагают решать агентские проблемы с помощью заемного финансирования. Поскольку корпоративные менеджеры предпочитают чистую прибыль направлять не на дивиденды, а на финансирование инвестиционных проектов (далеко не всегда выгодных), то авторы предлагают значительную долю чистой прибыли выплачивать акционерам, а инвестиционные проекты финансировать за счет наращивания заемного капитала.

Увеличение налоговой нагрузки приводит к тому, что менеджменту становится сложнее «уводить» свободные денежные средства акционеров на финансирование неэффективных проектов, так как платежи за заемные средства носят фиксированный и обязательный характер. Кроме того, кредиторы внимательно относятся к выбору инвестиционных проектов и не станут финансировать неэффективные. Также кредиторы получают возможность осуществлять наблюдение за деятельностью совета директоров и влиять на принятие стратегических решений.

Увеличение долгового финансирования связано как с выгодами, так и с издержками. Как известно, повышение долговой нагрузки связано с повышением финансовых рисков и увеличивает вероятность того, что при ограничении доступа к заемным ресурсам компания может оказаться не способной реализовать необходимые ей инвестиционные проекты, что также грозит потерей эффективности.

Главный вывод теории агентских издержек в отношении структуры капитала можно сформулировать следующим образом: оптимальная структура капитала — это такая структура, при которой приведенные выгоды долговой нагрузки покрывают приведенную стоимость издержек долговой нагрузки из-за нехватки ресурсов для финансирования прибыльных инвестиционных проектов.

В настоящее время в научной среде теория структуры капитала продолжает оставаться одной из самых активно исследуемых областей финансовой науки. Сегодня уже очевидно, что даже развитые рынки капитала не совершенны на 100%: существуют налоги и фрикционные издержки; информация, которой владеют инвесторы, почти всегда отличается от той, которой оперируют менеджеры. Поэтому решения по финансированию способны оказывать влияние и на стратегию компании, и на стоимость финансовых ресурсов, и на благосостояние акционеров.

Запас гибкости в принятии ключевых управленческих решений достигается путем формирования структуры капитала, которая позволяет сокращать или увеличивать доли различных финансовых инструментов в зависимости от тенденций на рынке капитала.

«Так почему же тогда экономисты тратят силы на создание моделей, в которых предполагается, что фирмы ведут себя рационально?.. Скорее всего, они обнаружили (и не только в области финансов, но и за ее пределами), что модели, основанные на рациональном поведении, позволяют получать лучшие прогнозы и характеристики отрасли, рынка и экономики в целом, нежели какие-либо иные известные им модели».

Тема 11. «Дивидендная политика»

1. Теоретические основы формирования дивидендной политики

2. Виды дивидендной политики

3. Стратегии влияния на стоимость компании, связанные с дивидендной политикой

4. Особенности регулирования порядка выплаты дивидендов на российских предприятиях

1. Теоретические основы формирования дивидендной политики

Ключевым элементом механизма создания стоимости компании является процесс распределения чистой прибыли, включающий в себя обоснование оптимальных пропорций между средствами, направляемыми на расширенное воспроизводство, и дивидендами собственников. Собственники компании, купив акции, приобретают право на получение части прибыли, реализуемое в форме дивидендных выплат. Порядок использования чистой прибыли акционерными обществами предусматривает обязательное образование резервного капитала в размере 5% чистой прибыли общества и распределение чистой прибыли по решению общего собрания акционеров, определяющего политику взаимоотношений с собственниками и инвестиционную политику. Как известно, собственники могут получать выгоды от владения акциями компании путем получения дивидендов, а также за счет роста стоимости акций и капитализации компании.

В краткосрочной перспективе благосостояние собственников и курсовая стоимость акции зависят от величины получаемых дивидендов, в долгосрочном плане уровень доходов собственников может быть увеличен за счет реализации эффективных инвестиционных проектов, способствующих росту прибыли и стоимости компании. Значение нераспределенной прибыли заключается также в том, что она отражает процесс создания и увеличения собственного капитала компании, являясь основным фактором сохранения финансовой устойчивости и гарантом интересов всех владельцев капитала компании. Высокий уровень выплаты дивидендов может привести к недостатку нераспределенной прибыли, в результате чего компания вынуждена будет менять целевую структуру капитала, обращаясь к более дорогим внешним источникам финансирования.

Дивидендная политика, таким образом, представляет собой элемент финансовой стратегии компании и направлена на формирование оптимальных пропорций распределения прибыли с целью максимизации благосостояния акционеров. Для каждого предприятия существует индивидуальная совокупность факторов, определяющих оптимальные пропорции распределения прибыли. Предварительные анализ и оценка всех факторов дивидендной политики являются основой деятельности финансового директора.

Дивидендом является часть чистой прибыли общества, распределенная между акционерами пропорционально их участию в капитале предприятия в соответствии с количеством приобретенных акций. Право на получение дивидендов дают как привилегированные, так и обыкновенные акции. Владелец привилегированных акций имеет преимущественное право на получение дохода по сравнению с лицами, обладающими обыкновенными акциями. Порядок выплаты дивидендов по привилегированным акциям определяется уставом фирмы и предусматривает установление минимального размера дивиденда и суммы, выплачиваемой владельцу акции в случае ликвидации компании. Держатель привилегированной акции при отказе компании от выплаты установленных дивидендов приобретает право голоса, поэтому обычно компании стремятся выполнять свои обязательства перед владельцами привилегированных акций. На случай отсутствия средств компании могут создавать специальные фонды, из которых выплачивают дивиденды по привилегированным акциям. При наступлении признаков банкротства владельцы обыкновенных и привилегированных акций рассчитывать на дивиденды не могут.