Анализ инвестиционных проектов в условиях риска

При анализе рисков руководствуются качественными и количественными показателями. Оценивание риска заключается в сравнении уровня риска с уровнем приемлемости. Основанием для отнесения к группе приемлемых рисков служит система параметров, различная для каждого портфеля риска.

Чтобы сформировать дальнейший план действий по управлению рисками в инновационной деятельности, необходимо произвести его оценку.

Методика оценки риска должна отвечать следующим требованиям:

• достоверность и объективность заключений;

• точность;

• экономическая целесообразность (затраты на проведение анализа не должны превышать дополнительных доходов от использования результатов оценочной деятельности).

Теория и практика выработали множество методов для определения величины рисков. Все эти методы можно объединить в две группы:

1. качественные методы анализа риска;

2. количественные методы анализа риска.

Качественный анализ рисков в инновационной деятельности предприятия позволяют создать структуру рисков. Качественный анализ риска заключается в выявлении источников и причин риска, этапов и работ по проекту, при выполнении которого возникает риск. Он состоит из ряда этапов:

• определение потенциальных зон риска;

• выявление рисков;

• прогнозирование практических выгод и возможных негативных последствий проявления выявленных рисков.

Результаты качественного анализа, в свою очередь, служат исходной базой для проведения количественного анализа.

Выделяют следующие методы качественного анализа рисков:

1. Метод экспертных оценок

2. Метод рейтинговых оценок

3. Контрольные списки источников рисков.

Количественные методы анализа в самом общем виде делят на статистические и аналитические.

В основе статистических методов анализа лежит ряд фундаментальных понятий. Прежде всего, таким понятием служит понятие «вероятность».

Вероятность в этом случае связывают с возможностью неблагоприятного события. Величина риска, или степень риска, измеряется двумя критериями:

1) средним математическим ожиданием;

2) колеблемостью (изменчивостью) возможного результата (дохода).

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решения в пользу какого-либо варианта вложения капитала.

Колеблемость возможного результата представляет степень отклонения ожидаемого значения от средней величины. Для этого на практике обычно применяют два близко связанных критерия: дисперсию и среднее квадратическое отклонение. Дисперсия - средняя взвешенная из квадратов отклонений действительных результатов от средних ожидаемых. Она определяется по формуле:

где δ -дисперсия;

х - ожидаемое значение для каждого случая наблюдения;

'х — среднее ожидаемое значение;

n - число случаев наблюдения (частота).

Среднее квадратическое отклонение:

Дисперсия и среднее квадратическое отклонение служат мерами абсолютной колеблемости. Для анализа обычно используют коэффициент вариации, который показывает колеблемость признака в относительной величине и определяется по формуле:

Коэффициент вариации может изменяться от 0 до 100%. Чем больше коэффициент, тем сильнее колеблемость. В экономической статистике установлена следующая оценка различных значений коэффициента вариации:

до 10% - слабая колеблемость;

10 - до 25% - умеренная колеблемость;

свыше 25% - высокая колеблемость.

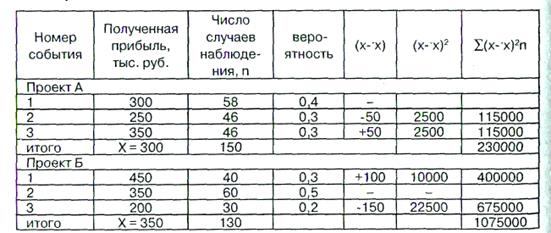

Пример: Перед компанией стоит вопрос, какой проект выбрать - А или Б.

|

Известно, что при вложении капитала в проект А из 150 случаев прибыль 300 тыс. руб. была получена в 58 случаях (вероятность 0,4), прибыль 250 тыс. руб. была получена в 46 случаях (вероятность 0,3) и прибыль 350 тыс. рублей была получена в 46 случаях (вероятность 0,3).

Среднее ожидаемое значение прибыли по проекту А составит: 300*0,4+250*0,3+350*0,3=300 тыс. руб.

При вложении капитала в проект Б из 130 случаев прибыль 450 тыс. руб. была получена в 40 случаях (вероятность 0,3), прибыль 350 тыс. руб. была получена в 60 случаях (вероятность 0,5) и прибыль 200 тыс. рублей была получена в 30 случаях (вероятность 0,2).

Среднее ожидаемое значение прибыли по проекту Б составит: 450*0,3+350*0,5+200*0,2 = 350 тыс.руб.

Сравнивая две суммы ожидаемой прибыли при вложении капитала в проекты А и Б, приходим к выводу, что при вложении средств в проект А значение получаемой прибыли колеблется от 250 до 350 тыс. руб., а средняя величина 300 тыс. руб. При вложении средств в проект Б средняя величина прибыли колеблется от 200 до 450 тыс.руб. и средняя величина составляет 350 тыс.руб.

Среднее квадратическое отклонение при вложении капитала

в мероприятие А составляет:

δ’ =  130 000/150 = +(-)39,2;

130 000/150 = +(-)39,2;

в мероприятие Б:

δ’ = -41075 000/100 = +(-)90,9;

Коэффициент вариации для мероприятия А:

V = +(-)39,2/300*100 = +(-)13%;

коэффициент вариации для мероприятия Б:

V=+(-)90,9/350 *100 = ±25,9%.

Коэффициент вариации при вложении капитала в проект А меньше, чем при вложении его в мероприятие Б, что позволяет сделать вывод о том, что проект А менее рискованный, но в то же время среднее ожидаемое значение нормы прибыли по нему меньше.

Аналитические методы анализа риска зависят от той области деятельности, в которой производятся оценочные мероприятия.

В бизнес-практике используются следующие методы анализа рисков:

• метод корректировки нормы дисконта;

• метод достоверных эквивалентов (коэффициентов достоверности) (certainty equivalent-approach);

• точка безубыточности (break-even analysis);

• анализ чувствительности критериев эффективности и платежеспособности компании (sensitivity analysis);

• метод сценариев;

• анализ вероятностных распределений потоков платежей;

• дерево решений;

• метод Монте-Карло (имитационное моделирование) (Monte Carlo simulation analysis)

· процедуры субъективного рискового регулирования (adjusting the pay back period, risk-adjusted discount rate, adjusting cashflows);

и др.

Соотношение максимально возможного объема убытка и объема собственных финансовых ресурсов инвестора представляет собой степень риска, ведущего к банкротству. Она измеряется с помощью коэффициента риска.

Кр=У/С

Где Кр - коэффициент риска;

У - максимально возможная сумма убытка, руб.;

С - объем собственных финансовых ресурсов с учетом точно известных поступлений средств, руб.

Помимо приведенных методов существуют методы, реализованные в виде программного обеспечения. Наиболее известные из них: Monte Carlo (Primavera Project), Risk (Project expert), Pertmaster+Risk и Альт-Инвест.

Компьютерные информационные системы помогают установить взаимодействие управляющей и управляемой системы на основе использования современного инструментария. При современных объемах управления необходима автоматизация: процесса управления рисками.

Необходимо создать базу данных риска. Она должна быть хранилищем текущей и исторической информации, связанной с рисками, и использоваться при идентификации, оценке, обработке и контроле рисков, а также для создания отчетов. Выбор метода оценки риска зависит от ряда факторов:

• объем и качество исходных данных. (Если имеется значительная информационная база, то возможно использование метода имитационного моделирования. В противном случае применяется метод экспертных оценок.)

• запас времени и технический потенциал. (Если расчет не является срочным и компания располагает техническими возможностями, то выбирается метод Монте-Карло).

• Глубина расчетных данных и горизонт прогнозирования.

• Требование государственных контролирующих органов к формированию отчетности.

Для эффективного анализа всевозможных рисков в инновационной деятельности предприятия необходимо применять целый комплекс методов. В настоящее время большинство компаний используют достаточно простые модели для определения и оценки рисков в инновационной деятельности, либо не используют вообще.

АНАЛИЗ БЕЗУБЫТОЧНОСТИ является неотъемлемой частью инвестиционного проектирования. Это, по сути дела, аналитический подход к изучению взаимосвязи между издержками и доходами при различных уровнях производства.

Анализ безубыточности используется не только для инвестиционного проектирования. Этот анализ полезен также для текущего управления, так как он обеспечивает финансовых аналитиков информацией для принятия управленческих решений благодаря анализу влияния изменений в цене продукции, производстве и объемах продаж и издержках, а также прогнозирования прибылей, убытков и потоков денежных средств. Подробное описание процедур анализа безубыточности рассматривается в рамках «Управленческого учета» и «Финансового менеджмента».

Представим графическую интерпретацию этого метода (рис. 5.1).

Линия АВ характеризует постоянные издержки, величина которых зависит от изменения объемов производства.

Линия АС отражает уровень переменных затрат организации, а линия ОД показывает величину доходов при различных объемах продаж.

Когда продукция не реализуется, совокупные издержки не равны нулю, а равны ОА. Когда объем выпуска равен Q, совокупные издержки представлены линией СQ, иначе, суммой постоянных и переменных затрат организации.

Пересечение линии совокупного дохода с линией совокупных издержек определяет точку безубыточности QВЕ, в которой совокупный доход равен совокупным издержкам. Любая разность по вертикали между линией совокупного дохода и совокупных издержек справа от точки безубыточности показывает прибыль при данном объеме производства, в то время как убытки будут отражены на графике слева от точки безубыточности, потому как в этом случае совокупные издержки превышают совокупный доход.

Расчет точки безубыточности осуществляется по формуле

QВЕ = FC / (рi - VC),

где FC — постоянные затраты,

рi — цена единицы продукции,

VC —переменные затраты на единицу продукции.

Таким образом, для того, чтобы рассчитать точку безубыточности, необходимо величину постоянных издержек разделить на разницу между ценой продаж продукции и величиной переменных издержек на единицу продукции. Эта разница называется единичным вложенным доходом (unit contribution margin).

Если требуется определить объем продаж, который необходим для получения заданного значения прибыли Пз, то применяют формулу

Q = (FC + Пз) / (рi - VC).

Важной характеристикой успешной работы предприятия является величина запаса безопасности (Safety Margin), которая в относительной форме определяется в виде разности между запланированным объемом реализации Qпл и точкой безубыточности:

ЗБ = (Qпл - QВЕ) / Qпл.

Чем выше этот показатель, тем безопаснее себя чувствует предприятие перед угрозой негативных изменений (уменьшения выручки или увеличения издержек).

Значение операционного рычага (Operating Leverage) показывает, во сколько раз изменяется прибыль при увеличении выручки:

ОР = Вложенный доход / Чистая прибыль.

Пример 5.3. Рассмотрим методику анализа критических объемов продаж по двум инвестиционным проектам (табл. 5.1).

Анализ показал, что точка безубыточности проекта А ниже по сравнению с проектом Б. Это позволяет ориентировать проектоустроителя на финансирование проекта А, поскольку в этом случае обеспечивается более быстрый выход на получение прибыли.

К тому же по проекту А значение запаса безопасности выше, что является свидетельством более уверенного финансового положения инвестора в случает реализации проекта А.

Исходя из определения операционного рычага получаем, что 10%-ное увеличение объема продаж приводит в случае реализации проекта А к увеличению прибыли на 15%, а в случае реализации проекта Б — на 40%.

Проверим это утверждение при помощи следующих расчетов.

Увеличим выручку на 10%, сохранив прежнюю структуру затрат (табл. 5.2).

Очевидно, что в данной ситуации второй проект является более выигрышным. По проекту Б прибыль увеличилась на 40 тыс. руб., в то время как по проекту А — на 15 тыс. руб.

Рассмотрим ситуацию с ухудшением конъюнктуры рынка и как следствие снижением объема продаж. Рассчитаем показатели прибыли по обоим проектам, предусмотрев 10%-ное снижение выручки (табл. 5.3).

В данной ситуации проект А является предпочтительнее, поскольку обеспечивает снижение прибыли меньшими темпами (на 15 тыс. руб.) по сравнению с проектом Б (на 40 тыс. руб.).

Таким образом, проект с большей величиной операционного рычага больше рискует при ухудшении рыночной конъюнктуры, и в то же время имеет преимущества в случае ее улучшения. Этот факт является лишним напоминанием о том, что предприятие должно оперативно ориентироваться в рыночной ситуации и регулировать структуру издержек соответствующим образом.

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА состоит в оценке влияния какого-либо параметра проекта на его результаты при условии, что прочие параметры остаются неизменными.

Экономическая обоснованность любого инвестиционного проекта при использовании метода дисконтирования денежных потоков в значительной степени зависит от объективности закладываемых параметров. Величина денежного потока от реализации инвестиционного проекта зависит прежде всего от таких прогнозных параметров, как: объем реализации продукции; себестоимость и цена единицы продукции; уровень инфляции, величина инвестиций, необходимых для реализации инвестиционного проекта, инвестиционный риск и многих других.

Уровень инфляции и инвестиционного риска, а также процентная ставка по кредиту в первую очередь влияют на ставку дисконтирования.

Необходимо отметить, что ставка дисконтирования является важнейшим параметром, от которого зависит величина денежных потоков и экономическая обоснованность инвестиционного проекта.

Ставка дисконтирования выбирается самостоятельно для каждого инвестиционного проекта на основе глубокого анализа прогноза макроэкономической ситуации в стране, отрасли, регионе и на микроуровне. Выбираются и другие параметры для экономического обоснования инвестиционного проекта. При этом экономическое обоснование должно делаться на основе различных сценариев пессимистического и оптимистического характера развития событий в прогнозном периоде. Если в проект заложены параметры пессимистического характера и он по критериям эффективности (NPV,PI,IRR, РР) оказался выгодным, то такой проект имеет хороший запас финансовой прочности и незначительный инвестиционный риск.

Цель анализа чувствительности инвестиционного проекта — установить уровень влияния отдельных варьирующих факторов на финансовые показатели инвестиционного проекта. В качестве этих факторов могут быть использованы объем реализации продукции, цена и себестоимость единицы продукции, уровень инфляции, величина капитальных вложений, ставка дисконтирования и др.

В процессе анализа чувствительности вначале определяется «базовый» вариант, при котором все изучаемые факторы принимают свои первоначальные значения. Только после этого значение одного из исследуемых факторов варьируется в определенном интервале при стабильных значениях остальных параметров. При этом оценка чувствительности проекта начинается с наиболее важных факторов, которые соответствуют пессимистическому и оптимистическому сценариям. Только после этого устанавливается влияние изменений отдельных параметров на уровень эффективности проекта. Кроме того, анализ чувствительности положен в основу принятия проекта. Например, если цена оказалась критическим фактором, то можно усилить программу маркетинга или пересмотреть затратную часть проекта, чтобы снизить его стоимость. Если осуществленный количественный анализ рисков проекта выявит его высокую чувствительность к изменению объема производства, то следует уделить внимание мерам по повышению производительности труда, обучению персонала менеджменту и т.п.

Показатель чувствительности вычисляется как отношение процентного изменения критерия — выбранного показателя эффективности инвестиций (относительно базисного варианта) к изменению значения фактора на 1%. Таким способом определяются показатели по каждому из исследуемых факторов.

С помощью анализа чувствительности на базе полученных данных можно установить наиболее приоритетные с точки зрения риска факторы, а также разработать наиболее эффективную стратегию реализации инвестиционного проекта.

Отметим, что несмотря на все преимущества метода анализа чувствительности проекта: объективность, простоту Расчетов, их наглядность (именно эти критерии положены в основу его практического использования), — данный метод обладает серьезным недостатком — однофакторностью. Он ориентирован только на изменения одного фактора проекта, что приводит к недочету возможностей связи между отдельными факторами или недоучету их корреляции. Поэтому на практике используется также метод анализа сценариев. Он включает в себя учет одновременного (параллельного) изменения ряда факторов, влияющих на степень риска проекта. Таким образом, определяется воздействие одновременного изменения всех основных переменных проекта, характеризующих его денежные потоки (приток и отток денежных средств). Важным преимуществом метода является тот факт, что отклонения пара-метров (от базовых значений) рассчитываются с учетом их взаимосвязей корреляции.

Оценивается влияние различных параметров на базовый показатель эффективности проекта — чистую текущую стоимость (NPV). В инвестиционном анализе используется следующая модель зависимости NPV от внешних и внутренних показателей:

NPV = (Qрi - VCQ - FC - tax + D)FM4(r, n) - IC,

где Q — годовой объем продаж, шт.;

D — величина годовой амортизации, руб.;

tax — годовая величина налога на прибыль, руб.;

ICн — начальные инвестиционные затраты, руб.

В данной модели сделано допущение, что проектный денежный поток равен величине чистой посленалоговой прибыли, скорректированной на величину неденежных статей затрат (амортизации).

В соответствии с данной моделью определяются критические точки ключевых показателей инвестиционного проекта и чувствительный край (SM) по каждому из них (табл. 5.4) .

Пример 5.4. Компания планирует реализацию инвестиционного проекта в течение трехлетнего периода (табл. 5.5). Необходимо оценить критические величины объема продаж, переменных и постоянных издержек, начальных инвестиционных затрат и цены инвестированного в проект капитала, при которых NPV проекта будет равна 0.

Расчет производится по средним значениям соответствующих показателей. Для того чтобы рассчитать средние значения показателей, рекомендуется использовать формулу

где Pn — значение показателя в период времени n.

Рассчитаем критические точки проекта:

Оценку внутренней нормы доходности проекта произведем при помощи электронных таблиц Microsoft Excel. IRR составит 36%.

Далее произведем расчет чувствительного края показателей проекта (табл. 5.6).

Чем меньше значение чувствительного края (SM) конкретного показателя, тем более подвержен инвестиционный проект негативному влиянию в результате воздействия различных внешних и внутренних факторов. Таким образом, у проекта, представленного финансовыми показателями с малыми значениями чувствительного края, имеется более высокая степень риска, и на данные показатели следует обратить особое внимание.

В нашем случае ранжирование показателей проекта по степени зависимости от влияния внутренних и внешних факторов может быть отражено следующим образом (табл. 5.7).

Наиболее существенное влияние на результаты инвестиционного проекта оказывают: цена единицы продукции, переменные издержки на производство единицы продукции, годовой объем продаж.

При снижении цены на 7,7% предприятие выходит на безубыточный уровень NPV, т.е. когда NPV = 0. То же самое произойдет при увеличении переменных издержек по производству единицы продукции на 11,4% и снижении годового объема продаж на 23,7%.

Следовательно, разработка адекватной условиям рынка ценовой политики является приоритетным направлением деятельности финансовых и маркетинговых служб предприятия.

Отдельное внимание требуется уделить снижению переменных издержек на единицу производимой продукции, в частности, за счет снижения цены поставок сырья, материалов и комплектующих; более эффективной организации труда и пр.

Проект имеет большой запас прочности по отношению к изменению постоянных издержек. Это обстоятельство позволяет компенсировать высокий риск по изменению цены единицы продукции рекламными мероприятиями, повышающими вероятность сбыта продукции.

Для проекта не представляет большой опасности рост ставок налога на прибыль, а также существенное изменение стоимости оборудования и других первоначальных инвестиционных затрат.