Интерпретация приведенной стоимости

Ранее на примере было показано, каким образом можно оценить стоимость компании на основании ограниченного числа ведущих факторов стоимости(value drivers):

1) темпа роста;

2) рентабельности реализации;

3) ставки налогообложения прибыли (в процентах);

4) инвестиции в новые внеоборотные активы;

5) инвестиции в оборотный капитал;

6) ставки дисконтирования.

* Стоимость завершающего потока денежных средств — условное понятие, означающее весь совокупный поток денежных средств, который компания получит за горизонтом прогнозирования. Так как поток будет находиться "за горизонтом", т. е. за пределами периода прогнозирования по отдельным годам, его невозможно рассчитать на годовой основе. Поэтому в расчетах применяются допущения, отражающие стратегическую позицию компании к моменту окончания периода прогнозирования, из которой и следует метод оценки совокупного завершающего потока. — Прим. научн. ред.

* Стоимость завершающего потока денежных средств — условное понятие, означающее весь совокупный поток денежных средств, который компания получит за горизонтом прогнозирования. Так как поток будет находиться "за горизонтом", т. е. за пределами периода прогнозирования по отдельным годам, его невозможно рассчитать на годовой основе. Поэтому в расчетах применяются допущения, отражающие стратегическую позицию компании к моменту окончания периода прогнозирования, из которой и следует метод оценки совокупного завершающего потока. — Прим. научн. ред.

Обратите внимание, что среди этих ведущих факторов нет ни имеющихся и используемых активов, ни соответствующего им капитала акционеров. Стоимость оценивается исключительно на основе будущей доходности запланированных операций, налоговой политики властей, а также инвестиций, которые необходимы для обеспечения указанных операций.

Хотя мы не пользовались в указанных вычислениях никакими цифрами из баланса, интересно знать зависимости между полученными нами результатами и соответствующими инвестициями в бизнес.

Если окажется, что определенная новая стоимость больше инвестиций, показанных в балансе, то можно говорить о приращении стоимости. Другими словами, сегодняшний бизнес, если его измерить мерками будущих показателей, показывает, что в этом случае вложенные инвестиции использованы эффективно. Если же полученная цифра меньше балансовых показателей, то произошла потеря стоимости.

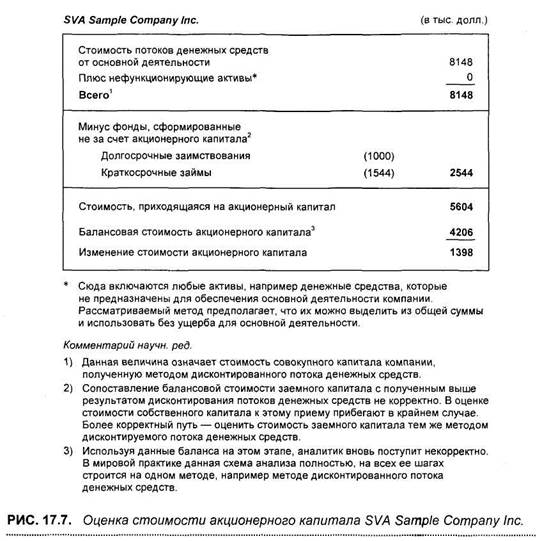

На рис. 17.6 представлены результаты указанного сравнения для компании SVA Sample Company Inc.:

. функционирующие активы и соответствующий им капитал 6750 долл.

. стоимость, получаемая в ходе основной деятельности 8148 долл.

. приращение 1398 долл.

|

| Глава 17. ДОБАВЛЕННАЯ СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА 281 |

Часть V. ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

Разница является показателям мастерства менеджеров по управлению компанией. Она в численном виде показывает их умение планировать, принимать правильные решения и реализовать их.

Как видно, рассмотренный подход является не только мощным инструментом для обеспечения обоснованности принимаемых решений, но может применяться и для оценки работы менеджеров и обоснования размеров их вознаграждения.

СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА

Полученное значение в 8148 долл. относится к результатам основной деятельности компании. Теперь его надо перевести в стоимость акционерного капитала.

Однако сначала требуется осуществить две корректировки.

Нефункционирующие активы

В балансовом отчете могут быть показаны активы, которые не предназначены для обеспечения основной деятельности компании. Наиболее ярким примером такого рода может быть случай, когда компания по тем или иным причинам имеет большие денежные средства в размере, превышающем потребности для обслуживания текущих операций. Эти средства могут предназначаться, например, для осуществления запланированного поглощения другой компании.

Стоимость таких активов должна быть добавлена к стоимости, полученной от оценки потоков денежных средств от деятельности.