Теоретические основы формирования и развития финансовой деятельности предприятия

ДИПЛОМНАЯ РАБОТА

|

| Студента группы | ЭП-22А | |

| направления подготовки | ||

| 38.03.01 – Экономика (профиль: | ||

| экономика предприятий и организаций) | ||

| (шифр и название направления подготовки) | ||

| Турлаевой Елены Витальевны | ||

| (фамилия, имя, отчество) | ||

| Руководитель | к.э.н., проф.Тарасенко Л.М. | |

| (фамилия и инициалы) | ||

Макеевка – 2017

СОДЕРЖАНИЕ

| стр. | |

| ВВЕДЕНИЕ | |

| 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ И РАЗВИТИЯ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ | |

| 1.1. Сущность финансовой деятельности предприятия | |

| 1.2. Анализ влияния кризисных явлений на финансовую деятельность предприятий | |

| 1.3. Основные показатели финансовой устойчивости в условиях экономического кризиса | |

| 1.4. Краткая характеристика деятельности предприятия на примере ООО «Агро-транс» | |

| 2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «АГРО-ТРАНС» | |

| 2.1. Общий анализ основных экономических показателей деятельности ООО «Агро-транс» | |

| 2.2. Анализ финансовых результатов предприятия | |

| 2.3. Анализ финансовой устойчивости предприятия | |

| ЗАКЛЮЧЕНИЕ | |

| СПИСОК ЛИТЕРАТУРЫ | |

| ПРИЛОЖЕНИЯ |

ВВЕДЕНИЕ

Экономическая деятельность является эффективной структурной современного хозяйствующего развития. Хозяйственная деятельность представляет собой целесообразный процесс, который не может полноценно быть развитым без помощи финансово-хозяйствующего регулирования.

Обеспечение предприятий финансовыми ресурсами и их эффективное использование, является залогом обеспечения расширенного воспроизводства и выполнения всех финансовых обязательств перед другими субъектами рынка и государства.

Необходимость нового подхода к определению структуры финансовой деятельности и эффективности предприятий с учетом зарубежной практики, открывает новые возможности и перспективы для усовершенствования новых форм бухгалтерского баланса, поскольку в рыночной конкуренции и стремлении предприятий к максимизации прибыли анализ финансового состояния является неотъемлемой функцией управления [28, с.57].

Финансовая деятельность предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности.

Финансовый анализ заключается в измерении (оценивании) конечных результатов деятельности предприятия - доходности для инвестора [34, с. 47].

Анализу финансовой эффективности деятельности предприятия отводится важная роль в реализации стратегических задач, стоящих перед предприятием, и от того насколько точно и оперативно будет проведен данный анализ, зависит дальнейшее развитие предприятия.

Актуальность данной дипломной работы заключается в: обосновании теоретических аспектов финансовой структуры деятельности; изучении системы управления финансовой деятельностью для эффективного развития; обеспечении оценки влияния кризисных явлений на деятельность предприятия; умении развивать финансовые возможности на современном этапе рыночных отношений; обосновании взаимодействия финансовой эффективности и государственного регулирования.

Целью дипломной работы является исследование теоретических аспектов формирования и развития финансовой деятельности субъектов хозяйствования, а также анализ финансовой деятельности предприятия в условиях кризисной ситуации.

Для достижения поставленной цели в дипломной работе поставлены и решены следующие задачи:

- углубить теоретические подходы к определению сущности категории «финансовая деятельность», на разных уровнях развития и определить понятие «эффективность деятельности предприятия»;

- определить факторы влияния кризисных явлений на процессы финансового спада экономики;

- усовершенствовать теоретический подход к построению структуры финансовой устойчивости предприятия в условиях экономического кризиса;

- осуществить анализ научно-методического инструментария эффективности и использования финансовой деятельности;

- усовершенствовать устойчивое состояние финансовой деятельности предприятия в условиях экономического кризиса.

Объектом исследования данной дипломной работы является холдинговая компания ООО «Агро-транс».

Предмет исследования – эффективность финансово-хозяйственной деятельности ООО «Агро-транс».

Анализом финансовой деятельности предприятия являются такие экономические показатели:

1) бухгалтерский баланс;

2) отчет о финансовых результатах деятельности предприятия.

В процессе написания дипломной работы были использованы следующие методы исследования: научные, абстрактно-логические, системно-структурные, экономико-статистические методы.

Структура дипломной работы. Дипломная работа состоит из введения, двух глав, заключения, списка использованной литературы из ___ источников, приложения. Объем работы составляет ___ страниц, в том числе ___ таблиц, ___ рисунков.

На финансовую деятельность

| Понятие термина | Научные классики |

| Финансовая деятельность – это осуществление им функций по планомерному образованию (формированию), распределению и использованию денежных фондов (финансовых ресурсов) в целях реализации задач социально-экономического развития, поддержания обороноспособности и безопасности страны, а также обеспечения финансовыми ресурсами деятельности государственных органов | Химичева Н.И., [30, с.23] |

| Финансовая деятельность - хозяйственная деятельность, направленная на приобретение материальных средств, составляет финансовое хозяйство. | Лебедев В.А., [23, с.13] |

| Финансовая деятельность - деятельность по производству и реализации товаров (работ, услуг), а также любой иной деятельности, направленной на получение прибыли, независимо от результатов такой деятельности (доходов). | Азрилияна А.Н., [31, с.17] |

| Финансовая деятельность – это самостоятельная управленческая деятельность, представляющая собой разновидность трудового процесса, что характеризуется всеми присущими ему элементами - предметом труда, средством труда и самим трудом, а также его результатом. | Бурганова Л. А., [32, с.19] |

Представление о продуктивном характере вложений в развитие способностей человека, общим источником всех доходов А. Смит считал труд. Он рассматривал прибыль и ренту как часть стоимости, созданной трудом рабочих. Впервые в истории экономической мысли определил, что расходы можно считать капиталовложениями в ее способность, для создания себе прибыли в будущем [1].

Д. Кейнс в своих исследованиях разделил точку зрения о регулировании экономики не одним рычагом (рынком по А. Смиту), а двумя (второй - государство). Благодаря чему, трудами российских финансистов-теоретиков были разработаны элементы финансово-кредитного механизма такого воздействия [17].

Российские авторы такие как: Шеремет А.Д. [3], Савицкая Г.В. [10], Гиляровская Л.Т. [12], Негашев Е.В. [26], Сайфулин Р.С. [27], подчёркивают важность подхода и обеспечения комплексности в анализе деятельности хозяйствующего субъекта, используя термин «эффективность» для оценки финансово-хозяйственной деятельности предприятия с различных её сторон.

В условиях рыночных принципов хозяйствования, предприятие должно быть эффективным.

Эффективность деятельности предприятия – важнейший критерий успешности организации.

Для характеристики данного критерия необходимо, опираясь на информационную базу изучить: методы и приёмы экономического анализа, рассчитать показатели эффективности; комплексно их изучить и сделать выводы о достижении (или возможности достижения) конкретных результатов.

Большинство существующих в настоящее время методик анализа деятельности предприятия, его финансового состояния повторяют и дополняют друг друга, они могут быть использованы комплексно или раздельно в зависимости от конкретных целей и задач анализа, информационной базы.

Основные методы и приёмы, которые используются при изучении финансовой деятельности предприятия, являются стандартными и используются различными авторами. Отличаться может их совокупность, количество рассчитываемых и анализируемых экономических показателей и названия этих показателей.

В (табл. 1.2) представлены несколько авторских методик расчета показателей для анализа и оценки эффективности деятельности предприятия.

Таблица 1.2 – Научные подходы к финансовой эффективности деятельности предприятия[25]

| Автор | Этап | Показатель |

| А. Д. Шеремет [9, с. 127] | 1. Анализ «внутренней эффективности» | - В зависимости от специфики бизнеса; |

| 2. Определение финансовых результатов | - Величина прибыли; - Показатели эффективности использования активов (коэффициенты оборачиваемости запасов, активов, оборотных активов); - Показатели рентабельности (рентабельность продаж, активов, собственного капитала); | |

| 3.Анализ финансового положения | - Показатели ликвидности (ликвидность баланса, коэффициенты общей ликвидности, срочной ликвидности, абсолютной ликвидности); - Показатели структуры капитала (коэффициенты собственности, финансовой независимости, обеспеченности собственными средствами); - Показатель чистого оборотного капитала; | |

| Л.Т. Гиляровская [12, с.235] | Анализ финансового состояния | Коэффициенты соотношения основных и оборотных активов, износа основных средств, обновления, выбытия |

| 1. Оценка имущественного положения | ||

| 2. Ликвидность активов и текущая платёжеспособность | Коэффициенты абсолютной, срочной и текущей ликвидности; собственный оборотный капитал, обеспеченность собственными оборотными средствами |

Продолжение табл. 1.1.

| 3. Ликвидность | Соотношение элементов актива | |

| 4. Структура капитала | Коэффициенты независимости, финансовой зависимости, финансирования, инвестирования, структуры долгосрочных активов, структуры заёмного капитала, финансовой устойчивости | |

| 5. Анализ чистых активов | Показатель чистых активов | |

| 6. Рентабельность | Чистая прибыль; рентабельность активов, продаж, собственного капитала, инвестиций | |

| 7. Деловая активность | Выручка от продаж, фондоотдача, производительность труда, оборачиваемость оборотных активов (в днях и в оборотах), коэффициент устойчивости экономического роста | |

| Г.В. Савицкая [10, с.167] | 1. Оценка абсолютного финансового эффекта | - Показатели финансовой эффективности; -Показатели прибыли (валовая прибыль, прибыль от реализации продукции, чистая прибыль и др.) |

| 2. Оценка уровня эффективности функционирования предприятия: а) темпы развития предприятия; б) уровень доходности бизнеса; в) эффективность использования ресурсного потенциала предприятия; | - Показатели рентабельности (доходности); - Темпы прироста совокупных активов, объёма продаж, прибыли, чистых активов, собственного капитала за счёт капитализированной прибыли (коэффициент устойчивости роста); - Прибыль на одну акцию, рентабельность собственного (акционерного) капитала, рентабельность совокупных активов, рентабельность продаж (оборота), маржинальная рентабельность, рентабельность затрат); - Частные показатели (дополнение к обобщающим) рентабельность: -персонала; -капитала, вложенного в основные средства. |

Продолжение табл. 1.1.

| Н.П. Любушин [11, с.63] | 1. «Чтение баланса» | Показатели баланса |

| 2. Анализ платежеспособности организации | Коэффициенты абсолютной, текущей ликвидности и коэффициент промежуточного покрытия | |

| 3. Анализ и оценка финансовой устойчивости | Коэффициенты: собственности, заёмных средств соотношение заёмных и собственных средств, мобильности собственных средств, соотношение внеоборотных средств суммой собственных средств и долгосрочных пассивов. | |

| 4. Анализ и оценка деловой активности | Обобщающие показатели ресурсоотдачи и коэффициент устойчивости экономического роста | |

| 5. Анализ и оценка рентабельности | Рентабельность авансированного капитала и рентабельность собственного капитала. |

При таком подходе рассчитывается система показателей, на основании которых анализируется экономическое развитие финансовой эффективности деятельности предприятия [6]. Их можно подразделить на: частные показатели, обобщающие показатели.

Частные показатели, характеризуют эффективность отдельных сторон функционирования предприятия. Это показатели эффективности использования отдельных видов ресурсов предприятия:

- трудовых (производительность труда);

- материальных (материалоотдача и материалоёмкость);

- финансовых (капиталоёмкость и капиталоотдача);

- эффективность использования основных производственных фондов (фондоотдача и фондоёмкость).

Обобщающие показатели, которые выражают конечные результаты, характеризуют эффективность работы предприятия в целом. Это показатели рентабельности:

- рентабельность активов;

- рентабельность собственного капитала;

- рентабельность продаж.

Показателей и сочетаний показателей для характеристики эффективности работы предприятия предлагается в научной литературе множество. Но зачастую они дублируют друг друга и затрудняют процесс оценки состояния анализируемого объекта. Так как существуют похожие показатели, нет необходимости применять для анализа всё множество представленных в теории величин. Проблемой и темой для дискуссий остаётся вопрос выбора оптимальной системы показателей, позволяющей быстро, чётко и достоверно провести анализ; оценить состояние анализируемого объекта и предоставить руководству структурированную информацию, опираясь на которую, возможно принимать взвешенные управленческие решения.

В 90-ые годы XX столетия западные экономисты ( Р. Линч, К. Кросс, Д.П. Нортон [7], Р. Каплан, Э. Нили) стали предлагать новые модели измерения эффективности деятельности организаций, основанные на системах ключевых показателей финансовой деятельности (КПФД).

Системы КПФД опираются на ограниченный набор финансовых и нефинансовых показателей, характеризующих наиболее существенные стороны деятельности предприятия и позволяющих судить о степени достижения им стратегических целей.

Использование систем КПФД ориентировано, прежде всего, на интересы руководства организации, на предоставление управленческому звену актуальной и достоверной информации, на основании которой могут быть приняты эффективные решения.

Ограниченность набора показателей, их существенность с точки зрения руководства – основополагающий фактор систем КПФД. Среди западных моделей наиболее проработанными и распространенными являются: «Сбалансированная система показателей», «Пирамида эффективности» и «Бортовое табло» [25].

Показателей, характеризующих эффективность работы предприятия достаточно много. Но отдельно взятые показатели, например, прибыли, не дадут возможности полностью представить состояние бизнеса, очень важно проанализировать их во взаимосвязи с другими показателями и в динамике (в течение определённого периода). В экономической литературе выделяют следующие виды анализа финансовой эффективности деятельности предприятия [3, c.105]:

а) горизонтальный (динамический) и вертикальный (структурный) анализ показателей – позволяют определить изменения показателей, структуру показателей, темп изменений и дают возможность для прогноза;

б) трендовый анализ (прогнозный) – определение тренда (тенденции), формируются возможные значения показателей;

в) коэффициентный анализ – расчет различных коэффициентов (относительных показателей), позволяющих сделать выводы о качественных изменениях в деятельности предприятия;

г) факторный анализ (концепция данного метода широко представлена в научных трудах А.Д. Шеремета) – количественная характеристика взаимосвязанных явлений. Комплексно изучаются и измеряются влияния отдельных факторов на результат.

Результат – это объект исследования, а факторы – это характеристики результата. В данном методе используются детерминированные или стохастические модели анализа;

д) сравнительный (пространственный) анализ – это анализ показателей предприятия с показателями конкурентов и показателями внутри отрасли.

В теории экономического анализа и литературе методы и приёмы анализа раскрываются комплексно, применительно ко всем сторонам деятельности предприятия. Но как справедливо отмечает Шеремет А.Д., [9].: «применительно к малым предприятиям неформальная реализация этих методов и приёмов в полном объёме нерациональна и затратна, но нерационален также и отказ от применения отдельных приёмов и методов экономического анализа, так как оценка реального состояния бизнеса требует его «отцифровки», использования количественных оценок, формируемых в результате расчёта тех или иных аналитических показателей».

Он предлагает использовать традиционные приёмы, такие как: сводка, группировка, детализация, расчёт средних и относительных величин и т.п.

В современных условиях развития от государства в значительной мере зависит эффективность деятельности предприятий. Государственное устройство оказывает влияние на все сферы экономической деятельности общества путем выполнения правовой, экономической, социальной, оборонной, управленческой и др. функций, так как рынок не может регулировать экономические и социальные процессы, в интересах всего общества. Обеспечение надлежащего правопорядка в стране и ее национальной безопасности, является основой для развития предпринимательства и устойчивости экономики в целом.

Целью деятельности любой предпринимательской структуры в условиях рыночной экономики, в конечном счете, является получение прибыли, способной обеспечить ее дальнейшее развитие. Прибыльность рассматривается не только как основная цель, но и как главное условие деловой активности, эффективности выполнения своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствуют о неэффективности и рискованности бизнеса – одна из главных внутренних причин банкротства

Получение наибольшей прибыли является мотивационным стимулом для:

- повышения заинтересованности предприятия и трудового коллектива в эффективном хозяйствовании, так как от конечных результатов зависят доходы предпринимателей и работников;

- конкуренции между хозяйствующими субъектами; в этой борьбе побеждает наиболее финансово устойчивые и рентабельные предприятия, способные при необходимости расширять свою деятельность, маневрировать своими ценами на продукцию.

Следовательно, в рыночных условиях успешно развиваются лишь те предприятия, которые руководствуются в своей деятельности мотивом максимизации прибыли. По прибыли можно определить рентабельность, изучить эффективность функционирования предприятий и концернов (холдингов).

Основные функции прибыли характеризуются:

Во-первых, прибыль характеризует как экономический эффект, полученный в результате деятельности предприятия. Получение прибыли на предприятии означает, что полученные доходы превышают все расходы, связанные с его деятельностью.

Во-вторых, прибыль обладает стимулирующей функцией. Это связано с тем, что прибыль является одновременно не только финансовым результатом, но и основным элементом финансовых ресурсов предприятия. Поэтому предприятие заинтересовано в получении максимальной прибыли, так как это является основой для расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Прибыль на предприятии может быть получена за счет различных видов деятельности. Суммарная величина всех прибылей - балансовая (валовая) прибыль предприятия. Основными составными элементами балансовой прибыли являются: прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг; прибыль (убыток) от реализации основных фондов, а также иного имущества предприятия; финансовые результаты от внереализационных операций.

Таким образом, балансовая прибыль (Пб) может быть определена по формуле:

Пб = ± Пр ± Пи ± Пв.о (1.1)

где Пр - прибыль (убыток) от реализации продукции, выполнения работ и

услуг;

Пи – прибыль (убыток) от реализации имущества предприятия;

Пв.о. – доходы (убытки) от реализации внереализационных операций.

Как правило, основной элемент балансовой прибыли составляет прибыль от реализации продукции, выполнения работ или оказания услуг.

Прибыль от реализации имущества - это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает прибыли (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

Перечень внереализационных прибылей (убытков) предприятия разнороден и довольно обширен:

- доходы от долгосрочных и краткосрочных финансовых вложений; доходы от сдачи имущества в аренду;

- сальдо полученных и уплаченных штрафов, неустоек и других видов санкций;

- прибыль прошлых лет, выявленная в отчетном году;

- доходы от оценки товаров;

- положительные курсовые разницы по валютным счетам и операциям в иностранной валюте;

- проценты полученные по денежным средствам, числящимся на счетах

предприятия.

К расходам и потерям относятся:

- убытки по операциям прошлых лет, выявленные в отчетном году, от уценки товаров, от списания безнадежной дебиторской задолженности;

- недостачи материальных ценностей, выявленные при инвентаризации;

- отрицательные курсовые разницы по валютным счетам и операциям в иностранной валюте;

- судебные издержки и арбитражные сборы и др.

Прибыль от реализации продукции зависит от внутренних и внешних факторов.

К внутренним факторам относятся: ускорение НТП, уровень хозяйствования, компетентность руководства и менеджеров, конкурентоспособность продукции, уровень организации производства и труда и др.

К внешним факторам, которые не зависят от деятельности предприятия, относятся: конъюнктура рынка, уровень цен на потребляемые материально-технические ресурсы, нормы амортизации, система налогообложения и др.

Внутренние факторы действуют на прибыль через увеличение объема выпуска и реализации продукции, улучшение качества продукции, повышение отпускных цен и снижение издержек производства и реализации продукции.

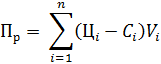

Величина прибыли от реализации продукции (Пр) определяется по формуле:

(1.2)

где ,Цi - отпускная цена единицы i-й продукции;

Сi - себестоимость единицы i-й продукции;

Vi - объем реализации i-й продукции.

Анализ действующих экономических рыночных условий представляет собой законодательно оформленную систему внешнего воздействия на финансовую систему предприятий. Государство формирует финансовую политику на макроуровне и осуществляет законодательное регулирование финансов микроуровня. Основными направлениями государственного регулирования финансовой деятельности предприятий являются:

- налоговая система;

- ценообразование;

- внешнеэкономическая деятельность;

- денежное обращение;

- кредитование;

- формы платежей и расчетов;

- организация обращения ценных бумаг;

- бюджетное финансирование;

- состав и компетенция органов государственного управления в решении финансовых вопросов;

- государственные гарантии;

- лицензирование отдельных видов деятельности.

Механизмом государственного воздействия на предпринимательскую деятельность являются экономические (косвенные) и административные (прямые) методы. Они должны использоваться в комплексе при проведении фискальной, инвестиционной, ценовой, амортизационной, денежно-кредитной и др. политики таким образом, чтобы не разрушить рыночные основы, не допустить кризисных явлений (рис 1.1).

Регулирование финансовой деятельности определяет порядок образования, распределения и использования централизованных фондов финансовых ресурсов, которые служат одним из источников финансирования предприятий:

1. Экономические методы (косвенные) воздействия государства на предпринимательскую деятельность довольно разнообразны. Основными из них являются: налоги; способы перераспределение доходов и ресурсов; ценообразование; государственная предпринимательская деятельность; кредитно-финансовые механизмы; и др.

2. Административные методы(прямые) должны использоваться, если экономические методы неприемлемы или недостаточно эффективны. К мим относятся: ограничения; запреты; лимиты; квотирование; и др.

Их целесообразно использовать в таких областях как: охрана окружающей среды; сертификация, стандартизация, метрология; социальная политика; деятельность естественных государственных монополий.

| МЕТОДЫ ГОСУДАРСТВЕННОГО ВОЗДЕЙСТВИЯ НА ПРЕДПРИНИМАТЕЛЬСКУЮ ДЕЯТЕЛЬНОСТЬ |

| Прямые |

| Косвенные |

| Административные |

| Экономические |

| Принятие законодательных актов, нормативных документов, положений; Управление государственной собственностью, в том числе: - управление предприятиями государственного сектора; - организация производства; - госзаказ; - государственные инвестиции; - государственные кредиты; - субсидии; Лицензирование и квотирование; Применение санкций; Охрана окружающей среды |

| Индикативное планирование; Целевое программирование; Регулирование налоговой системы; Кредитно-денежные инструменты: - регулирование денежной массы; - антиинфляционные меры; - регулирование процентной ставки по операциям ЦБ; - рефинансирование коммерческих банков; - операции на рынке ценных бумаг; Валютные рычаги: - стабилизация национальной валюты; - операции на открытом валютном рынке; - применение иностранного капитала; - создание совместных предприятий Социальная политика: - социальные программы; - обеспечение занятости населения; - регулирование доходов; - контроль за динамикой цен и зарплаты; - трансферные платежи; - деятельность в сфере образования, здравоохранения, культуры : |

| Формирование и использование бюджета; Формирование налоговой политики; Определение нормы банковского резерва; Установление минимальной зарплаты; Регулирование цен на некоторые виды товаров и услуг; |

Рис. 1.1 Методы воздействия на предпринимательскую деятельность

Финансы предприятий служат главным инструментом государственного регулирования экономики.С их помощью осуществляется регулирование производства продуктов, обеспечивается финансированием потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направляемыми на потребление и на накопление. Финансы предприятий могут использоваться для регулирования отраслевых пропорций в рыночной экономике, способствовать ускорению развития отдельных отраслей экономики, созданию новых производств и современных технологий, ускорению научно-технического прогресса.

ЗАКЛЮЧЕНИЕ

Финансовая деятельность предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности.

Анализ действующих экономических рыночных условий представляет собой законодательно оформленную систему внешнего воздействия на финансовую систему предприятий. Государство формирует финансовую политику на макроуровне и осуществляет законодательное регулирование финансов микроуровня. Регулирование финансовой деятельности определяет порядок образования, распределения и использования централизованных фондов финансовых ресурсов, которые служат одним из источников финансирования предприятий.

Актуальность данной дипломной работы заключается в: обосновании теоретических аспектов финансовой структуры деятельности; изучении системы управления финансовой деятельностью для эффективного развития; обеспечении оценки влияния кризисных явлений на деятельность предприятия; умении развивать финансовые возможности на современном этапе рыночных отношений; обосновании взаимодействия финансовой эффективности и государственного регулирования.

В первом разделе дипломной работы рассмотрены: сущность финансовой деятельности предприятия, анализ влияния кризисных явлений на финансовою деятельность предприятия, основные показатели финансовой устойчивости предприятия. Дана краткая характеристика исследуемого предприятия ООО «Агро-транс».

Для обеспечения нормального устойчивого финансового состояния, в работе были охарактеризованы объективные предпосылки возникновения кризисных явлений в экономической, социальной, политической нестабильности. Оценивая нынешнюю ситуацию Донецкого Народной Республики, был исследован объективный расчет индекса глубины кризисных явлений.

Исходя из приведённых данных, негативные последствия кризиса на современном этапе (2014-2016гг.) являются одним из наиболее разрушительных для экономики государства, поскольку они охватили все сферы жизни.

Для преодоления негативных последствий кризиса и восстановления стабильной финансовой структуры деятельности предприятий Республики, были исследованы абсолютные показатели, которые характеризуют источники формирования оборотных активов для выявления тенденции уровня устойчивости.

Во втором разделе проведен анализ финансовой деятельности предприятия. Общий анализ основных экономических показателей ООО «Агро-транс»

Согласно данным, исследования финансового состояния холдинговой компании ООО «Агро-транс» были охарактеризованы основные экономические показатели.

Исходя из расчетов экономических показателей деятельности предприятия сопоставимых 2014-2016 гг. можно сделать вывод, о том, что на ООО «Агро-транс» чистый доход от реализации продукции (товаров, работ, услуг) 2016 г. к 2015 г. имеет отклонение в - 3,77% по отношению темпов прироста 2016 г. к 2014 г. с отрицательным отклонением на - 32,46%.

Экономические показатели деятельности ООО «Агро-транс» характеризуют отрицательную структуру деятельности предприятия. Это происходит из-за нестабильной ситуации на территории Донецкого экономического района, 2014 г. стал переломным, поскольку экономическая ситуация отразилась на всех сферах деятельности.

Анализируя структуру затрат деятельности предприятия было выявлено, что большую часть затрат составляют: материальные затраты; расходы на оплату труда; отчисления; административные расходы.

Прочие операционные расходы играют незначительную роль. К 2016 году материальные расходы холдинговой компании сократились на 17 862 тыс. руб. Это обусловлено более рациональным использованием топлива и смазочных материалов. Также повлияла на уменьшение затрат продажа нескольких грузовых автомобилей. Расходы на оплату труда и социальные отчисления практически неизменны, так как ООО "Агро-транс" стремилась сохранить численность работников. Изменение в структурном соотношении, показывает как положительную тенденцию темпов прироста на 2016 г., но не больше чем соотношение по сравнению с 2014 годом.

Таким образом, ООО «Агро-транс» характеризуется на данный момент нерентабельным предприятием.

Для улучшения деятельности предприятия необходимо урегулирование и определение уровня управленческого процесса, поскольку возникшая экономическая ситуация, ухудшила общую динамику финансового состояния. Для усовершенствования структуры финансовой устойчивости предприятия в условиях экономического кризиса необходимо осуществить ряд стратегических изменений:

1. Необходимо повысить резервы увеличения прибыли: увеличение объема грузоперевозок; увеличение ценовой политики; изменение ассортимента зерновых культур; снижение затрат на изношенную спец. технику; закупка новой спец. техники, для перевозок.

2. Применение в деятельности маркетинговой службы, которая повлияла бы на: изучение спроса на продукцию предприятия; изучение возможностей освоения новых видов услуг; поиск платежеспособных клиентов; создание имиджа и сохранения имиджа предприятия.

3. Сопоставление расположения территориального района для развития деятельности предприятия: подробное изучение внешних и внутренних условий функционирования; выявление функциональной зоны, заключающих наибольший стратегический потенциал для устойчивости развития и концентрации ресурсов и предпринимательских усилий именно на этих зонах.

4. Реализация мероприятий по созданию предпосылок для преобразования деятельности предприятия, пересмотра целей и принципов деятельности, во избежание удара кризисных явлений: совершенствование процессов управления; сокращение издержек; дебиторской задолженности и т.д.;

5. Сбалансированность интересов на макро- и микро уровнях.

Данные стратегических изменений реализуют процесс современного устойчивого финансового состояния, что выведет предприятие на новый уровень экономического развития, с более обширной аудиторией компаний.

ЛИТЕРАТУРНЫЕ ИСТОЧНИКИ

1. Смит, А. Исследование о природе и причинах богатства народов. / А.Смит. – М.: Соцэкгиз, 1956.

2. Толкачев, С.А. Глобализация или кризис долговой экономики («Долговая проблема как феномен XXI века») / С.А. Толкачев, Т.М. Цветкова // Журнал «Вестник Московского университета, 2015. – №3. – С. 6 - 10.

3. Шеремет, А.Д. Комплексный анализ хозяйственной деятельности: Учебник для вузов – 1-е изд. доп. и испр. / Шеремет А.Д. – Серия: Высшее образование, 2009. – 418 с.

4. Рау, К.Г. Основные начала финансовой науки. Т.1: пер. с 5 нем. изд. / К.Г. Рау. – Под ред. В. Лебедева. – Изд-во.: Типография В. Майкова,1868. – 321 с.

5. Петти, В. Антология экономической классики. / В. Петти, А. Смит, Д. Рикардо. – М.: «Эконов»-«Ключ», 1993 г. – С. 83- 97.

6. Щиборщ, К.В. Основные показатели оценки эффективности финансовой деятельности / К.В. Щиборщ. // Финансовый менеджмент, 1999. № 9. – С. 11-17.

7. Нортон, Д. П. Сбалансированная система показателей. От стратегии к действию / Д. Нортон, Р.С. Каплан. / Пер. с англ. – М.: ЗАО «Олимп-Бизнес», 2003. – 304 с.

8.