Выбор альтернативной разработки модели стратегии фирмы на основе миссии и целей фирмы.

Анализ среды—очень важный для выработки стратегии фирмы и очень сложный процесс, требующий внимательного отслеживания происходящих в среде процессов, оценки факторов и установления связи между факторами и теми сильными и слабыми сторонами, а также возможностями и угрозами, которые заключены во внешней среде. Очевидно, что, не зная среды, фирма не сможет существовать.

Фирма не может функционировать без целевых ориентиров.

Целевое начало в деятельности фирмы задается в первую очередь тем, что ее деятельность находится под влиянием интересов различных групп людей. Целевое начало в функционировании фирмы отражает интересы таких групп или совокупностей людей, как собственники фирмы, сотрудники фирмы, покупатели, деловые партнеры, местное сообщество и общество в целом.

Выделяются две основные составляющие целевого начала в деятельности фирмы: миссия и цели. Миссия может пониматься в широком смысле как философия, смысл существования фирмы, и в узком—как сформулированное, достаточно детализированное утверждение относительно того, для чего существует фирма. Хорошо сформулированная миссия включает в себя описание ориентиров, сферы деятельности, философии фирмы, возможностей и способов осуществления деятельности, а также желательного имиджа фирмы.

Цели фирмы описывают конкретное состояние отдельных параметров, которых следует добиться через определенный промежуток времени. Цели бывают долгосрочными и краткосрочными. Цели различаются также по сферам жизнедеятельности фирмы и уровням иерархии. Цели должны отвечать некоторым обязательным требованиям.

Они должны быть достижимыми, гибкими, измеримыми, конкретными, совместимыми и приемлемыми.

Установление целей предполагает прохождение четырех обязательных фаз: выявление и анализ тенденций, наблюдаемых в окружении;

установление общих для фирмы целей; построение иерархии

целей и установление индивидуальных целей.

Выбор стратегии и ее выполнение являются основными частями стратегического управления. Стратегия в стратегическом управлении понимается как долгосрочное качественно определенное направление развития фирмы, относящееся к таким сторонам ее деятельности, как сфера, средства и форма.

Выбор стратегии зависит от ситуации, в которой находится фирма. Однако существуют определенные подходы в выборе стратегии и определенные рамки, в которые вписываются стратегии.

Выбор стратегии связан с решением по поводу одного из следующих трех моментов функционирования фирмы: прекращение определенного бизнеса; продолжение определенного бизнеса; переход в определенный бизнес. При этом фирма вырабатывает конкурентную стратегию в следующих основных областях: лидерство в минимизации издержек производства; специализация в производстве продукции; фиксация определенного сегмента рынка.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности или Коэффициент покрытия или Коэффициент общей ликвидности – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс (форма № 1). Коэффициент по формуле:

Ктл = ОбА/КДО (1.3.1.)

Где ОбА - Оборотные активы, без учета долгосрочной дебиторской задолженности

КДО - Краткосрочные обязательства

Коэффициент отражает способность фирмы погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность фирмы. Коэффициент текущей ликвидности характеризуют платежеспособность фирмы не только на данный момент, но и в случае чрезвычайных обстоятельств.

Нормальным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что фирма не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала. Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Следует отметить, что данный коэффициент не всегда дает полную картину. Обычно фирмы, у которых материально-производственные запасы невелики, а деньги по векселям к оплате получить легко, могут спокойно действовать с более низким значением коэффициента, чем фирмы с большими запасами и продажами товаров в кредит.

Другим способом проверки достаточности текущих активов является вычисление срочной ликвидности. Этим показателем интересуются банки, поставщики, акционеры, поскольку фирма может столкнуться с обстоятельствами, в которых она немедленно должна будет оплатить какие-то непредвиденные расходы. Значит, ей понадобятся вся ее денежная наличность, ценные бумаги, дебиторская задолженность и другие средства оплаты, т. е. часть активов, которая может быть прекращена в наличность

Коэффициент быстрой (срочной) ликвидности

Коэффициент характеризует способность фирмы погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс фирмы аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Кбл = ОБС/КП (1.3.2.)

Где Оборотные средства – (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность)

КП - Краткосрочные обязательства

Это один из финансовых коэффициентов, показывает, часть краткосрочных фирмы может немедленно погашена за средств на счетах, в краткосрочных бумагах, а также по расчетам с дебиторами. Чем показатель, тем платежеспособность фирмы. считается значение более 0,8 (некоторые считают значением коэффициента что означает, что денежные и предстоящие поступления от деятельности покрывать текущие фирмы.

Для повышения срочной ликвидности м следует меры, направленные на собственных оборотных и привлечение долгосрочных и займов. С стороны, значение 3 может свидетельствовать о структуре капитала, это быть с медленной оборачиваемостью , вложенных в запасы, дебиторской задолженности.

В с этим, бумажкой текущей может служить абсолютной ликвидности, должен более 0,2. Коэффициент ликвидности показывает, часть краткосрочной фирма погасить в ближайшее за счет наиболее активов (денежных и краткосрочных бумаг).

Коэффициент ликвидности

Финансовый , равный отношению средств и финансовых вложений к обязательствам (текущим ). Источником данных бухгалтерский фирмы аналогично, как для ликвидности, но в составе учитываются только и приравненные к ним , формула расчета вид:

Кал = ДС/КП (1.3.3.)

Где ДС – денежные средства

КП - Текущие обязательства

Нормальным считается коэффициента более 0,2. Чем показатель, тем платежеспособность фирмы. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней. Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских фирм величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Z-модель Альтмана (англ. Z score model) — математическая формула, измеряющяя степень риска банкротства каждой отдельной фирмы, разработанная американским экономистом Эдвардом Альтманом в 1968 году.

Общий экономический смысл модели представляет собой функцию от некоторых показателей, характеризующих экономический потенциал фирмы и результаты его работы за истекший период. При разработке собственной модели Альтман изучил финансовое положение 66 фирм, половина из которых обанкротилась, а другая половина продолжала успешно работать. На сегодняшний день в экономический литературе упоминается четыре модели Альтмана, рассмотрим формулы их расчета.

Пятифакторная модель Альтмана для акционерных обществ, чьи акции котируются на рынке. Самая популярная модель Альтмана, именно она была опубликована ученым 1968 году. Формула расчета пятифакторной модели Альтмана имеет вид:

Z = 1,2 × Х1 + 1,4 × Х2 + 3,3 × Х3 + 0,6 × Х4 + Х5, (1.3.4)

где X1 — оборотный капитал к сумме активов фирмы. Показатель оценивает сумму чистых ликвидных активов фирмы по отношению к совокупным активам.

X2 — не распределенная прибыль к сумме активов фирмы, отражает уровень финансового рычага фирмы.

X3 — прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности фирмы.

X4 — рыночная стоимость собственного капитала/бухгалтерская (балансовая) стоимость всех обязательств.

Х5 — объем продаж к общей величине активов фирмы характеризует рентабельность активов фирмы.

В результате подсчета Z — показателя для конкретной фирмы делается заключение:

Если Z < 1,81 — вероятность банкротства составляет от 80 до 100%;

Если Z = 1,81-2,77 — средняя вероятность краха фирмы от 35 до 50%;

Если Z = 2,77-2,99 — вероятность банкротства не велика от 15 до 20%;

Если Z > 2,99 — ситуация на фирме стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года — 83%, что является ее достоинством. Недостатком же этой модели заключается в том, что ее по существу можно рассматривать лишь в отношении крупных фирм, разместивших свои акции на фондовом рынке.

Анализ рентабельности в своих трудах представила Пласкова Н.С. [39, с.340].

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл – определение суммы прибыли с одного рубля вложенного капитала. Показатели рентабельности более полно, чем прибыль, отражают конечные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

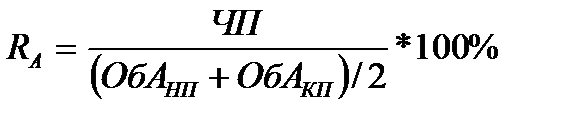

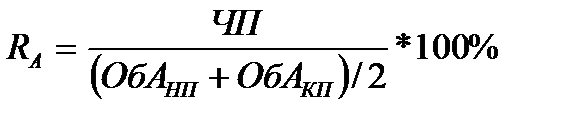

Рентабельность активов рассчитывается как отношение чистой прибыли к средней величине активов фирмы за период:

(1.3.5)

(1.3.5)

Где ЧП – чистая прибыль;

ОбАНП, ОбАКП – средняя величина активов на начало и конец периода.

Коэффициент рентабельность активов показывает способность активов фирмы порождать прибыль или другими словами - сколько прибыли приходится на каждый рубль вложенный в имущество фирмы.

Рентабельность активов - индикатор общей доходности и эффективности деятельности фирмы.

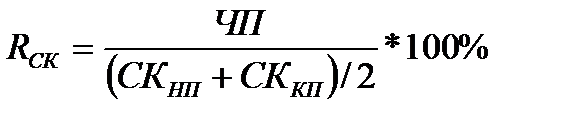

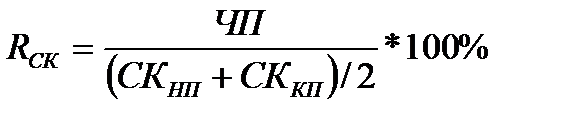

Рентабельность собственного капитала - отношение чистой прибыли от реализации к среднегодовой стоимости собственного капитала:

(1.3.6)

(1.3.6)

Где СКНП, СККП – величина собственного капитала на начало и конец периода.

Рентабельность собственного капитала определяет эффективность использования средств собственников, вложенных в фирму. Он позволяет сравнить этот доход с возможным доходом от вложения средств в другие фирмы (ценные бумаги), служит важным критерием при оценке курса акций на бирже.

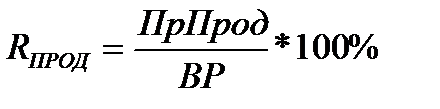

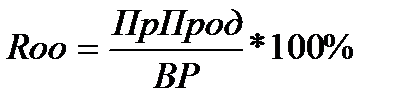

Рентабельность продаж - коэффициент равный отношению прибыли от реализации продукции к сумме полученной выручки:

(1.3.7)

(1.3.7)

Где ПрПрод – прибыль от продаж за анализируемый период;

Отражает величину прибыли от продаж, полученная фирмой за анализируемый период, приходящаяся на каждый рубль выручки от продаж (долю прибыли от продаж в выручке).

Показатель рентабельности продаж характеризует важнейший аспект деятельности фирмы - реализацию основной продукции.

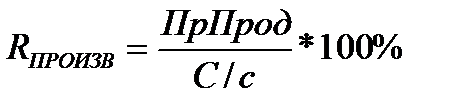

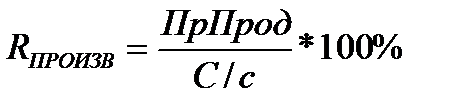

Рентабельность производства – отношение прибыли от реализации продукции к себестоимости проданной продукции:

(1.3.8)

(1.3.8)

Где С/с – себестоимость проданной продукции за анализируемый период.

Отражает величину прибыли, полученной фирмой за анализируемый период, приходящейся на каждый рубль себестоимости проданной продукции (производственных расходов).

Рентабельность производства является наиболее обобщающим, качественным показателем экономической эффективности производства, эффективности функционирования фирм . Рентабельность производства как раз соизмеряет величину полученной прибыли с размерами тех средств - основных фондов и оборотных средств, с помощью которых она получена.

Блок 1. Структура и динамика ресурсного потенциала фирмы:

Таблица 1.3.1

Структура выручки от продаж фирмы

| № п/п | Показатели | Период | |||||||||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | ||

| Выручка от продаж | |||||||||||

| В том числе, по видам продукции: | |||||||||||

| 1.1 | Продукт А | ||||||||||

| 1.2 | Продукт Б | ||||||||||

| …………… | |||||||||||

| 1.N | Продукт N |

Таблица 1.3.2

Динамика выручки от продаж фирмы

| № п/п | Показатели | Период | |||||||||

| +,-Тыс. руб. | Темп роста % | +,-Тыс. руб. | Темп Роста % | +,-Тыс. руб. | Темп роста % | +,-Тыс. руб. | Темп роста % | +,-Тыс. руб. | Темп роста % | ||

| Выручка от продаж | |||||||||||

| В том числе, по видам продукции: | |||||||||||

| 1.1 | Продукт А | ||||||||||

| 1.2 | Продукт Б | ||||||||||

| …………… | |||||||||||

| 1.N | Продукт N |

Таблица 1.3.3

Динамика показателей трудовых ресурсов фирмы

| № п/п | Показатели | Период | За период | |||||||||

| Знач. | ∆ +,- | Знач. | ∆ +,- | Знач. | ∆ +,- | Знач. | ∆ +,- | ∆ +,- | ТР % | |||

| Исходные данные для расчета: | ||||||||||||

| 1. | Среднесписочная численность работников, чел. | |||||||||||

| 2. | Количество рабочих дней, дни (Д) | |||||||||||

| 3. | Средняя продолжительность рабочего дня, час (t) |

Таблица 1.3.4

Структура основных средств фирмы

| № п/п | Показатели | Период | |||||||||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | ||

| 1. | Основные средства, всего | ||||||||||

| 2. | Активная часть основных Средств | ||||||||||

| 3. | Пассивная часть основных средств |

Таблица 1.3.5

Динамика основных средств фирмы, тыс. руб.

| № п/п | Показатели | Период | |||||||||

| +,-Δ | Темп роста % | +,-Δ | Темп Роста % | +,-Δ | Темп роста % | +,-Δ | Темп роста % | +,-Δ | Темп роста % | ||

| 1. | Основные средства, всего | ||||||||||

| 2. | Активная часть ОС (машины, оборудование, транспорт, инстр.) | ||||||||||

| 3. | Пассивная часть ОС (здания, сооруж.) |

Таблица 1.3.6

Структура показателей, характеризующих использование

материальных ресурсов фирмы

| № п/п | Показатели | Период | |||||||||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | ||

| 1. | Всего затрат В том чиле: | ||||||||||

| 2. | Материальные затраты | ||||||||||

| 3. | Прочие затраты | ||||||||||

| 4. | Всего оборотных активов В том числе: | ||||||||||

| 5. | Запасы ТМЦ | ||||||||||

| 6. | Прочие оборотные активы |

Таблица 1.3.7

Динамика показателей, характеризующих использование

материальных ресурсов фирмы

| № п/п | Показатели | Период | |||||||||

| За период | |||||||||||

| +,- Тыс. руб. | ТР % | +,- Тыс. руб. | ТР % | +,- Тыс. руб. | ТР % | +,- Тыс. руб. | ТР % | +,- Тыс. руб. | ТР % | ||

| 1. | Всего затрат В том чиле: | ||||||||||

| 2. | Материальные затраты | ||||||||||

| 3. | Всего оборотных активов В том числе: | ||||||||||

| 4. | Запасы ТМЦ | ||||||||||

| 5. | Прочие оборотные активы |

Блок 2. Анализ внутренней среды фирмы.

Ктл = ОбА/КДО

Кбл = ОБС/КП (1.3.1.)

Кал = ДС/КП

где: Ктл –коэффициент текущей ликвидности

ОА - оборотные активы

КО – краткосрочные обязательства.

Кбл – коэффициент быстрой ликвидности

ОБС – оборотные средства

КП – краткосрочные пассивы

Кал – коэффициент абсолютной ликвидности

Где ДС – денежные средства

КП – краткосрочные пассивы

Таблица 1.3.8

Оценка платежеспособности

| № п/п | Показатели | Период | За весь рассматриваемый период | ||||||

| min | среднее | max | |||||||

| 1. | Коэффициент абсолютной ликвидности | ||||||||

| 2. | Коэффициент быстрой ликвидности | ||||||||

| 3. | Коэффициент текущей ликвидности |

К1 = (ОбА – КЗ) /А = ЧП

К2 = ЧП/К

К3 = ЧП/А (1.3.2.)

К4 = СК/ЗК

К5 = ВР/А

где X1 — оборотный капитал к сумме активов фирмы. Показатель оценивает сумму чистых ликвидных активов фирмы по отношению к совокупным активам.

X2 — не распределенная прибыль к сумме активов фирмы, отражает уровень финансового рычага фирмы.

X3 — прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности фирмы.

X4 — рыночная стоимость собственного капитала/бухгалтерская (балансовая) стоимость всех обязательств.

Х5 — объем продаж к общей величине активов фирмы характеризует рентабельность активов фирмы.

Таблица 1.3.9

Оценка вероятности банкротства - Формула Альтмана (2016 год)

| Z=К1+К2+К3+К4+К5 | ||

| К1 | Чистый оборотный капитал/активы | |

| К2 | Накопленная прибыль/активы | |

| К3 | Прибыль до налогообложения/активы | |

| К4 | Баланс. стоимость акций/задолженность | |

| К5 | Выручка/активы | |

| Вероятность банкротства в течении ____лет незначительна |

(1.3.3)

(1.3.3)

Где ЧП – чистая прибыль;

ОбАНП, ОбАКП – средняя величина активов на начало и конец периода.

СКНП, СККП – величина собственного капитала на начало и конец

ПрПрод – прибыль от продаж за анализируемый период

С/с – себестоимость проданной продукции за анализируемый период.

Таблица 1.3.10

Динамика показателей рентабельности фирмы

| № п/п | Показатели | Период | ||||||

| +,- | Норматив | |||||||

| 1. | Рентабельность активов(%) | |||||||

| 2. | Рентабельность собственного капитала (%) | |||||||

| 3. | Рентабельность оборота(%) | |||||||

| 4. | Рентабельность производства(%) |

Блок 3. Анализ внешней среды фирмы:

Таблица 1.3.11

Матрица SWOT – анализа фирмы

| Возможности | Угрозы | |

| Сильные | ||

| Слабые |

Таблица 1.3.12

Факторы внешней среды

| Факторы внешней среды | Оценка качества | Важность | ||||

| ФАКТОРЫ ПРЯМОГО ВОЗДЕЙСТВИЯ: | ||||||

| 1. ПОКУПАТЕЛИ: | ||||||

| 1.1. Крупные клиенты | ||||||

| 1.2. Мелкие клиенты | ||||||

| 1.3. Угроза неплатежа со стороны покупателя | ||||||

| 1.4. Угроза потери покупателя | ||||||

| 1.5. Важность появления нового покупателя | ||||||

| 1.6. Возраст покупателя | ||||||

| 1.6.1. от 16 до 25 лет | ||||||

| 1.6.2. от 26 до 45 лет | ||||||

| 1.6.3. от 46 до 55 лет | ||||||

| 1.6.4. от 56 и старше | ||||||

| 2. КОНКУРЕНТЫ: | ||||||

| 2.1. Преимущества | ||||||

| 2.2. Слабость | ||||||

| 2.3. Борьба с конкурентами | ||||||

| 3. ПОСТАВЩИКИ: | ||||||

| 3.1. Надежность | ||||||

| 3.2. Необходимость поиска нового поставщика | ||||||

| 3.3. Репутация | ||||||

| 3.4. Цены поставок | ||||||

| 4. ЗАКОНОДАТЕЛЬНАЯ БАЗА: | ||||||

| 4.1. Устойчивость законов, по которым работает фирма | ||||||

| 4.2. Возможность появления новых законов | ||||||

| 4.3. Субсидии | ||||||

| 4.4. Налоги | ||||||

| ФАКТОРЫ КОСВЕННОГО ВОЗДЕЙСТВИЯ: | ||||||

| 5. Уровень социально-экономического развития | ||||||

| 6. Уровень научно-технического развития экономики | ||||||

| 7. Уровень научно-технической развития отрасли | ||||||

| 8. Экономические кризисы внутри страны |