Порядок создания портфеля финансовых инвестиций

Инвестиционный портфель – портфель ценных бумаг и инвестирование.

Понятие «Портфель ценных бумаг» - Совокупность ценных бумаг, которыми располагает инвестор (отдельное лицо, организация, фирма).

Портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, т.е. с минимальным риском потерь по основной сумме и текущим поступлениям. Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата. Основная задача портфельного инвестирования – улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации.

Главной целью формирования инвестиционного портфеля является обеспечение реализации основных направлений политики финансового инвестирования предприятия путем подбора наиболее доходных и безопасных финансовых инструментов. С учетом сформулированной главной цели строится система конкретных локальных целей формирования инвестиционного портфеля, основными из которых являются:

1) обеспечение высокого уровня формирования инвестиционного дохода в текущем периоде;

2) обеспечение высоких темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе;

3) обеспечение минимизации уровня инвестиционных рисков, связанных с финансовым инвестированием;

4)обеспечение необходимой ликвидности инвестиционного портфеля.

5) обеспечение максимального эффекта "налогового щита" в процессе финансового инвестирования.

По целям формирования инвестиционного дохода различают два основных типа инвестиционного портфеля — портфель дохода и портфель роста.

Портфель дохода представляет собой инвестиционный портфель, сформированный по критерию максимизации уровня инвестиционной прибыли в текущем периоде вне зависимости от темпов прироста инвестируемого капитала в долгосрочной перспективе. Иными словами, этот портфель ориентирован на высокую текущую отдачу инвестиционных затрат, невзирая на то, что в будущем периоде эти затраты могли бы обеспечить получение более высокой нормы инвестиционной прибыли на вложенный капитал.

Портфель роста представляет собой инвестиционный портфель, сформированный по критерию максимизации темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе вне зависимости от уровня формирования инвестиционной прибыли в текущем периоде. Иными словами, этот портфель ориентирован на обеспечение высоких темпов роста рыночной стоимости предприятия (за счет прироста капитала в процессе финансового инвестирования), так как норма прибыли при долгосрочном финансовом инвестировании всегда выше, чем при краткосрочном. Формирование такого инвестиционного портфеля могут позволить себе лишь достаточно устойчивые в финансовом отношении предприятия.

По отношению к инвестиционным рискам различают три основных типа инвестиционного портфеля — агрессивный (спекулятивный) портфель; умеренный (компромиссный) портфель и консервативный портфель. Такая типизация портфелей основана на дифференциации уровня инвестиционного риска (а соответственно и уровня инвестиционной прибыли), на который согласен идти.

Агрессивный (спекулятивный) портфель представляет собой инвестиционный портфель, сформированный по критерию максимизации текущего дохода или прироста инвестированного капитала вне зависимости от сопутствующего ему уровня инвестиционного риска. Он позволяет получить максимальную норму инвестиционной прибыли на вложенный капитал, однако этому сопутствует наивысший уровень инвестиционного риска, при котором инвестированный капитал может быть потерян полностью или в значительной доле.

Умеренный (компромиссный) портфель представляет собой сформированную совокупность финансовых инструментов инвестирования, по которому общий уровень портфельного риска приближен к среднерыночному. Естественно, что по такому инвестиционному портфелю и норма инвестиционной прибыли на вложенный капитал будет также приближена к среднерыночной.

Консервативный портфель представляет собой инвестиционный портфель, сформированный по критерию минимизации уровня инвестиционного риска. Такой портфель, формируемый наиболее осторожными инвесторами, практически исключает использование финансовых инструментов, уровень инвестиционного риска по которым превышает среднерыночный. Консервативный инвестиционный портфель обеспечивает наиболее высокий уровень безопасности финансового инвестирования.

Исходя из этих основных типов инвестиционных портфелей формируются различные их варианты, которые используются при реализации политики финансового инвестирования предприятия.

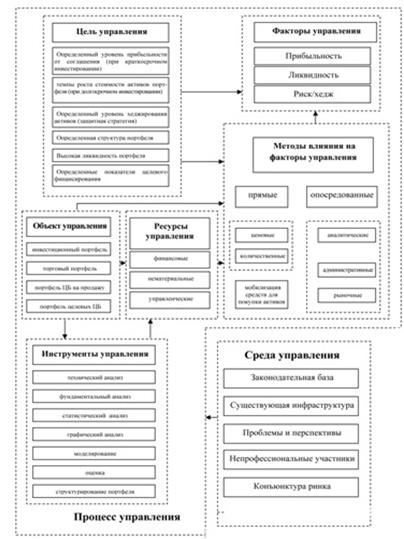

Схема управления портфелем

Процесс управления портфелем ценных бумаг можно определить, как совокупность инвестиционных ресурсов управляющего, аналитических инструментов оценки и прогноза; методов и средств реагирования на события на фондовом рынке и рычагов влияния на инвестиционную среду.

Процесс управления портфелем ценных бумаг в современных условиях развития фондового рынка состоит из следующих структурных элементов:

1) цель управления;

2) факторы управления;

3) методы воздействия на факторы управления;

4) ресурсы управления;

5) инструменты управления;

6) объект управления;

7) среда управления.

В ходе исследования цель управления может принимать как качественный, так и количественный характер. В случае количественного выражения цели имеет место трансформация ее в критерий, таким образом, цель превращается в основной показатель для инвестора.

При построении механизма формирования портфеля ценных бумаг, следующим шагом является поиск факторов управления, на которые необходимо оказывать влияние, для выполнения задачи и достижения поставленной цели. Такими факторами могут считаться свойства и элементы объекта управления в целом, свойства этих элементов и связь с другими элементами, связь объекта управления с инвестиционной средой. Для организации воздействия на факторы управления необходимо установить степень их соответствия критериям управления, для дальнейшего определения необходимости мобилизации ресурсов и приведения факторов управления в соответствие поставленной цели.

Основными факторами управления портфелем ценных бумаг могут быть доходность, ликвидность и риск (хедж). Степень согласованности факторов оценивается сравнением определенных целей и полученных результатов (затрат, прибылей, эффективности). Оценка согласованности факторов может проводиться только после получения первых результатов, характер которых зависит в первую очередь от выбранных методов воздействия на факторы управления.

По характеру воздействия предлагается такая классификация: методы прямого и косвенного воздействия.

Методы прямого воздействия предполагают такое управление, действия которого непосредственно сосредоточены на факторе управления. Косвенные методы создают благоприятную среду для развития необходимых тенденций вокруг фактора управления.

Под ресурсами следует понимать источник воздействия на факторы управления. Такими источниками являются:

1) финансовые ресурсы: денежные средства (длинные, короткие, собственные), ЦБ и сформированные с их участием группы внутри портфеля ценных бумаг (высокорисковые высокодоходные ценные бумаги, малоприбыльны стабильные ценные бумаги, "голубые фишки", "золотая середина", целевые ценные бумаги )

2) нематериальные ресурсы: методологическая основа (методы, средства, аппарат), изобретения, проекты, интуиция.

3) управленческие ресурсы: концепция управления, системность управления, скорость принятия решений, гибкость управления, осведомленность.

Приведенная классификация ЦБ отражает их деление по доходности и рискам для инвестора, который может ориентироваться, выбирая для себя инвестиционную стратегию. Следует отметить, что "целевые ценные бумаги" в данном случае также является показателем той или иной доходности и риска, поскольку сама природа цели их эмиссии и интерес конкретного инвестора к этой цели и определяет для него их доходность и риск.

Инвестор может образовывать различные комбинации структур внутри этого портфеля. Эти комбинации должны отвечать целям и задачам, стоящим перед инвестором. Выделим следующие комбинации: инвестиционный портфель, торговый портфель; портфель целевых ЦБ, инвестиции в ассоциированные и дочерние компании, портфель ЦБ на продажу.

Фактически портфель ценных бумаг является объектом управления. Исходя из этого, можно привести классификацию процессов управления и установить их последовательность: формирование портфеля ценных бумаг, учет и хранение активов портфеля, экспертиза, подготовка к реализации активов, реализация активов, воспроизведение (реинвестирование средств в новые активы). В зависимости от вида ресурса приведем следующую классификацию инструментов управления: фундаментальный анализ, технический анализ, графический анализ, статистический анализ, моделирование, оценка, структурирование портфеля.

В первую очередь следует помнить, что любой механизм необходимо адаптировать к внешним условиям, поэтому среда управления является неотъемлемой частью самого процесса управления портфелем ценных бумаг. Средой управления является фондовый рынок страны, состоящий из законодательной базы, существующей инфраструктуры, проблем и перспектив развития, непрофессиональных участников рынка.

Среда управления, равно как и факторы управления, имеет свои ресурсы, то есть обеспечение, на основе которого, собственно, среда и функционирует. Такими ресурсами являются: нормативно-правовое, методическое организационное и информационное обеспечение.