Показатели оборачиваемости и рентабельности

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия.

Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно -технического потенциала фирмы.

Первая группа показателей – это так называемые коэффициенты общей оборачиваемости капитала, дающие наиболее обобщенное.

Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала фирмы.

Первая группа показателей – это так называемые коэффициенты общей оборачиваемости капитала, дающие наиболее обобщенное представление о хозяйственной активности предприятия.

Показатель оборачиваемости активов: объем реализации/ среднегодовая стоимость активов

При сопоставлении данного показателя для разных компаний или для одной компании за разные годы необходимо проверить, обеспечено ли единообразие в оценке среднегодовой стоимости активов.

Для более конкретных выводов об оборачиваемости средств компании необходимо рассмотрение частных показателей оборачиваемости. К ним относятся следующие:

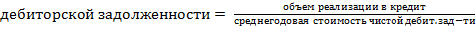

Оборачиваемость

Оборачиваемость материально – производственных запасов = Оборачиваемость дебиторской задолженности в днях + оборачиваемость материально – производственных запасов в днях

Оборачиваемость собственного капитала =

Показатель оборачиваемости дебиторской задолженности отражает, сколько раз в среднем дебиторская задолженность (или только счета к получению) превращалась в денежные средства в течении года. Поскольку объем реализации в кредит редко отражается в отчетности, то, как правило, в числителе используется показатель реализованной продукции.

Рентабельность всех активов предприятия рассчитывается делением чистой прибыли на среднегодовую стоимость активов предприятия. Этот коэффициент отражает, сколько долларов (или других денежных единиц) потребовалось фирме для получения 1 дол. прибыли независимо от источника привлечения этих средств. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности предприятия. Уровень конкурентоспособности определяется посредством сравнения коэффициентов рентабельности всех активов анализируемого предприятия со среднеотраслевым коэффициентом.

Рентабельность реализации рассчитывается посредством деления прибыли на объем реализованной продукции. Различают два основных показателя рентабельности реализации: из расчета по валовой прибыли от реализации и из расчета по чистой прибыли. Первый показатель отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость реализованной продукции, т. е. ту часть средств, которая необходима для оплаты текущих расходов, возникающих в результате производственно- хозяйственной деятельности, выплаты налогов и т.д. Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля за использованием материально-производственных запасов. Наиболее значимым в этой части анализа финансовой информации признается рентабельность реализованной продукции определяемая как отношение чистой прибыли к объему реализованной продукции. Этот коэффициент отражает, сколько долларов чистой прибыли принес каждый доллар реализованной продукции.

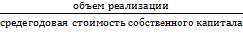

Рентабельность собственного капитала позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. В западных странах этот показатель оказывает существенное влияние на уровень котировки акций компании. С точки зрения наиболее общих выводов о рентабельности собственного капитала большое значение имеет отношение чистой прибыли после уплаты налогов к среднегодовой сумме собственных средств.

Показатели доходности акций:

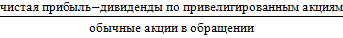

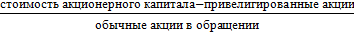

Прибыль на одну акцию(earnings per share – EPS) показывает, какая доля чистой прибыли приходится на одну обычную акцию в обращении. Показатель рассчитывается путем деления суммы чистой прибыли на общее число обычных акций в обращении. Акции в обращении определяются как разница между общим числом выпущенных обычных акций и собственными акциями в портфеле. Если в структуре компании имеются привилегированные акции, из чистой прибыли предварительно должна быть вычтена сумма дивидендов, выплаченных по привилегированным; акциям. Таким образом, прибыль на одну акцию определяется по формуле:

ESP =

При анализе показателя EPSнеобходимо также помнить, что на его уровень компания может влиять посредством скупки своих акций.

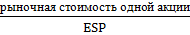

Соотношение рыночной цены акции и прибыли на одну акцию(priceearnings ratio

– Р/Е) отражает отношения между компанией и ее акционерами. Этот показатель рассчитывается по формуле:

Р/Е =

Он показывает, сколько долларов согласно заплатить акционеру за доллар чистой прибыли компании.

Книжная (балансовая) стоимость одной акциипоказывает стоимость чистых активов предприятия, которые приходятся на одну обычную акцию в соответствии с данными бухгалтерского учета и отчетности. Этот показатель рассчитывается следующим образом:

Книжная стоимость одной акции =

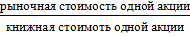

Соотношение рыночной и книжной стоимости одной акции показывает рыночную стоимость одной акции в сравнении с ее бухгалтерской стоимостью:

Соотношение рыночной и книжной стоимости одной акции =

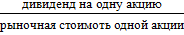

В разделе доходности акций может быть рассчитано несколько показателей, в частности различают текущую доходность и совокупную доходность. Под текущей доходностью понимают прежде всего дивиденды, которые получает владелец акции. Этот показатель называется дивидендный доход, или норма дивиденда и рассчитывается так:

Дивидендный доход =

Помимо анализа данного коэффициента в сравнении с аналогичными показателями других компаний важно оценить уровень нормы дивиденда по сравнению с номинальной (объявленной) нормой дивиденда, который является отношением суммы выплачиваемого дивиденда к номинальной стоимости акции.

Доходность акции может быть рассчитана также с учетом курсовой разницы, которую владелец акции может получить при продаже акции. В этом случае доходность акции определяется как частное от деления суммы дивиденда (дивидендов), полученного в течение периода владения акцией, и разницы – прибыли или убытка между ценой покупки акции (Р) и ценой ее продажи (Р*) на цену покупки акции:

Доходность акции =  ; совокупная доходность акции =

; совокупная доходность акции =

где Div(t) – дивиденд акционера в году t; r – требуемая норма доходности; Σ∞ t=1

– сумма дивидендов, которые получит владелец акции в течение периода владения этой акцией.

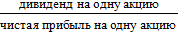

Доля выплачиваемых дивидендовотражает, какая доля чистой прибыли была израсходована на выплату дивидендов. Этот показатель рассчитывается так:

Доля выплачиваемых дивидендов =  , %

, %

Методы диагностики вероятности банкротства:

Для диагностики вероятности банкротства используется несколько подходов, основанных на применении:

а) трендового анализа обширной системы критериев и признаков

б) ограниченного круга показателей

в) интегральных показателей

г) рейтинговых оценок на базе рыночных критериев финансовой устойчивости предприятий

д) факторных регрессионных и дискриминантных моделей

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является наличие одного из условий:

а) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение ниже нормативного (0,1)

б) коэффициент текущей ликвидности на конец отчетного периода имеет значение ниже нормативного (2,0)

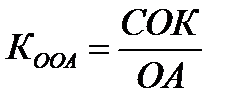

Коэффициент обеспеченности оборотных активов предприятия собственным оборотным капиталом

Коэффициент обеспеченности оборотных активов предприятия собственным оборотным капиталом

где СОК – собственный оборотный капитал; ОА – оборотные активы

где СОК – собственный оборотный капитал; ОА – оборотные активы

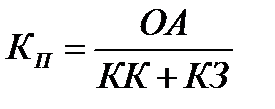

Коэффициент текущей ликвидности (или коэффициент покрытия)

где КК– величина краткосрочных кредитов, используемый предприятием; КЗ – величина его кредиторской задолженности.

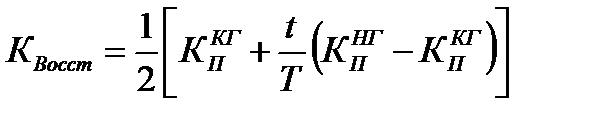

Третий коэффициент (восстановления или потери платежеспособности) служит для проверки справедливости решения о банкротстве и призван показать способность предприятия по выходу в ближайшей перспективе из кризисного состояния.

Третий коэффициент (восстановления или потери платежеспособности) служит для проверки справедливости решения о банкротстве и призван показать способность предприятия по выходу в ближайшей перспективе из кризисного состояния.

где , – соответственно, коэффициент покрытия на начало и конец года; Т – длительность календарного периода ( 12 месяцев);

t – длительность периода времени, в течение которого предприятие должно восстановить платежеспособность (обычно 6 месяцев).

Если значение данного коэффициента оказывается меньше чем 1,0, то это свидетельствует о невозможности выхода предприятия из кризиса в ближайшей перспективе, что и является основанием для окончательного решения

Данный метод не лишен недостатков:

ü основой расчета коэффициентов являются данные бухгалтерского баланса, которые по своей сути являются результатом моментных наблюдений

ü расчет только указанных показателей для оценки возможности банкротства является недостаточным

ü нормативные значения рассчитываемых коэффициентов покрытия вызывают сомнения

Другим методом оценки вероятности банкротства предприятия является метод, основанный на сопоставлении величин иммобилизованных активов (внеоборотных активов и запасов) с источниками их формирования (собственным капиталом, долгосрочными и краткосрочными кредитами)

Рассмотрение данного метода показывает, что ему, как и предыдущему, свойственны первые два недостатка, т.е. статичность и учет только структуры имущества и капитала, без учета других показателей, характеризующих финансово-хозяйственную деятельность.