I. Анализ и прогнозирование тенденции.

1. Оценка аномальных наблюдений на основе λ- и q-статистик.

2. Расчет аналитических ( Δi, Тр и Тпр) и средних (  ) показателей рядов динамики и на их основе анализ тенденций и закономерностей развития социально-экономических явлений.

) показателей рядов динамики и на их основе анализ тенденций и закономерностей развития социально-экономических явлений.

3. Определение наличия тенденции средней и дисперсии в рядах динамики и вычисление уравнения тренда.

- Определение тенденции по видам: среднего уровня и дисперсии.

- Определение наличия тенденции автокорреляции (для связных рядов динамики).

- Выявление основной тенденции динамического ряда.

- Оценка адекватности выбранного уравнения тренда.

- Корреляция рядов динамики.

- Прогнозирование динамики на основе простейших методов.

II. Выявление периодической компоненты. Модели сезонных колебаний:

- графический анализ исходных данных;

- выявление тенденции средней и дисперсии;

- проверка ряда динамики на наличие сезонной компоненты на основе критериев «пиков», «ям» и др.;

- расчет параметров уравнения тренда и определение теоретических уровней ряда динамики по тренду;

- определение абсолютных и относительных отклонений фактических уровней от тренда. Графический метод в анализе амплитуды отклонений эмпирических и теоретических значений уровней ряда динамики;

- проверка абсолютных и относительных отклонений фактических уровней от выравненных по тренду на наличие автокорреляции;

- построение модели сезонной волны по отклонениям фактических данных от тренда методами гармонического анализа. Определение гармоники Фурье, наилучшим образом отражающей периодичность изменения уровней ряда динамики на основе:

- минимизации суммы квадратов отклонений эмпирических данных от выравненных по гармонике;

- расчета средней квадратической ошибки. Рассмотрим реализацию данных методик на конкретных примерах.

Пример.Проведем комплексный экономико-статистический анализ деловой активности и прибыльности 48 крупнейших банков России на 1.01.97 г. (табл. 13.1). Определим факторы развития банковской системы. Задача реализована с использованием стандартных пакетов прикладных программ «Олимп» и АРМ «Статистика».

Таблица 13.1

Основные показатели деятельности банков России на 1.01.97 г. (тыс. руб.)

| № банка | Собственный капитал | Ссудная задолженность | Балансовая прибыль | Объем вложений в государственные бумаги | Привлеченные ресурсы |

| I009361 | |||||

Продолжение

| № банка | Собственный капитал | Ссудная задолженность | Балансовая прибыль | Объем вложений в государственные бумаги | Привлеченные ресурсы |

Анализ исходных данных о деятельности коммерческих банков России начинаем с априорного анализа.

Методику априорного анализа покажем на примере одного из показателей – балансовой прибыли, так как этот показатель является результативным. Построим ряд распределения банков по величине балансовой прибыли (табл. 13.2).

Таблица 13.2

Распределение банков РФ по величине балансовой прибыли

| Группы банков по величине балансовой прибыли, тыс. руб. | Число банков | Удельный вес, % к итогу |

| 2316-203316 | 75,0 | |

| 203316-404316 404316-605316 | 14,6 6,3 | |

| 605316-806316 | 4,1 | |

| Итого | 100,0 |

Данные табл. 13.2 свидетельствуют о высоком удельном весе (75,0%) в рассматриваемой совокупности небольших среди крупнейших банков по величине балансовой прибыли. Недостатком полученного ряда распределения является то, что есть группы, содержащие менее 5 единиц наблюдения, что не может отражать закономерности развития по данным группам банков. Однако, принимая во внимание условность исходных данных, проанализируем ряд распределения коммерческих банков в том виде, как он представлен в табл. 13.2.

По результатам табл. 13.2 видно, что банки с балансовой прибылью более 605316 тыс. руб. являются аномальными для рассматриваемой совокупности.

В целом дальнейший анализ может быть проведен в двух направлениях: либо по всей первоначально рассмотренной совокупности банков, предполагая аномальность, вызванную объективно существующими причинами, либо отдельно анализ 75,0% банков (так как это составляет более 50% объема выборки) и отдельно анализ оставшихся банков. При решении данной задачи мы будем руководствоваться первым направлением.

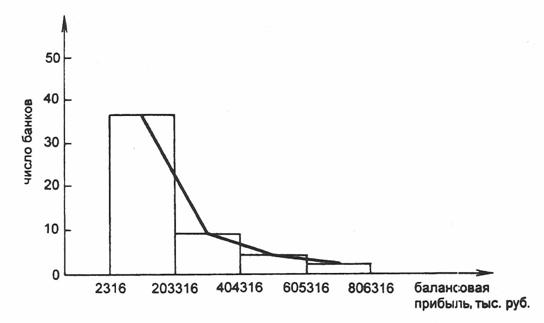

Графически распределение банков по величине балансовой прибыли можно представить в виде гистограммы и полигона распределения (рис. 13.1).

Рис. 13.1.Гистограмма и полигон распределения банков РФ по величине балансовой прибыли

Анализируя график, видно, что распределение островершинное и правостороннее, что подтверждается анализом выборочных характеристик:

В рассматриваемой совокупности крупнейших банков России наиболее часто встречаются банки с величиной балансовой прибыли 113639 тыс. руб.

Величина медианы свидетельствует о том, что 50% банков имеют балансовую прибыль не более 136 316 тыс. руб. Коэффициент асимметрии:

AS = 1,86 > 0 – правосторонняя асимметрия.

Это же подтверждается и выражением вида:

(  - Мо) = 182378,5 – 113639 = 68739,5 > 0.

- Мо) = 182378,5 – 113639 = 68739,5 > 0.

Оценка существенности асимметрии подтвердила ранее сформулированные выводы:

.

.

Так как AS = 0,7 > 0,5, то асимметрия ряда распределения балансовой прибыли считается существенной.

Коэффициент эксцесса ЕX= 3,05 > 0, что свидетельствует об островершинном распределении.

В целом анализ выборочных характеристик Me <  > Мо (136316 < 182378,5 > 113639) не позволяет достаточно точно охарактеризовать закон распределения исходных данных. В этом случае более точной оценкой близости нормальному закону распределения является проверка данных на основе одного из критериев, перечисленных в п. А.I, например, критерия К. Пирсона:

> Мо (136316 < 182378,5 > 113639) не позволяет достаточно точно охарактеризовать закон распределения исходных данных. В этом случае более точной оценкой близости нормальному закону распределения является проверка данных на основе одного из критериев, перечисленных в п. А.I, например, критерия К. Пирсона:

,

,

где fЭ – эмпирические значения признака;

fТ – теоретические значения признака.

Расчет теоретических частот осуществляется по формуле вида

,

,

где N – объем совокупности;

h – ширина интервала,

σ – среднее квадратическое отклонение;

f(t) – табулированные значения функции  , для нормального закона распределения (приложение 4), где

, для нормального закона распределения (приложение 4), где  ;

;

хi – середина интервала;

– среднее значение признака.

– среднее значение признака.

Охарактеризуем закон распределения коммерческих банков РФ по величине балансовой прибыли (табл. 13.3).

(α = 0,90, v = k – 3 = 1).

(α = 0,90, v = k – 3 = 1).

, следовательно, гипотеза о случайности расхождения между частотами эмпирического и теоретического распределения отвергается.

, следовательно, гипотеза о случайности расхождения между частотами эмпирического и теоретического распределения отвергается.

Таблица 13.3

Расчетная таблица для определения расчетного значения χ2-критерия

| Группы банков по величине балансовой прибыли, тыс. руб. | Число банков | Середина интервала xi |  | f(t) |  | fT |  |

| 2316-203316 | -0,76 | 0,2989 | 2,3 | ||||

| 203316-404316 | 1,16 | 0,2036 | 7,6 | ||||

| 404316-605316 | 3,09 | 0,0034 | 4,0 | ||||

| 605316-806316 | 5,02 | 0,0000017 | 0,0 | 0,0 | |||

| Итого | - | - | - | - | 13,9 |

Аналогичный подробный анализ должен быть проведен по всем анализируемым признакам.

После подробного анализа характера распределения необходимо перейти к следующему этапу построения модели.