Расчеты платежными поручениями. Анализируя безналичные расчеты, проводимые через банковскую систему

Анализируя безналичные расчеты, проводимые через банковскую систему, можно уверенно сказать, что более 80% безналичных расчетов производится платежными поручениями. Расчет платежным поручением – это самая простая, удобная, и достаточно надежная форма расчетов. А главное – ты сам принял решение платить и оплатил. Оплатил - сколько хотел и куда хотел. И здесь главное - не допустить ошибок при заполнении реквизитов в платежном поручении, в противном случае деньги не дойдут до адресата.

Что такое платежное поручение? Платежное поручение, это распоряжение владельца счета (плательщика) обслуживающему его банку, произвести перевод определенной денежной суммы на счет получателя средств, оформленное расчетным документом. Платежное поручение составляется на стандартном бланке.

Поручение плательщика исполняется банком при наличии средств на счете плательщика. Исполнение поручений плательщика банк осуществляет с соблюдением очередности списания денежных средств со счета.

Банки принимают к исполнению только те платежные поручения, в которых содержатся все обязательные данные (реквизиты), установленные положением ЦБ для заполнения. Платежное поручение должно содержать следующие реквизиты(приложение 2):

Наименование расчетного документа и код ОКУД ОК 011-93,

номер расчетного документа, число, месяц и год его выписки,

вид платежа,

наименование плательщика, номер его счета идентификационный номер налогоплательщика (ИНН),

наименование и место нахождения банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета,

наименование получателя средств, номер его счета. Идентификационный номер налогоплательщика (ИНН),

наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета,

назначение платежа. Налог, подлежащий уплате, выделяется в платежном поручении отдельной строкой,

сумму платежа, обозначенную прописью и цифрами,

очередность платежа,

вид операции,

подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

В соответствии со статьей 864 ГК РФ содержание платежного поручения и представленных вместе с ним расчетных документов и их форма должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ними банковскими правилами. Не соответствующие требованиям платежные поручения к исполнению банками не принимаются.

По договоренности сторон платежи поручениями могут быть срочными, досрочными и отсроченными. Срочный платеж совершается при авансовых платежах, т.е. до отгрузки товара ; после отгрузки товара, т.е. путем прямого акцепта товара ; либо при частичных платежах при крупных сделках. Досрочный и отсроченный платежи возможны в рамках договорных отношений без ущерба для финансового положения сторон.

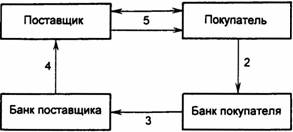

Расчеты платежными поручениями при последующей оплате товаров (услуг):

1 – поставка товара (оказание услуг); 2 – передача платежного поручения в банк и списание средств со счета покупателя; 3 – перевод средств в банк поставщика и зачисление средств на счет получателя; 4 – сообщение поставщику о зачислении средств на его банковский счет.

Расчеты платежными поручениями при предварительной оплате товаров (услуг):

1 – заключение договора о поставке товаров (оказании услуг) с предварительной оплатой; 2 – передача платежного поручения в банк и списание средств со счета покупателя; 3 – перевод средств в банк поставщика и зачисление средств на счет получателя;

4 – сообщение поставщику о зачислении средств на его банковский счет; 5 – поставка товара (оказание услуг).

Исходя из предъявляемых к содержанию платежного поручения требований, ЦБ РФ установил и типовой образец (бланк) платежного поручения (форма 0401060).

В целях гарантии платежа поставщик может внести в условия сделки акцепт платежного поручения. Поручение акцептуется банком путем депонирования (бронирования) суммы поручения на отдельном балансовом счете. На акцептованном поручении делается соответствующая отметка, подтверждающая депонирование средств для оплаты. Акцептованные платежные поручения принимаются к исполнению только в полной сумме. Получение с них сдачи наличными или обмен на наличные не допускается. Сфера расчетов платежными поручениями, акцептованными банком, в настоящее время ограничена оплатой почтовых, телефонных и телеграфных услуг, разовых операций по перевозке грузов и пассажиров. К недостаткам данной разновидности расчетов платежными поручениями относят значительное усложнение и удлинение документооборота и отвлечение средств из хозяйственного оборота клиента.

Оформленное в установленном порядке платежное поручение действительно к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня его выписки. Банк принимает платежное поручение к исполнению независимо от его суммы.

При заполнении платежного поручения не допускаются исправления, помарки и подчистки, а также использование корректирующей жидкости.

Платежное поручение предъявляется в банк в таком количестве экземпляров, которое необходимо для всех участников расчетов. На первом экземпляре платежного поручения наличие подписей и оттиска печати (при наличии) – обязательно. Этот экземпляр платежного поручения остается в документах дня банка.

Расчеты платежными поручениями могут производиться в следующих случаях:

· за поставленные товары, выполненные работы, оказанные услуги;

· за налоги - перечисление денежных средств в бюджеты всех уровней и во внебюджетные фонды;

· по погашению кредитов, уплате процентов и других услуг банков. По перечислению средств на депозитные счета.

В соответствии с условиями договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических (плановых) платежей.

С 1 января 2005 года платежные поручения на перечисление налогов, сборов и иных платежей в бюджет оформляются по новым правилам, утвержденным Приказом Минфина Российской Федерации от 24 ноября 2004 года №106н «Об утверждении правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему российской федерации».

Введено Кодексом правило, регулирующее вопросы ответственности банков за неисполнение или ненадлежащее исполнение платежного поручения, сводится к следующему, что если нарушение правил совершения расчетных операций банком повлечет неправомерное удержание денежных средств, то банк обязан уплатить проценты в порядке и размере, предусмотренных ст. 395 ГК. В качестве нарушений правил совершения расчетных операций, которые влекут обязанность банка уплатить проценты, можно рассматривать случаи несвоевременного зачисления средств, поступивших в банк, на счет клиента; списание средств со счета клиента и неперечисление их на счет получателя средств; необоснованное списание средств со счета клиента и т.п.