Регулирование международной торговли товарами и услугами

Попытки государственного регулирования международной торговли предпринимались и раньше, но в большинстве случаев они носили форму протекционизма и выражались в ограничении ввоза товаров и увеличении их вывоза. Такая внешнеторговая политика государства была характерна, например, для Франции XVII в. А в Англии XIX в., превратившейся к этому времени в «мастерскую мира», напротив, произошел переход от протекционизма к политике свободной торговли (так называемое фритредерство).

Естественно, что в условиях современного мирового хозяйства регулирование международной торговли приобрело еще большее значение. Осуществляют его различными путями и способами. Широкое распространение получили, например, разного рода бартерные сделки (от англ. barter – товарообмен), предусматривающие обмен товарами по эквиваленту их стоимости без участия денежных средств. На такие встречные сделки ныне приходится уже от 20 до 40 % всей мировой торговли. То же можно сказать и о международном маркетинге (от англ. market – рынок) – системе управления производственно-сбытовой деятельностью предприятий и фирм, основанной на изучении потребительского спроса в разных странах. Это значит, что наряду с локальным и национальным маркетингом стал распространяться и международный маркетинг. А некоторые специалисты уже вычленяют из него глобальный маркетинг, при котором та или иная компания начинает ориентироваться на потребности мирового рынка (это относится, например, к японским и южнокорейским фирмам, производящим бытовую электронику).

Сохраняет свое регулирующее значение и такая старая форма международного рынка, как товарная биржа, на которой реализацию продукции производят без реального наличия товара, способом так называемого двойного аукциона. Товарные биржи предназначены для оптовой торговли массовыми, преимущественно топливно-сырьевыми и продовольственными товарами (нефтью, нефтепродуктами, черными и цветными металлами, драгоценными камнями, зерном, сахаром, кофе, какао, хлопком, шерстью, каучуком, деловой древесиной и т. п.). Но они могут участвовать и в купле-продаже изделий обрабатывающей промышленности. По характеру торговли товарные биржи бывают универсальными и специализированными. Как важный элемент инфраструктуры мирового рынка они получили наибольшее развитие в Северной Америке и в Западной Европе.

США имеют репутацию крупнейшей биржевой страны мира, которая держит первенство и по объему заключаемых контрактов, и по общей постановке биржевого дела. Крупнейший биржевой центр в США – Чикаго, где находится старейшая в стране товарная биржа и действуют специализированные биржи по хлопку и рису. Второй по значению биржевой центр США – Нью-Йорк. Его товарная биржа занимается преимущественно поставками нефти и природного газа. В Нью-Йорке совершаются также сделки по купле-продаже зерна, сахара, кофе, хлопка, мехов. В Западной Европе главным биржевым торговым центром был и остается Лондон, известный своими биржами металлов, драгоценных камней, а также хлебной биржой и биржами по купле-продаже каучука и хлопка. Из других биржевых центров этого региона можно назвать Амстердам, Антверпен, Роттердам, Гамбург, Франкфурт-на-Майне, Копенгаген. А в других регионах мира своими товарными биржами выделяются Индия (хлопковая в Мумбаи, каучуковая в Колкате), Канада (хлебная в Виннипеге), Австралия (хлебная в Мельбурне), Египет (хлопковая в Александрии).

Большое регулирующее воздействие на международную торговлю оказывают многие торговые (торгово-экономические) организации.

Среди них есть организации, построенные не по региональному принципу и имеющие нередко глобальный охват. Это в первую очередь Конференция ООН по торговле и развитию (ЮНКТАД), членами которой состоят 186 государств. Это и Международная таможенная организация (МТО), Международная торговая палата (МТП). Межрегиональный характер имеют также уже упоминавшаяся Организация международного сотрудничества и развития (ОЭСР), Организация стран – экспортеров нефти (ОПЕК). Но еще большее число таких организаций относится к региональным. Среди них отдельно следует выделить организации, находящиеся под эгидой ООН – экономические комиссии ООН для Европы (ЕЭК), для Азии и Тихого океана (ЭСКАТО), для Латинской Америки и Карибского бассейна (ЭКЛАК), для Африки (ЭКА), а также ведущие интеграционные региональные группировки (ЕС, НАФТА, АСЕАН, ЛАИ). Но кроме них существуют еще многие региональные торговые и таможенные союзы и «общие рынки» – в Африке и Латинской Америке их по четыре, а в АТР – десять.

Несмотря на большое значение перечисленных организаций в условиях растущей интернационализации мирового хозяйства и роста международной торговли для ее многостороннего регулирования потребовалось создать специальный глобальный орган – Всемирную торговую организацию (ВТО).

Предшественницей ВТО было Генеральное соглашение о тарифах и торговле (ГАТТ), существовавшее с 1947 по 1995 г. За это время число стран – участниц ГАТТ увеличилось с23 до 130, а сама эта организация провела восемь раундов переговоров, определявших принципы, правила и нормы ведения и государственного регулирования международной торговли стран-участниц. Основные усилия ГАТТ были направлены на недопущение дискриминации в международной торговле, на установление в ней режима максимального благоприятствования, на снижение таможенных тарифов. Пожалуй, главным достижением ГАТТ и нужно считать снижение этих тарифов с 40–60 % в 1945–1947 гг. до 3–5 % в конце 1990-х гг. Надо учитывать и то, что вступившие в ГАТТ страны должны были привести свое национальное внешнеэкономическое законодательство в соответствие с правилами этой организации.

С 1 января 1995 г. преемницей ГАТТ стала Всемирная торговая организация, членами-основателями которой выступила 81 страна. К началу 2007 г. число членов ВТО увеличилось до 150. Эти страны заключили между собой более 50 крупных международных соглашений и договоров по важнейшим вопросам торговли промышленными и сельскохозяйственными товарами и услугами. Ныне ВТО контролирует уже более 9/10 всей мировой торговли, поэтому участие в ней дает странам много преимуществ. Главная задача ВТО заключается в дальнейшей либерализации международной торговли путем еще большего снижения импортных пошлин, а также устранения различных нетарифных барьеров, что должно способствовать увеличению открытости национальных экономик. В последнее время ВТО уделяет особое внимание либерализации торговли услугами, прежде всего транспортными, телекоммуникационными, но также и другими.

Нужно учитывать, что процесс вхождения в ВТО иногда бывает долгим, так что на переходном этапе страны получают статус наблюдателей; ныне их более 30. Китай, например, вел переговоры о вступлении в ГАТТ, а затем в ВТО 15 лет, но оставался в ранге наблюдателя до конца 2001 г., когда, наконец, был принят в эту организацию. Статус наблюдателей имеют большинство стран СНГ, страны Балтии, Саудовская Аравия, некоторые другие государства.

Россия подала заявку на вступление в ГАТТ в 1993 г., а на вступление в ВТО – в 1994 г., однако пока она имеет статус страны-наблюдателя. Дело в том, что в конце 1990-х гг. импортные тарифы в России составляли в среднем 14 %, а по отдельным товарам были еще более высокими, что значительно превышало квоты, установленные ВТО. Эта организация считает, что Россия не только должна снизить их, но и полностью отменить пошлины на многие ввозимые товары, отказаться от государственной поддержки экспорта сельскохозяйственной продукции, открыть российский внутренний рынок для импорта услуг и т. п. Вот почему эти сложные переговоры продолжаются так долго, не говоря уже о том, что в самой России многие выступают против них. Все же, по-видимому, в 2008 г. эти переговоры вступили в заключительную стадию.

Мировой финансовый рынок

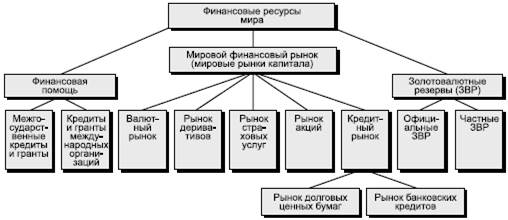

Наряду с мировым рынком товаров и услуг в составе мирового хозяйства сложился и мировой финансовый рынок, имеющий довольно сложную структуру (рис. 120). Основу этого рынка составляет вывоз капитала (в самых разных формах) из одних стран, имеющих его избыток, в другие, испытывающие его недостаток. Вывоз капитала начался еще во второй половине XIX в. и с той поры постоянно нарастал, за исключением периодов Первой и в особенности Второй мировых войн, когда наступило расстройство всех основных мирохозяйственных связей. Но в последующие десятилетия формирование мирового рынка капитала стало ярко отражать главную тенденцию современного мирового хозяйства – экономическое сближение и объединение отдельных стран в единый мировой хозяйственный комплекс.

В наши дни вывоз капитала по темпам роста опережает и ВВП, и товарный экспорт. В результате его объемы все время возрастают. К числу причин этого явления обычно относят: ускорение общего экономического роста в условиях научно-технической революции; углубление международной промышленной и технологической кооперации; перенос трудоемких производств в страны с избытком трудовых ресурсов; экономическую политику государств, стремящихся при помощи иностранного капитала модернизировать свое производство и обеспечить занятость населения; возросшее значение экологических факторов, стимулирующих перенос «грязных» производств в другие страны. Однако за всем этим стоит главное – стремление к получению наибольшей прибыли, к достижению экономических, а зачастую и политических выгод. Решающую роль в вывозе капитала играют крупные фирмы и корпорации, в первую очередь транснациональные.

Рис. 120. Механизм перераспределения финансовых ресурсов мира (по А.С.Булатову)

Вывоз капитала осуществляется в двух основных формах: предпринимательской и ссудной. Вывоз предпринимательского капитала предполагает организацию за границей филиалов, разного рода дочерних предприятий, смешанных предприятий с участием местного капитала, которые возникают в промышленности, торговле и других отраслях экономики. Он может выступать в двух видах – прямых и портфельных инвестиций. Прямые капиталовложения обеспечивают международным корпорациям либо полное владение зарубежными предприятиями, либо обладание такой частью их акционерного капитала (как правило, более 25 %), которая позволяет инвестору контролировать его. В отличие от прямых портфельные инвестиции – это такие зарубежные капиталовложения, которые реализуются путем покупки облигаций, акций и других ценных бумаг и не связаны с прямым контролем над каким-либо предприятием. Что же касается вывоза ссудного капитала, то его осуществляют в виде внешних займов, кредитования внешнеторговых поставок, вкладов в иностранные банки. В зависимости от формы собственности ссудный капитал подразделяется на государственный и частный.

Для знакомства с мировыми объемами заграничных капиталовложений чаще всего используют данные о прямых иностранных инвестициях (ПИИ). Еще в 1960 г. они составляли 60 млрд долл., но уже к 1975 г. увеличились до 280 млрд, в самом конце 1990-х гг. превысили 800 млрд, а в 2000 г. – 1270 млрд долл. На протяжении 1980—1990-х гг. прямые иностранные инвестиции возрастали в три раза быстрее, чем мировой экспорт и в четыре раза быстрее, чем мировое производство. В результате общая накопленная сумма таких инвестиций в 2005 г. превысила 9 трлн долл., причем 9/10 этой суммы приходилось на ТНК. Можно добавить, что до Первой мировой войны доля ПИИ в общем экспорте капитала составляла всего 10 %, после Второй мировой войны – 25, а ныне – более 80 %. Это свидетельствует о стремлении ТНК поставить под свой контроль именно зарубежное производство.

География мирового движения капитала на протяжении XX в. также претерпела существенные изменения. До Второй мировой войны главными экспортерами капитала были страны-метрополии (Великобритания, Франция, Нидерланды, Бельгия), а направлялся он преимущественно в колонии и полуколонии, где вкладывался в добывающую промышленность и плантационное сельское хозяйство. С началом НТР в этой сфере произошла полная переоценка ценностей. Оказалось, что монополиям гораздо выгоднее вкладывать капитал в обрабатывающую промышленность, причем особенно – в наиболее наукоемкие и высокотехнологичные отрасли, а также в разного рода услуги. Поэтому экономически развитые страны Запада стали в первую очередь обмениваться капиталами между собой, в результате чего большинство из них превратилось одновременно и в экспортеров, и в импортеров капитала. На следующем этапе развивающиеся страны также перестали играть одностороннюю роль заемщиков западных капиталов; нефтедобывающие и новые индустриальные страны начали экспортировать капитал. Соответственно и доля развивающихся стран в мировом его экспорте стала постепенно возрастать (табл. 165).

Таблица 165

ДОЛЯ ЭКОНОМИЧЕСКИ РАЗВИТЫХ И РАЗВИВАЮЩИХСЯ СТРАН В ЭКСПОРТЕ ПРЯМЫХ ИНОСТРАННЫХ ИНВЕСТИЦИЙ (ПИИ)

Большой интерес представляют также данные о том, как между двумя этими группами стран распределяется общая накопленная сумма капиталов. По данным ООН, 70 % этой суммы приходится на развитые страны (в том числе 37 – на Западную Европу и 25 – на Северную Америку), а 30 % – на развивающиеся страны (в том числе 17 % – на Азию, 11 – на Латинскую Америку и 2 % – на Африку). Что же касается стран с переходной экономикой, то в экспорте ПИИ они почти не участвуют, а в импорте их доля в середине 1990-х гг. составляла 3–4 %.

Из сказанного со всей очевидностью вытекает, где в первую очередь нужно искать главные мировые ареалы финансовой деятельности вообще и миграции капиталов – в особенности. Когда в этой связи говорят о группе экономически развитых стран Запада, то обычно имеют в виду триаду в составе США, Западной Европы и Японии. А среди развивающихся стран особо выделяют страны ОПЕК и новые индустриальные государства.

Первым из трех ареалов назовем США. Однако положение этой страны на мировом рынке капиталов за последние десятилетия неоднократно изменялось. В 1960—1970-х гг. США прочно удерживали первенство в экспорте капитала, причем их заграничные инвестиции составляли половину мировых. В 1980-е гг. доля США в мировых заграничных капиталовложениях сократилась до 1/3, а иностранные инвестиции в американскую экономику превысили объем вложений этой страны за границей. В начале 1990-х гг. по размерам заграничных капиталовложений (30 % мировых) США снова вышли на первое место. Главной сферой приложения американского капитала была и остается Западная Европа (в первую очередь страны ЕС). В региональной структуре их инвестиций большую роль играют также Канада, Латинская Америка, а в последнее время в особенности страны АТР. В 1990-х гг. увеличился приток капиталов США в страны Центрально-Восточной Европы и СНГ. А на финансовый рынок США поступают главным образом капиталы западноевропейских и японских ТНК. Этому способствует и государственная политика США, которая не ограничивает доступ иностранных капиталов в страну.

Второй важнейший финансовый ареал – Западная Европа. В целом она по масштабам зарубежных инвестиций значительно превосходит США. Однако основной переток капиталов здесь происходит между самими европейскими странами, что объясняется тесными интеграционными связями в рамках Европейского союза. Второе место занимает экспорт капиталов в США. Это означает, что Западной Европе удалось превратить свои финансовые взаимоотношения с США из «улицы с односторонним движением» (из США в Европу) в «улицу с двухсторонним движением». В качестве третьего направления экспорта западноевропейских капиталов можно назвать направление Западная Европа – развивающиеся страны Азии и Африки, а в качестве четвертого – направление Западная Европа – страны Центрально-Восточной Европы и СНГ.

Третий ареал – Япония. Она сравнительно недавно появилась на мировом рынке капиталов, но уже в 1988 г. по размерам своих прямых долгосрочных капиталовложений за рубежом вышла на первое место, намного обогнав США и Великобританию. Основная часть ее капиталов направляется в США и Западную Европу. Однако, в отличие от большинства других крупных экспортеров, около 1/4 своих зарубежных инвестиций она направляет в новые индустриальные страны, где вкладывает их как в новейшие (Республика Корея, о. Тайвань, страны АСЕАН), так и в базовые (Бразилия, Малайзия, Филиппины и др.) отрасли. В то же время характерно, что на саму Японию – в отличие от США и Западной Европы– приходится лишь 1 % мировых прямых заграничных капиталовложений. Это объясняется тем, что правительство Японии после Второй мировой войны, стремясь укрепить свою экономическую независимость, длительное время препятствовало внедрению иностранного капитала в экономику страны. Но позднее на смену этой политике пришла более либеральная.

В 1970—1980-х гг. в развивающемся мире также сложились два крупных финансовых ареала. Первый из них– это страны ОПЕК, доходы которых от продажи нефти в конце 1980-х гг. достигли 200 млрд долл. в год, порождая значительные «излишки» капитала. В дальнейшем, по мере роста цен на нефть, они еще более возросли. Экспорт нефти и нефтепродуктов особенно характерен для стран Персидского залива, в первую очередь для Саудовской Аравии, Кувейта и ОАЭ. Характерно, что и прямые инвестиции, и ссудный капитал из этих стран на 4/5 направляются в страны Запада – США, Японию, Великобританию, Францию, Швейцарию и др. Это дает определенные выгоды и странам-экспортерам, и странам-импортерам. Второй финансовый центр – это новые индустриальные страны Азии, которые также заявили о себе на мировом рынке капитала. В первую очередь это относится к Республике Корея, о. Тайвань, Сингапуру и Сянгану. Вначале они экспортировали свой капитал в другие развивающиеся государства, но затем также переориентировались на более выгодные рынки США и Западной Европы.

Как уже было отмечено, в условиях современной миграции капиталов одни и те же развитые страны выступают в качестве главных их экспортеров и импортеров. Так, крупнейшими экспортерами были и остаются США, Великобритания, ФРГ, Япония и Франция, обеспечивающие около 2/3 общего объема экспорта ПИИ. Мировыми лидерами по общему объему размещенных за рубежом инвестиций (2006 г.) являются США (2300 млрд долл), Великобритания (1480 млрд), Франция (1000 млрд), Германия (940 млрд), Нидерланды (650 млрд), Швейцария (550 млрд), Испания (510 млрд долл). Но они же оказываются и странами-лидерами по приему инвестиций из-за рубежа. Если в начале 80-х гг. вывоз капитала из США почти в три раза превышал его импорт, то в 2000 г. эти показатели уже почти сравнялись, а затем импорт превысил экспорт. Кстати, именно это соотношение влияет на характер платежного баланса[72] перечисленных стран. Если же говорить о главных так называемых чистых кредиторах и заемщиках мирового финансового рынка, то крупнейшим кредитором (хотя в 1990-е гг. роль этой страны уменьшилась) остается Япония, а крупнейшим заемщиком капиталов были и остаются США.

Если иметь в виду только развивающиеся страны, то крупнейшим центром притяжения прямых иностранных инвестиций в 1990-х гг. стал Азиатско-Тихоокеанский регион. На втором месте оказалась Латинская Америка. А в первую десятку развивающихся стран по размерам импорта капитала входят Китай, Сингапур, Аргентина, Бразилия, Мексика, Малайзия, Таиланд, Колумбия, Египет. Важно подчеркнуть, что на эти десять стран приходится 3/4 всех прямых иностранных инвестиций в экономику развивающихся государств, тогда как на остальные сто с лишним стран остается всего 1/4 таких вложений.

Россия до начала 1990-х гг. не только импортировала капитал, но и экспортировала его за рубеж – по каналам ряда совместных и полностью принадлежавших ей предприятий, расположенных во многих социалистических и развивающихся странах. Но в 1990-х гг. она стала нетто-импортером капитала. Размеры ежегодного притока иностранных капиталов в Россию выросли в 1995–2003 гг. с 3 до 26 млрд долл., но это никак не соответствует ни потребностям, ни возможностям российской экономики. К тому же в его структуре преобладали торговые и прочие кредиты, тогда как доля прямых иностранных инвестиций составляла всего 1/4. Иностранные инвестиции в России устремились не в отрасли, определяющие развитие научно-технического прогресса, а в добывающую промышленность и сферу услуг, которые отличаются меньшей наукоемкостью, но зато более быстрой окупаемостью. Это относится ко всем главным западным инвесторам российской экономики – Германии, США, Великобритании, Франции, Нидерландам и Швейцарии. Обращала на себя внимание и крайняя неравномерность распределения таких инвестиций внутри страны – примерно 60 % их было сосредоточено в Центральном районе, причем в основном в Москве. В начале XXI в. в связи с улучшением общего инвестиционного климата прямые иностранные инвестиции в России возросли до 45 млрд долл. (2007). Особую проблему для России представляет вывоз (отток) капитала из страны, который во второй половине 1990-х гг. находился на уровне 25–30 млрд долл. в год, а в 1997 г. составил даже 50 млрд долл. Всего же за 1990-е гг. за границу «ушло» не менее 300 млрд долл. Это в основном капиталы частных фирм, переведенные в офшоры.

Мировые финансовые центры

Формирование мирового рынка предпринимательского и в еще большей мере ссудного капиталов, расширение рынков золота, кредитов, валюты, ценных бумаг привело к усложнению их структуры и образованию целого ряда специальных финансовых учреждений. Это государственные и коммерческие банки, валютные и фондовые биржи, кредитные учреждения, инвестиционные фонды, различного рода финансовые компании и т. д. Они образуют, можно сказать, инфраструктуру мировой финансовой системы. Особое значение среди них имеют банки и биржи.

Банки, возникшие в Европе еще в эпоху первоначального накопления капитала, получили особенно большое развитие в новейшее время, когда они заняли господствующее положение на рынке ссудных капиталов. Считают, что перелом начал происходить в 60-е гг. XX в., поскольку именно в это время стали отчетливо проявляться две тенденции: во-первых, к слиянию национальных банков и образованию банков-гигантов и, во-вторых, к слиянию банков разных стран и образованию международных банковских консорциумов, что привело к еще большей монополизации всей банковской системы и возникновению транснациональных банков (ТНБ).

Ныне в мире функционирует такое количество банков, которое просто не поддается точному учету. Поэтому статистические сведения чаще всего приводятся по 1000, 500, 100, 50, 40, 10 крупным и крупнейшим банкам. В конце 1990-х гг. из 40 крупнейших банков мира десять были японскими, восемь – американскими, шесть – французскими, по четыре – английскими и немецкими, три – швейцарскими, по два – голландскими и китайскими и один – австралийским. В первую десятку входили банки Японии, США, Великобритании, Франции, Германии, Нидерландов и Швейцарии.

Большое распространение получили и фондовые биржи, создаваемые для торговли ценными бумагами. На таких биржах производят торги акциями, в процессе которых устанавливают их рыночную стоимость. Изменение курса акций – один из важнейших показателей состояния той или иной отрасли или всей экономики страны в целом. Поэтому за ним внимательно следят и государственные органы, и частные предприниматели. Для торговли иностранной валютой существуют специализированные валютные биржи.

По мере укрупнения банков и все большей концентрации финансовой деятельности стали возникать финансовые центры – сначала национальные, затем международные и, наконец, мировые. Именно они собирают и перераспределяют по всему миру огромные массы ссудных капиталов, сосредотачивая в своих руках важнейшие валютные, кредитные, страховые и другие финансовые операции. Общее число мировых финансовых центров сравнительно невелико, обычно их выделяют от 10 до 15. Такие центры могут различаться по специализации и «задавать тон» на отдельных более узких рынках, но могут иметь и широкую структуру.

Первое место по числу мировых финансовых центров занимает Западная Европа. Условно их можно подразделить на старые и новые.

Наиболее ярким примером старого финансового центра, известного со времени промышленного переворота и первых колониальных захватов Британии, служит Лондон. В этом городе находятся: ведущая в мире валютная биржа (с дневным оборотом, равным оборотам бирж Нью-Йорка и Токио вместе взятым), крупнейшая в Европе фондовая биржа ценных бумаг; здесь также производят операции с золотом и кредитами. В сфере финансов занят каждый пятый житель Лондона, причем большинство из них работает в деловом и финансовом центре этого города – Сити. Париж также из главного национального финансового центра постепенно превратился в важный мировой финансовый центр. Однако специализация его более узкая и ограничивается в первую очередь рынком банковских кредитов. И с Лондоном, и с Парижем вполне может соперничать Цюрих, который называют финансовой столицей Швейцарии, давно уже завоевавшей репутацию страны-банкира. Как мировой финансовый центр, Цюрих особенно выделяется на мировых рынках валюты, золота и ценных бумаг; кроме того, он специализируется на реэкспорте капитала.

В последние десятилетия в Западной Европе сложились по крайней мере еще три финансовых центра мирового разряда. Это Люксембург, считающийся финансовой столицей Европейского союза и специализирующийся на предоставлении долгосрочных кредитов. В этой маленькой стране около 200 банков, которые ведут дела тысячи инвестиционных фондов. Это еще один «налоговый рай» – княжество Лихтенштейн со многими тысячами зарегистрированных здесь офшорных компаний. И это Франкфурт-на-Майне, ставший после Второй мировой войны центром импорта зарубежных инвестиций, а затем превратившийся в крупного их экспортера. Он особо выделяется на рынках долгосрочных банковских кредитов и ценных бумаг.

В США крупнейшим мировым финансовым центром был и остается Нью-Йорк, в котором находится самая большая в мире фондовая биржа. Кроме того, он выделяется на рынках золота и банковских кредитов. А знаменитый финансовый квартал самого Нью-Йорка – Уолл-стрит – давно уже стал своего рода символом мировой финансовой активности.

Мировые финансовые центры зарубежной Азии находятся в Японии и некоторых новых индустриальных странах, а также в богатых нефтедолларами странах Персидского залива. В Японии это прежде всего Токио с его крупнейшей в Азии фондовой биржей. Однако общий набор финансовых операций этого центра все же более ограничен, и к тому же они строго контролируются и регламентируются. В этом смысле Сингапур даже более напоминает Лондон или Нью-Йорк, поскольку его банки и биржи широко известны на рынках золота, валюты, фондовых ценностей и банковских кредитов. Важные позиции на рынках золота и валют занимает также Сянган. А в странах Персидского залива к рангу регионально-мировых финансовых центров более всего относятся (или приближаются) Бахрейн и ОАЭ – небольшие арабские государства, превратившиеся во второй половине XX в. из стран рыбаков, ловцов жемчуга и мореходов в крупные промышленно-торгово-финансовые центры с сотнями банков и других финансовых учреждений.

Наконец, в Латинской Америке финансовая деятельность сосредоточена в значительной степени в уже упоминавшихся офшорных зонах Карибского бассейна. Наряду с ними здесь возникли и довольно крупные банковские центры, примером которых может служить Панамский международный банковский центр, в котором действует более ста банков.

Характерно, что в отличие от финансовых центров Западной Европы, США и Японии такие центры в развивающихся странах почти не связаны с национальными рынками капитала, а занимаются только международными финансовыми операциями.

В России в 1990-х гг. совершился переход от старой государственно-централизованной к новой, децентрализованной банковской системе. Наряду с крупнейшим в стране Сбербанком РФ, который остается под государственным управлением, появились тысячи коммерческих банков и их филиалов, среди которых также принято выделять 200, 100, 50 или 10 наиболее крупных. Несмотря на то что эти банки со своими филиалами расположены по всей стране, территориальная концентрация их в Центре остается очень значительной. Так, в конце 1990-х гг. из 50 самых больших банков страны в Москве находились 40, а из 10 крупнейших – 9. Специалисты считают, что эта банковская система должна подвергнуться дополнительной структуризации.