Факторный анализ прибыли в розничной торговле

В условиях становления и развития рыночной экономики прибыль является основным показателем оценки хозяйственной деятельности предприятий, так как в ней аккумулируются все доходы, расходы, потери и убытки, обобщаются результаты их функционирования. По прибыли можно определить рентабельность, изучить эффективность функционирования субъектов предпринимательской деятельности.

Анализ прибыли проводят в целом по торговому предприятию, его хозрасчетным подразделениям, видам (отраслям) деятельности: торговле, общественному питанию, производству, заготовкам и т.п. В процессе анализа изучают выполнение плана и динамику прибыли, измеряют влияние внутренних и внешних факторов на ее размер, а главное, выявляют, изучают и мобилизуют резервы роста чистого дохода. Факторный анализ прибыли ведется с учетом ее формирования. По данным «Отчета о финансовых результатах» прибыль от реализации товаров определяется вычитанием из валового дохода налогов и других обязательных платежей, взимаемых за счет реализованных торговых надбавок, и издержек обращения. Общую сумму прибыли рассчитывают следующим образом: к прибыли от реализации товаров добавляют прибыль от реализации основных средств и другой операционной деятельности, а также внереализационные доходы и из полученного итога вычитают внереализационные расходы, потери и убытки. Если торговое предприятие получило убыток от продажи товаров или от операционной и внереализационной деятельности, он вычитается из общей суммы прибыли.

Прибыль от реализации товаров зависит от изменения объема розничного товарооборота, среднего уровня валового дохода, уровня налогов, взимаемых за счет реализованных торговых надбавок, и среднего уровня издержек обращения. Их влияние на прибыль определяют приемом абсолютных разниц. Для определения влияния изменения товарооборота необходимо отклонение его объема от плана или в динамике умножить на базисный уровень прибыли от реализации товаров в процентах к обороту (по плану или фактически за прошлый год) и разделить на 100. Влияние на прибыль изменения уровня валового дохода и уровня издержек обращения определяют умножением фактического розничного товарооборота отчетного периода на отклонение от плана или в динамике по ним и делением на 100. Аналогично рассчитывают влияние на прибыль от реализации товаров изменения уровня налогов и других обязательных платежей, взимаемых за счет валового дохода.

Большое влияние на сумму прибыли от реализации товаров оказывает изменение розничных цен. При повышении розничных цен увеличивается товарооборот, а следовательно, и растет прибыль. И наоборот, снижение розничных цен на товары уменьшает сумму прибыли. Влияние ценового фактора (инфляции) на прибыль от реализации товаров определяют приемом абсолютных разниц, т.е. увеличение или уменьшение объема товарооборота за счет изменения розничных цен умножают на базисный уровень прибыли от реализации товаров (по плану или фактически за прошлый период) и делят на 100.

Значительное влияние на общую (балансовую) прибыль оказывают доходы и расходы от операционной (неосновной) деятельности, а также от финансовой деятельности предприятий (от внереализационных операций). Операционные доходы и расходы включают:

• доходы и расходы, связанные с продажей и прочим выбытием (ликвидацией, списанием, безвозмездной передачей) принадлежащих предприятию основных средств, нематериальных активов, производственных запасов, валютных ценностей, ценных бумаг и иных активов, отличных от национальной валюты;

•  доходы и расходы (включая амортизационные отчисления), связанные с предоставлением за плату во временное пользование активов предприятия в соответствии с законодательством, если это не является предметом его основной деятельности;

доходы и расходы (включая амортизационные отчисления), связанные с предоставлением за плату во временное пользование активов предприятия в соответствии с законодательством, если это не является предметом его основной деятельности;

• доходы и расходы, связанные с предоставлением за плату прав, возникающих из патентов за изобретения, промышленных образцов и других видов интеллектуальной собственности, если это не является предметом основной деятельности предприятия;

• доходы (проценты) и расходы, связанные с участием в уставных фондах других предприятий, а также доходы (проценты) и расходы по ценным бумагам, если это не является предметом основной деятельности предприятия;

• доходы и расходы, связанные с участием предприятия в совместной деятельности по договору простого товарищества;

• доходы и расходы по операциям с тарой;

• доходы (проценты), полученные за предоставление в пользование денежных средств предприятия, а также проценты за использование банком денежных средств, находящихся на счете предприятия;

• расходы (проценты), начисленные предприятием после принятия к бухгалтерскому учету приобретенных за счет краткосрочных и долгосрочных кредитов и займов объектов основных средств, нематериальных активов, товарно-материальных ценностей, а также проценты по иным краткосрочным и долгосрочным кредитам и займам;

• расходы предприятия по содержанию производственных мощностей и объектов, находящихся на консервации, в соответствии с законодательством;

• расходы предприятия по содержанию мобилизованных мощностей и объектов гражданской обороны;

• расходы, связанные с аннулированием производственных заказов (договоров), прекращением производства, не давшего продукции;

• отчисления и резервы от снижения стоимости материальных ценностей;

• отчисления и резервы под обесценивание вложений в ценные бумаги;

• отчисления и резервы по сомнительным долгам по расчетам с другими предприятиями, а также с отдельными лицами,

подлежащие резервированию в соответствии с законодательством;

• прочие доходы и расходы, признаваемые операционными. К внереализационным доходамотносятся:

• доходы, полученные на территории страны и за ее пределами от долевого участия в деятельности предприятий, дивиденды по акциям, доходы по облигациям и другим ценным бумагам, принадлежащим предприятию;

- уплаченные, присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушения причиненных убытков;

• прибыль прошлых лет, выявленная в отчетном году;

• положительные курсовые разницы по операциям в иностранных валютах;

• положительные разницы, образовавшиеся при изменении Национальным банком курсов иностранных валют по валютным счетам;

• поступления долгов, ранее списанных как безнадежные;

• излишки объектов основных средств и других активов, выявленные при инвентаризации;

• кредиторская и депонентская задолженность, по которой истекли сроки исковой давности;

• стоимость безвозмездно полученных активов: основных средств и других амортизируемых активов, в том числе полученных в качестве целевого финансирования;

• средства целевого финансирования, первоначально учтенные в качестве доходов будущих периодов;

• доходы в связи с чрезвычайными обстоятельствами хозяйственной деятельности (стихийное бедствие, пожар, авария, национализация, конфискация и т.п.);

• прочие доходы, непосредственно не связанные с производством и реализацией товаров, продукции (работ, услуг) и иного имущества, признаваемые внереализационными.

Внереализационные расходы, потери и убытки включают:

• штрафы, пени и неустойки за нарушение условий договоров, уплаченные или признанные предприятием к уплате;

• убытки прошлых лет, выявленные в отчетном году;

• суммы дебиторской задолженности, по которым истек срок исковой давности, других долгов, нереальных для взыскания (включая ранее списанные как безнадежные);

•  суммы недостач, потерь и порчи активов, списанные в соответствии с законодательством;

суммы недостач, потерь и порчи активов, списанные в соответствии с законодательством;

• отрицательные курсовые разницы, возникающие при переоценке имущества и обязательств;

• суммы разницы, возникающие в связи с погашением дебиторской задолженности;

• расходы, связанные с рассмотрением дел в судах;

• не компенсируемые виновниками потери от простоев по внешним причинам;

• отрицательные разницы между числящейся стоимостью акций (доли), выкупленных у акционеров;

• НДС, начисленный от внереализационных доходов в соответствии с законодательством;

• суммы уценки активов;

• расходы и потери в связи с чрезвычайными обстоятельствами хозяйственной деятельности (стихийное бедствие, пожар, авария, национализация, конфискация и т.п.);

• перечисление средств (взносов, выплат и т.п.) и передача имущества (выполнение работ, оказание услуг), связанное с благотворительной деятельностью, расходы на осуществление спортивных, оздоровительных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера, шефской и социальной помощи и иных аналогичных мероприятий;

. убытки от недостач (хищений), виновники которых по решениям суда не установлены либо судом отказано в иске;

• прочие расходы по операциям, непосредственно не связанным с производством и реализацией товаров, продукции (работ, услуг) и иного имущества, признаваемые внереализационными.

Влияние на общую сумму прибыли операционных доходов и расходов, а также финансовых результатов от внереализационных операций определяют прямым счетом.

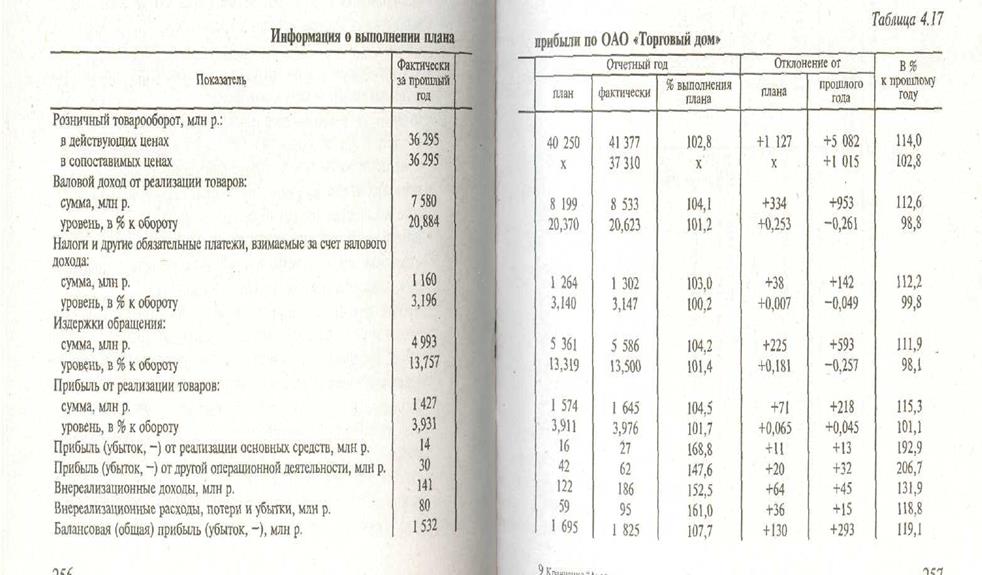

Торговое предприятие имеет следующие данные по прибыли (табл. 4.17)

|

|

План по общей сумме прибыли перевыполнен на 130 млн р., ли на 7,7 %. По сравнению с прошлым годом она -возросла а 293 млн р. (на 19,1 %)- Получено прибыли сверх плана: от реализации товаров — 71 млн р.; от продажи и выбытия основных едств _ 11 - от другой операционной деятельности — 20 млн р. рост по сравнению с планом внереализационных доходов превысил увеличение внереализационных расходов на 28 млн р. (64 - 36), что положительно сказалось на обшей сумме прибыли. В динамике на общую (балансовую) прибыль положительно повлиял рост прибыли от реализации товаров и прибыли от другой операционной деятельности (соответственно на 218 млн р. и на 32 млн р.). Прибыль от реализации основных средств по сравнению с прошлым годом возросла на 13 млн р., а внереализационные доходы превысили в динамике внереализационные расходы на 30 млн р. (45- 15).

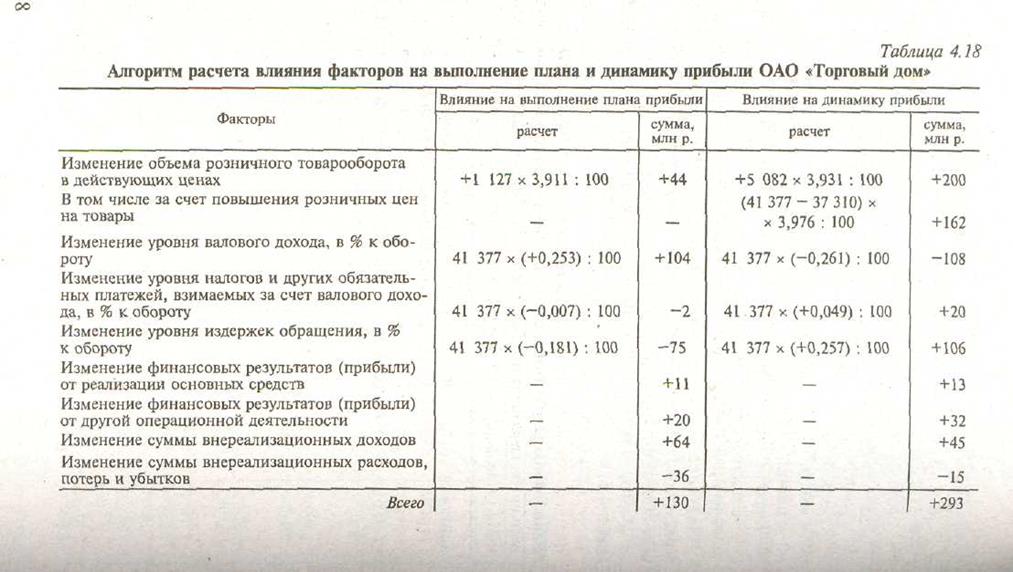

Для изучения влияния факторов на общую (балансовую) прибыль составляют следующие расчеты (табл. 4.18).

Большинство факторов положительно повлияли на выполнение плана и динамику прибыли розничного торгового предприятия. Если бы не было отрицательного влияния отдельных факторов, то общая (балансовая) прибыль возросла бы по сравнению с планом на 113 млн р. (2 + 75 + 36) и в динамике — на 123 млн р. (108 + 15). В связи с повышением розничных цен товарооборот открытого акционерного общества «Торговый дом» возрос на 4067 млрд р. (41 377 — 37 310) и за счет этого прибыль от реализации товаров увеличилась в динамике на 160 млн р. (4067 х 3,931 : 100). Следует отметить, что такой расчет влияния ценового фактора на прибыль неточен, так как допускается, что все издержки обращения находятся в прямой зависимости от изменения, продажных цен на товары. В действительности только определенная часть торговых расходов зависит от изменения розничных цен. В связи с повышением розничных цен на товары валовой доход торгового предприятия, остающийся в его распоряжении, возрос в динамике на 719 млн р. (см. табл. 4.3). За счет этого фактора издержки обращения снизились на 183 млн р. (см. табл. 3.15). Таким образом, изменение розничных цен привело к росту прибыли от реализации товаров по сравнению с прошлым годом на 902 млн р. (719 + 183).

Значительное влияние на прибыль оказывает повышение производительности труда работников, обеспечивающее увеличение розничного товарооборота, а отсюда и рост прибыли от реализации товаров. Для определения влияния указанного фактора на прибыль необходимо прирост товарооборота за счет повышения производительности труда умножить на базисный уровень прибыли от реализации товаров (по плану или фактически за прошлый год) и разделить на 100. Благодаря повышению производительности труда объем товарооборота фирмы «Торговый дом» по сравнению с планом увеличился на 707 млн р. (см. табл. 1.24), и в результате прибыль от реализации товаров возросла на 28 млн р. (+707 х 3,976 :100). Рост производительности труда в динамике обеспечил увеличение прибыли на 172 млн р. (+4365 х 3,931 : 100).

Аналогичным приемом можно измерить влияние на прибыль изменения фондоотдачи. Повышение фондоотдачи по сравнению с планом обеспечило рост товарооборота на 1807 млн р. (см. табл. 1.34) и прибыли от реализации товаров — на 71 млн р. (+1807 х 3,911 : 100). За счет роста фондоотдачи в динамике прибыль увеличилась на 50 млн р. (+1260 х 3,931 : 100).

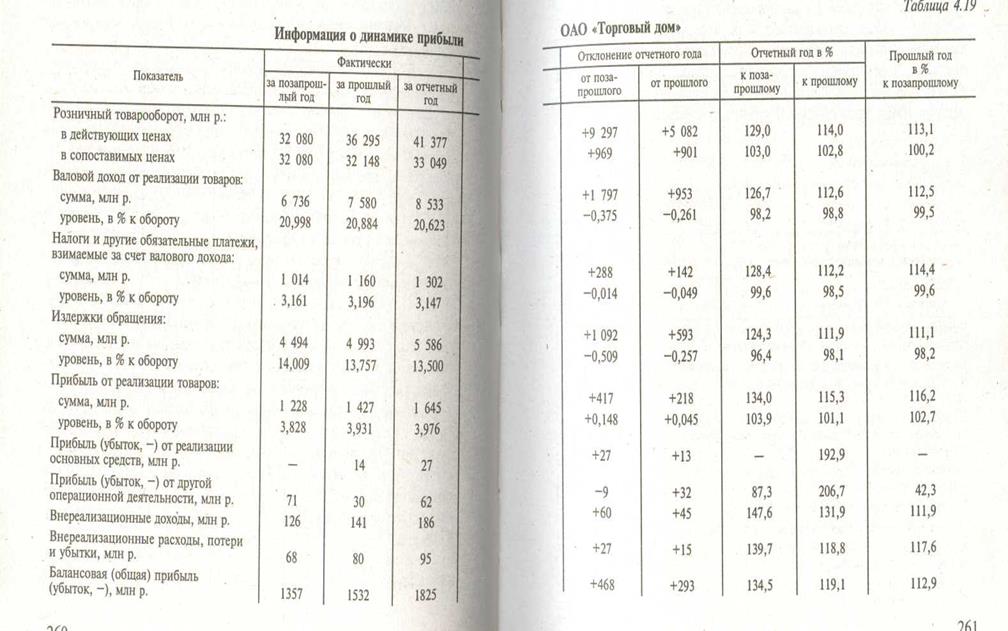

Для изучения динамики прибыли фирмы «Торговый дом» за последние три года составляют табл. 4.19

Торговое предприятие обеспечило высокие темпы роста прибыли от реализации товаров и основных средств, а также общей (балансовой) прибыли. Значительно уменьшилась прибыль от другой операционной деятельности по сравнению с позапрошлым годом (на 9 млн р.).

Несколько иначе проводят анализ финансовых результатов торгового предприятия по данным формы № 2 «Отчет о прибылях и убытках». Вычитанием из выручки (нетто) от реализации товаров (за минусом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей) себестоимости (покупной стоимости) реализованных товаров определяют валовой доход, остающийся в распоряжении предприятия. Затем из валового дохода, остающегося в распоряжении предприятия, вычитают издержки обращения. В результате определяют сумму прибыли от реализации товаров. Используя прием абсолютных разниц, можно определить влияние на прибыль от реализации товаров изменения объема розничного товарооборота, уровня валового дохода, остающегося в распоряжении торгового предприятия, и уровня издержек обращения.

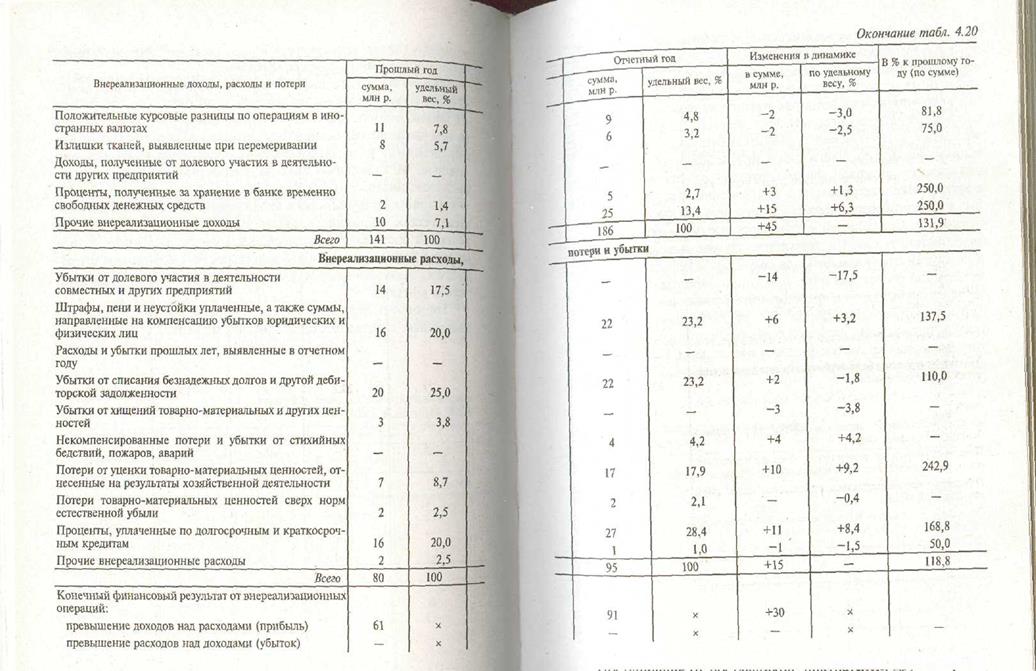

Анализ внереализационных доходов, расходов, потерь и убытков проводят раздельно по доходам и расходам (по отдельным их видам, суммам и в целом по предприятию). Многие из них (в том числе внереализационные доходы) являются результатом определенных недостатков в работе, что следует учитывать при анализе. Источниками анализа внереализационных доходов, расходов, потерь и убытков являются данные формы № 2 «Отчет о прибылях и убытках» и аналитического их учета. При анализе особое внимание уделяют выявлению и использованию резервов роста внереализационных доходов, особенно от финансовой и инвестиционной деятельности, сокращению и предупреждению возникновения внереализационных расходов, потерь и убытков.

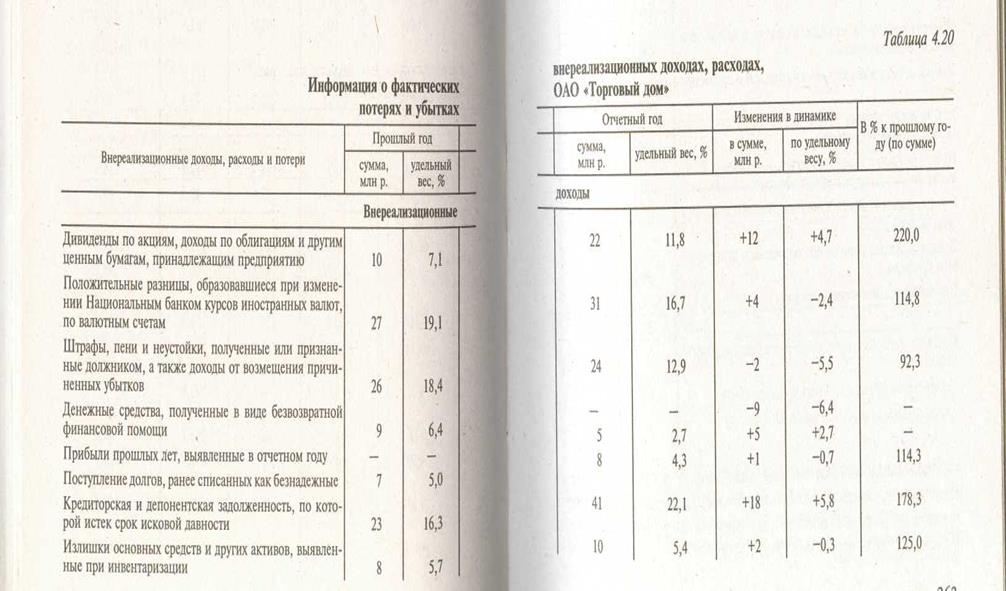

Торговое предприятие имеет следующие данные о внереализационных доходах, расходах, потерях и убытках (табл. 4.20).

Внереализационные доходы значительно превышают внереализационные расходы. Темпы прироста внереализационных доходов в 1,7 раза выше темпов, прироста внереализационных расходов, потерь и убытков (31,9 : 18,8).

Поступившие от поставщиков, покупателей, других юридических и физических лиц штрафы свидетельствуют о нарушениях ими договорной дисциплины. Следовательно, они не должны оцениваться положительно.

|

|

|

Проводя анализ, необходимо не только изучить полноту применения штрафных санкций к нарушителям договоров, но и разработать меры по полному и качественному выполнению договорных обязательств. По каждой сумме уплаченных штрафов выясняют полноту взыскания, их причины, виновников; изучают, практикуется ли взыскание штрафов с виновных лиц в возмещение причиненного ущерба. Как положительное, следует отметить значительный рост дивидендов по акциям; доходов по облигациям и другим ценным бумагам, принадлежащим торговой фирме; доходов от сдачи имущества в аренду. Наличие прибыли и убытков прошлых лет, выявленных в отчетном году, свидетельствует о недостатках в учете и менеджменте. Списание на уменьшение доходов дебиторской задолженности в связи с истечением сроков исковой давности и по другим причинам является результатом недостатков в претензионной работе, расчетно-платежной дисциплине и в учете расчетов с дебиторами и кредиторами. При наличии таких списаний изучают порядок оформления, предъявления и учета претензий, организацию расчетов с поставщиками, покупателями, другими юридическими и физическими лицами. Особое внимание уделяется анализу убытков от списания задолженности по недостачам, растратам и хищениям. Такие убытки указывают на недостатки в обеспечении сохранности имущества предприятия. По каждой сумме, списанной на убытки, недостач и хищений проверяют обоснованность и законность списания, выясняют причины, виновников, а главное, принимают меры по сохранности товарно-материальных и других ценностей. По торговому предприятию потери от списания безнадежных долгов и другой дебиторской задолженности в отчетном году составили 22 млн р. и в динамике возросли в 1,1 раза, что свидетельствует о недостатках в расчетах с юридическими и физическими лицами, в учетной и другой экономической работе.

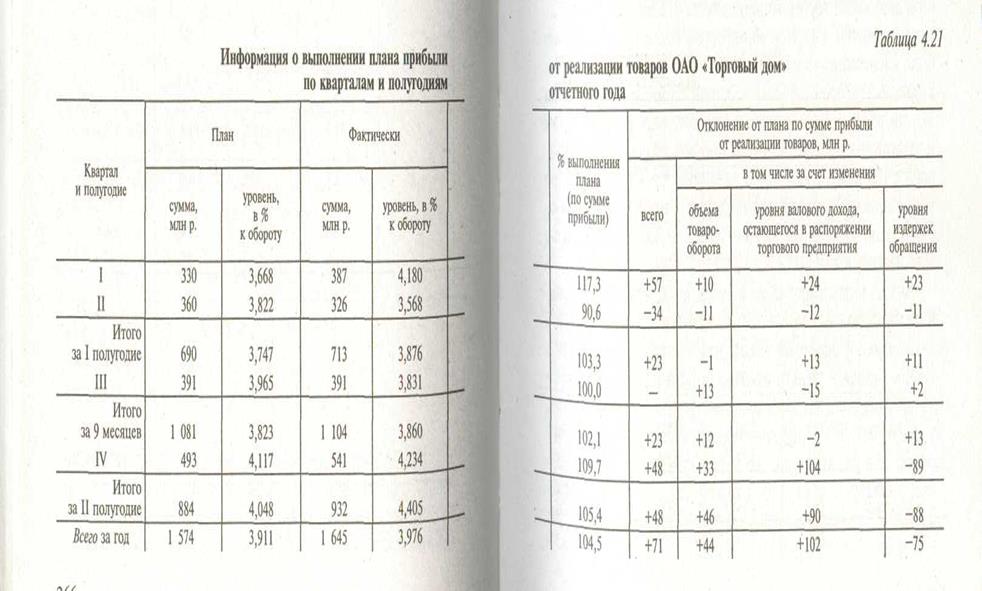

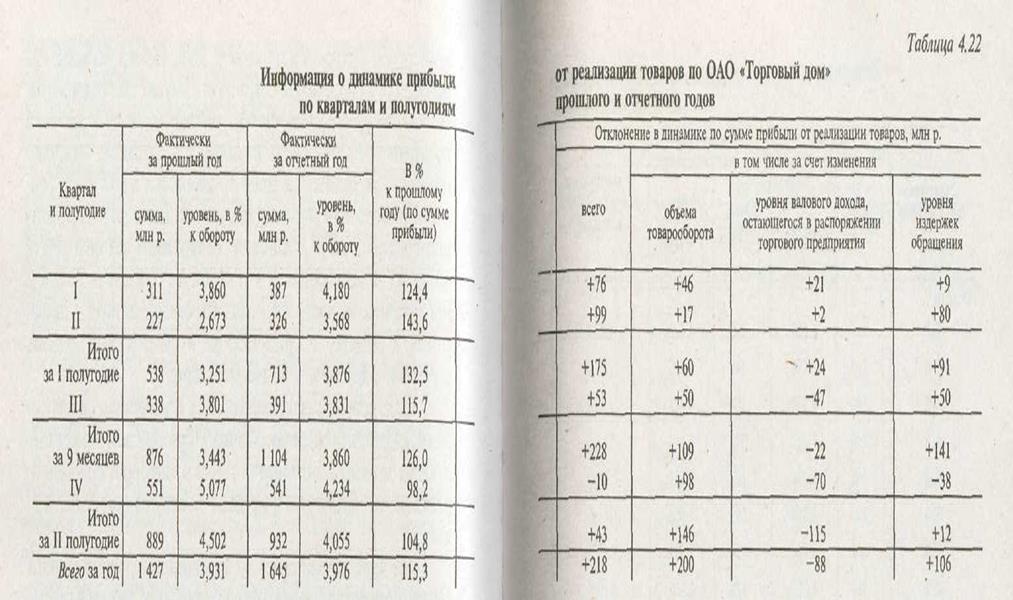

Анализ прибыли за год дополняется ее изучением по полугодиям, кварталам и месяцам. Фирма «Торговый дом» имеет следующие данные о выполнении плана и динамики прибыли от реализации товаров по кварталам и полугодиям (табл. 4.21 и 4.22).

План прибыли выполнен во всех кварталах, кроме второго. Перевыполнение плана прибыли от реализации товаров в отдельных кварталах составило 105 млн р. (57 + 48). Потери прибыли в связи с недовыполнением плана во втором квартале на 34 млн р вызваны недовыполнением плана розничного товарооборота (11 млн р.), снижением уровня валового дохода, остающегося в распоряжении торгового предприятия (12 млн р.) и относительным ростом издержек обращения (11 млн р.). Если бы не было уменьшения уровня валового дохода во втором и третьем кварталах, то прибыль ОАО «Торговый дом» возросла бы на 27 млн р. (12 + 15). Относительный рост расходов во втором и четвертом кварталах уменьшил прибыль от реализации товаров на 100 млн р. (11 + 89). В динамике прибыль возросла во всех кварталах. В процессе дальнейшего анализа необходимо разработать меры по ритмичному росту доходов и прибыли во всех месяцах и кварталах.

|

Анализ выполнения плана и динамики прибыли по отдельным хозрасчетным подразделениям позволяет дать более глубокую оценку финансовых результатов торгового предприятия. Особое внимание уделяют изучению работы торговых подразделений, достигших высоких конечных финансовых результатов, а также убыточных и не выполнивших план прибыли. Анализ результатов работы первой их группы позволяет выявить, изучить и обобщить опыт лучших хозрасчетных подразделений по финансово-хозяйственной деятельности. Глубокое изучение результатов хозяйствования второй группы подразделений содействует предупреждению их убыточности и более полному использованию резервов роста доходов и прибыли.

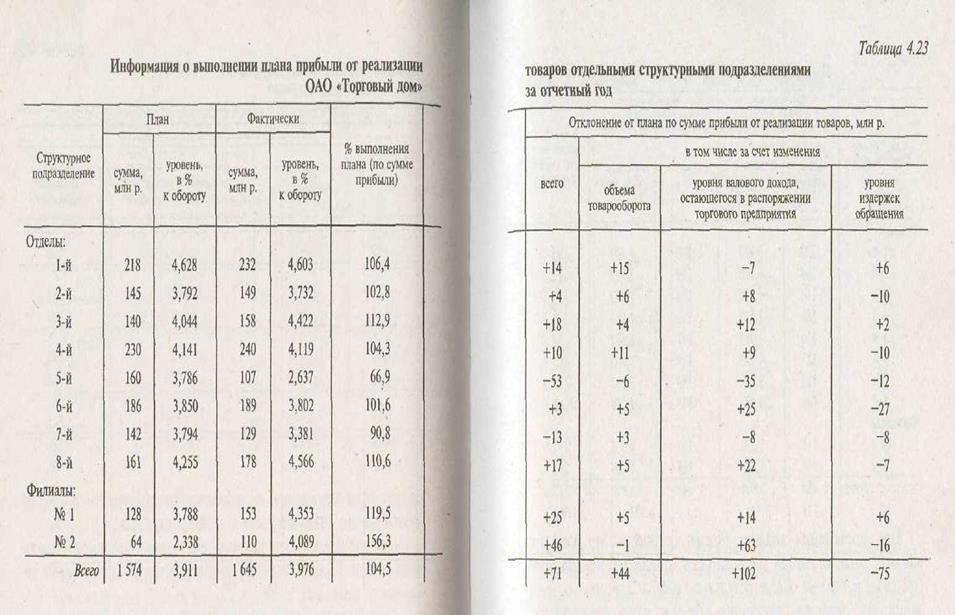

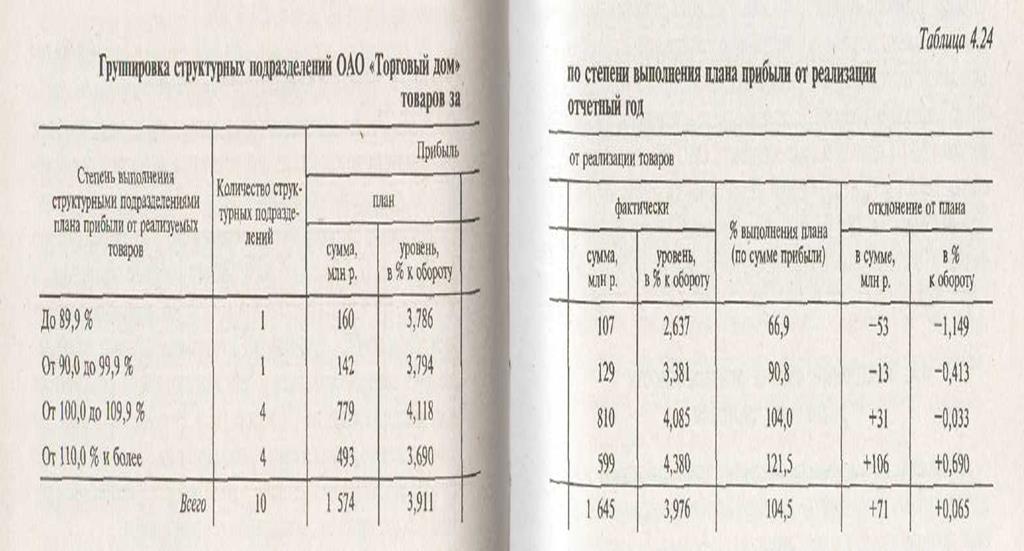

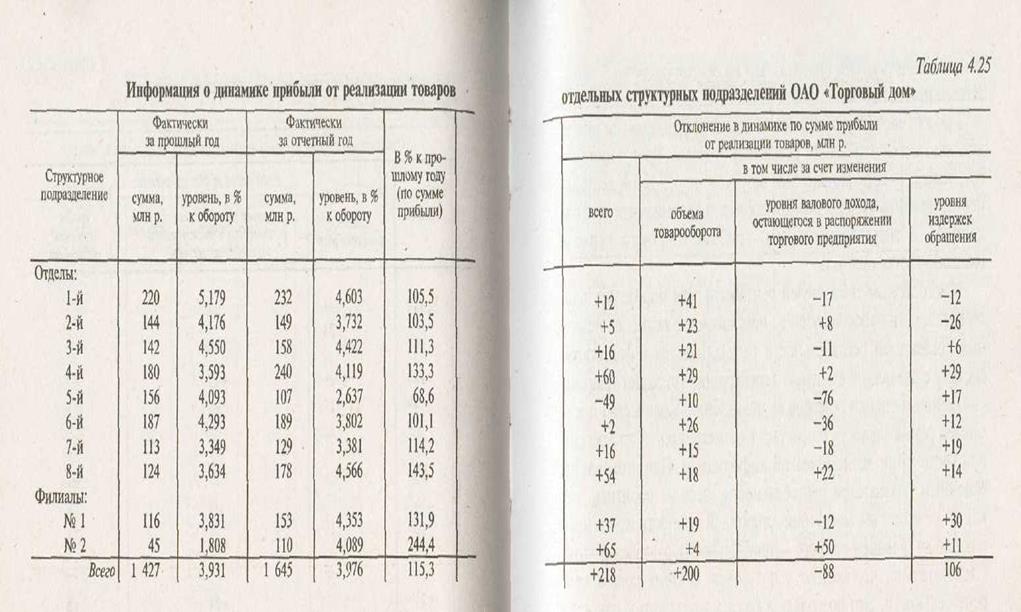

Для оценки выполнения плана и динамики прибыли отдельных подразделений акционерного общества «Торговый дом» составляют табл. 4.23—4.25.

Большинство хозрасчетных подразделений успешно выполнили план прибыли от реализации товаров. Ими сверх плана получено прибыли 137 млн р. (31 + 106).

Не справились с плановым заданием пятый и седьмой торговые отделы фирмы. В результате недополучено прибыли 66 млн р. (53 + 13). Прибыль торгового предприятия могла возрасти, если бы отдельные хозрасчетные подразделения не допустили снижения объема розничного товарооборота на 7 млн р. (6 + 1), уменьшения уровня валового дохода, остающегося в их распоряжении, на 50 млн р. (7 + 35 + 8) и роста уровня издержек обращения на 90 млн р. (10 + 10 + 12 + 27 + 8 + 7 + 16). По сравнению с прошлым годом прибыль уменьшилась в отдельных торговых подразделениях в связи со снижением уровня валового дохода, остающегося в их распоряжении, на 170 млн р. (17 + 11 + 76 + 36 + 18 + 12) и повышением уровня издержек обращения на 38 млн р. (12 + 26). Все это указывает на имеющиеся возможности и прогнозные резервы роста прибыли, повышения рентабельности.

При проведении анализа можно количественно измерить влияние хозяйственной деятельности отдельных предприятий (подразделений) на общие результаты работы торговой организации. Это делается следующим образом: относительную разность по изучаемому показателю по отдельному предприятию (процент перевыполнения плана или темп его прироста в динамике) умножают на удельный вес данного предприятия в сводном показателе торговой организации в базисном периоде. Покажем это на следующем примере. Доля прибыли от реализации товаров филиала № 1 в плановой сумме прибыли ОАО «Торговый дом» составляет 8,1 % (128 : 1574 х 100). План прибыли филиалом № 1 перевыполнен на 19,5 %, что способствовало росту прибыли фирмы «Торговый дом» по сравнению с планом на 1,6 % (19,5 х 8,1: 100).

При проведении анализа можно количественно измерить влияние хозяйственной деятельности отдельных предприятий (подразделений) на общие результаты работы торговой организации. Это делается следующим образом: относительную разность по изучаемому показателю по отдельному предприятию (процент перевыполнения плана или темп его прироста в динамике) умножают на удельный вес данного предприятия в сводном показателе торговой организации в базисном периоде. Покажем это на следующем примере. Доля прибыли от реализации товаров филиала № 1 в плановой сумме прибыли ОАО «Торговый дом» составляет 8,1 % (128 : 1574 х 100). План прибыли филиалом № 1 перевыполнен на 19,5 %, что способствовало росту прибыли фирмы «Торговый дом» по сравнению с планом на 1,6 % (19,5 х 8,1: 100).

|

|

|