Факторный анализ рентабельности в розничной торговле

В условиях формирования и развития рыночных отношений эффективность функционирования субъектов предпринимательской деятельности во многом зависит от прибыльности их работы, возможности накапливать финансовые ресурсы, обеспечивать интересы инвесторов, конкурировать с другими предприятиями и хозяйственными организациями. В связи с этим значительно возрастает значимость исследования прибыльности (рентабельности) субъектов хозяйствования. Комплексный анализ показателей рентабельности позволяет изучать и оценивать эффективность деятельности предприятий и использования вложенного в них капитала, определять финансовую устойчивость, разрабатывать оптимальные стратегические и тактические управленческие решения.

Показатели рентабельности отражают соотношения прибыли предприятия и факторов, которые являются предпосылками ее возникновения. Важное значение при этом имеет не столько величина показателей рентабельности, сколько их динамика и соответствие среднеотраслевым показателям. Только с помощью сравнения можно установить относительную величину прибыльности субъекта предпринимательской деятельности.

В экономической литературе предложено множество рекомендаций по расчету, анализу и оценке показателей рентабельности, что определяет актуальность и проблемность их изучения.

Рентабельность может определяться на основе различных показателей прибыли в зависимости от целей экономического анализа. Так, для расчета уровней рентабельности предприятий может использоваться прибыль от реализации товаров, продукции (работ, услуг), то есть финансовый результат от основной деятельности; прибыль (убыток) от других видов деятельности (операционной и внереализационной); прибыль отчетного периода (общая); чистая прибыль.

Многообразие показателей рентабельности определяет альтернативность поисков путей ее повышения. Каждый из исходных показателей рентабельности раскладывается в факторную систему с различной степенью детализации, что задает границы выявления и оценки резервов ее повышения. Количество показателей рентабельности возрастает в геометрической прогрессии при увеличении экономической информации. При этом одним основным показателем рентабельности здесь не обойтись, так как он не может выразить многосторонней сущности изучаемого показателя (в нашем примере — прибыльности, рентабельности). Следовательно, необходимо использовать систему показателей рентабельности. Это позволяет избежать неполного и одностороннего изучения и оценки прибыльности. Система показателей рентабельности должна быть жестко заданной. Она должна постоянно корректироваться как по форме, так и по существу (с учетом изменений целей и приоритетов проводимого экономического анализа).

Изучение рентабельности, как и других показателей хозяйственной деятельности предприятия, желательно проводить за длительный период времени, предпочтительно с момента начала его функционирования. Такой анализ позволяет изучить прибыльность субъекта предпринимательской деятельности по совокупности лет, оценить динамику его финансово-хозяйственного развития, определить перспективы экономического и социального роста. В результате глубина анализа рентабельности значительно увеличивается.

На практике уровень рентабельности хозяйственной деятельности торговых предприятий обычно определяется отношением прибыли к розничному товарообороту. Он показывает, сколько процентов составляет прибыль в товарообороте. Этот показатель рентабельности следует рассчитывать не по всей (балансовой) прибыли, а только по прибыли от реализации товаров, так как финансовые результаты от продажи основных средств и прочих активов, а также внереализационные доходы, расходы и потери не находятся в прямой зависимости от изменения объема товарооборота. Экономисты стран с развитой рыночной экономикой называют его уровнем рентабельности продаж и считают одним из основных показателей оценки эффективности функционирования торговых предприятий. Он находится в прямой зависимости от изменения уровня валового дохода и в обратной от роста или снижения уровней издержек обращения и налогов, взимаемых за счет реализованных торговых надбавок. По фирме «Торговый дом» уровень рентабельности продаж- в отчетном году составил 3,976 % к обороту и возрос по сравнению с планом на 0,065 % к обороту и с прошлым годом — на 0,045 % к обороту (см. табл. 4.17). На изменение уровня рентабельности продаж по сравнению с планом положительно повлияло повышение уровня валового дохода (на 0,253 % к обороту) и отрицательно — относительный рост налогов, взимаемых за счет реализованных торговых надбавок (на 0,007 % к обороту), и увеличение уровня издержек обращения (на 0,181 % к обороту). На рост уровня рентабельности продаж в динамике положительно повлияли снижение уровня налогов и других обязательных платежей, взимаемых за счет валового дохода (на 0,049% к обороту), и относительное сокращение торговых расходов (на 0,257 % к обороту) и отрицательно — уменьшение уровня реализованных торговых надбавок (на 0,261 % к обороту).

Экономисты стран СНГ считают, что минимальный уровень рентабельности продаж в розничной торговле в условиях формирования и развития рыночного механизма хозяйствования должен составлять не менее 4—6 % к обороту. В анализируемом торговом предприятии он ниже минимального размера.

Уровень рентабельности продаж по отдельным товарным группам и товарам неодинаков. В связи с этим изменение структуры розничного товарооборота ведет к повышению или к снижению уровня рентабельности продаж торгового предприятия. Влияние изменения структуры товарооборота на уровень рентабельности продаж торгового предприятия проявляется через уровень валового дохода и уровень издержек обращения. Изменение структуры розничного товарооборота ОАО «Торговый дом» в динамике привело к уменьшению уровня валового дохода на 6,018 % к обороту и повышению уровня издержек обращения

на 0,037 % к обороту, что в итоге снизило уровень рентабельности продаж на 0,055 % к обороту [(-0,018) + (-0,037)].

Уровни рентабельности продаж могут также определяться отношением прибыли от реализации товаров к валовому доходу. Он показывает долю прибыли в реализованных торговых надбавках и наценках. По ОАО «Торговый дом» доля прибыли от реализации товаров в валовом доходе составила:

• фактически за прошлый год 1427 : 7580 х 100 = 18,826 %;

• по плану на отчетный год 1574: 8199 х 100 = 19,197 %;

• фактически за отчетный год 1645 : 8533 х 100 = 19,278 %.

Увеличение доли прибыли от реализации товаров в валовом доходе торгового предприятия с 18,826 % в прошлом году до 19,278 % в отчетном свидетельствует о росте прибыльности основной деятельности субъекта хозяйствования, повышении эффективности использования экономического потенциала.

Уровень рентабельности, исчисленный отношением прибыли к товарообороту, имеет существенный недостаток: он не учитывает, при каких хозяйственных ресурсах (активах), собственном и заемном капитале, экономическом потенциале достигнут конечный финансовый результат и как эффективно они используются. В связи с этим экономисты предлагают определять рентабельность хозяйственных ресурсов (активов) как отношение годовой суммы прибыли к среднегодовой стоимости долгосрочных, нематериальных и текущих (оборотных) активов (совокупного капитала). Он показывает, сколько процентов занимает прибыль в активах предприятия или сколько копеек прибыли получено с каждого рубля совокупного (общего) капитала. В зарубежной практике менеджмента его называют уровнем рентабельности совокупного капитала (всех активов).При исчислении рентабельности совокупного капитала в расчет следует включать все производственные основные средства (собственные, арендованные и безвозмездно предоставленные), другие долгосрочные и нематериальные активы и все оборотные средства. Фактическую среднегодовую стоимость долгосрочных, нематериальных и оборотных активов рассчитывают по данным бухгалтерских балансов.

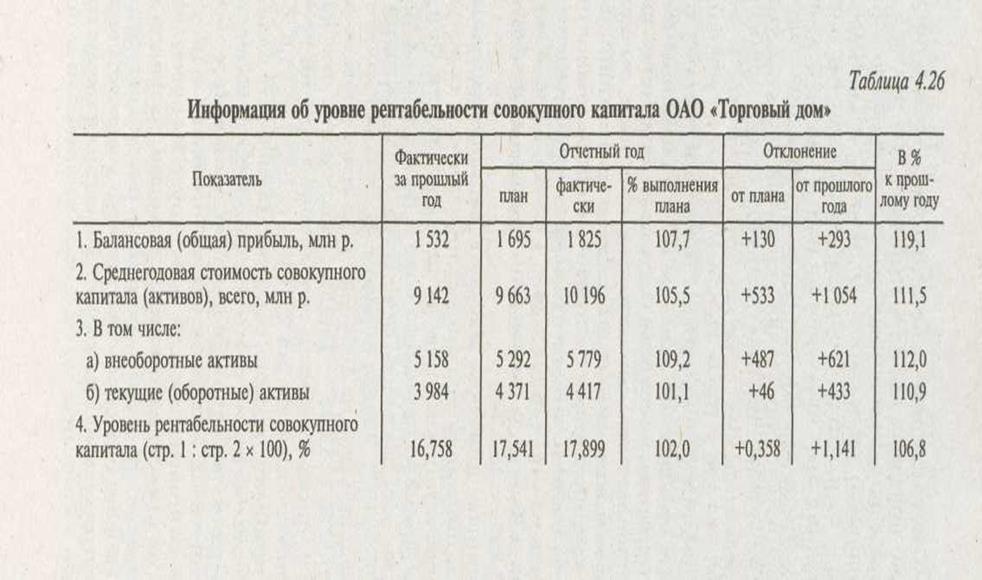

Рентабельность совокупного капитала (всех активов) по анализируемому торговому предприятию характеризуется данными табл. 4.26.

|

Фирма «Торговый дом» с каждого рубля совокупного капитала (активов) получила 17,899 к. прибыли при плане — 17,541 к. Уровень рентабельности совокупного капитала находится в прямой пропорциональной зависимости от изменения суммы прибыли и в обратной — от изменения остатков внеоборотных и оборотных активов. Влияние этих факторов на рентабельность совокупного капитала можно измерить приемом цепных подстановок. Для этого предварительно определяют условный уровень рентабельности совокупного капитала при плановой сумме прибыли и фактических среднегодовых остатках внеоборотных и оборотных средств: 1695 : 10 196 х 100 = 16,624 %. Затем из условного уровня рентабельности совокупного капитала вычитают плановый, и в результате определяют влияние на его размер изменения остатков хозяйственных ресурсов (активов). Если из фактического уровня рентабельности совокупного капитала вычесть условный, определим влияние на его размер изменения суммы прибыли. Рост среднегодовых остатков внеоборотных и оборотных активов на 533 млн р. снизил уровень рентабельности совокупного капитала на 0,917 % (16,624 - 17,541), а увеличение суммы прибыли на 130 млн р. повысило уровень рентабельности на 1,275 % (17,899 - 16,624).

Аналогичным приемом изучают влияние указанных выше факторов на динамику уровня рентабельности совокупного капитала. Пересчитанный уровень рентабельности при фактической сумме прибыли прошлого года и фактических среднегодовых остатках всех активов отчетного года составил 15,026 % (1532 : 10 196 х 100). Таким образом, рост совокупного капитала (активов) предприятия на 1054 млн р. снизил уровень рентабельности на 1,732 % (15,026 - 16,758); увеличение суммы прибыли на 293 млн р. способствовало повышению уровня рентабельности совокупного капитала на 2,873 % (17,899 — 15,026).

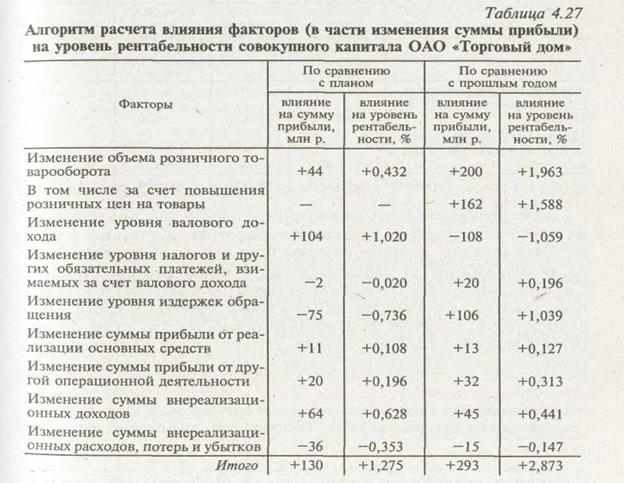

Сумма прибыли, в свою очередь, зависит от ряда факторов (изменения объема розничного товарооборота, уровней валового дохода, издержек обращения и налогов, взимаемых за счет реализованных торговых надбавок, сумм прибыли или убытков от реализации основных средств и от другой операционной деятельности, от внереализационных доходов, расходов и потерь), влияние которых на уровень рентабельности совокупного капитала можно определить способом долевого участия. Для этого необходимо найти долю влияния каждого фактора в сумме отклонения от плана или в динамике по балансовой прибыли и полученные результаты последовательно умножить на размер влияния прибыли на уровень рентабельности совокупного капитала. Перевыполнение плана розничного товарооборота привело к росту прибыли на 44 млн р. при общем увеличении по сравнению с планом балансовой прибыли на 130 млн р. Следовательно, перевыполнение плана товарооборота привело к повышению уровня рентабельности совокупного капитала на 0,432 % [44 : 130 х (+1,275)]. Аналогично определяют влияние других факторов, связанных с изменением суммы прибыли, на уровень рентабельности совокупного капитала, составив табл. 4.27.

Если бы не было отрицательного влияния ряда факторов, то Уровень рентабельности совокупного капитала по сравнению с планом увеличился бы на 1,109 % (0,020 + 0,736 + 0,353). За счет предупреждения влияния отрицательных факторов уровень рентабельности мог возрасти в динамике на 1,206 % (1,059 + + 0,147).

|

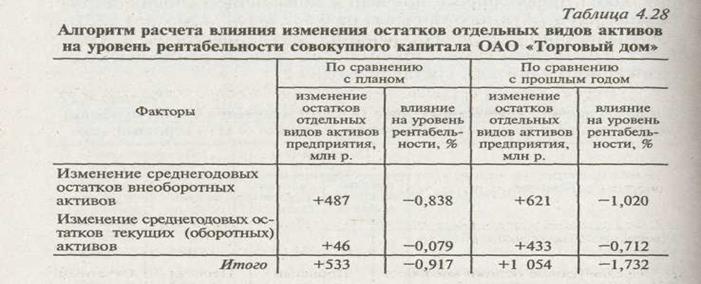

Способом долевого участия можно также измерить влияние на рентабельность совокупного капитала изменения средних остатков отдельных видов активов торгового предприятия (табл. 4.28).

|

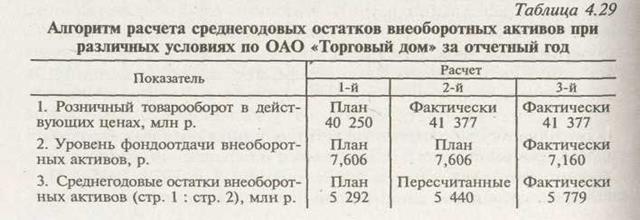

Далее необходимо изучить причины и факторы, повлиявшие на изменение средних остатков внеоборотных и текущих (оборотных) активов, выявить резервы повышения эффективности их использования, а следовательно, и роста рентабельности. Средние остатки внеоборотных активов математически можно представить как отношение объема товарооборота к уровню их фондоотдачи. Влияние фондоотдачи внеоборотных активов на рентабельность совокупного капитала можно также определить способом долевого участия, предварительно составив табл. 4.29.

|

Снижение фондоотдачи по сравнению с планом привело к относительному увеличению средних остатков внеоборотных активов на 339 млн р. (5779 - 5440), что привело к уменьшению уровня рентабельности совокупного капитала на 0,583 % [(-0,838) х (+339 : 487)].

|

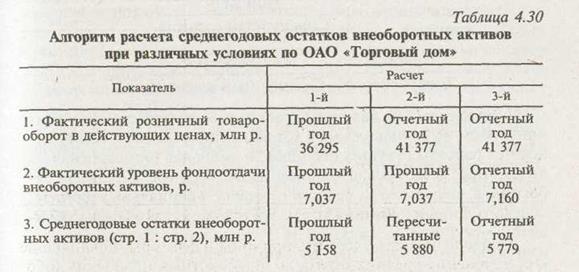

Аналогично определяют влияние изменения фондоотдачи внеоборотных активов на динамику показателя рентабельности совокупного капитала. Предварительно составляют табл. 4.30.

Повышение в динамике фондоотдачи на 0,123 р. (7,160 -- 7,037) относительно сократило остатки внеоборотных активов на 101 млн р. (5779 - 5880) и повысило уровень рентабельности совокупного капитала на 0,166 % [(—1,020) х (—101 : 621)].

Средние остатки оборотных средств можно представить как произведение среднедневного товарооборота на их оборачиваемость в днях. В связи с этим на уровень рентабельности совокупного капитала можно изучить влияние второго качественного показателя работы торговых предприятий — оборачиваемости оборотных активов. Для этого определяют, сколько высвобождено или дополнительно вложено средств за счет изменения их оборачиваемости (умножением фактического среднедневного товарооборота за отчетный год на ускорение или замедление оборачиваемости оборотных активов в днях), и способом долевого участия определяют ее влияние на уровень рентабельности совокупного капитала (по той же методике, по которой изучено влияние на рентабельность изменения фондоотдачи).

Итак, по приведенным выше методикам на рентабельность совокупного капитала (всех активов) можно изучить влияние факторов первого, второго и третьего порядка.

Итак, по приведенным выше методикам на рентабельность совокупного капитала (всех активов) можно изучить влияние факторов первого, второго и третьего порядка.

Формулу расчета рентабельности совокупного капитала можно преобразовать и приемом цепных подстановок определить влияние на ее размер изменения рентабельности продаж и фондоотдачи совокупного капитала:

В бухгалтерском балансе нередко отражаются средства и их источники, не используемые в хозяйственном обороте. К ним относятся расходы будущих периодов, нереальная (безнадежная ко взысканию) дебиторская задолженность, кредиты банков для работников, перерасходы средств резервов, специальных фондов, целевого финансирования и т.п. На предприятиях сферы обращения могут быть залежалые и не пользующиеся спросом товары, излишние, неиспользуемые основные средства и другие активы. В связи с этим рекомендуют определять функционирующий капитал вычитанием из валюты баланса (его итога) указанных выше сумм и изучать показатель рентабельности функционирующего капитала.Методика его анализа примерно такая же, как и рентабельности совокупного капитала. Принято рентабельность функционирующего капитала рассчитывать раздельно по прибыли от реализации товаров, балансовой и чистой прибыли, что помогает глубоко изучить и оценить влияние на уровень рентабельности изменения состава прибыли и ее использования.

Мировая практика стандартной оценки текущей (основной), операционной и внереализационной деятельности предприятий предлагает использовать систему взаимосвязанных показателей рентабельности (прибыльности), каждый из которых несет вполне определенную нагрузку для пользователей информации. Одни из них применяются для оценки выполнения плана и динамики показателей рентабельности (прибыльности) финансово-хозяйственной и другой деятельности предприятия; другие — при проведении сравнительного анализа показателей рентабельности по секторам основной деятельности (по видам хозяйственной деятельности и по хозрасчетным подразделениям), по предприятиям-аналогам и предприятиям-конкурентам. С этой целью разработана научно обоснованная система показателей рентабельности. Наряду с рассмотренными ранее показателями рентабельности продаж, совокупного и функционирующего капитала предлагается также отдельно изучать рентабельность внеоборотных активов, оборотных средств, основных производственных фондов, всех затрат живого и овеществленного труда (издержек обращения), расхода средств на оплату труда, собственного капитала (прибыль к источникам собственных средств), перманентного капитала (отношение прибыли к собственному капиталу плюс долгосрочные обязательства), заемного капитала, экономического потенциала (прибыль к среднегодовым остаткам внеоборотных и оборотных активов и расходу средств на содержание персонала предприятия) и др. Также определяют и анализируют прибыль в расчете на одного работника, на 1 м2 торговой или всей площади магазина. Профессор М.И. Баканов рекомендует изучать долю прибыли от реализации товаров в валовом доходе и издержках обращения. Главным показателем прибыльности многие экономисты считают рентабельность экономического потенциала.Показатели рентабельности (прибыльности) следует рассчитывать и оценивать раздельно по прибыли от реализации товаров, по балансовой (общей) и чистой прибыли, что позволит проанализировать влияние составных частей прибыли (финансовых результатов от текущей (основной), операционной и внереализационной деятельности), ее распределения и использования на общую рентабельность деятельности предприятия. В зарубежной практике менеджмента предпочтение отдают показателю рентабельности, исчисленному по чистой прибыли.

В странах с развитой рыночной экономикой для оценки финансовых результатов определяют в целом по фирме (компании) и в расчете на одного работающего самофинансируемый доход (прибыль плюс амортизация). На торговых фирмах изучают уровень самофинансируемого доходакак отношение его суммы к добавленной стоимости (валовому доходу). Самофинансируемый доход относится к одному из основных показателей оценки финансовой устойчивости предприятия.

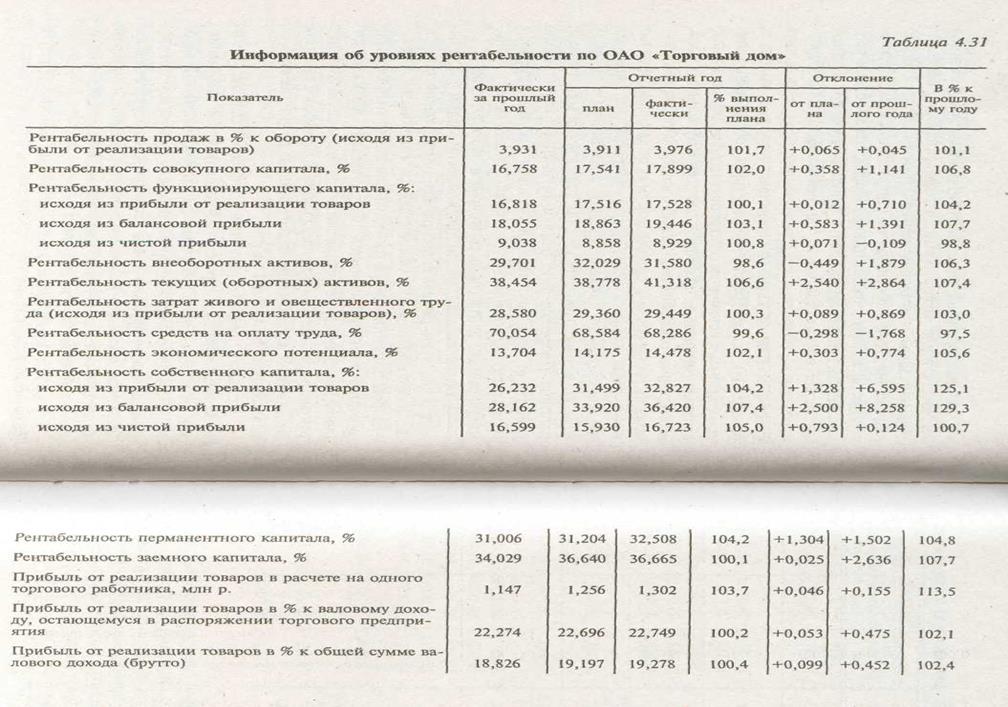

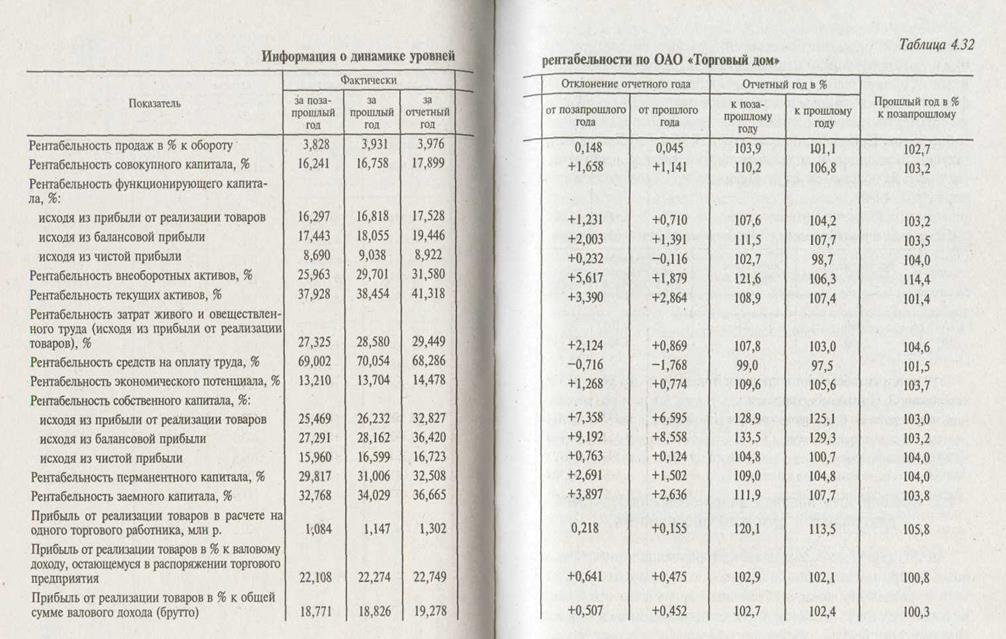

Торговое предприятие имеет следующие данные о рентабельности (табл. 4.31 и 4.32).

Акционерное общество «Торговый дом» достигло высоких темпов роста прибыльности как по сравнению с планом, так и в динамике. Все это свидетельствует об укреплении финансовой устойчивости торговой фирмы, повышении эффективности хозяйствования. Однако следует отметить низкий уровень рентабельности продаж, который по прибыли от реализации товаров в отчетном году составил 3,976 % к обороту при минимальном его нормативе 4,0—6,0 % к обороту. Как недостаток необходимо отметить сокращение по сравнению с планом и в динамике уровня рентабельности средств на оплату труда, что связано со значительным опережением темпов роста средней заработной платы на одного торгового работника над темпами повышения производительности их труда.

Акционерное общество «Торговый дом» достигло высоких темпов роста прибыльности как по сравнению с планом, так и в динамике. Все это свидетельствует об укреплении финансовой устойчивости торговой фирмы, повышении эффективности хозяйствования. Однако следует отметить низкий уровень рентабельности продаж, который по прибыли от реализации товаров в отчетном году составил 3,976 % к обороту при минимальном его нормативе 4,0—6,0 % к обороту. Как недостаток необходимо отметить сокращение по сравнению с планом и в динамике уровня рентабельности средств на оплату труда, что связано со значительным опережением темпов роста средней заработной платы на одного торгового работника над темпами повышения производительности их труда.

|

|

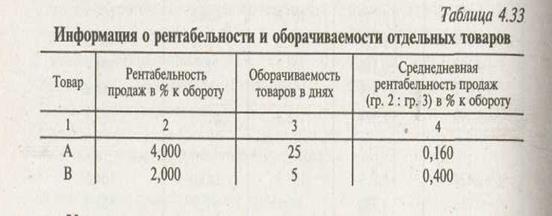

Анализ рентабельности продаж также должен проводиться по отдельным товарам и товарным группам с использованием данных потоварного учета валового дохода и издержек обращения.

Это позволяет определить высокорентабельные, низкорентабельные и убыточные товары и принять меры к расширению закупки и реализации товаров с высокой рентабельностью. В условиях формирования и становления рыночной экономики рекомендуют определять и изучать рентабельность каждой партии закупаемых товаров. При изучении целесообразности и эффективности закупки и реализации отдельных партий товаров необходимо учитывать их оборачиваемость. Покажем это на следующем примере (табл. 4.33).

|

Уровень рентабельности продажи товара А в два раза выше, чем товара В. Однако оборачиваемость товара А в пять раз медленнее, чем товара В. Следовательно, торговому предприятию выгоднее закупать и продавать товар В, по которому среднедневная рентабельность продаж в 2,5 раза выше (0,40:0,16), чем по товару А.

4.5. Особенности анализа финансовых результатов деятельности оптового предприятия

Анализ финансовых результатов хозяйственной деятельности оптового предприятия обычно начинают с изучения валового дохода от реализации товаров. Основным видом валового дохода в оптовой торговле являются реализованные оптовые надбавки. Оптовые предприятия обычно устанавливают надбавки по согласованию с покупателями. Методика анализа валового дохода в оптовой торговле примерно такая же, как и в розничной (см. § 4.2). В частности, изучают общую сумму реализованных оптовых надбавок и валовой доход, остающийся в распоряжении оптового предприятия. Если оптовое предприятие осуществляет также розничную реализацию товаров, то валовой доход, как и прибыль, изучают по общей его сумме и в разрезе видов хозяйственной деятельности. Главная задача анализа — выявление, изучение и мобилизация резервов роста реализованных оптовых и торговых надбавок. Основной путь увеличения валового дохода — сокращение звенности товародвижения. Тогда оптовое предприятие сможет получить максимальную надбавку.

Методика анализа прибыли и рентабельности на оптовых предприятиях примерно такая же, как и на розничных. Здесь определяют и изучают прибыль от реализации товаров, общую (балансовую) и чистую прибыль. Значительный удельный вес в балансовой прибыли оптовых предприятий занимают суммы штрафов, полученных за нарушения договоров поставки товаров. Бывают случаи, когда оптовое предприятие выполняет план прибыли за счет штрафов, полученных за нарушение договоров поставки товаров. В таких случаях считать эффективной, рентабельной его работу нельзя. Анализ конечных финансовых результатов (прибыли или убытков) оптового предприятия проводят в увязке с изучением издержек обращения и валового дохода и оформляют соответствующими таблицами (см. § 4.3—4.4). Заканчивается анализ обобщением и реализацией выявленных возможностей и прогнозных резервов роста доходов и прибыли, повышения рентабельности деятельности оптового предприятия.