Бюро кредитных историй

Бюро кредитных историй - это коммерческие организации, которые получили специальное разрешение на обработку, формирование, хранение кредитных историй и предоставлению кредитных отчетов. То есть, именно в бюро кредитных историй хранится информация о вашей кредитной истории. При этом законом предусмотрено, что в нашей стране может работать не одно бюро, а несколько, которые между собой конкурируют. По состоянию на 2 июля 2012 года в Государственном реестре бюро кредитных историй значится 26 организаций.

Банк, в процессе принятия решения о возможности выдачи кредита, заинтересован в получении как можно большего объема информации по тому, каким образом вы платили по прошлым кредитам. Поэтому банки стараются заключить договора на получения кредитных отчетов с несколькими кредитными бюро.

Перед передачей информации о вашем кредите банк обязан получить ваше письменное согласие на такую передачу. При этом, в случае получения такого согласия, банк обязан передать информацию по кредиту хотя бы в одно бюро кредитных историй. Срок хранения кредитной истории в бюро кредитных историй по закону составляет 15 лет.

Лекция 11 Ссудный процент, его природа, роль границы и основы формирования

План лекции:

1. Природа ссудного процента.

2. Ссудный процент и его роль.

3. Основы формирования уровня ссудного процента.

4. Границы ссудного процента и источники его уплаты.

Ссудный процент — своеобразная цена ссужаемой во временное пользование стоимости (ссудного капитала).

Существование ссудного процента обусловлено наличием товарно-денежных отношений, которые в свою очередь определяются отношениями собственности. Ссудный процент возникает там, где один собственник передает другому определенную стоимость во временное пользование.

Развитие рыночных отношений в России определило трансформацию функций ссудного процента, присущих ему в системе административно-планового хозяйства; стимулирующей функции и функции распределения прибыли в более широко трактуемую регулирующую функцию.

Если уровень ссудного процента складывается на основе соотношения спроса и предложения кредита, что характерно для рыночного хозяйства, он должен четко отражать изменение экономической конъюнктуры. Однако данная схема на сегодняшний день не полностью соответствует реальным экономическим условиям. Несмотря на рыночное формирование уровня ссудного процента, ряд причин (инфляция, особенности денежно-кредитного регулирования, неразвитость денежного рынка, используемые формы государственного регулирования отдельных отраслей экономики) не позволяют проценту в полной мере реализовать регулирующую функцию.

Вместе с тем в условиях современной экономики России действуют отдельные элементы экономического регулирования, связанные с ссудным процентом. Это проявляется в той роли, которую играет процент в экономической сфере:

■ посредством нормы процента уравновешивается соотношение спроса и предложения кредита;

■ устанавливаемая Банком России ставка платы за ресурсы наряду с нормой обязательных резервов и условиями Выпуска и обращения государственных ценных бумаг постепенно становится эффективным средством управления коммерческими банками;

■ посредством процента осуществляется регулирование объема привлекаемых банком депозитов;

■ процентная политика коммерческого банка уже сегодня направлена на соответствующее управление ликвидностью его баланса;

■ В целом усиление роли ссудного процента в экономике и превращение его в действенный элемент экономического регулирования непосредственно связаны с состоянием экономической ситуации в стране и ходом реформ. Для современных экономических отношений характерно усиление роли ссудного процента как результата проявления его регулирующей функции.

При формировании рыночного уровня ссудного процента на отклонение его величины от средней нормы прибыли воздействуют как макроэкономические, так и частные факторы, лежащие; в основе проведения процентной политики отдельных кредиторов.

Макроэкономические факторы:

соотношение спроса и предложения заемных средств, которое в условиях свободной экономики уравновешивается нормой процента;

уровень развития денежных рынков и рынков ценных бумаг. Важнейшие параметры рынка ценных бумаг (доходность, объемы совершаемых операций, ожидания инвесторов, состояние инфраструктуры) и денежного рынка находятся в прямой зависимости друг от друга;

международная миграция капиталов, состояние национальных валют, состояние платежного баланса;

фактор риска присущ любой кредитной сделке. Характер и уровень рисков меняются в зависимости от конкретных операций;

денежно-кредитная политика Банка России. Проводя свою денежно-кредитную политику, Банк России стремится обеспечить стимулирование экономического роста, смягчение циклических колебаний экономики; сдерживание инфляции, сбалансированность внешнеэкономических связей. Основными инструментами денежно-кредитной политики являются учетная политика Банка России, регулирование обязательной нормы банковского резервирования и операции на открытом рынке. Посредством использования указанных инструментов регулируются объем денежной массы в обращении и соответственно уровень рыночных процентных ставок;

инфляционное обесценение денег (инфляционные ожидания) — существенный фактор, влияющий на уровень процентных ставок;

налогообложение. Система налогообложения влияет на размер прибыли, остающейся в распоряжении предприятия;

Частные факторы определяются конкретными условиями деятельности кредитора, его положением на рынке кредитных ресурсов, характером операций и степенью риска. Кроме того, имеет свои особенности формирование уровня отдельных форм ссудного процента.

С учетом рассмотренных в предыдущем параграфе факторов, определяющих уровень рыночных процентных ставок, можно представить следующий механизм формирования рыночной ставки процента:

I=r+e + RP + LP + МР

где r — реальная ставка процента по «безрисковым операциям» в случае, когда уровень инфляции ожидается нулевым;

е — премия, эквивалентная уровню инфляционных ожиданий на срок долгового обязательства; (r + е) — безрисковая ставка процента по долговому обязательству, включает реальную ставку процента по «безрисковым операциям» и премию на ожидаемый уровень Инфляции до момента погашения долгового обязательства.

RP — премия за риск неплатежа, которая определяется в первую очередь кредитоспособностью заемщика;

LP — премия за риск потери ликвидности;

МР — премия за риск с учетом срока погашения долгового обязательства.

Реальная ставка процента по «безрисковым операциям» (r) является основным индексом, характеризующим в условиях рыночной экономики сочетание основных макроэкономических факторов, определяющих уровень ссудного процента без учета инфляционных ожиданий, или когда уровень инфляции определяется нулевым. Обычно считается, что примером таких процентных ставок являются ставки по краткосрочным государственным долговым обязательствам. Вместе с тем экономический кризис 1998 года в России показал, что вложения в государственные ценные бумаги должны оцениваться также с учетом риска, определяемого платежеспособностью государства.

Инфляционные ожидания (е) оказывают особое влияние на уровень ссудного процента, о чем свидетельствует практика всех стран, совершающих переход от административно-плановой экономики к рыночным отношениям. Это относится и к России.

Различают номинальную и реальную ставки процента. Взаимосвязь между ставками может быть представлена следующим выражением:

I= r + е,

где I — номинальная, или рыночная, ставка процента; r— реальная ставка процента;

е — темп инфляции.

Только в особых случаях, когда на денежном рынке нет повышения цен (е = 0), реальная и номинальная процентные ставки совпадают.

Необходимо подчеркнуть, что при формировании рыночной ставки процента имеет значение именно ожидаемый темп инфляции в будущем с учетом срока погашения долгового обязательства, а не фактическая ставка инфляции в прошлом.

Размер премии за риск неплатежа (RP) определяется в первую очередь кредитоспособностью заемщика, а также особенностями объекта кредитования. Ее уровень можно выразить в виде разницы между процентными ставками по долговым обязательствам заемщиков (эмитентов), имеющих различную рейтинговую оценку (в сравнении с наивысшей), при условии сопоставимости прочих параметров долговых обязательств.

Величина премии за риск потери ликвидности (LP) зависит от вероятности потери долговые обязательством ликвидности, т.е. возможности его обмена на наличные денежные средства без потери стоимости. В случае если долговое обязательство котируется на рынке, имеет высокую текущую ликвидность и вероятность ее потери незначительна, премия за риск потери ликвидности применительно к указанному долговому инструменту минимальна. В другом случае, когда, например, долговое обязательство небольшой фирмы неликвидно, инвесторы заинтересованы в получении определенной премии в качестве компенсации за «расставание» с ликвидным активом.

Природа возникновения премии за риск с учетом срока погашения долгового обязательства (МР) определяется, во-первых, большей сложностью прогнозирования последующего движения процентных ставок по долгосрочным долговым обязательствам в сравнении со ставками по краткосрочным долговым обязательствам. Кроме того, кредитор отказывается от самостоятельного потребления денежных средств на больший срок и, следовательно, рассчитывает на более существенный уровень компенсации. В качестве примера такой премии обычно приводят разницу в процентных ставках (доходности) по государственным ценным бумагам с различными сроками погашения.

Ссудный процент — не только важная экономическая категория, но и один из важнейших инструментов регулирования экономики.

Во-первых, это стержневой механизм реализации кредитных отношений. Понижение ссудного процента стимулирует кредитную экспансию, расширение производства и потребления, рост инвестиций, занятости населения, но может провоцировать инфляцию.

Повышение ссудного процента оказывает противоположное воздействие на инвестиции, производство и потребление.

Во-вторых, повышение или понижение ссудного процента воздействует на миграцию капитала из страны в страну, на состояние платежного баланса и валютный курс. Причем влияние это неоднозначное. Так, повышение процентной ставки выше среднемирового уровня, с одной стороны, привлекает иностранных инвесторов, но, с другой, выталкивает за границу отечественных заемщиков, поскольку стоимость кредита там ниже, чем на внутреннем рынке.

В-третьих, изменение кредитных ставок оказывает влияние на межотраслевую миграцию капитала внутри страны.

В-четвертых, регулирующая роль ссудного процента выходит далеко за рамки непосредственно кредитного процесса. Он становится исходной базой для оценки недвижимости, включая землю, жилье и т.п., ее доходности, определения курса акций и т.п.

Лекция 12 Процентная маржа по операциям банка и взаимосвязь процента за кредит с прибылью предприятия, с курсом ценных бумаг и валютным курсом.

План лекции:

1. Процентная маржа по операциям банка.

2. Взаимосвязь процента за кредит с прибылью предприятия, с курсом ценных бумаг и валютным курсом.

ПРОЦЕНТНАЯ МАРЖА

Процентная маржа — разница между процентным доходом и расходом коммерческого банка, процентами полученными и уплаченными. Процентная маржа (основной источник прибыли банка) должна покрывать налоги, убытки от спекулятивных операций и бремя (превышение беспроцентного дохода над беспроцентным расходом), а также банковские риски. Ее размер можег характеризоваться абсолютной величиной и рядом финансовых коэффициентов.

Абсолютная величина маржи рассчитывается как разница между общей величиной процентного дохода и расхода банка, а также между процентным доходом по отдельным видам активных операций и процентным расходом, связанным с ресурсами, которые использованы для этих операций.

КОЭФФИЦИЕНТЫ ПРОЦЕНТНОЙ МАРЖИ

Коэффициенты процентной маржи могут показывать ее фактический и достаточный уровень для данного банка. Коэффициент фактической процентной маржи (Афцм) характеризует относительную фактическую величину процентного источника прибыли банка. Он рассчитывается следующим образом.

Достаточная маржа может рассчитываться на основе фактических данных за истекшие периоды и прогнозных вепичин на планируемый период.

Сравнение достаточной и фактически полученной за период маржи по банковским операциям в целом или по отдельным их видам позволяет оценить управление доходом и выявить тенденции, характеризующие финансовую устойчивость банка. Тенденция падения фактической маржи, сокращения разницы между ней и достаточной маржей – тревожный сигнал (критический фактор).

Существует тесная взаимосвязь между ссудным процентом и прибылью. Она проявляется в том, что обе категории представляют собой определенную часть вновь созданной стоимости. Однако, если прибыль (доход), остающаяся в распоряжении предприятия – заемщика, в дальнейшем используется как источник для удовлетворения нужд предприятия, то ссудный процент как банка-кредитора покрывает, прежде всего, расходы банка. Оставшаяся его часть идет на отчисления в бюджет в виде налога, выплату дивидендов и отчислений в фонды банка.

Одна из тенденций развития кредитных отношений, — все более сильное проявление их тесной взаимосвязи с финансовым рынком. Развитие рынка кредитных облигаций (займов) неизбежно приводит к увеличению числа видов обеспечения.

Ценные бумаги, кредитные деривативы и другие финансовые инструменты стали неизбежными спутниками современной системы кредитования, порождая; с одной стороны, рост объемов кредитования, с другой стороны, большие кредитные риски. Использование банками на началах возвратности средств, аккумулированных у населения и предприятий, для покупки акций и облигаций относится к разряду спекулятивных операций с повышенным риском. Превалирование этих средств в активах снижает надежность кредитования, приводя к крупным убыткам и банкротству кредитных учреждений

Лекция 13 Сущность и элементы кредитной и банковской системы

План лекции:

1. Понятие кредитной и банковской системы.

2. Характеристика составных элементов.

3. Возникновение и сущность банков, их функции и роль в развитии экономики.

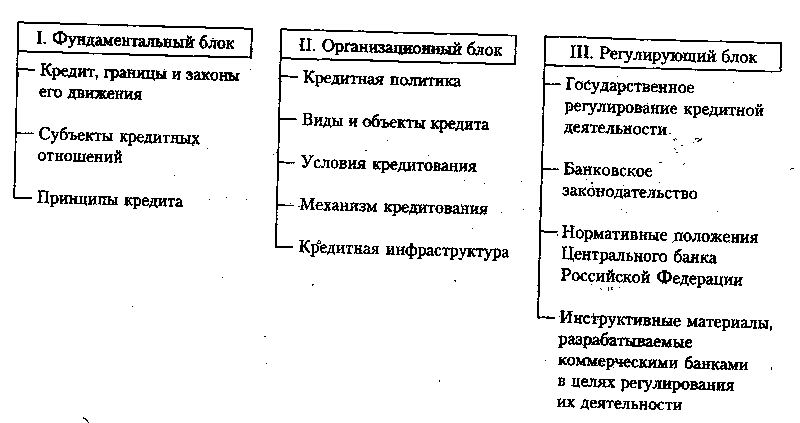

Существует два понятия кредитной системы:

1) совокупность кредитных отношений, форм и методов кредитования (функциональная форма);

2) совокупность кредитно-финансовых учреждений, аккумулирующих свободные денежные средства и предоставляющих их в ссуду (институциональная форма).

В первом аспекте кредитная система представлена банковским, потребительским, коммерческим, государственным, международным кредитом. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования. Реализуют и организуют такие отношения специализированные учреждения, образующие кредитную систему во втором (институциональном) понимании. Ведущим звеном институциональной структуры кредитной системы являются банки.

Кредитная система — более широкое и емкое понятие, чем банковская система, включающая лишь совокупность банков, действующих в стране. Она складывается из банковской системы и совокупности небанковских кредитно-финансовых институтов, способных аккумулировать временно свободные средства и размещать их с помощью кредита.

В мировой практике небанковские кредитно-финансовые институты представлены инвестиционными, финансовыми и страховыми компаниями, пенсионными фондами, сберегательными кассами, ломбардами и кредитной кооперацией. Эти учреждения, формально не являясь банками, выполняют многие банковские операции и конкурируют с банками. Однако, несмотря на постепенное стирание различий между банками и небанковскими кредитно-финансовыми институтами, ядром кредитной инфраструктуры остается банковская система.

Кредитная система функционирует через кредитный механизм , который представляет собой:

· систему связей по аккумуляции и мобилизации денежного капитала между кредитными институтами и различными секторами экономики;

· отношения, связанные с перераспределением денежного капитала между самими кредитными институтами в рамках действующего рынка капитала;

· отношения между кредитными институтами и иностранными клиентами;

Кредитный механизм включает также все аспекты ссудной, инвестиционной, учредительской, посреднической, консультативной, аккумуляционной, перераспределительной деятельности кредитной системы в лице ее институтов.

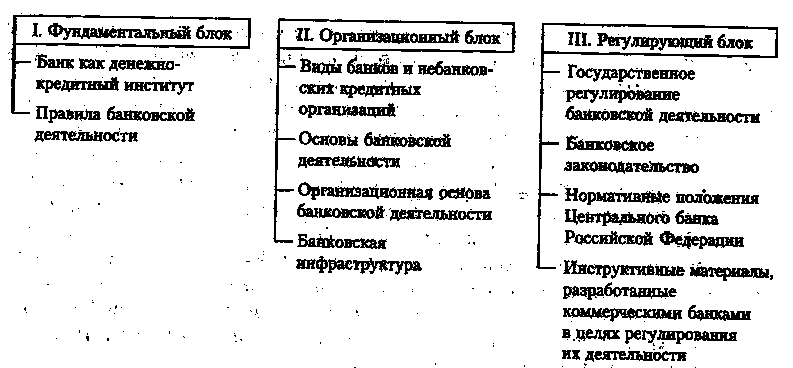

Банковская система — это совокупность различных кредитно-финансовых институтов, действующих на кредитном рынке и осуществляющих аккумуляцию и мобилизацию денежного капитала. В Российской Федерации она состоит из трех уровней: первый представлен Центральным банком, второй — коммерческими, сберегательными, ипотечными, специализированными банками, третий — специализированными небанковскими кредитно-финансовыми институтами.

Специализированные небанковские кредитно-финансовые институты осуществляют специальные операции, которые не могут выполнять банки. Страховые компании проводят операции по страхованию физических и юридических лиц. Частные пенсионные фонды на основании взносов физических лиц должны выплачивать пенсии по достижении ими определенного возраста. Инвестиционные фонды базируют деятельность на продаже своих акций и вложении средств в ценные бумаги промышленных, торговых и транспортных компаний.

К элементам банковской системы относят и банковскую инфраструктуру, в которую входят различного рода предприятия, агентства, службы, обеспечивающие жизнедеятельность банков.

Особый блок банковской системы — банковское законодательство, регулирующее банковскую деятельность.

Банковская система не может существовать без банковского рынка. На нем концентрируются банковские ресурсы и осуществляется торговля банковским продуктом.

Кредитную систему России можно представить в виде следующей структуры (см. рис.)

Структуры банковской системы России выглядит следующим образом (см. рис)

Современная банковская система прошла длительный путь становления и разбития. В ее истории выделяют четыре основных периода, каждый из которых имеет свои отличительные черты и особенности. Схематично этапы развития банковской деятельности представлены в табл.

Таблица

Основные этапы развития банковской деятельности

| Этап | Период | Характеристика! |

| От античности до 1156 г. (создание Венецианского банка) | Возникновение. финансово-кредитных операций и предпосылок создания полноценных банковских структур | |

| 1156-1694 гг. | Появление банков, осуществлявших <жирооборот» (первые безналичные операции) | |

| 1694 г. - конец XVIII в. | Развитие кредитных операций и обращения - бумажных денег (банкнот). Количественный рост банков и начало их специализации | |

| Начало IX в. по настоящее время | Появление центральных банков, становление Полноценных банковских систем национального, а затем и международного уровня |

Так что же такое банк в современных условиях? В литературе нет единого ответа на этот вопрос. Большинство же авторов учебников по данной дисциплине этот вопрос просто обходят. И видимо, делают это не случайно, так как деятельность банка настолько многогранна, что охарактеризовать ее в кратком определении просто трудно. Поэтому в Федеральном законе «О банках и банковской деятельности в Российской Федерации» дается следующее определение банка. «Банк — кредитная организация, которая имеет право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц».

С точки зрения юридической, наверное, это правильно. Но для учебных целей не очень удобно. В определении банка вряд ли следует указывать «от своего имени и за свой счет», а также «на условиях возвратности, платности, срочности». Ведь это принципы кредитования и опять же не все. В определении «нельзя объять необъятное». Для учебных целей можно дать простое определение: банк — это кредитная организация, ведущая счета своих клиентов, «торгующая» деньгами, осуществляющая расчеты в экономике и предоставляющая другие платные услуги своим клиентам.

В большинстве отечественных учебников выделяются три функции коммерческих банков. Важнейшими функциями коммерческих банков (отличными от функций ЦБ) являются следующие:

* посредничество в кредите;

* посредничество в платежах;

* выпуск кредитных денег.

Представляется, то приведенные выше три функции коммерческих банков не раскрывают в достаточной мере многогранную деятельность не только банковской системы, но даже и банков второго уровня — коммерческих банков.

Полагаем, что состав функций банков (банковской системы) может быть следующим:

* посредничество в кредитовании;

* посредничество в платежах и расчетах;

* обеспечение хозяйства деньгами;

* эмиссионно-учредительная и посредническая деятельность банков в операциях с ценными бумагами;

* оказание всевозможных консультационных, информационных и других услуг;

* управление доверенной собственностью;

* регулирование экономики;

* обеспечение слияния денежного капитала с промышленным и торговым и формирование финансово-промышленных групп;

* социальная функция.

Лекция 14 Банковская система, ее элементы и виды банков

План лекции:

1. Понятие банковской системы, ее элементы.

2. Виды банков.

3. Характеристика современного состояния банковской системы РФ и ее проблемы.

Банковская система — исторически сложившаяся в стране и закрепленная законами форма организации деятельности специализированных кредитных учреждений.

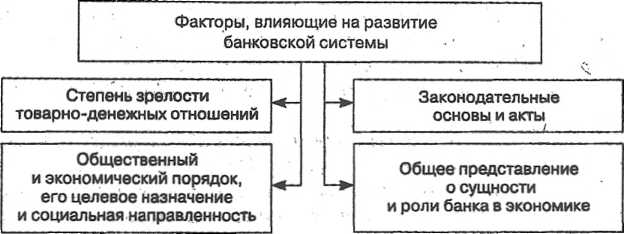

Как денежная и финансовая системы, банковская система несет на себе значительные национальные черты, она формируется и изменяется под влиянием целого комплекса факторов. На развитие банковской системы влияет ряд макроэкономических и политических факторов (рис.).

Рис. Факторы, влияющие на развитие банковской системы Рис. Факторы, влияющие на развитие банковской системы |

Развитие банковской системы можно рассматривать не только в историческом разрезе, но и с позиции ее современного состояния. Здесь также можно выделить некоторые факторы, в том числе влияние экономического развития, межбанковская конкуренция и др.

В организационном плане банковская система может быть:

■ одноуровневой (однозвенной);

■ двухуровневой (двухзвенной);

При одноуровневой системе центральный банк и коммерческие банки находятся на одном уровне, выступая равноправными агентами или отделениями центрального банка. Такая система встречается в странах со слаборазвитой экономикой или с тоталитарным режимом. Она была характерна, для СССР, когда существующие Центральный-банк, Стройбанк, Внешторгбанк и сберегательные кассы находились на одном уровне и различались только, целями и функциями.

Двухуровневая система представляет собой разделение всех банков на верхний и нижний уровни. На верхнем, первом уровне находится центральный банк, выступающий в роли организатора и контролера денежного обращения в стране, на втором самостоятельные, но подконтрольные центральному банку коммерческие банки.

Такая система характерна для развитых стран с большим количеством коммерческих банков и обладающим отдельным статусом центральным банком.

В современной России сложилась двухуровневая банковская система.Верхний уровень занимает Банк России, нижний — кредитные организации, филиалы и представительства иностранных банков.

Все многообразие действующих банков можно классифицировать по следующим критериям.

По форме собственности:

■ государственные;

■ акционерные;

■ кооперативные;

■ частные;

■ смешанные.

По форме организации:

§ общества открытого типа;

■ общества закрытого типа с ограниченной ответственностью.

■ По функциональному назначению:

§ эмиссионные;

§ депозитные;

§ коммерческие.

Эмиссионными являются все центральные банки, их основной операцией является выпуск наличных денег в обращение. Они не занимаются обслуживанием индивидуальных клиентов. Депозитные банки специализируются на аккумуляции сбережений населения. Депозитная операция (прием вкладов) служит для данных банков основной операцией. Коммерческие банки заняты всеми операциями, дозволенными банковским законодательством.

По характеру выполняемых операций:

§ универсальные;

§ специализированные.

По обслуживаемым отраслям:

■ многоотраслевые;

■ обслуживающие одну из отраслей или подотраслей.

По числу филиалов:

■ бесфилиальные;

■ многофилиальные.

По сфере обслуживания:

■ региональные;

■ межрегиональные;

■ национальные;

■ международные.

По масштабам деятельности:

■ малые;

■ средние;

■ крупные;

■ банковские консорциумы;

■ межбанковские объединения

Новая банковская система начала складываться с 1990 г. после принятия Закона от 11 декабря 1990 г. № 1828-1 «О Государственном банке СССР» и Закона о банковской деятельности.

В Россий начала создаваться двухъярусная банковская система в виде Центрального банка, Сберегательного банка и коммерческих банков.

К 1994 г. банковскую систему можно было считать вполне сложившейся, возникли первые ипотечные, банки; занимавшиеся предоставлением долгосрочных кредитов под залог недвижимости.

Вплоть до кризиса 1998 г. банковская система развивалась достаточно стабильно, хотя уже с 1996 г. началось сокращение числа банков. Причинами этого стали банкротства, ухудшение финансового состояния.

Но несмотря на это, структура коммерческих банков в стране не изменилась, и для того периода оставались характерными те же тенденции:

■ преобладали мелкие и средние банки;

■ основная часть банков функционировала в Центральном регионе;

■ увеличилось количество филиалов, причем как на территории России, так и за рубежом;

■ практически неразвитой оставалась сеть специализированных банков (ипотечных, инвестиционных).

Ситуация требовала серьезных мер для вывода банковской системы, из кризиса.

Первый этап реформирования банковской системы пришелся на сентябрь 1998—2000 гг. Были преодолены последствия банковского кризиса, созданы, законодательные и организационные основы реструктуризации кредитных организаций, восстановлены возможности банков по предоставлению финансово-кредитных услуг экономике.

Новый этап реформирования банковского сектора начался в 2001 г., после вывода с рынка кредитных организаций, имевших признаки несостоятельности (отозвано более 800 лицензий). Банк России получил дополнительные возможности для регулирования деятельности кредитных организаций.

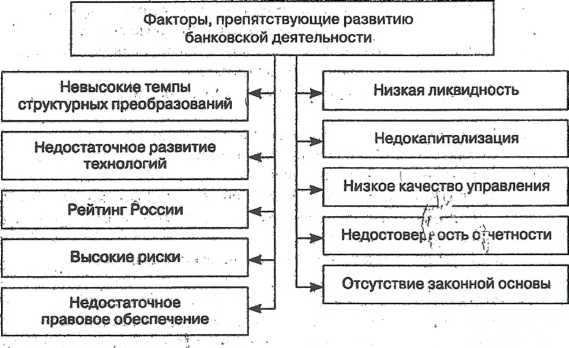

Однако нельзя сказать, что трудности российской банковской системы вызваны исключительно последствием дефолта 1998 г. Совокупность факторов, препятствующих развитию банковской деятельности, представлена на рис. В целом картина усугубляется и действием мирового финансового кризиса 2008 г., в который вовлечена Россия.

В настоящее время применяется достаточно широкий круг мер, которые должны снизить влияние негативных факторов на развитие банковской системы Российской Федерации, особое внимание уделяется прежде всего разработке нормативно-правовой базы, на основе которой строится банковское дело.

Рис. Факторы, препятствующие развитию банковской деятельности Рис. Факторы, препятствующие развитию банковской деятельности |

Лекция 15 Валютные отношения, валютный рынок, платежный и расчетный балансы страны в системе валютного регулирования

План лекции:

1. Валютные отношения и валютная система: понятие, категории, элементы и эволюция.

2. Платежный и расчетный балансы страны в системе валютного регулирования.

3. Понятие валютного рынка и его характеристики.

Интеграция стран, в том числе современной России, в мировое хозяйство вызывает переход части денежного капитала из национальных денег в иностранную валюту, и наоборот. Это происходит при международных валютных, расчетных и кредитно-финансовых операциях.

В связи с этим исторически сформировались международные валютные отношения, представляющие собой совокупность общественных отношений, складывающихся при функционировании денег в мировом хозяйстве. Деньги, обслуживающие эти отношения, называются валютой.

По мере развития внешнеэкономических связей была создана валютная система — государственно-правовая форма организации валютных отношений, регулируемая национальным законодательством или межгосударственными соглашениями.

Различают национальную, мировую и региональную валютные системы.

Первоначально сложилась национальная валютная система. Ее характеризуют национальная валюта и условия ее конвертируемости, т.е. обмена на иностранные валюты. Различают три группы валют (рис.):

1) свободно (полностью) конвертируемые валюты, которые без ограничений обмениваются на евро, на иностранные валюты. К ним относятся доллары США и Канады, национальные валюты стран — членов Европейского сообщества (ЕС), а также Швейцарии, Швеции и Японии;

2) частично конвертируемые валюты — это валюты тех стран, в которых сохраняются отдельные виды валютных ограничений. Существуют три вида частичной конвертируемости:

а) конвертируемость по текущим операциям — это валюты стран, в которых отсутствуют ограничения по текущим валютным операциям,

б) конвертируемость для резидентов — отсутствуют ограничения для резидентов и действуют ограничения для нерезидентов,

в) внешняя конвертируемость — конвертируемость для нерезидентов, т.е. нет ограничений по операциям нерезидентов, и действуют ограничения на операции резидентов;

3) неконвертируемые (замкнутые) валюты — это валюты стран, в которых действуют практически все виды ограничений, прежде всего, запрет на покупку, продажу, ввоз, вывоз и хранение валюты.

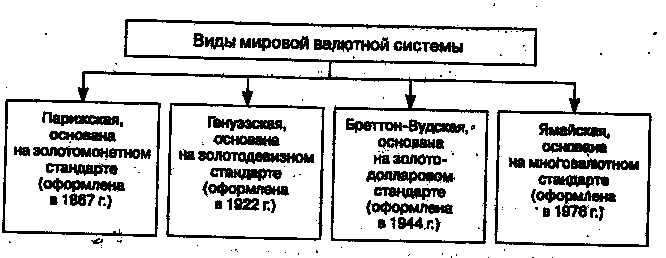

Особенности и стабильность мировой валютной системы зависят от степени соответствия принципов построения ее структуры принципам построения структуры мирового хозяйства, расстановке сил на мировой арене и интересам ведущих стран. При несоответствии этих принципов периодически возникает кризис мировой валютной системы, завершающийся ее развалом и созданием новой валютной системы. Эволюция мировой валютной системы представлена на рис.

Рис. Эволюция мировой валютной системы

Рис. Эволюция мировой валютной системы

2.Платежный и расчетный баланс страны в системе валютного регулирования

Существует два вида балансов Международных расчетов:

1.Расчетный баланс-соотношение финансовых требований и обязательств данной страны по отношению к другим странам, возникших в результате ее внешнеэкономических связей, независимо от сроков наступления платежа.

Иными словами, в расчетный баланс включаются как погашенные, так и непогашенные платежи. Подобная ситуация возникает потому, что сегодня торговля товарами и услугами часто осуществляется в рассрочку или на основе кредита. В связи с этим требования данной страны возникают в результате экспорта товаров и услуг и предоставления кредитов, а обязательства – в связи с импортом товаров и услуг и получением кредитов.

Сальдо платежного баланса характеризует международную расчетную позицию страны. Активное сальдо расчетного баланса показывает, что страна является кредитором, т. е. ее требования превышают обязательства. Пассивное сальдо расчетного баланса показывает, что страна является должником, т. е. ее обязательства превышают требования.

Стоимостное выражение всего комплекса внешнеэкономических связей страны за определенный период в виде соотношения платежей за границу и поступлений из-за границы.

Платежный баланс в отличие от расчетного включает только оплаченный экспорт и импорт товаров и услуг; фактически произведенные поступления и платежи; реально полученные или выданные кредиты и инвестиции. Платежный баланс – наиболее распространенный вид балансов международных расчетов, так как наилучшим образом отображает состояние внешнеэкономических связей страны за какой-либо период. Он дает количественную и качественную характеристику внешнеэкономической деятельности страны, ее участия в мировом хозяйстве.

Международный валютный рынок представляет собой специфически оформленный механизм, обслуживающий и регулирующий международную валютную систему. Международный валютный рынок имеет три ключевые особенности. Во-первых, организационно-институциональный механизм международного валютного рынка, обеспечивающий выполнение валютных операций, включает развитую инфраструктуру — коммерческие банки, уполномоченные вести валютные операции; центральные банки; биржи; брокерские компании; сберегательные и кредитные банки, ассоциации и фонды; страховые и инвестиционные компании; пенсионные фонды; инвестиционные банки и фонды и пр. Все участники международного валютного рынка действуют на основе принципов, зафиксированных в национальных и международных законодательных актах и в обычаях деловой практики. Эта особенность отличает международный валютный рынок от различных нелегальных форм обращения иностранной валюты («серых» и «черных»).

Во-вторых, важной особенностью международного валютного рынка является его способность обслуживать международную торговлю, международное движение капитала и международные расчеты.

В-третьих, особенность международного валютного рынка, как и любого другого рынка, состоит в том, что его функционирование основано на фундаментальных рыночных законах спроса и предложения.

С функциональной точки зрения валютный рынок обеспечивает своевременное осуществление международных расчетов; страхование валютных и кредитных рисков; диверсификацию банковских резервов; регулирование валютных курсов (рыночное и государственное); получение участниками спекулятивной прибыли в виде разницы валютных курсов; проведение валютной политики, направленной на государственное регулирование экономики.