Денежная реформа 1992-1993 годов

В 1992 году после распада СССР России не удалось сохранить единое рублевое пространство, так как бывшие союзные республики как независимые государства стали проводить денежные реформы для создания собственных национальных денежных систем. Это заставило Россию осуществить собственную денежную реформу с целью «отсечения» наличной денежной массы стран ближнего зарубежья, где еще обращались советские денежные знаки.

Денежная реформа 1992—1993 годов сформировала российскую денежную систему, но она не ставила задачи оздоровления денежного обращения и укрепления позиций национальной валюты. В стране раскручивалась гиперинфляция, нарастал бюджетный дефицит, сокращался реальный сектор экономики и объем ВВП.

В ходе денежной реформы в России менялись виды денежных знаков, их обеспечение, была отменена фиксация золотого содержания банкнот, стали применяться другие методы регулирования денежной массы, инфляции, курса рубля по отношению к иностранной валюте.

Деноминация 1997 года

В конце 1997 года Правительство Российской Федерации и Центральный банк Российской Федераций объявили о деноминации — изменении нарицательной стоимости денежных знаков одновременным соответствующим изменением масштаба цен. Целью деноминации являлись упорядочение денежного обращения, облегчение учета и расчетов в стране.

Деноминация должна была способствовать стабилизации экономики, сохранению контроля над инфляцией. К этому времени инфляционные процессы в стране находились под жестким контролем Банка России, нормализовались расчеты в бюджетной сфере, что привело к росту доходов бюджета.

Деноминация рубля должна была стать завершающим этапом стабилизации денежного обращения в стране после перехода к рыночной экономике, свободным ценам, гиперинфляции 90-х годов. Однако августовский кризис 1998 года сорвал временную стабилизацию денежного обращения.

Мировая практика показывает, что денежные реформы проводятся по экономическим причинам (в связи с необходимостью стабилизировать денежное обращение для поддержания экономического роста, укрепления финансовой системы, курса национальной валюты) либо по политическим причинам (в связи с изменением государственного устройства, созданием новых государств, необходимостью укрепления доверия к национальной валюте).

По форме денежные реформы могут быть конфискационными или неконфискационными в зависимости от задач, которые решаются при их проведении.

Успешное преобразование денежных систем всегда определяется наличием экономических и политических предпосылок, глубиной проводимых мероприятий по укреплению экономики и упорядочению денежного обращения страны.

С конца XX века большая часть денежных реформ сводилась к частичному преобразованию денежных систем, которое имело локальный кратковременный эффект, так как при высоком уровне глобализации и интеграции хозяйств на проведение данных мероприятий большое влияние оказывают внешнеэкономические факторы.

Лекция 9 Необходимость кредита, его сущность, функции и принципы кредитования

План лекции:

1. Понятие кредита.

2. Необходимость кредита.

3. Сущность кредита.

4. Функции и законы кредита.

5. Принципы кредитования.

Кредит — ссуда в денежной или товарной форме на условиях возвратности, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений. Возникновение кредита связано непосредственно со сферой обмена, где владельцы товаров противостоят друг другу как собственники, готовые вступить в экономические отношения.

Сущность кредитных отношений состоит в том, что варьирование сроками выплаты менового эквивалента позволяет преодолеть временное несовпадение производственных циклов отдельных товаропроизводителей в экономической системе.

На современном этапе кредит выступает в качестве мощнейшего средства регулирования экономики. С его помощью свободные денежные средства, капиталы и доходы предприятий, государства аккумулируются (превращаются) в ссудный капитал.

Ссудный капитал — совокупность денежных средств, на возвратной основе передаваемых во временное пользование за плату в виде процента.

Все разновидности кредита должны отражать его сущность независимо от той формы, в которой они выступают.

· Кредит может обслуживать разнообразные долговременные и краткосрочные потребности.

· Кредит может функционировать во внутренних и внешних экономических оборотах.

· Кредит может функционировать в денежных и товарных формах.

Кредитные отношения предполагают наличие как минимум двух субъектов — кредитора и заемщика. Они должны быть юридически самостоятельными организациями, что обеспечивает экономическую ответственность сторон в процессе кредитных отношений.

Кредиторами могут стать субъекты, выдающие ссуду. Для выдачи ссуды кредитор должен обладать определенными средствами. Источниками этих средств могут быть:

· собственные накопления;

· ресурсы, заимствованные у других субъектов.

Кредиторами выступают лица, предоставившие ресурсы на определенный срок. Собственные ресурсы кредитора, передаваемые в виде кредита, остаются его собственностью. По истечении срока хранения ссуда должна быть возвращена.

Заемщик не является собственником получаемого кредита, а выступает только его временным владельцем. По истечении срока использования заемщик должен вернуть полученный кредит и уплатить ссудный процент.

Ссудный процент — объективная экономическая категория, представляющая собой своеобразную цену стоимости, выданной во временное пользование. Существуют различные формы ссудного процента, классифицирующийся по формам, видам и срокам.

Уровень ссудного процента определяется следующими факторами:

- соотношение спроса и предложения средств;

- степень доходности на других участках финансового рынка;

- направленность процентной политики ЦБ;

Вслед за деньгами изобретение кредита является гениальным открытием человечества. Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей.

Кредит — основной источник удовлетворения огромного спроса на денежные ресурсы.

Кредит необходим для поддержания непрерывности кругооборота фондов действующих предприятий, обслуживания процесса реализации произведенных товаров, что особенно важно на этапе становления рыночных отношений.

Кредит оказывает активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег, благодаря кредиту происходит более быстрый процесс капитализации прибыли и превращения ее в дополнительные производственные фонды. Кредит стимулирует развитие Производительных сил, ускоряя формирование источников капитала для расширения производства.

Кредит является средством межотраслевого и межрегионального перераспределения денежного капитала. Кредитные отношения обусловлены непрерывном кругооборотом средств в хозяйстве и позволяют эффективно использовать фонды денежных средств для нужд производства, торговли и потребления.

Кредит обслуживает процесс создания, распределения и использования доходов. Кредит и кредитная система, обслуживая кругооборот средств, принимают участие в распределении валового продукта. Без функционирования, кредита невозможен перераспределительный процесс.

Кредит также необходим для осуществления эмиссии денег как платежных средств. Любая эмиссия — результат кредитной операции. Прирост эмиссии — это прирост ресурсов ссудного фонда.

Таким образом, благодаря кредиту временно, свободные денежные средства не остаются неиспользованными, а вовлекаются в полезный хозяйственный оборот, что ускоряет темпы воспроизводства и способствует наиболее рациональному расходованию всех денежных фондов.

Кредит является важнейшей экономической категорией, выражающей реально существующие в обществе производственные отношения, имеющие общественный характер и специфическое общественное назначение. Он возникает и функционирует в сфере воспроизводства, в которой происходит перераспределение стоимости произведенного продукта по целевому назначению.

Обладая существенными стимулирующими качествами, кредит требует к себе особого внимания как с теоретической точки зрения, так и с практических позиций.

В современной отечественной экономической науке сложились два направления определения сущности кредита: первое — перераспределительная трактовка и второе — фондовая теория.

В основе первого направления, истоки которого можно обнаружить в литературе 30-х гг. XX в., лежит представление о кредите как о перераспределении временно свободных денежных средств. Такая трактовка в определенной мере сохранила своё значение и на сегодняшний день.

Сторонники второй концепции характеризуют кредит как движений ссудного фонда. Эта позиция была впервые сформулирована в 1954 г. Г.Д. Шварцем. Она исходит из необходимости изучения сущности кредита на базе его простейших форм, например обычной кредитной сделки, «однако эти формы по своим свойствам должны быть достоверными для характеристики кредита как целостного экономического процесса».

Эта концепция была дополнена О.И. Лаврушиным, который определил сущность кредита как отношения между кредитором и заемщиком по поводу возвратного движения ссуженной стоимости. Между кредитором и заемщиком могут быть разнообразные субъекты Воспроизводственного процесса, и отношения между ними будут кредитными, если они по своим свойствам характерны для кредита в целом.

Таким образом, кредит как экономическая категория проявляет свою сущность, с одной стороны, в виде совокупности экономических отношений по поводу возвратного движения стоимости, а с другой — в виде ссуды или займа товаров или денежных средств.

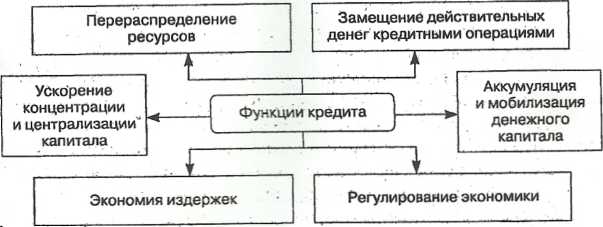

Функции кредита представлены на рис.  Рис. Функции кредита Рис. Функции кредита |

Кредит выполняет две основные функции.

Первой функции — перераспределительной — свойственно распределение стоимости. Оно может происходить по территориальному и отраслевому признакам.

Второй функцией кредита выступает замещение действительных денег кредитными операциями. В современном кредитном хозяйстве созданы все необходимые условия для такого замещения. Перечисление денег с одного счета на другой в связи с безналичными расчетами за товары и услуги, зачет взаимной задолженности, перечисление только сальдо взаимных расчетов дают возможность сократить налично-денежные платежи, улучшить структуру денежного оборота.

Также к функциям кредита можно отнести:

§ аккумуляцию и мобилизацию денежного капитала;

§ экономию издержек;

§ ускорение концентрации и централизации капитала;

§ регулирование экономики.

Кредит в качестве отношений между кредитором и заемщиком нельзя представить без движения ссуженной стоимости, без ее пространственного перехода от одного субъекта к другому, без временного функционирования в кругообороте средств заемщика. Движение составляет важнейшую характеристику кредита как стоимостного образования, без движения кредит не может существовать. В этой связи законы кредита проявляются прежде всего как законы его движения (рис.).

Рис. Законы кредита Рис. Законы кредита |

Рассмотренные законы движения кредита имеют для практики большое значение. Отход от их требований, нарушение их сущности могут отрицательно повлиять на денежный оборот, снизить роль кредита в народном хозяйстве.

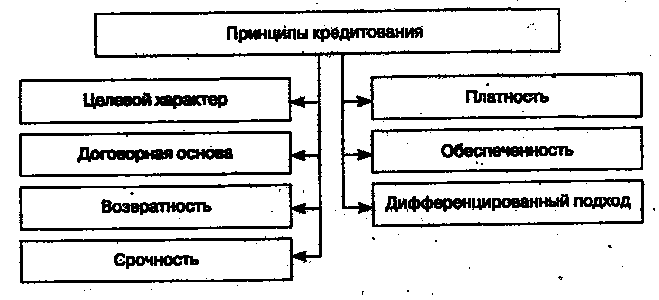

Рыночный механизм хозяйствования предлагает самим предприятиям определять потребности в заемных средствах. Основные условия и правила предоставления и возврата кредита называются принципами кредитования (рис.).

Рис. Основные принципы кредитования

Целевой характер кредита означает, что кредитование осуществляется в соответствии с заранее известными банку видами и объектами кредита. Целевой характер кредита фиксируется в кредитном договоре и является объектом контроля банка.

Договорная основа кредита раньше носила формальный характер. Только с возникновением коммерческих стимулов, когда и банк, и его клиенты испытали последствия нарушения соглашения, кредитный договор стал той силой, которая укрепляет ответственность как кредитора, так и заемщика.

Возвратность кредита означает, что после его использования необходимо вернуть ссуженную стоимость. Через возвратность реализуется сущность кредита как стоимости, отданной взаймы. Возвратность кредита на макроуровне обеспечивает процесс общественного воспроизводства необходимыми денежными ресурсами, способствуя его качественному и количественному росту.

Срочность кредита означает, что взятая ссуда должна быть возвращена в установленные сроки и в том порядке, которые закреплены в договоре. Несоблюдение сроков возврата кредита дает возможность применять штрафные санкции.

Обеспеченность кредита означает, что возврат ссуды заемщиком дополнительно должен быть гарантирован наличием у него материальных ценностей, поручительством третьих лиц и т.д. Соблюдение этого принципа уменьшает риск получения убытков кредитором.

Дифференцированный подход при кредитовании означает различные условия выдачи кредита. Кредиты должны предоставляться тем субъектам хозяйствования, финансовое положение которых способствует их своевременному возврату. Соблюдение этого принципа позволяет учесть как общегосударственные интересы, так и интересы кредитора и заемщика.

Платность кредита. Банки, являясь коммерческими предприятиями, имеют целью получение прибыли, в связи с чем банковские ссуды являются платными. Платность кредита выражает хозяйственный расчетный статус банка. Этот принцип обеспечивает банку стабильное хозрасчетное существование, а предприятию — эффективность использования собственных и заемных средств при помощи механизма установления ссудного процента.

Для выполнения принципов кредитования необходимы следующие условия: соблюдение требований, предъявляемых к базовым элементам кредитования; совпадение интересов обеих сторон кредитной сделки; наличие возможностей как у кредитора, так и у заемщика выполнять свои обязательства; возможность реализации залога и наличие гарантий; обеспечение коммерческих интересов банка; планирование взаимоотношений сторон кредитной сделки.

Лекция 10 Формы, виды роль и границы кредита

План лекции:

1. Формы и виды кредита.

2. Роль и границы кредита.

3. Бюро кредитных историй и их назначение.

Признаки классификации кредитов:

1) категории кредитора и заемщика

2) срок предоставлении

3) форма, в которой предоставляется конкретный кредит

4) материальная форма (основополагающий признак)

- товарная - предоставление кредитором вещей, определяемых родовым признаком при встречной передаче эквивалента.

- денежная - на основе товарной формы.

- смешанная (коммерческая) - совмещает в себе ряд свойств первых двух (передается товар - гасится деньгами и наоборот). Также встречается в облигационных займах. Неденежное погашение облигаций:

- конвертация (если конвертируемые) в акции или облигации других серий

- если облигация - жилищный сертификат - передача ее владельцу жилья

- получение владельцем товаров, производимых эмитентом бесплатно или по льготе

Формы кредита (зависит от того, кто кредитор): коммерческий, банковский, гражданский, государственный, международный, потребительский.

Роль кредита оценивается по результатам его применения для экономики, государства и населения, а также по особенностям методов, с помощью которых эти результаты достигаются.

Роль кредита проявляется и в результатах различных видов хозяйственной деятельности, возникающих при коммерческом, банковском; потребительском, государственном и прочих видах кредитования благодаря кредиту становится возможным целесообразное перераспределение материальных ресурсов. Велика роль кредита и в расширении производства — заемные средства могут предоставляться на необходимые сроки для увеличения запасов и затрат, требуемых для расширения производства и реализации продукции.

Кредит может использоваться и в качестве источника средств для увеличения основных фондов — зданий, сооружений, приобретения оборудования и т.д.

Высока роль кредита в сфере денежного оборота — наличного и безналичного. Поступление наличных денег в обращение и их изъятие из обращения происходи на кредитной основе, через банки.

Роль кредита, а также сфера его применения не являются неизменными. Напротив, с изменениями экономических условий происходят и изменения роли кредита и сферы его применения. В условиях функционирования полноценных денег роль кредита в сфере налично-денежного обращения была менее значима, чем при функционировании неразменных на золото денежных знаков. Это связано с условиями функционирования полноценных денег: уменьшение их массы в сфере обращения сопровождалось превращением их в сокровище без всякого участия кредита. Увеличение массы таких денег в обращении из сокровищ также происходило без участия кредита.

Увеличение в обращении массы неполноценных денежных знаков возможно в связи с осуществлением кредитных операций, т.е. при участии кредита в форме дополнительной эмиссии наличных денег. Точно так же денежные знаки изымаются из обращения при погашений ссудной задолженности. Еще более важна роль кредита в условиях инфляций, когда регулирование массы денег в обращении, происходящее с помощью кредита, приобретает возрастающее Значение для поддержания стабильности покупательной способности денежной единицы.

Граница кредита

Воздействие кредита на экономику может быть положительным лишь при оптимальном уровне кредитных вложений. Определение обоснованных границ применения кредита и их соблюдение имеют важное значение для участников кредитных отношений и экономики в целом. Определение границ применения кредита предполагает установление:

§ круга потребностей в средствах, которые могут удовлетворяться за счет кредита;

§ границ использования кредита по народному хозяйству в целом, в том числе для увеличения оборотных средств, основных фондов, потребительских нужд, государственных потребностей;

§ количественных границ предоставления кредита (объема кредитных вложений, отдельных банков и др.);

§ границ предоставления кредита отдельным заемщикам, обусловленных особенностями взаимоотношений кредитора с заемщиком, с учетом интересов потребностей заемщика, а также возможностей и интересов кредитора.

При определении границ применения кредита важно учитывать, что кредит — это метод возвратного предоставления средств, и потому ссуды предоставляются исходя из возможностей возврата заемной средств.

Границы применения кредита не являются неизменными. Всегда имеются перспективы их расширения за счет роста предоставления ссуд на увеличение основных фондов, на потребительские цели, а также ссуд под залог недвижимого имущества. Обычно границы кредита регулируются нормативными актами и изменяются в различные периоды функционирования и развития экономики.

Большое значение при определении границ применения кредита имеет установление количественных пределов его расширения, что особенно важно для банковского кредита. В этом отношении различается макро- и микроуровень увеличения кредитных вложений, т.е. установленные пределы объема кредитных вложений на уровне взаимоотношений отдельных банков со своими клиентами.

В комплексе факторов и показателей, оказывающих влияние на границы применения кредита на микроуровне, первостепенное значение имеют потребности предприятий в средствах в сочетании с их заинтересованностью в экономном привлечении кредита и стремление кредиторов следовать собственным интересам при кредитовании заемщиков и необходимостью соблюдения установленных нормативов, с помощью которых регулируется деятельность банков и обеспечиваются требования возвратности предоставленных взаймы средств.

Для нашей страны по сравнению с развитыми странами данное понятие относительно новое - закон «О кредитных историях» принят в конце 2004 года. Принятием закона «О кредитных историях» законодатели определили понятие и состав кредитной истории, порядок хранения и получения информации из бюро кредитных историй, а также порядок создания, функционирования и ликвидации бюро кредитных историй, порядок обработки информации в центральном каталоге кредитных историй. Кредитная история - это информации о том, каким образом заемщик исполняет обязательства по своим кредитам, то есть, как платит за свои кредиты. Законом «О кредитных историях» предполагает обработку кредитных историй как физических лиц так и юридических.

Кредитная история состоит за трех частей: титульной, основной и дополнительной (закрытой). Титульная часть кредитной истории содержит информацию о персональных данных заемщика - имени, фамилии, отчества, паспортных данных. В титульной части кредитной истории может быть также информация об индивидуальном номере налогоплательщика (ИНН) и номер страхового свидетельства в том случае, если заемщик их предоставлял.

Основная часть, содержит информацию о том. каким образом заемщик обслуживает свои кредиты. При этом в кредитной истории по каждому из кредитов содержится информация о сумме и сроке займа, дате исполнения обязательств, дате фактического исполнения обязательств, наличия фактов просрочек по платежам, случаев судебного рассмотрения споров по кредитному договору, а также решений по данным спорам.

Дополнительная (закрытая) часть кредитной истории содержит информацию о том, какие источники кредитной истории предоставили информацию, а также какие пользователи кредитной истории ее запрашивали. Особенностью дополнительной части кредитной истории является то, что данная часть недоступна никому за исключением субъекта кредитной истории. То есть бюро кредитных истории по закону никому, кроме Вас, не имеет права предоставлять информацию из дополнительной части Вашей кредитной истории. Именно поэтому ее называют закрытой частью.