Оценка имущественного состояния предприятия

Анализ финансового состояния начинается с общей оценки структуры средств хозяйствующего субъекта и источников формирования, изменения ее на конец периода в сравнении с началом по данным баланса.

Валюта баланса – сумма всех показателей в активе или пассиве баланса в рублях РФ.

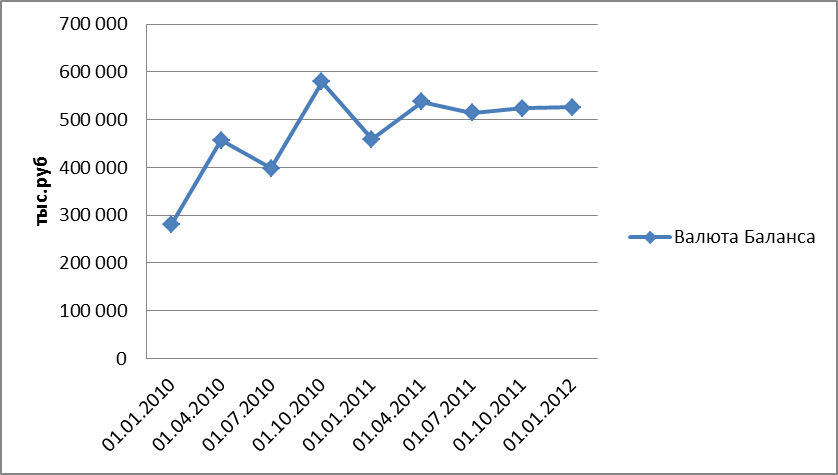

Динамика валюты баланса (данные приложения А таблица 1) приведена на рисунке 2.3.

Рисунок 2.3 – Динамика валюты баланса

Из рисунка 2.3 видно, что динамика валюты баланса была неоднородной, но в целом положительной.

Таким образом, общее увеличение валюты баланса в сравнении конца (1 кв.2012г.) с началом анализируемого периода (1 кв.2010 г.) составило на 246748 руб.

При этом сильное снижение валюты баланса наблюдается к 3-му кварталу 2010 года на -58194 руб., к 1-му кварталу 2011 года снизилось на -120499 руб. и к 3-му кварталу 2011 года снизилось на -23528 руб. Это отрицательная тенденция, которая свидетельствует о сокращении хозяйственного оборота.

В активе это снижение вызвано уменьшением дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) к 3-му кварталу 2010 года ДЗ снизилась на -47873руб., к 1-му кварталу 2011 года снизилась на -110343 руб. и к 3-му кварталу 2011 года снизилась на -28885 руб. Является положительным моментом и значит, что предприятие начало работать с дебиторами.

А в пассиве баланса вызвано уменьшением краткосрочной кредиторской задолженности (перед поставщиками и подрядчиками, и задолженность по налогам и сборам). К 3-му кварталу 2010 года КЗ. перед поставщиками и подрядчиками снизилась на -13798 руб., к 1-му кварталу снизилась на -58564 руб. и к 3-му кварталу 2011 года снизилось до нуля. Задолженность по налогам и сборам к 3-му кварталу 2010 года снизилась на -12477 руб. и к 3-му кварталу 2011 года снизилась до нуля. Это положительный фактор, говорит о том, что предприятие своевременно рассчиталось со своими кредиторами.

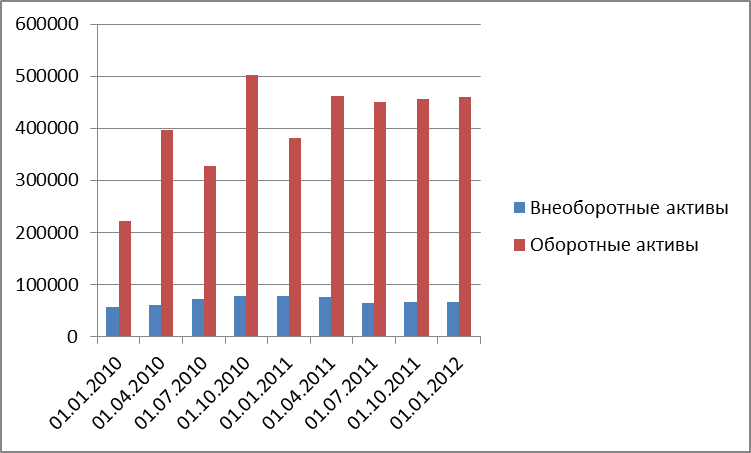

Динамика структуры активов за анализируемый период приведена на рисунке 2.4.

Рисунок 2.4 – Динамика структуры активов

Стоимость имущества в сравнении конца с началом анализируемого периода увеличилась на 246748 руб. (Приложение 1). Рост стоимости имущества происходит в основном за счет роста оборотных активов. Общее увеличение оборотных активов в сравнении конца с началом анализируемого периода составило на 237348 руб., а внеоборотные активы увеличились на 9400 руб.

Но были отрицательные моменты в деятельности организации в определенных периодах (3 кв.2010 г., 1 и 3 кв.2011 г.), о чем наглядно показывает динамика структуры активов.

Наибольший удельный вес в Активе баланса на протяжении всего анализируемого периода занимали оборотные активы (от 80 до 87%). Это положительная тенденция. Рост стоимости оборотных активов выше, чем внеоборотных, что определяет тенденцию к увеличению оборачиваемости всей совокупности активов, что положительно скажется на финансовой деятельности предприятия.

Общее увеличение оборотных активов в сравнении конца с началом анализируемого периода составило на 237348 руб. Это произошло за счет прироста дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев) на 181904 руб. Это отрицательная тенденция, свидетельствует об ухудшении ситуации с оплатой продукции и о выборе неграмотной политики продаж и предоставления потребительского кредита покупателям. Наблюдается значительное снижение оборотных активов на3 кв. 2010г и на 1 и 3 квартал 2011 года.

Оборотные активы на 3 кв.2010 г. снизились на 68311 руб. (82,17%).Данное снижение произошло за счет:

1)Увеличения денежных средств на 12479 руб.

2)Доля дебиторской задолженности (ДЗ) (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) снизилась с 60,22 % до 51,99 % на 110343 руб., в том числе ДЗ покупателей и заказчиков квартал снизилась на 91902 руб. Это является положительным моментом, что означает предприятие начало работать с дебиторами.

3) Запасы увеличились на 4413 руб. Свидетельствует о том, что у предприятия снизилась ликвидность.

В составе запасов незначительно снизилась ГП и товаров для перепродажи на 621 руб.

4) Расходы будущих периодов увеличились на 478 руб.Это положительная тенденция - предприятие увеличило объем реализации.

5) Сырье, материалы и другие аналогичные ценности увеличились на 4556 руб.

6) Удельный вес НДС по приобретенным ценностям сократился на 8390 руб. Следовательно, начала погашаться задолженность по возмещению налога.

7) Снизились краткосрочные финансовые вложения на 7735 руб.

8) Снизились прочие оборотные активы на 11286 руб.

Оборотные активы на 3 кв. 2011 г. снизились 11330 руб. Изменения, произошедшие в структуре оборотных активов за 3 квартал 2011 года:

1) Денежные средства увеличились на 286 руб.

2) Доля дебиторской задолженности (ДЗ) (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) на 28885 руб., в том числе ДЗ покупателей и заказчиков снизилась на 19832 руб. Это является положительным моментом, что означает предприятие начало работать с дебиторами.

3) Запасы снизились на 1470 руб. Уменьшение запасов может свидетельствовать о том, что предприятие хотело бы увеличить свою ликвидность.

В составе запасов незначительно увеличилась ГП и товаров для перепродажи на 4 руб.

4) Расходы будущих периодов увеличились на 6333 руб. Это положительная тенденция - предприятие увеличило объем реализации.

5) Сырье, материалы и другие аналогичные ценности снизились на1470 тыс. руб.

6) Удельный вес НДС по приобретенным ценностям сократился на 4381 руб. Следовательно, начала погашаться задолженность по возмещению налога.

7) Снизились краткосрочные финансовые вложения на 2080 руб.

8) Снизились прочие оборотные активы на 1 руб.

Внеоборотные активы в сравнении конца с началом анализируемого периода увеличились на 9400 руб. Это произошло за счет прироста основных средств на 9419 руб. Резкие скачки снижения наблюдаются в 3 и 4 кв.2011 г. и в 1 кв.2012 г. Внеоборотные активы на 3 кв. 2011 г. снизились на 1183 руб., в 4 кв. на 12 198 руб., в 1 кв. 2012 г. на 373 руб.

Изменения, произошедшие в структуре внеоборотных активов за 3 квартал 2011 года:

1)Снижение основных средств на 1161 руб.

2) Величина незавершенного строительства остается неизменной до 3кв.2011 г. и равна 11693 руб.

Изменения, произошедшие в структуре внеоборотных активов за 4 квартал 2011 года:

1)Снижение основных средств на 12174 руб.

2)Величина незавершенного строительства остается неизменной и равна 11693 тыс. руб.

Изменения, произошедшие в структуре внеоборотных активов за 1 квартал 2012 года:

1) Основные средства увеличились на 413 руб. это произошло за счет снижения незавершенного строительства на 786 руб. Сокращение величины незавершенного строительства в большинстве случаев говорит о завершении определенного этапа строительства - переводе незавершенных капитальных вложений на баланс организации.

Долгосрочные финансовые вложения в течение всего анализируемого периода равны 0. Это свидетельствует о том, что предприятие не вкладывает деньги в ценные бумаги, уставные капиталы других организаций, банковские депозиты.

Прочие внеоборотные активы – на протяжении исследуемого периода отсутствовали и были равны 0.

Следующим этапом анализа является оценка источников формирования (финансирования) имущества с 2010 - первый квартал 2012 г.

Этими источниками являются пассивы предприятия. В балансе (приложение 1) они делятся на следующие группы:

— капитал и резервы;

— долгосрочные обязательства;

— краткосрочные обязательства.

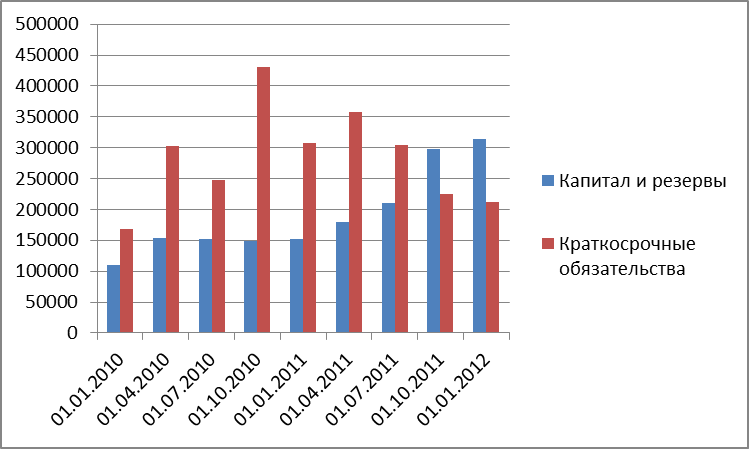

Структура пассивов за исследуемый период приведена на рисунке 2.5.

Рисунок 2.5 – Динамика структуры пассивов

Удельный вес капитала и резерва в сравнении конца (1 квартал 2012 г.) с началом (1 квартал 2010 г.) анализируемого периода увеличился с 4,16 % до 59,75%. Это произошло за счет увеличения нераспределенной прибыли на 203700 руб. На 3 и 4 квартал 2010 года наблюдалось небольшое снижение капитала и резервов.

В3 квартале 2010 г. удельный вес капитала и резерва снизился незначительно с 4,16 до 1,81 или на -1877 руб., на 4 квартал удельный вес увеличился значительно с 1,81 до 37,97% и снижение составило на 2896 руб. Эти изменения происходили только за счет изменения нераспределенной прибыли, в 3 кв.2010 г. снизилась на 1866 руб., а в 4 кв. на 2907 руб.

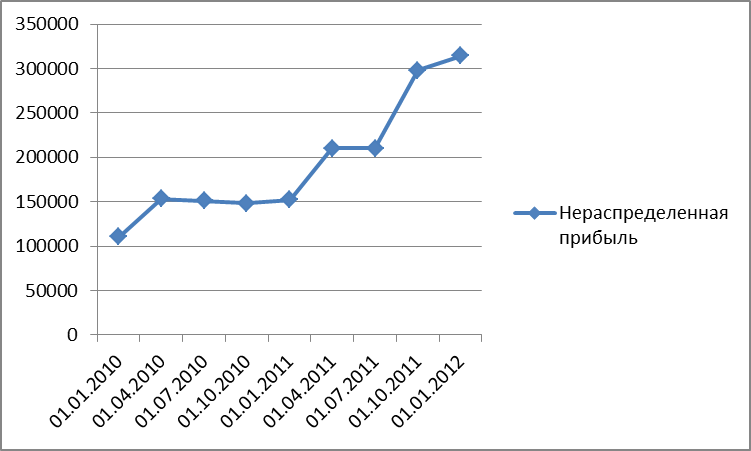

Динамика нераспределенной прибыли представлена на рисунке 2.6.

Рисунок 2.6 – Динамика нераспределенной прибыли

Из рисунка видно, что динамика нераспределенной прибыли имела повышательную тенденцию, но в целом положительную динамику. Свидетельствует о расширении возможностей предприятия, так как прибыль является источником самофинансирования.

Нераспределенная прибыль в сравнении конца (1 кв.2012г.) с началом (1кв. 2010 г.) анализируемого периода увеличилась на 203700 руб. Но были резкие скачки снижения в 3 и 4 кв. 2010 г.

Нераспределённая прибыль в 3 квартале снизилась на 1866 руб. (1,22%) и составила 151286 руб. В 4 кв. 2010уменьшилась на 2907 руб. (1,92%), сумма составила 148379 руб. Говорит о том, что на данном этапе снизилась платежеспособность.

Размер уставного капитала на протяжении всего анализируемого периода не изменялся и был равным 12000 руб.

Структура краткосрочных обязательств имеет неоднородную структуру. Краткосрочные обязательства в сравнении конца (1 кв.2012 г.) с началом (1 кв. 2010 г.) анализируемого периода увеличились на 43048 руб. Это произошло за счет увеличения краткосрочной кредиторской задолженности. Наблюдаются резкие скачки снижения на 3 кв.2010 г., на 1 кв.2011 г., на 3 и 4 кв.2011 г., на 1 кв.2012 г. снизились на 13723 руб.

На 3 кв. 2010 г. краткосрочные обязательства снизились на 56317 руб., на 1 квартал 2011 года снизились на 124474 руб., на 3 квартал уменьшилось на 53470 руб., на 4 квартал уменьшилось на 78620 руб. На 1 квартал 2010 г. снизилось на 13723 руб. Снижением краткосрочных обязательств происходит в основном за счет снижения краткосрочной кредиторской задолженности.

Краткосрочная кредиторская задолженность в анализируемом периоде увеличилась на 44688 руб. Но были резкие скачки снижения в периодах:

1) в 3 кв. 2010 г. на 50681 руб.;

2) в 1 кв. 2011 г. на 105770 руб.;

3) во 2 кв. на 2576 руб.;

4)в 4 кв.на 82346 руб.;

5)в 1 кв. 2012 г. на 19997 руб.

В том числе КЗ перед поставщиками и подрядчикамив анализируемом периоде снизилась на 341 руб. это является положительным моментом, так как снизилась задолженность за поступившие материальные ценности.

На 1 квартал 2012 г. кредиторская задолженность перед поставщиками и подрядчиками увеличилась на 6742 тыс.руб. Причиной стало увеличение займов и кредитов на 1 квартал 2012 г. на 7500 руб.

Задолженность по налогам и сборам в сравнении конца (1 кв. 2012 г.) с началом (1 кв. 2010 г.) анализируемого периода увеличилась на 30026 руб. Но были резкие скачки снижения в 3 кв.2010 г., во 2 кв. 2011 г. и в 1кв.2012г. На 3 квартал 2010 г. снизилась на 1899 руб., на 2 квартал 2011 г. снизилась на 8799 руб. На 1 квартал 2012 г. снизилась на 12892 руб.

Кредиторская задолженность перед прочими кредиторами в сравнении конца (1 кв. 2012 г.) с началом (1 кв. 2010 г.) анализируемого периода снизилась на 10184 руб.

Займы и кредиты в сравнении конца (1 кв. 2012 г.) с началом (1 кв. 2010 г.) анализируемого периода снизились на 1640 руб. На 1 квартал 2010 г. составляли 11640 руб., на 2 квартал снизились на 3376 руб. и на протяжении последующих 5 кварталов были равны нулю, что является положительным моментом отсутствие краткосрочных кредитов, так как проценты высоки.

В целом, снижение краткосрочной кредиторской задолженности следует оценить положительно, так как увеличивается ликвидность, улучшается мобильность и финансовая независимость предприятия.

На протяжении всего исследуемого периода у предприятия отсутствуют долгосрочные кредиты и займы. Отсутствие долгосрочных кредитов и займов можно отметить как положительный момент, так как проценты за кредит высоки, особенно у долгосрочных кредитов.

Вместе с тем, оперируя в качестве доказательств только приведенной информацией, нельзя однозначно утверждать о финансовом состояния предприятия. Поэтому далее следует качественно исследовать и оценить насколько эффективно используются активы, собственный капитал организации, осуществить коэффициентный анализ.