Далее необходимо перейти к анализу финансовой устойчивости предприятия

Анализ состава и динамики имущества предприятия и его источников формирования.

Анализ актива баланса дает возможность установить основные показатели, характеризующие производственно- хозяйственную деятельность предприятия.

Анализ проводят традиционными методами сравнения: горизонтальным и вертикальным. Расчеты заносятся в таблицу 4.

Таблица 4 - Анализ состава и структуры актива баланса

| Актив баланса | На начало года | На конец года | Отклонение | Темп роста,% | |||

| тыс.руб. | уд.вес % | тыс.руб. | уд.вес % | тыс.руб. | уд. вес % | ||

Увеличение валюты баланса свидетельствует о росте объема хозяйственной деятельности предприятия, а снижение - свидетельствует о сокращении хозяйственного оборота, что может привести к неплатежеспособности предприятия.

Далее необходимо проанализировать изменение в динамике и по структуре внеоборотных активов, а затем оборотных активов. Необходимо определить статьи баланса, которые существенно повлияли на эти изменения.

Повышение доли оборотных активов в валюте баланса может свидетельствовать:

· О формировании более мобильной структуры активов;

· Об отвлечении части оборотных активов на кредитование покупателей готовой продукции, что связано с их иммобилизацией в дебиторскую задолженность.

· О сокращении производственного потенциала предприятия.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия, фирмы долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязаны за них предприятия.

Финансовое состояние предприятия, фирмы во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены.

По степени принадлежности используемый капитал подразделяетсяна:

- собственный;

- заемный.

По продолжительности использования различают:

- долгосрочный, постоянный (переменный) капитал;

- краткосрочный.

От того, насколько оптимально соотношение собственного и заемного капитала во многом зависит финансовое положение фирмы. Выработка правильной финансовой стратегии поможет многим предприятиям повысить эффективность своей деятельности. Расчеты заносят в таблицу 5(можно использовать следующую форму):

Таблица 5 - Анализ состава и структуры пассива баланса

| Пассив баланса | На начало года | На конец года | Отклонение | Темп роста,% | |||

| тыс.р. | уд. вес % | тыс.р. | уд. вес % | тыс.р. | уд. вес % | ||

Далее необходимо перейти к анализу финансовой устойчивости предприятия.

Финансовая устойчивость – отражает стабильное превышение доходов над расходами и состояние ресурсов, которое обеспечивает свободное маневрирование денежными средствами организации и путем их эффективного использования способствует бесперебойному процессу производства и реализации. Она отражает соотношение собственного капитала и заемного, темпы накопления собственного капитала в результате текущей, инвестиционной и финансовой деятельности, соотношение мобильных и иммобилизованных средств организации, достаточное обеспечение запасов собственными источниками.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия. Недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущностью финансовой устойчивости является эффективное формирование, распределение и использование финансовых ресурсов.

Показатели финансовой устойчивости характеризуют степень защищенности интересов и кредиторов. Базой их расчета является стоимость имущества, поэтому в целях анализа финансовой устойчивости более пристальное внимание должно быть обращено на пассивы предприятия. Показатели, которые анализируют при оценке финансовой устойчивости, представлены на рис. 1.

| Оценка финансовой устойчивости предприятия |

| Абсолютные показатели финансовой устойчивости |

| Относительные показатели финансовой устойчивости |

Рисунок 1 - Показатели финансовой устойчивости организации

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие уровень обеспеченности оборотных активов источниками их формирования.

Для характеристики источников формирования запасов определяют три основных показателя.

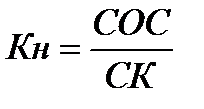

1. Наличие собственных оборотных средств (СОС). Определяется как разница между собственным капиталом (СК) и внеоборотными активами (ВОА). Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о благополучном развитии предприятия. В формализованном виде наличие оборотных средств можно записать так:

СОС=СК – ВОА

где СК – итог разд. III пассива баланса; ВОА – итог разд. I актива баланса.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (в готовой продукции) (СДИ), определяемое путем увеличения предыдущего показателя на сумму долгосрочных пассивов:

СДИ=СОС+ДКЗ

где ДКЗ - разд. IV пассива баланса.

3. Общая величина основных источников формирования запасов и затрат (ОИЗ), определяемая путем увеличения предыдущего показателя на сумму краткосрочных заемных средств (ККЗ) – с ОИЗ=СДИ+ ККЗ

где ККЗ - разд. V пассива баланса.

В результате можно определить три показателя обеспеченности запасов источниками их финансирования.

1. Излишек (+) или недостаток (-) собственных оборотных средств (  СОС):

СОС):

СОС=СОС – З

СОС=СОС – З

где З – запасы (строка 210 разд. II актива баланса).

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов (  СДИ):

СДИ):

СДИ=СДИ – З

СДИ=СДИ – З

1. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов (  ОИЗ):

ОИЗ):

ОИЗ=ОИЗ – З

ОИЗ=ОИЗ – З

Далее строится трехфакторная модель, включающая показатели  СОС;

СОС;  СДИ;

СДИ;  ОИЗ. На основе данной трехфакторной модели можно определить тип финансовой устойчивости предприятия (рис. 2)

ОИЗ. На основе данной трехфакторной модели можно определить тип финансовой устойчивости предприятия (рис. 2)

| Обеспеченность запасов и затрат источниками формирования |

| ΔСОС |

| ΔСДИ |

| ΔОИЗ |

| Обеспеченность запасов и затрат источниками формирования |

| Абсолютная финансовая устойчивость ⌂СОС≥0 ⌂СДИ≥0 ⌂ОИЗ≥0 |

| Нормальная устойчивость ⌂СОС<0 ⌂СДИ≥0 ⌂ОИЗ≥0 |

| Неустойчивое состояние ⌂СОС<0 ⌂СДИ<0 ⌂ОИЗ≥0 |

| Кризисное состояние ⌂СОС<0 ⌂СДИ<0 ⌂ОИЗ<0 |

Расчеты финансовой устойчивости по абсолютным показателям представить в таблице 6.

Таблица 6 - Абсолютные показатели финансовой устойчивости

| Показатель | Условные обозначения | На начало года | На конец года | Изменение за период | |||||

| Источники формирования собственных средств | СК | ||||||||

| Внеоборотные активы | ВОА | ||||||||

| Наличие собственных оборотных средств | СОС | ||||||||

| Долгосрочные кредиты и займы | ДКЗ | ||||||||

| Наличие собственных и долгосрочных заемных источников | СДИ | ||||||||

| Краткосрочные кредиты и займы | ККЗ | ||||||||

| Общая величина основных источников средств | ОИЗ | ||||||||

| Общая сумма запасов | З | ||||||||

| Излишек, недостаток собственных оборотных средств | ⌂СОС | ||||||||

| Излишек, недостаток собственных и долгосрочных оборотных средств | ⌂СДИ | ||||||||

| Излишек, недостаток основных источников формирования запасов | ⌂ОИЗ | ||||||||

| Трехфакторная модель типа финансовой устойчивости | М=(⌂СОС; ⌂СДИ; ⌂ОИЗ) | ||||||||

Абсолютная устойчивость встречается редко. Ее соблюдение свидетельствует о возможности немедленного погашения обязательств, но возникновение обязательств связано с потребностью в использовании средств, а не в их наличии на счетах организации. Поэтому абсолютная устойчивость представляет собой крайний тип финансовой устойчивости.

Нормальная устойчивость гарантирует оптимальную платежеспособность, когда сроки поступлений и размеры денежных средств, финансовых вложений и ожидаемых срочных поступлений примерно соответствуют срокам погашения и размерам срочных обязательств.

Предкризисная (минимальная устойчивость) связана с нарушением текущей платежеспособности, при котором возможно восстановление равновесия в случае пополнения источников собственных средств, увеличения собственных оборотных средств, продажи части активов для расчетов по долгам.

Кризисное финансовое состояние возникает, когда оборотных активов предприятия оказывается недостаточно для покрытия его кредиторской задолженности и просроченных обязательств. В такой ситуации предприятие находится на грани банкротства. Для восстановления механизма финансов необходим поиск возможностей и принятие организационных мер по обеспечению повышения деловой активности и рентабельности работы предприятия и др. При этом требуется оптимизация структуры пассивов, обоснованное снижение запасов и затрат, не используемых в обороте или используемых недостаточно эффективно.

Относительные показатели финансовой устойчивости.

Финансовое состояние организации, его устойчивость во многом зависят от оптимальности структуры источников капитала и структуры активов предприятия, а также от уравновешенности активов и пассивов.

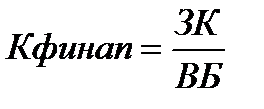

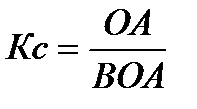

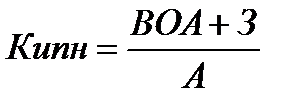

Поэтому в начале необходимо проанализировать структуру источников формирования капитала организации и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитываются следующие относительные показатели, которые существенно дополняют абсолютные показатели финансовой устойчивости организации (табл. 7).

Таблица 7 - Относительные показатели финансовой устойчивости

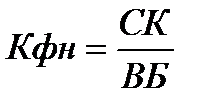

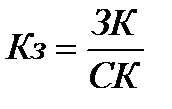

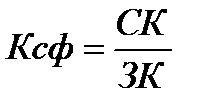

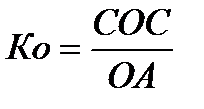

| Наименование показателя | Экономическое содержание | Формула расчета | Интерпретация |

| 1.Коэффициент автономии | Характеризует долю собственного капитала в валюте баланса |  | Рекомендуемое зна- чение выше, чем 0,5. превышение указывает на укрепление финан-совой независимости от внешних источников |

| 2.Коэффициент задолженности | Соотношение между заемными и собст-венными средствами |  | Значение должно быть не выше, чем 0,67 |

| 3.Коэффициент самофинасирования | Соотношение между собственными и заемными средствами |  | Значение должно быть выше чем 1. указывает на возможность покрытия собственным капиталом заемных средств. |

| 4.Коэффициент обеспеченности собственными оборотными средствами | Характеризует долю СОС в оборотных активах |  | Значение должно быть выше чем 0,1. Чем выше показатель, тем больше возможнос-тей предприятия в проведении финансовой политики |

| 5.Коэффициент маневренности | Характеризует СОС в собственном капитале |  | Значение должно быть от 0,2 – 0,5. Чем ближе значение к верхней границе, тем больше у предприятия финансо-вых возможностей для маневрирования. |

| 6.Коэффициент финансовой напряженности | Характеризует долю заемных средств в валюте баланса |  | Значение должно быть выше чем 0,5. Превы-шение верхней границе свидетельствует о большей зависимости предприятия от внеш-них финансовых источников. |

| 7.Коэффициент соотношения мобилизованных и иммобилизованных активов | Характеризует сколько ОА приходиться на рубль ВОА |  | Индивидуален для каждого предприятия. Чем выше значение показателя, тем больше средств авансируется в ОА. |

| 8.Коэффициент имущества производственного назначения | Характеризует долю ИПН в активах предприятия. |  | Значение должно быть выше, чем 0,5. при снижении показателя необходимо привлече-ние заемных средств для пополнения имущества. |

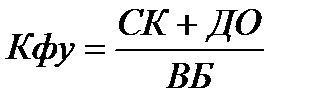

| 9.Коэффициент финансовой устойчивости | Каждая часть активов финансируется за счет устойчивых источников |  , где ДО – долгосрочные обязательства , где ДО – долгосрочные обязательства | Значение должно быть выше, чем 0,6. |

После расчета коэффициентов необходимо сделать выводы о финансовой устойчивости предприятия.