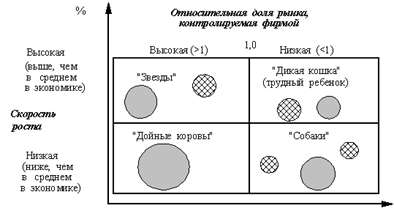

Матрица БКГ, модель «рост-доля»

Наиболее популярная процедура анализа положения на рынке компании построение матриц, которые относительно просты и дают четкую рыночную обстановку. Исторически первой моделью корпоративного стратегического планирования принято считать так называемую модель "роста-доли", которая больше известна как модель БКГ.

Матрица БКГ акцентирует внимание на движении наличности, потребностях в инвестициях и прибыльности каждого хозяйственного подразделения (бизнеса), а также на выгодах от перераспределения финансовых ресурсов диверсифицированной компании между этими подразделениями с целью оптимизации своего портфеля деловой активности.

Матрица БКГ содержит четыре квадранта в координатах скорость роста отрасли - относительная доля рынка, контролируемая фирмой.

Первоначально методология БКГ произвольно делила темпы роста отрасли на высокие и низкие, проводя границу на уровне удвоенного темпа роста ВНП плюс темпы инфляции. Однако эта граница могла быть установлена на любом уровне (5%, 10% или на каком-то другом), который менеджеры считали приемлемым.

Относительная доля рынка определяется как отношение собственной доли к доле наиболее крупного конкурента, выраженное в относительных единицах, а не в долларах. К примеру, если бизнес A занимает 15% от общей емкости рынка, а доля крупнейшего конкурента равна 30%, то относительная доля рынка для A составляет 0,5. Если бизнес B имеет самую большую долю на рынке — 40%, а основной конкурент — 30%, то относительная доля рынка для В составляет 1,33. Таким образом, только у тех подразделений, которые в соответствующих отраслях являются лидерами по рыночной доле, относительная доля рынка будет больше 1,0, и наоборот, у подразделений, имеющих одного или более конкурентов, превосходящих их на этом рынке, — меньше 1,0.

Вопросительные знаки, трудные дети или дикие кошки.

Высокие темпы роста делают их привлекательными с отраслевой точки зрения. Однако низкая относительная доля рынка поднимает вопрос о том, смогут ли эти подразделения успешно конкурировать с крупными, более эффективно действующими соперниками.

Бизнес на стадии "вопросительных знаков", к тому же, является "захватчиком ресурсов"— его называют так, поскольку потребности данного бизнеса в финансировании высоки (по причине того, что быстрый рост и развитие производства новых товаров требуют значительных вложений), а размер его доходов нет. БКГ утверждает, что существуют две стратегические возможности для хозяйственных подразделений на стадии вопросительного знака: 1) агрессивная стратегия инвестиций и экспансии, направленная на использование возможностей быстрорастущей отрасли, или 2) свертывание, если расходы на расширение мощностей и завоевание доли рынка перевешивают потенциальную отдачу от вложений и значительно увеличивают финансовый риск.

Звезды.

Компании с высокой относительной долей рынка в быстрорастущих отраслях названы в таблице БКГ звездами, поскольку они обещают наибольшие прибыли и перспективы роста. Заняв доминирующие позиции на быстрорастущем рынке, компании-звезды обычно нуждаются в значительных инвестициях для расширения производственных возможностей и увеличения оборотного капитала. Но они также сами генерируют значительный приток наличности ввиду низкого уровня издержек за счет экономии на масштабах производства и накопленного производственного опыта. Те компании в этой области, которые долго существуют и приближаются к зрелости, поддерживают сами себя, а юные — часто требуют существенных инвестиций.

Дойные коровы.

Компании, имеющие высокую относительную долю рынка в медленно растущих отраслях, названы в схеме БКГ дойными коровами. Компании — дойные коровы зарабатывают средства в объемах, превышающих их потребности в реинвестировании. Поскольку темпы роста отрасли невелики, компания получает от текущей деятельности средств больше, чем необходимо для сохранения лидирующих позиций на рынке и капитальных реинвестиций.

Многие из дойных коров — это вчерашние звезды, опускающиеся в левый нижний квадрант матрицы по мере перехода спроса в данной отрасли в стадию зрелости. Хотя дойные коровы и менее привлекательны с точки зрения перспектив роста, это очень ценные хозяйственные подразделения. Дополнительный приток средств от них может быть использован для инвестирования в развивающиеся звезды и в трудных детей, из которых могут вырасти будущие звезды. Все усилия корпорации должны быть направлены на поддержание дойных коров в процветающем состоянии, чтобы как можно дольше использовать их возможности в генерировании притока финансовых ресурсов.

Собаки.

Компании с низкой относительной долей рынка в медленно растущих отраслях называются собаками из-за слабых перспектив их роста, отстающих позиций на рынке и того, что нахождение позади лидеров на кривой опыта ограничивает размер их прибыли. Слабеющие собаки зачастую неспособны зарабатывать значительные средства в долгосрочной перспективе. Следовательно, за исключением особых случаев к слабеющим собакам БКГ рекомендует применять стратегию сбора урожая, сокращения или ликвидации, в зависимости от того, какой вариант может принести наибольшие выгоды.

Принципы инвестиционной политики компании здесь будут следующими:

1. внимательно отслеживать ресурсы, помещенные в "?".

2. осуществлять инвестиции в "звезды";

3. "доить", т.е. получать доходы от "коров";

4. выводить ресурсы из "собак".