Глава 2. Особенности развития лизинговых операций в России

Текущее состояние рынка лизинговых услуг.

Рынок лизинга в 1 полугодии 2013 года сократился на 17% - в первую очередь, из-за сжатия ж/д-сегмента в 2 раза. Падение могло быть вдвое больше – смягчил его авиа лизинг, увеличившийся в 7 раз. Крупнейшие компании пытаются переориентироваться на розничные сегменты, выстраивая «лизинговые фабрики». Опереться при этом на «розничные конвейеры» материнских банков в полной мере не получается, приходится выстраивать собственные каналы продаж. Запуск лидерами рынка «лизинговых фабрик» повысит доступность инструмента лизинга для клиентов - МСБ, но усилит конкуренцию. В рисунке 5 по итогам 2013 года рынок лизинга вырос на 6% при оптимистичном сценарии, и сократился на 10% при пессимистичном.

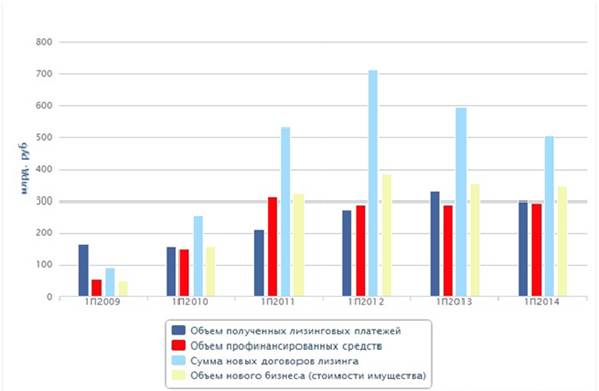

В рисунке 1 представлено замедление рынка лизинга, начавшееся в 2014г., переросло в падение – объем новых сделок сократился на 17% в 1 полугодии 2013г.Объем нового бизнеса за январь-июнь 2013 года составил 594 млрд. руб., что меньше и по отношению к 2012 году, и к 2011. Причиной снижения объемов рынка стало сокращение сделок в железнодорожном сегменте в 2 раза. При этом смягчил падение авиа лизинг – сделки в нем выросли за год в 7 раз, а без его учета падение рынка составило бы около 32%. В результате авиа лизинг стал вторым по объему нового бизнеса. Сокращение рынка, очищенного и от сделок ж/д, и от авиа лизинга, составляет 11%.

Ведущие лизинговые компании сделали акцент на работу с МСБ и «розничные» сегменты рынка.В таблице 3 представлено начало работы в сегментах и запуске «фабрик» лизинговых сделок объявили ВЭБ-Лизинг, Сбербанк Лизинг и ВТБ Лизинг. За последние два года число реализованных сделок на рынке выросло в полтора раза (с 44 тыс. в 1П2014 до 67 тыс. в 1П2013), а средние темпы прироста количества сделок у топ-15 компаний по этому показателю составили 165%. Кроме того, в 2 раза (с 50 до почти 100 тысяч) выросло и число действующих лизингополучателей на рынке.

Многие банки уже выстроили свои розничные «кредитные фабрики», однако мечты их лизинговых «дочек» воспользоваться готовой сетью продаж пока не сбываются.Мешает этому борьба двух продуктов в сознании продающего (банковского) менеджера, а также сложность выстраивания системы мотивации таким образом, чтобы эффективно продавался и кредит, и лизинг. В результате лизингодателям зачастую приходится выстраивать отдельную лизинговую «фабрику» и опираться насобственные каналы продаж. Доминирующую роль в них по-прежнему играют прямые продажи (в 1 пол. 2013 их доля составила 95%).

Выход крупнейших компаний в сегмент «розницы» снизит волатильность рынка и повысит доступность лизинговой услуги для клиентов-МСБ. В то же время он значительно усилит конкуренцию и заставит небольших лизингодателей искать новые пути развития.Начало активной работы лидеров рынка в сегментах небольших сделок позволит им повысить диверсификацию портфеля и направить ресурсы в сегменты, где спрос просел не так сильно. К примеру, в 1 полугодии 2013 новые сделки в сегменте МСБ сократились на 11,6%, в то время как в крупном бизнесе – на 18,7%. При этом вышедшим в сегменты «розницы» компаниям важно обеспечить высокое качество лизинговой услуги, чтобы не дискредитировать данный инструмент в глазах новых клиентов.

Развитие поточных лизинговых сделок меняет подход к фондированию лизингодателей – российские банки, традиционно привыкшие финансировать отдельные крупные контракты, постепенно осваивают и выдачу лимитов под будущий пул сделок.Это снижает потребность лизингодателей в поиске иностранного фондирования. К тому же международные рынки капитала весьма прохладно относятся сегодня к эмитентам 2-3-го эшелона с развивающихся рынков.

Таблица 1 - Индикаторы развития рынка лизинга

| Показатели | 2012г | 2013г |

| Объем нового бизнеса, млрд.руб. | 1 320.0 | 1 300.0 |

| Темпы прироста, % | 1.5 | -1.5 |

| Объем полученных лизинговых платежей, млрд.руб. | 560.0 | 650.0 |

| Темпы прироста, % | 3.7 | 16.1 |

| Объем профинансированных средств, млрд.руб. | 640.0 | 780.0 |

| Темпы прироста, % | 13.2 | 21.9 |

| Совокупный лизинговый портфель, млрд.руб. | 2 530.0 | 2 900.0 |

| Темпы прироста, % | 36.0 | 14.6 |

| Номинальный ВВП России, млрд.руб.(по данным Росстата) | 62 356.9 | 66 689.1 |

| Доля лизинга в ВВП, % | 2.1 | 1.9 |

| Концентрация новых сделок на топ-10 компаний | 63% | 65% |

| Индекс розничности | 28% | 35% |

| Стоимость предметов лизинга по новым заключенным сделкам за 2013г. без НДС, млрд.руб. | ||

| Темпы прироста, % | 3,9% | 1,7% |

Пессимистичные ожидания участников рынка на 2013 год оправдались: второй год подряд темпы прироста сделок на рынке лизинга близки к нулю. За прошедший год номинальный объем нового бизнеса не подвергся серьезной коррекции, но с учетом инфляции можно говорить о сокращении рынка в реальном выражении.

Таблица 2 - ТОП-30 по количеству заключенных сделок в 2013 году

| № | Компания | Количество заключенных сделок за 2013г., штук |

| Europlan | 29 996 | |

| "ВЭБ-лизинг" | 26 971 | |

| CARCADE Лизинг | 14 010 | |

| ВТБ Лизинг | 10 531 | |

| Балтийский лизинг (ГК) | 7 505 | |

| ОЛК "РЕСО-Лизинг" | 6 693 | |

| "Элемент Лизинг" | 5 587 | |

| Лизинговая компания УРАЛСИБ | 4 299 | |

| "Фольксваген Груп Финанц" | 3 450 | |

| СТОУН-XXI (ГК) | 3 228 |

В данной таблице первое место занимает компания «Europlan» количество заключённых сделок составляет 29 996 штук, второе место занимает компания "ВЭБ-лизинг" количество его сделок составляет 26 971 штука.

Таблица 3-рэнкинг лизинговых компаний по итогам 1 полугодия 2013-2014 года

| Место по новому бизнесу | Наименование ЛК | Объем нового бизнеса за 1 пол. 2014 г (сумма стоимости предметов лизинга по новым сделкам, без НДС)млн.руб. | Темпы прироста нового бизнеса 1П14/1П13 | Сумма новых договоров лизинга за 1 пол.2014.,млн.руб. | Темпы прироста суммы новых договоров 1П14/1П13 | |

| 1.07.14 | 1.07.13 | |||||

| "ВЭБ-лизинг" | 68 646,6 | 51,8% | 95 669,0 | -0,8% | ||

| ВТБ Лизинг | 49 165,4 | 139,9% | 70 493,4 | 111,2% | ||

| - | Europlan | 21 578,0 | - | 32 227,0 | 17,0% | |

| "ТрансФин-М" | 17 658,8 | 12,9% | 35 202,9 | -41,4% | ||

| "СБЕРБАНК ЛИЗИНГ" (ГК) | 13 896,6 | -73,1% | 21 844,2 | -72,9% | ||

| Газпромбанк Лизинг (ГК) | 11 630,0 | -12,8% | 19 487,0 | -11,1% | ||

| - | "РЕЙЛ1520" (ГК) | 11 383,0 | - | 7 909,0 | - | |

| "Государственная транспортная лизинговая компания" | 10 439,7 | 4,5% | 17 192,3 | -19,0% | ||

| "Балтийский лизинг" (ГК) | 10 341,4 | 14,4% | 15 333,6 | 14,8% | ||

| CARCADE ЛИЗИНГ | 8 384,3 | 2,2% | 12 426,7 | -2,0% |

Согласно предварительным данным, новый бизнес (стоимость имущества) за 1 полугодие 2014 года составил около 344 млрд руб. (сокращение по отношению к 1 полугодию 2013 года составило около 2,5%), а сумма новых лизинговых договоров – 505 млрд руб. (сокращение на 15%).

В предварительном анкетировании приняли участие лизинговые компании, на которых в совокупности приходится не менее 90% лизингового рынка. По объему нового бизнеса за 1 полугодие 2014 года вошли «ВЭБ-Лизинг» и ВТБ Лизинг, поднявшиеся на 1-е и 2-е место соответственно. Третье место заняла компания Europlan. В совокупности на тройку лидеров приходится около 40% всего объема нового бизнеса (за 1П13 год – 33%).

Рисунок 1 – Динамика рынка лизинга за 1П2013 и 1П2014

Российский рынок лизинга продолжил снижение: новый бизнес (стоимость имущества) за 2014 года составил около 344 млрд.руб. (сокращение по отношению к 1П2013г. - около 2,5%), а сумма новых лизинговых договоров – 505 млрд.руб. (сокращение на 15%). Стоит заметить, что новый бизнес (стоимость имущества) менее волатильный показатель, чем сумма новых договоров. Так в 1П2012 его темп прироста составил 20%, а по сумме новых договоров около 34%, в 1П2013 новый бизнес сократился на 9%, а сумма новых договоров почти на 17%.

Рисунок 2 – Источники финансирования деятельности ЛК в 2013 году с учетом и без крупных лизинговых компаний

В структуре финансирования, без учета крупных сделок, банковские кредиты продолжают играть ключевую роль в фондировании сделок, как и в целом по рынку, однако все более востребованными для лизингодателей становятся собственные средства (увеличение доли +3,3 п.п.) и авансы (увеличение доли +5,7 п.п.).

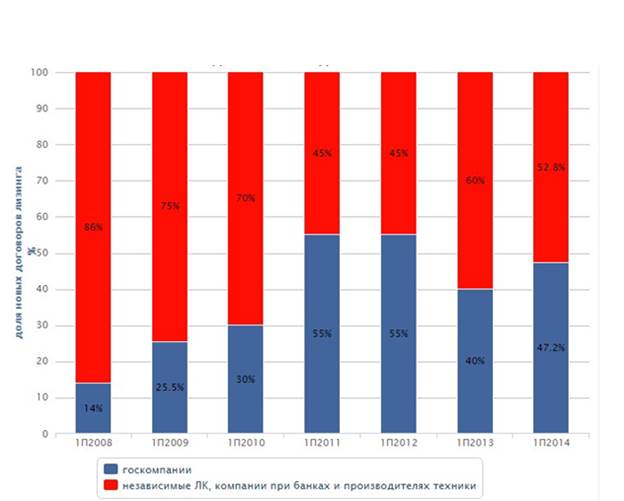

Рисунок 3 – Переключение госкомпаний на розницу сказалось на увеличении их доли в новых сделках

В совокупности на тройку лидеров приходится около 40% всего объема нового бизнеса (за 1П13 год – 33%, за 1П12 год – 37%, за 1П11 год – 43%). Концентрация рынка в 1П2014г. продолжает расти: на крупнейшего лизингодателя приходится 20% новых сделок (в 1П2013г. – 14,6%, в 1П2012г. – 30,2%).

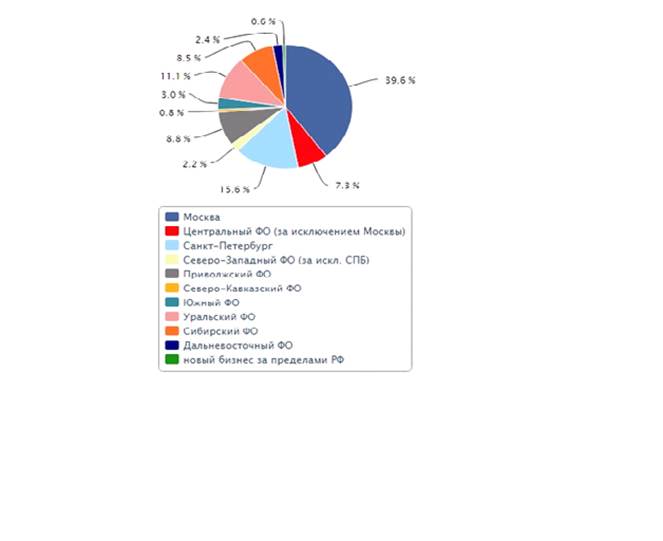

Рисунок 4 - Географическое распределение новых договоров лизинга в 1П2013г.

В территориальном распределении лизинговых сделок за 1П2014г. по сравнению с 1П2013г. произошел рост новых сделок за пределами РФ. По административно-территориальным единицам распределение не претерпело значительных изменений: доля Москвы увеличилась примерно на 5 п.п., а доля Санкт-Петербурга снизилась на 7,1 п.п., что объясняется крупными разовыми авиа сделками в прошлом году.

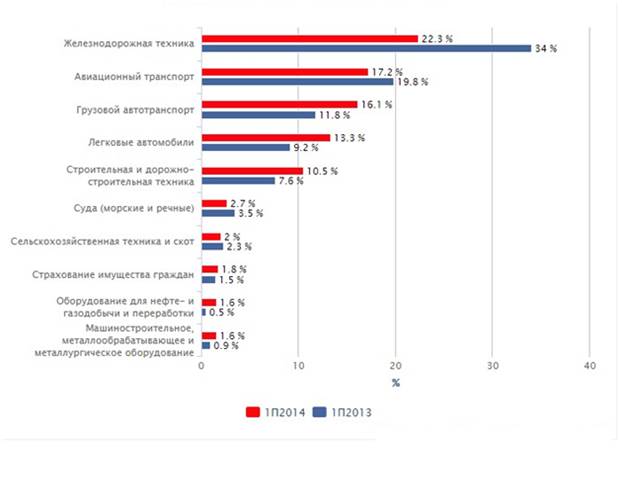

Рисунок 5 – Сегменты авто лизинга и строительной техники за 1П2013 и 1П2014

Доля ж/д техники в сумме новых договоров продолжает стремительно снижаться: если в 1П2013г. она достигала 34%, то в 1П2014г. – уже 22,3%. Авиа сегмент после рекордного роста в прошлом году (доля его выросла с 2% до 19,8%) также продемонстрировал отрицательную динамику (доля сегмента снизилась до 17,2%). Грузовой и легковой автотранспорт показали высокие темпы прироста новых договоров (16% и 23% соответственно). Компания ВТБ Лизинг значительно нарастила объем новых договоров в сегменте строительной и дорожно-строительной техники, что положительно сказалось на доле сегмента (рост с 7,6% до 10,5%) в сумме новых договоров. Без учета ВТБ Лизинг сегмент строительной и дорожно-строительной техники в 1П2014г. сократился бы на 13%. Среди них - машиностроительное, металлообрабатывающее и металлургическое оборудование, недвижимость, суда и пр. Но с учетом того, что эти сегменты имеют слабую корреляцию, а их доля в общем объеме рынка около 21% - они не смогли переломить сложившуюся тенденцию сокращения лизингового рынка России.

Рисунок 6 – Географическое распределение объема новых сделок в 2013 году

В 2013 году территориальное распределение новых сделок претерпело заметные изменения: доля Санкт-Петербурга выросла с 7,4% до 12,7% (см. графики 6 и 7), что объясняется крупными авиа сделками.

Рисунок 7- Географическое распределение объема новых сделок в 2012 году

В географическом распределении сделок уменьшилась доля Уральского ФО (с 13,3% до 10,1%) и Сибирского ФО (с 9,5% до 7,2%). На Москву и Центральный ФО совокупно приходится почти половина новых сделок (49,6% в 2013 году, годом ранее - 51,9%).

Рисунок 8-Распределение нового бизнеса в 2013 году без учета крупных сделок

Распределение новых сделок по регионам без учета крупных сделок показывает, что на Москву приходится уже не половина, а четвертая часть всего объема нового бизнеса в 2013 году. Концентрация оставшейся части сделок по ФО возросла: на Приволжский ФО приходится 14,1% (9,4% с крупными сделками), на Центральный ФО – 12,6% (7,3% с крупными сделками), а на Уральский ФО и Санкт-Петербург - по 12,1%.