Анализ использования капитала

Эффективность использования капитала характеризуется его доходностью (рентабельностью). В процессе анализа необходимо определить динамику показателей рентабельности и провести факторный анализ изменения уровня данных показателей.

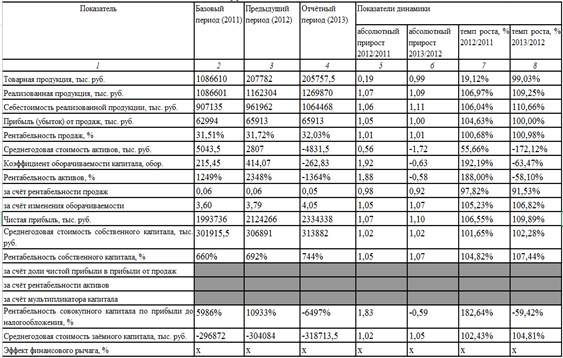

Данные для анализа и расчёты привести в таблице 3.

Таблица 3 - Показатели эффективности использования капитала

Эффект финансового рычага (ЭФР) - это приращение рентабельности собственных средств, получаемое при использовании заемных средств, при условии, что экономическая рентабельность активов фирмы больше ставки процента по кредиту. В 2011 - 2013гг. данное условие не выполняется. Эффект финансового рычага имеет отрицательное значение, (обратная сторона финансового рычага) проявляется, когда рентабельность активов падает ниже ставки по кредиту, что приводит к ускоренному формированию убытков.

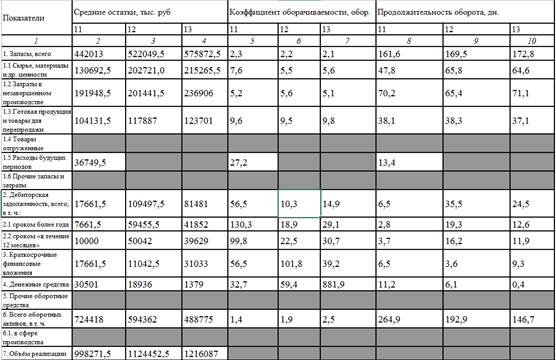

В процессе финансирования и кредитования предпринимательской деятельности большое значение имеет состав оборотных средств предприятий:

- запасы товарно-материальных ценностей;

- дебиторская задолженность;

- краткосрочные финансовые вложения;

- денежные средства.

Таблица 4 - Расчет оборачиваемости оборотных активов

Для характеристики интенсивности использования оборотного капитала рассчитывается коэффициент оборачиваемости и продолжительность оборота оборотных активов и их составляющих, оценивается динамика оборачиваемости и определяется сумма экономии (перерасхода) оборотных средств за счёт изменения оборачиваемости. Результаты проведённых расчётов представлены в таблице 4.

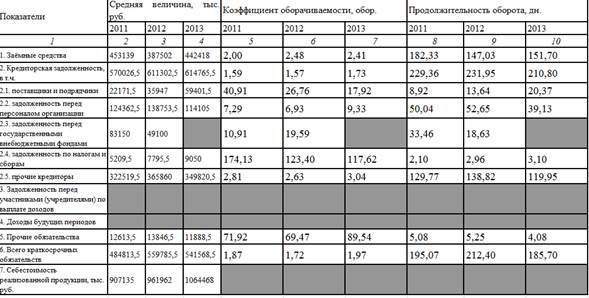

Для оценки интенсивности использования заёмных ресурсов необходим расчёт их оборачиваемости и продолжительности оборота, рассмотрение этих показателей в динамике. Расчёт оборачиваемости краткосрочных обязательств представлен в таблице 5.

Таблица 5 – Расчёт оборачиваемости краткосрочных обязательств

Продолжительность оборота для поставщиков к 2013 году составляет около 20 дней.

Ускорение оборачиваемости дебиторской задолженности в динамике за ряд периодов рассматривается как положительная тенденция. Но слишком жесткий контроль погашения дебиторской задолженности может привести к потере клиентов, слишком мягкий – к возникновению дефицита оборотного капитала и ослаблению платежной дисциплины должников, многие из которых, по старинной русской традиции тянут с оплатой «до последнего».

На основе проведённого анализа использования капитала можно определить длительность производственного и финансового циклов, чтобы выявить необходимость внесения соответствующих корректив в операционную и финансовую деятельность предприятия.

Таблица 6 - Расчёт длительности операционного и финансового циклов

| Показатели | |||

| Длительность производственного цикла, дн. | 72,38 | 71,87 | 80,03 |

| Длительность операционного цикла, дн. | 168,07 | 197,3 | |

| Длительность финансового цикла, дн. | -61,29 | -26,95 | -13,5 |

Длительность финансового цикла отрицательная. Отрицательное значение длительности финансового цикла означает наличие временно свободных денежных средств.

Сокращение операционного цикла в динамике рассматривается как положительная тенденция. Оно может произойти за счет ускорения производственного процесса (периода хранения материально-производственных запасов, снижения длительности изготовления готовой продукции и периода ее хранения на складе), замедления оборачиваемости кредиторской задолженности.

Чем быстрее совершается производственный процесс (чем меньше длительность производственного цикла), тем больше будет скорость оборачиваемости средств и тем большее число оборотов они совершают в течение года. В данном случае наблюдается увеличение производственного цикла, что является отрицательной тенденцией.