Методологические основы финансового анализа

Методом экономического анализа является диалектический способ познания, путь исследования своего предмета, т.е. хозяйственных и финансовых процессов и явлений в их взаимосвязи и взаимозависимости. Методика анализа – это система правил и требований, гарантирующих эффективное применение метода. В совокупности метод и методика представляют собой методологическую основу финансового анализа.

Анализируя финансовую отчетность, можно использовать различные методы (рис.), но к наиболее часто используемым методам финансового анализа относят:

1. Метод сравнения

2. Метод экспертных оценок

3. Метод обобщающих величин

4. Вертикальный анализ

5. Горизонтальный анализ

6. Факторный анализ

7. Метод финансовых коэффициентов

Метод сравнения– логический метод анализа. Вопрос сравнения решается по принципу: «лучше-хуже», «больше-меньше». При сравнении пользуются шкалами (таблица 3).

Таблица 3 - Шкалы сравнения

| Шкала | Характеристика |

| Описание | Предполагает использование единственного дескриптора – опознавателя измеряемой характеристики объекта для каждой градации в шкале («да-нет», «есть-отсутствует», «количество рублей» и т.д.) |

| Порядок | Характеризует относительный размер дескриптора («больше, чем», «меньше, чем», «равен» и т.д.) |

| Расстояние | Характеристика шкалы, показывающая абсолютную разницу между дескрипторами, которая может быть выражена в количественных единицах («на…больше», «на…меньше», «в…раз» и т.д.) |

| Начальная точка | Шкала имеет начальную точку, если она имеет единственное начало («нулевая точка», «начальное положение» и т.д.) |

Метод экспертных оценокподходит в том случае, когда не подходят инструментальные методы и при измерениях нельзя опереться на физические явления. Сложность объектов экономических измерений способствует широкому распространению экспертных оценок в качестве метода измерений. Выделяют качественный и количественный уровень использования экспертных оценок. Экспертные методы (дельфийский метод, морфологический анализ, метод сценариев) основываются на интуиции, в них преобладает субъективное начало. Причинно-следственный анализ, результатом которого является оценка, неразрывно связан с личностью эксперта. Оценки сложных объектов должны выполняться экспертами высокой квалификации. Уменьшить риск субъективности суждения можно, если обратиться к группе экспертов, которые могут обсуждать и согласовывать свои оценки. Согласованность действий экспертов повышает качество экспертизы.

Метод обобщающих величин.Обобщающие показатели могут быть абсолютными, относительными или средними.

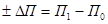

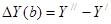

Абсолютные показатели характеризуют объем изучаемого процесса. Имеют натуральные, условно-натуральные или стоимостные единицы измерения. Абсолютные показатели получаются или непосредственным подсчетом собранных данных, или расчетным путем. Расчетным показателем является абсолютное отклонение:

(1)

(1)

где ±∆П – абсолютное отклонение показателя;

П1 – значение абсолютного показателя в отчетном периоде;

П0 – значение абсолютного показателя в базисном периоде.

Относительные показатели представляют собой соотношение абсолютных или относительных показателей, т.е. количество единиц одного показателя, приходящееся на одну единицу другого показателя (таблица 4). Могут измеряться в коэффициентах, процентах, промилле.

Таблица 4 - Виды относительных величин

| Относительный показатель | Расчетная формула | Интерпретация |

| Динамики (ОПД) |  (2) П1 – значение показателя в отчетном периоде; П0 – значение показателя в базисном периоде. (2) П1 – значение показателя в отчетном периоде; П0 – значение показателя в базисном периоде. | Характеризует отношение уровня явления за данный период времени (на данный момент времени) к уровню этого же явления в прошлом. Если показатель выражен кратным отношением, он называется коэффициентом роста. При умножении этого коэффициента на 100% получают темп роста. |

| Структуры (ОПС) |  (3) Пi – величина отдельной части совокупности; Пn – величина всей совокупности. (3) Пi – величина отдельной части совокупности; Пn – величина всей совокупности. | Характеризует долю отдельных частей в общем объеме совокупности. Относительную величину структуры называют удельным весом или долей и исчисляют в процентах или долях единицы. |

| Координации (ОПК) |  (4) Пi – величина, характеризующая i-ю часть совокупности; Пj – величина, характеризующая j-ю часть совокупности. (4) Пi – величина, характеризующая i-ю часть совокупности; Пj – величина, характеризующая j-ю часть совокупности. | Характеризует соотношение отдельных частей целого между собой. Определяет, сколько единиц каждой структурной части приходится на 1 единицу (100, 1000 и т.д. единиц) базисной структурной части. |

| Наглядности (ОПН) |  (5) ПА – показатель, характеризующий объект А; ПБ – показатель, характеризующий объект Б. (5) ПА – показатель, характеризующий объект А; ПБ – показатель, характеризующий объект Б. | Характеризует результат сопоставления одноименных показателей, относящихся к одному периоду (или моменту) времени, но к разным объектам или территориям. Применяется для сравнительной оценки уровня развития стран, регионов, предприятий отрасли, различных форм собственности. Исчисляется в процентах или долях единицы. |

| Интенсивности (ОПИ) |  (6) П1 – показатель, характеризующий явление; П∞ – показатель, характеризующий среду распространения явления. (6) П1 – показатель, характеризующий явление; П∞ – показатель, характеризующий среду распространения явления. | Характеризует степень распространения процесса или явления в присущей ему среде. Исчисляется, когда абсолютная величина оказывается недостаточной для обоснования выводов о масштабе явления, его размере, насыщенности, плотности распространения. Отражает сопоставление разноименных абсолютных показателей. Исчисляется в долях единицы, в процентах или является именованным числом. |

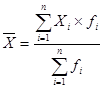

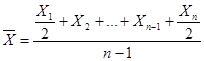

Средние показателиявляются обобщающей характеристикой изучаемого признака в анализируемой совокупности данных и отражает типичный уровень в расчете на единицу совокупности в конкретных условиях места и времени. Среднее значение исключает воздействие индивидуальных причин и концентрирует закономерности, обусловленные общими причинами. Из двух категорий средних величин – степенные средние (арифметическая, гармоническая, геометрическая, хронологическая и т.д.) и структурные средние (мода, медиана) – в анализе финансовой отчетности чаще применяют некоторые средние первой категории (таблица 5).

Таблица 5 – Виды структурных средних величин

| Средняя | Расчетная формула | Условные обозначения |

| Арифметическая простая |  (7) (7) |  - средняя величина; Хi – индивидуальное значение признака каждой единицы совокупности; fi – частота повторений индивидуального значения признака совокупности; n – число единиц совокупности. - средняя величина; Хi – индивидуальное значение признака каждой единицы совокупности; fi – частота повторений индивидуального значения признака совокупности; n – число единиц совокупности. |

| Арифметическая взвешенная |  (8) (8) | |

| Хронологическая |  (9) (9) |

Вертикальный анализ (структурный анализ) – представление финансового отчета в виде относительных показателей. Такие представление позволяет увидеть удельный вес каждой статьи баланса в его общем итоге. Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и источников их покрытия.

Горизонтальный анализ (динамический анализ) – построение аналитических таблиц, в которых абсолютные показатели динамики дополняются относительными (темп роста, темп прироста). Горизонтальный и вертикальный анализы дополняют друг друга (таблица 6). В курсовой работе строят аналитические таблицы, характеризующие как структуру отдельной финансовой формы, так и динамику отдельных ее составляющих.

Таблица 6 - Области вертикального и горизонтального анализа

| Статья | Абсолютные величины, д.е. | Относительные величины, % | Изменения | |||||

| на начало года | на конец года | на начало года | на конец года | абсолютных величин, д.е. | относительных величин, % | темп роста, % | темп прироста, % | |

| … | исходные данные | вертикальный анализ | горизонтальный анализ | |||||

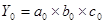

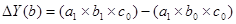

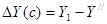

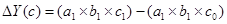

Факторный анализ представляет собой методику системного измерения воздействия факторов на величину результативного показателя приемом элиминирования при наличия функциональной связи между показателями. Элиминирование позволяет измерить влияние факторов на обобщающий показатель при исключении действия остальных факторов. В курсовой работе применяются два способа элиминирования: цепные подстановки и абсолютные разницы (таблица 7).

Таблица 7 - Алгоритм применения способов проведения факторного анализа

| Этап | Содержание | Способ цепных подстановок | Способ абсолютных разниц |

| Построение факторной модели (пример) |  Y – обобщающий показатель; a, b, с – факторные показатели. Y – обобщающий показатель; a, b, с – факторные показатели. | ||

| Расчет значений обобщающего показателя в базисном и отчетном периодах |   Y0,1 – значения обобщающего показателя в базисном и отчетном периодах соответственно; a0,1, b0,1, с0,1 – значения факторных показателей в базисном и отчетном периодах соответственно. Y0,1 – значения обобщающего показателя в базисном и отчетном периодах соответственно; a0,1, b0,1, с0,1 – значения факторных показателей в базисном и отчетном периодах соответственно. | ||

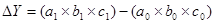

| Расчет абсолютного изменения обобщающего показателя |   ∆Y – абсолютное изменение обобщающего показателя. ∆Y – абсолютное изменение обобщающего показателя. | ||

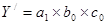

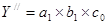

| Расчет скорректированных значений обобщающего показателя путем последовательной замены базисных значений факторов на отчетные (подстановки) |   Y/ - первая подстановка; Y// - вторая подстановка. Y/ - первая подстановка; Y// - вторая подстановка. | не производится | |

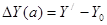

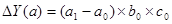

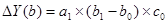

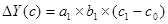

| Расчет влияния изменения факторов на изменение обобщающего показателя |       |    | |

| ∆Y(а) – влияние изменения фактора а на изменение результативного показателя; ∆Y(b) – влияние изменении фактора b на изменение результативного показателя; ∆Y(с) – влияние изменения фактора с на изменение результативного показателя. | |||

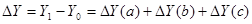

| Проверка расчетов балансовым приемом |  |

Метод финансовых коэффициентов.Финансовые коэффициенты – это относительные показатели, определяемые по данным финансовых отчетов и соотносящих отдельные статьи отчетности. Предпочтительные значения коэффициентов зависят от отраслевых особенностей и размеров предприятий, от общего состояния экономики, фазы экономического цикла и т.д. Для расчета финансовых коэффициентов в курсовой работе финансовые отчеты предварительно агрегируются, приводятся в определенную аналитическую форму. Критерии оценки финансового состояния предприятия с помощью финансовых коэффициентов подразделяются на группы: платежеспособность, рентабельность, эффективность использования активов, финансовая устойчивость, деловая активность и т.д. Для измерения перечисленных характеристик в практике анализа используется множество – более сотни – различных финансовых коэффициентов. Отбор коэффициентов определяется задачами финансового анализа. У аналитиков нет единого мнения относительно состава, классификации, названий коэффициентов, поэтому отнесение некоторых коэффициентов к конкретной группе достаточно условно. В курсовой работе рассмотрены наиболее часто применяемые на практике показатели.