Управление текущими издержками

Основным объектом управленческого учета является совокупность затрат (издержек) на производство и реализацию продукции, работ и услуг - планируемая или фактическая. Эта совокупность представляет собой себестоимость продукции.

Издержки производства и реализации очень многообразны, поэтому и классифицировать их можно по множеству признаков, в частности:

- по видам (материальные затраты, затраты на оплату труда, амортизационные затраты, прочие затраты);

- по назначению (основные и накладные);

- по порядку включения в себестоимость продукции, работ или услуг (прямые и косвенные);

- по зависимости от объема производства (постоянные и переменные);

- по отношению к стадии кругооборота (производственные и коммерческие);

- по характеру затрат (производительные и непроизводительные);

- по зависимости от конкретного уровня менеджмента (подконтрольные и неподконтрольные).

В финансовом менеджменте основными являются три группы издержек: подконтрольные и неподконтрольные, прямые и косвенные, постоянные и переменные.

Рассмотрим основные характеристики этих групп затрат.

Подконтрольные затраты - это такие затраты, на которые можно повлиять и которые изменятся в результате действий того или иного менеджера в течение заданного периода (затраты на материалы; электроэнергия на технологические нужды; оплата сверхурочных).

Неподконтрольные затраты - такие, на которые менеджер в течение заданного периода времени повлиять не может.(оплата аренды; коммунальные платежи; проценты по кредиту; затраты на амортизацию оборудования)

Если затраты можно напрямую отнести на некоторый продукт - это прямые затраты для данного продукта. Затраты, непосредственно связанные с конкретным подразделением предприятия, - прямые затраты этого подразделения. Косвенные затраты - те, которые нельзя непосредственно связать с готовым продуктом или подразделением.

Затраты могут быть прямыми для подразделения, но при этом косвенными для продукта. Так, затраты на заработную плату начальника механического цеха являются прямыми для цеха, но косвенными для множества видов продукции, изготавливаемой в этом цехе.

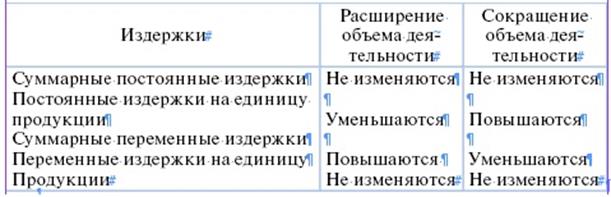

Затраты, которые меняются в зависимости от изменения объема деятельности, называются переменными. Затраты, уровень которых не зависит от объема деятельности, называются постоянными.

Однако затраты не всегда можно отнести точно к той или иной категории. Необходимо учитывать специфику каждого конкретного предприятия. Так, заработная плата производственных рабочих в одной организации может начисляться согласно штатного расписания (постоянные затраты), а в другой - за объем выполненных работ (переменные затраты).

Кроме того, необходимо учитывать, что структура издержек, суммарные постоянные издержки и переменные издержки на единицу продукции неизменны лишь в определенном периоде и при определенном количестве продаж. В долгосрочном периоде все затраты переменны. Следовательно, переменна и структура затрат.

Поэтому, рассматривая поведение постоянных и переменных издержек, используя их величину и структуру при принятии управленческих решений, необходимо очерчивать релевантный период.

Релевантный период (диапазон) - период, в котором постоянные издержки остаются неизменными при изменении объемов деятельности; а переменные издержки остаются неизменными на единицу производимой продукции. Иными словами, это период, в течение которого структура издержек остается неизменной.

Еще одно понятие релевантности, используемое в финансовом менеджменте - релевантность информации. Финансовая информация, используемая в принятии управленческих решений, должна быть точной (свободной от ошибок и предвзятости), своевременной (относящейся ко времени принятия решения) и релевантной (относящейся к делу). Релевантная информация - информация, отбираемая под конкретную задачу, лицо, цель и период времени.

При управлении затратами существует два подхода к оценке издержек. При первом подходе затраты на производство одного изделия включают как переменные, так и постоянные затраты. Предполагается, что себестоимость производимой продукции должна покрывать все произведенные затраты. В данном случае речь идет об учете издержек по полной себестоимости, или об учете поглощенных затрат. Определение полной себестоимости используется при подготовке бухгалтерской отчетности и определении прибыли, полученной фирмой.

В управленческом учете чаще используют подход, при котором в себестоимость единицы продукции включают только переменные затраты, а постоянные издержки рассматривают как периодические, связанные с деятельностью всего предприятия. Такой подход носит название учета по маржинальной (усеченной) себестоимости. Он предполагает учет себестоимости продукции только в части переменных затрат. Постоянные издержки собираются на отдельных счетах и с заданной периодичностью списываются непосредственно на финансовый результат. Таким образом, постоянные затраты исключаются из себестоимости продукции и покрываются маржинальной прибылью, полученной от продажи продукции.

Маржинальная прибыль (сумма покрытия) - это разница между выручкой и переменными затратами. Поскольку разница между выручкой и прямыми затратами называется валовой прибылью, а прямые затраты в подавляющем числе случаев - то же самое, что и переменные затраты, маржинальная прибыль, соответственно, равна валовой прибыли, поэтому ее часто называют также «валовая маржа».

Использование учета по маржинальной себестоимости помогает при принятии множества управленческих решений, связанных с управлением финансами предприятия, в том числе:

- Решение вопроса о снятии продукции с производства или закрытии подразделения

- Определение возможности и допустимости продажи продукции по цене ниже себестоимости

- Решение в выборе между производством комплектующих самостоятельно или приобретением их на стороне

- Выбор наиболее выгодного варианта использования ограниченных ресурсов («ограничивающих факторов»)

- Выбор наиболее эффективного варианта капитальных вложений ;

-Определение стратегии поведения на рынке

-Использование простаивающих мощностей

-Решение вопросов, связанных с ценовой политикой предприятия

Наиболее важное значение учета по маржинальной себестоимости в том, что с его помощью можно достаточно просто определить величину безубыточного объема продаж, то есть ответить на вопрос: при каких объемах реализации будут, по крайней мере, покрываться все издержки? При этом необходимо иметь в виду, что при анализе безубыточности принято условное допущение, что объем продаж совпадает с объемом производства, то есть за рассматриваемый релевантный период количеств произведенных и реализованных товаров совпадает, незавершенного производства и товаров в запасе нет.

Рассмотрим следующий отчет о прибылях и убытках компании АВ.

Выручка - 500000 руб. (100 %)

Минус переменные затраты - 300000 руб. (60 %)

Маржинальная прибыль - 200000 руб. (40 %)

Минус постоянные затраты - 100000 руб.

Операционная прибыль - 100000 руб.

На первый взгляд, для того, чтобы фирма находилась в состоянии безубыточности, уменьшение выручки на 100000 рублей, т.е. до 400000 рублей, урежет прибыль на 100000 рублей. Но если выручка уменьшится, то сократятся и переменные затраты. В релевантном периоде они останутся на уровне 60 % выручки, какой бы она ни была.

Поэтому отчет о прибылях и убытках компании АВ при новой величине выручки будет иметь следующий вид:

Выручка - 400000 руб. (100 %)

Минус переменные затраты - 240000 руб. (60 %)

Маржинальная прибыль - 160000 руб. (40 %)

Минус постоянные затраты - 100000 руб.

Операционная прибыль - 60000 руб.

Выручка, при которой достигается состояние безубыточности, должна быть такой, чтобы маржинальная прибыль составила 100000 рублей, потому что операционная прибыль равна разности между маржинальной прибылью и постоянными издержками.

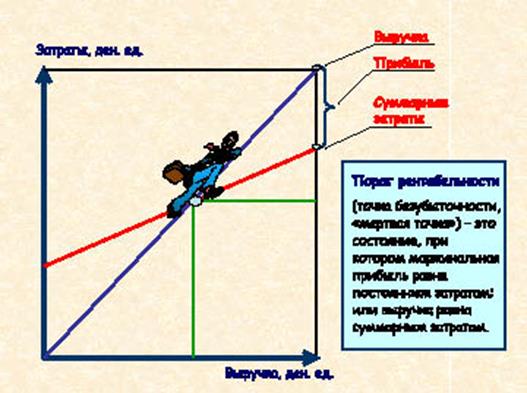

На рис. 71 представлен график, иллюстрирующий сущность понятия «точка безубыточности». В точке безубыточности бизнес не несет убытков, но не имеет и прибыли, поэтому второе ее название - «мертвая точка». Продажи ниже точки безубыточности влекут за собой убыток, так как получаемая выручка ниже суммарных затрат предприятия; продажи выше точки безубыточности приносят прибыль. Точка безубыточности - это тот рубеж, который предприятию необходимо перешагнуть, чтобы выжить. Поэтому точку безопасности называют также порогом рентабельности.

Чем выше порог рентабельности, тем труднее его перешагнуть. С низким порогом рентабельности легче пережить падение спроса на продукцию или услуги, отказаться от неоправданно высокой цены реализации.

Снижения порога рентабельности можно добиться наращиванием маржинальной прибыли (повышая цену или объем реализации, снижая переменные издержки), либо сокращением постоянных издержек.

Для того, чтобы рассчитать безубыточный объем продаж компании АВ, нужно сначала определить коэффициент выручки(он же коэфф. маржинальной прибыли, он же коэфф. покрытия.)

Коэффициент выручки = Маржинальная прибыль / Выручка от реализации

Рис. 71. Понятие точки безубыточности (порога рентабельности)

В нашем примере коэффициент выручки равен отношению 200/500, или 0,4.

Далее, используя формулу (2)

Порог рентабельности = Сумма постоянных затрат / Коэфф. выручки (ден. ед.)

или (2)

Порог рентабельности = Сумма постоянных затрат / Маржинальная прибыль

На единицу

Продукции (нат. ед)

определим порог рентабельности компании АВ:100000 руб./0,4 = 250000 руб.

Произведем проверку полученной величины:

Выручка - 250000 руб. (100 %)

Минус переменные затраты - 150000 руб. (60 %)

Маржинальная прибыль - 100000 руб. (40 %)

Минус постоянные затраты - 100000 руб.

Операционная прибыль - 0 руб.

Используя формулу расчета точки безубыточности, можно без труда определить:

1. Необходимый объем выручки для достижения заданной величины прибыли.

Поскольку формула (2) позволяет определить объем продаж, при котором прибыль равна нулю, то определить объем продаж, при котором прибыль равна заданной величине, можно, прибавив в числителе к сумме постоянных затрат величину требуемой операционной прибыли:

(Сумма постоянных затрат + заданная величина прибыли)/Коэфф. валовой маржи

Например, если требуется получить прибыль в 100000 руб., то объем продаж в нашем примере должен составлять:

(100000 руб. + 100000 руб.)/0,4 = 500000 руб.

2. Прибыль или убыток при любой величине выручки:

Прибыль = (Выручка - Точка безубыточности) * Коэффициент выручки

Например, определим величину прибыли при объеме продаж, равном 400000 руб.:

(400000 руб. - 250000 руб.) * 0,4 = 60000 руб.

Из формулы расчета порога рентабельности следует, что состояние безубыточности при высоких постоянных затратах достигается при гораздо большем объеме продаж, чем для предприятий с высокими переменными затратами.

Поэтому следует учитывать, что высокий уровень постоянных затрат имеют обычно предприятия, имеющие:

- Высокий уровень автоматизации;

- Высокий уровень затрат на НИОКР;

- Большой объем затрат на рекламу;

- Высокую долю заемного капитала.

Предприятия с высокими переменными затратами обычно:

- Слабо автоматизированы;

- Имеют материалоемкое производство (материалы составляют значительную часть прямых затрат);

- Имеют низкую долю заемного капитала.

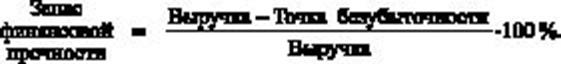

Чем больше фактическая выручка предприятия по сравнению с точкой безубыточности, тем меньше у него риска оказаться в зоне убытков. Когда точка безубыточности пройдена, скорость возрастания прибыли значительно выше. Превышение фактической выручки от реализации над порогом рентабельности составляет запас финансовой прочности предприятия.

Запас финансовой прочности (ЗФП)- разность между планируемым или достигнутым объемом продаж и точкой безубыточности. Обычно выражается в процентах и позволяет увидеть, на сколько процентов фактическая выручка должна быть меньше планируемой, чтобы предприятие оказалось в зоне убытков:

Большинство финансистов сходятся во мнении, что ЗФП менее 30 % - признак высокого предпринимательского риска.

Еще один финансовый показатель, свидетельствующий об уровне предпр. риска предприятия - операционный рычаг.

Операционный рычаг (рис. 74) показывает, на сколько процентов изменится прибыль при изменении выручки на 1 процент. Чем больше операционный рычаг, тем сильнее изменение выручки сказывается на прибыли. Другими словами, операционный рычаг показывает степень влияния усилий по увеличению продаж на рост прибыли (до процентов и налогов).

Кроме того, как уже отмечалось выше, указывая на темпы падения прибыли с каждым процентом снижения выручки, операционный рычаг свидетельствует об уровне предпринимательского риска предприятия.

Из формулы определения силы воздействия операционного рычага

Сила воздействия ОР = Валовая маржа /Прибыль = (Пост. издержки + Прибыль)/Прибыль = 1+ (Пост. издержки/Прибыль)

следует, что операционный рычаг будет значительно мощнее для предприятия с высокими постоянными затратами.

Эффект операционного рычага обусловлен различной степенью влияния постоянных и переменных издержек на формирование финансовых результатов предприятия при изменении объема реализации.

Сила воздействия операционного рычага максимальна при уровне продаж, близком к порогу рентабельности. По мере удаления выручки от точки безубыточности эффект производственного рычага уменьшается. Это связано с относительным к единице продукции уменьшением постоянных издержек в релевантном периоде.

Новый скачок постоянных издержек даст новое значение силы воздействия операционного рычага и новый порог рентабельности.

Чем больше сила воздействия операционного рычага, тем меньшее снижение выручки рассматривается как недопустимое.

Эти финансовые инструменты - порог рентабельности, запас финансовой прочности и операционный рычаг - наряду с маржинальной прибылью, являются ключевыми моментами операционного анализа, или анализа «Издержки - Объем - Прибыль».

Операционный анализ - один из самых эффективных методов финансового анализа с целью оперативного и стратегического планирования. Он отслеживает зависимость финансовых результатов предпринимательской деятельности от издержек и объемов производства и сбыта. С его помощью финансовый менеджер может оценить силу воздействия операционного рычага (как изменится прибыль в зависимости от изменения объема продаж), величину порога рентабельности (равного точке безубыточности) и запас финансовой прочности (на сколько можно сократить выпуск, прежде чем организация понесет убытки), провести анализ чувствительности (как изменится прибыль в зависимости от изменения величины переменных и постоянных затрат, изменения цены на продукцию), что позволяет ему без составления прогностических отчетов о финансовых результатах быстро определить, какое влияние каждый факт хозяйственной деятельности любого подразделения окажет на прибыль, тенденции изменения финансово-хозяйственного положения предприятия и т.д., и принять своевременное и взвешенное управленческое решение.

Существует пять способов увеличения прибыльности бизнеса:

- увеличение цен на реализуемую продукцию;

- уменьшение переменных затрат;

- уменьшение постоянных затрат;

- улучшение структуры издержек;

- увеличение объема продаж.

Операционный анализ ищет наиболее выгодную комбинацию переменных и постоянных затрат, цены и физического объема реализации. Иногда решение заключается в наращивании валовой маржи за счет снижения цены и роста количества продаваемых товаров, иногда - в относительном увеличении постоянных издержек (например, затрат на рекламу) и значительном росте объемов продаж.

Возможны и другие пути, и во всех присутствует поиск компромисса между переменными и постоянными издержками.

При этом нужно учитывать, что изменение каждого из факторов, от которых зависит прибыль - цены, издержек, объема реализации - оказывает различное влияние на изменение ее величины.

Предположим, предприятие производит 100 тыс. единиц продукта по цене 2 руб. 57 коп. за единицу. Переменные издержки составляют 1 руб. 80 коп. на единицу продукта, постоянные издержки - 38500 руб. за период.

Выручка равна произведению цены на объем.

Выручка 2,57 * 100000 = 257000

Переменные издержки 1,80 * 100000 = 180000

Маржинальная прибыль 77000

Постоянные издержки 38500

Операционная прибыль 38500

Оценим влияние 10 %-ного изменения вышеперечисленных факторов на изменение прибыли.

а) изменение объемов реализации. Влияние изменения выручки на величину прибыли зависит от силы воздействия операционного рычага, равной отношению валовой маржи к прибыли: 77000/38500 = 2.

Изменение выручки на 10 % ведет к изменению прибыли на 20 %.

б) изменение цены. Рассмотрим влияние на прибыль увеличения цены на 10 %:

Выручка 257000 * 1,1 = 282700

Переменные издержки 180000

Маржинальная прибыль 102700

Постоянные издержки 38500

Операционная прибыль 64200

Изменение цены на 10 % ведет к изменению прибыли на 67 %.

в) изменение переменных затрат. Рассмотрим влияние на прибыль снижения переменных издержек на 10 %:

Выручка 257000

Переменные издержки 180000 - 18000 = 162000

Маржинальная прибыль 95000

Постоянные издержки 38500

Операционная прибыль 56500

Изменение переменных затрат на 10 % ведет к изменению прибыли на 47 %.

г) изменение постоянных затрат. Рассмотрим влияние на прибыль снижения постоянных издержек на 10 %:

Выручка 257000

Переменные издержки 180000

Маржинальная прибыль 77000

Постоянные издержки 38500 - 3850 = 34650

Операционная прибыль 42350

Изменение постоянных затрат на 10 % ведет к изменению прибыли на 10 %.

Таким образом, наибольшее влияние на прибыль оказывает изменение цены. Поэтому ценовая политика занимает важное место в финансовой политике предприятия. В то же время, цена далеко не всегда является величиной, подконтрольной менеджменту предприятия, поэтому на первое место выходит политика минимизации издержек, в первую очередь, их переменной части.

При выборе наилучшей структуры издержек предприятия следует учитывать, что однозначного ответа на вопрос «Что выгоднее иметь: высокие переменные издержки и низкие постоянные, или наоборот?» не существует. Преимущества и недостатки есть у любого варианта, и выбор будет зависеть от финансовых целей предприятия и долговременной стратегии продаж, от его исходного положения, ежегодных колебаний выручки, отношения менеджмента предприятия к допустимому риску

При выборе структуры издержек конкретного продукта рекомендуется также учитывать «правило 50-ти процентов»: если доля переменных затрат в выручке более 50 %, то по данному виду продукта выгодно работать над снижением затрат; если менее 50 %, то необходимо направить усилия на увеличение рыночного сегмента, что даст большее увеличение доли валовой маржи.