Оценка эффективности и риска инвестиционных проектов

Экономическая эффективность инвестиционного проекта — это категория, отражающая соответствие инвестиционного проекта целям и интересам его участников.

Риски инвестиционного проекта — это отклонения от намеченных целей инвестиционного проекта.

Оценка риска инвестиционных проектов – это выявление всех причин возникновения, вероятность наступления и последствия потенциальных потерь, связанных с осуществлением инвестиционных проектов.

Оценка инвестиционных проектов производится обычно при их разработке или экспертизе для трех типов задач:

- оценка конкретного проекта

- обоснование целесообразности участия в проекте

- сравнение нескольких проектов и выбор лучшего из них

Оценка конкретного проекта предусматривает:

- оценка финансовой реализуемости проекта

- оценка выгодности реализации проекта или участия в нем с точки зрения участников проекта

- выявление условий эффективной реализации проекта

- оценка риска, связанного с реализацией проекта

- оценка риска связанного с устойчивостью проекта при случайных колебаниях рыночной конъюнктуры.

Критериями оценки единичного инвестиционного проекта являются: прибыльность проекта и его окупаемость — для малого бизнеса; для крупного бизнеса более предпочтительным является критерий чистой приведенной доход и показатель внутренней нормы доходности проекта.

В настоящее время при сравнении различных вариантов проекта и выборе лучшего из них чаще всего используются четыре интегральных показателя:

1) срок окупаемости (Payback period, PP);

2) чистый приведенный доход (Net present value, NPV);

3) внутренняя норма доходности (Internal rate of return, IRR);

4) индекс рентабельности (Profitability index, PI).

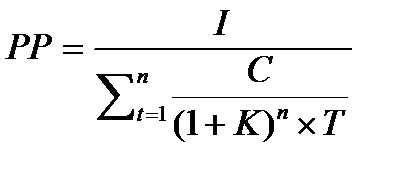

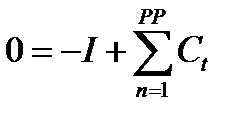

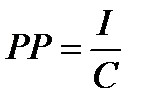

Срок окупаемости

Срок (период) окупаемости (Payback period, PP) – это время, которое необходимо, для того чтобы будущие денежные потоки сравнялись с сумой окупаемости первоначальных капиталовложений.

или

Где:

I – сумма первоначальных капиталовложений;

Ct – чистый денежный приток за t период времени;

r – стоимость капитала привлеченного для инвестиционного проекта;

PP - Срок (период) окупаемости;

К – ставка дисконтирования;

n – число периодов;

Т – общее число лет эксплуатации.

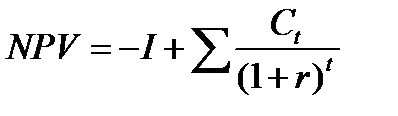

Чистый приведенный доход

Чистый приведенный доход (стоимость) (Net present value, NPV) – это разность между приведённой стоимостью будущего притока денежных средств и стоимостью первоначальных капитальных вложений.

Следовательно, если NPV > 0, проект следует принять; если NPV < 0, проект должен быть отвергнут; если два проекта являются взаимоисключающими, должен быть выбран тот, у которого положительный NPV больше.

Где:

NPV – чистый приведенный доход;

I – сумма первоначальных капиталовложений;

Ct – чистый денежный приток за t период времени;

r – стоимость капитала привлеченного для инвестиционного проекта;

t – период времени.

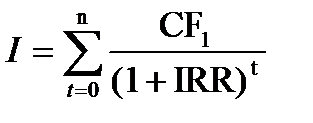

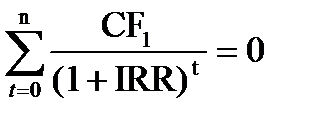

Внутренняя норма доходности

Внутренняя норма (коэффициент) доходности (рентабельности) (Internal rate of return, IRR) – это ставка дисконтирования, которая уравнивает приведенные стоимости ожидаемых поступлений по проекту

PV(притоки) = РV(оттоки),

NPV = 0

Где:

IRR – Внутренняя норма доходности;

CFt – чистый денежный приток за t период времени;

t – период времени.

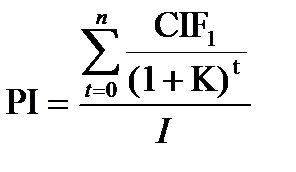

Индекс рентабельности

Индекс рентабельности (прибыльности) (Profitability index, PI) – это отношение приведённой стоимости доходов к расходам

или PI = C / I

или PI = C / I

Где:

CIFt — ожидаемый приток денежных средств, или доход;

I — сумма первоначальных капиталовложений;

PI - Индекс рентабельности (доходности);

К - цена капитала привлеченного для инвестиционного проекта;

Ct – чистый денежный приток.

Анализируя эффективность инвестиционных проектов, часто приходится сталкиваться с тем, что рассматриваемые при их оценке потоки денежных средств (расходы и доходы) относятся к будущим периодам и носят прогнозный характер. Неопределенность будущих результатов обусловлена влиянием как множества экономических факторов (колебания рыночной конъюнктуры, цен, валютных курсов, уровня инфляции и т. п.), не зависящих от усилий инвесторов, так и достаточного числа неэкономических факторов (климатические и природные условия, политические отношения и т. д.). Эта неопределенность прогнозируемых результатов приводит к возникновению риска того, что цели, поставленные в проекте, могут быть не достигнуты.

Среди методов оценки инвестиционного риска наиболее часто используются следующие:

- анализ уместности затрат (перерасход средств может быть вызван в связи с изначальной недооценка стоимости проекта в целом или его составляющих, а также увеличение стоимости проекта в условиях инфляции или изменения законодательства);

- метод аналогий (Суть его заключается в анализе всех имеющихся данных по рискованным аналогичным проектам, изучении последствий воздействия на них неблагоприятных факторов с целью определения потенциального риска при реализации нового проекта);

- метод экспертных оценок (Базируется на опыте экспертов в вопросах управления инвестиционными проектами и анализе ими рисков по всем стадиям проекта).

К инвестиционным рискам относятся: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды – это риск наступления косвенного неполучения прибыли в результате неосуществления какого-либо мероприятия (например, страхование, инвестирование и т.п.).

Риск снижения доходности – это риск, возникающий в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам. К нему относятся процентные риски.

Риск прямых финансовых потерь – это опасность потерь и неполучения прибили в результате совершения, какого либо действия.