Стоимость и цена капитала

Основополагающим объектом управления финансовой деятельностью организации является капитал. Капитал (собственные средства, чистые активы) –это свободное от обязательств имущество организации, тот стратегический резерв, который создает условия для ее развития, при необходимости адсорбирует убытки и является одним из важнейших ценообразующих факторов, когда речь идет о цене самой организации. Капитал – это наивысшая форма мобилизации финансовых ресурсов.

Под капиталом могут также пониматься долгосрочные пассивы, поскольку в западной практике учета долгосрочные заемные средства по своему назначению и функциям приравниваются к собственным.

Капитал соответствует общему объему авансированных в деятельность организации ресурсов и характеризуется ценой (стоимостью) и структурой. По своей величине капитал соответствует источникам финансирования имущества организации. Существует множество критериев деления капитала. Одна из них – деление капитала на собственный и заемный.

Основу собственного капитала у большинства крупных организаций составляет акционерный капитал, включающий в себя обыкновенные, привилегированные и нераспределенную прибыль.

Объем и структура собственного капитала зависят от организационно-правовой формы хозяйствования. Следовательно, не может быть единого подхода к формированию капитала организации.

Использование собственного капитала в качестве источника финансирования организации имеет определенные преимущества и недостатки.

Преимущества собственного финансирования

ü возможность беспрепятственного привлечения средств за счет распределения чистой прибыли,

ü способность генерировать прибыль во всех видах деятельности организации,

ü обеспечение финансовой устойчивости и снижение риска банкротства.

Недостатки собственного финансирования

ü ограниченность объема привлечения средств величиной чистой прибыли,

ü более высокая цена привлечения в сравнении с ценой заемного капитала, отсутствие «налогового щита»,

ü невозможность обеспечения прироста рентабельности собственного капитала.

Приведенные преимущества и недостатки собственного финансирования позволяют сделать вывод, что организации, использующие только собственный капитал, имеют максимальную финансовую устойчивость, но при этом ограничивают темпы своего экономического развития. При акционерном финансировании невозможно механизм «налогового щита».

Налоговый щит – инструмент, позволяющий в рамках действующего законодательства снизить величину причитающихся налогов (путем увеличения амортизационных отчислений, отнесения процентов по заемным средствам на затраты и пр.).

Заемный капитал привлекается во временное пользование, как правило, за определенную плату и на конкретный срок. Условие его поступления и возврата регламентируется кредитными договором. Он позволяет организации оперировать в больших масштабах, чем это было возможно только при наличии собственного капитала. С одной стороны, заемный капитал увеличивает потенциальные доходы акционеров, с другой – наличие долговых обязательств означает обязательную выплату процентов по ним.

Заемный капитал, так же как и собственный, при его использовании в качестве источника финансирования обладает рядом преимуществ и недостатков.

Преимущества заемного финансирования

ü разнообразные инструменты привлечения: банковские и коммерческие кредиты, облигационные займы,

ü увеличение темпов роста объемов производства и продаж за счет использования дополнительного объема финансирования,

ü обеспечение роста рентабельности собственного капитала за счет эффекта финансового рычага,

ü более низкая цена привлечения и наличие «налогового щита».

Недостатки заемного финансирования

ü сложность привлечения заемного капитала: обеспечение залога имуществом, наличие гарантий,

ü повышение финансовых рисков: кредитного, процентного, потери ликвидности и т.д.,

ü необходимость уплаты процентов за использование заемного капитала.

Для организации важно определение цены (стоимости) капитала, которая зависит от его структуры и цены каждого источника. Денежное выражение стоимости капитала представляет собой цену капитала.

Плата за привлечение капитала носит всеобъемлющий характер. Вкладывая средства в то или иное предприятие, собственники рассчитывают на получение определенных доходов в виде дивидендов и/или приращения капитала. В свою очередь, кредиторы рассчитывают на получение процентного дохода.

Поэтому капитал как фактор производства и инвестиционный ресурс в любой своей форме имеет определенную цену: акционерам выплачивают дивиденды, банкам – проценты за предоставленные ими ссуды, инвесторам – проценты за сделанные ими инвестиции и др.

Цена капитала (стоимость) –это общая сумма средств, которую нужно уплатить за использование определенного источника и объема капитала, выраженная в процентах к этому объему.

Управление стоимостью капитала – процесс формирования рациональной стоимостной структуры функционирующего капитала.

Цель управления стоимостью капитала – минимизация цены функционирующего капитала.

Задачи управления стоимостью капитала:

· оценка стоимости (определение цены) функционирующего собственного капитала;

· оценка стоимости (определение цены) функционирующего заемного капитала;

· оценка факторов, обусловливающих формирование цены собственного и заемного капитала;

· определение оптимальной стоимостной структуры функционирующего капитала;

· планирование источников формирования капитала;

· разработка и реализация мероприятий по формированию рациональной структуры функционирующего капитала;

· формирование политики распределения прибыли и др.

В процессе управления стоимостью капитала компоненты капитала определяются по отдельным источникам его привлечения: эмиссия акций, получение банковского кредита, эмиссия облигаций, нераспределенная прибыль, финансовый лизинг и т. д. Уровень цены каждого элемента колеблется во времени под влиянием различных факторов.

Определение цены капитала – одна из основных задач управления стоимостью капитала поскольку:

· цена капитала лежит в основе повышения рыночной стоимости организации;

· определение цены капитала требуется при принятии решений по формированию инвестиционного бюджета, дисконтированию и наращению денежных потоков и др.

Традиционно выделяют следующие базовые элементы оценки и управления стоимостью заемного капитала:

1. Стоимость финансового кредита.Оценивается в разрезе двух основных источников его предоставления: банковского кредита и займов у других организаций.

Стоимость капитала, привлеченного за счет кредитов и займов, рассчитывается с учетом «налогового щита». При расчете стоимости этого источника используют процентную ставку по привлекаемым кредитам и займам:

Сзк = Пз х (1 – Нпр / 100),

где, Сзк – стоимость заемного капитала, %;

Пз – ставка процента за кредит, %;

Нпр – ставка налога на прибыль, %.

Например, организация привлекает кредит под 15% годовых. Ставка налога на прибыль составляет 20%. Тогда стоимость кредита после налогообложения будет равна:

Сзк = 15 х (1-20/100)=12%

2. Стоимость заемного капитала, привлекаемого за счет эмиссии облигаций. Оценивается на базе ставки купонного процента по ней, формирующего сумму периодических купонных выплат. Если облигация продается на иных условиях, то базой оценки выступает общая сумма дисконта по ней, выплачиваемая при погашении.

В первом случае оценка осуществляется по формуле:

СОЗк = СК х (1 – Снп ) / 1 – Э3о, где

СОЗк – стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, %;

СК – ставка купонного процента по облигации, %;

Снп – ставка налога на прибыль, выраженная десятичной дробью;

Э3о – уровень эмиссионных затрат по отношению к объему эмиссии, выраженный десятичной дробью.

Во втором случае расчет стоимости производится по следующей формуле:

СОЗд = (Дг х (1 – Cнп ) / (Но – Дг ) / (1 – ЭЗ о)) х 100, где

СОЗд – стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, %;

Дг – среднегодовая сумма дисконта по облигации;

Но – номинал облигации, подлежащей погашению;

Cнп – ставка налога на прибыль, выраженная десятичной дробью;

Э3о – уровень эмиссионных затрат по отношению к сумме привлеченных за счет эмиссии средств, выражен десятичной дробью.

Управление стоимостью привлекаемого капитала в этом случае сводится к разработке соответствующей эмиссионной политики, обеспечивающей полную реализацию эмитируемых облигаций условиях, не выше среднерыночных.

3. Стоимость финансового лизинга – особая форма (финансовая аренда) привлечения товарного кредита – определяется на основе ставки лизинговых платежей (лизинговой ставки). Ставка включает две составляющие:

· постепенный платеж по возврату суммы основного долга (представляет собой одногодовую норму амортизации актива, привлеченного на условиях финансового лизинга, в соответствии с которым после полной оплаты актив передается в собственность арендатору);

· стоимость непосредственного обслуживания лизингового долга.

Стоимость финансового лизинга оценивается по следующей формуле:

СФЛ = (ЛС – НА) х (1 – Снп), где

СФЛ – стоимость заемного капитала, привлекаемого на условиях финансового лизинга, %;

ЛС – годовая лизинговая ставка, %;

НА – годовая норма амортизации актива, привлеченного на условиях финансового лизинга, %;

Снп – ставка налога на прибыль, выраженная десятичной дробью;

ЗПФЛ – уровень расходов по привлечению актива на условиях финансового лизинга к стоимости этого актива, выраженный десятичной дробью.

4. Стоимость товарного (коммерческого) кредита. Оценивается в разрезе двух форм его предоставления:

· стоимость товарного (коммерческого) кредита, предоставляемого на условиях краткосрочной отсрочки платежа.

Стоимость каждого такого кредита оценивается размером скидки с цены продукции, при осуществлении наличного платежа за нее. Если по условиям контракта отсрочка платежа допускается в пределах месяца со дня поставки (получения) продукции, а размер ценовой скидки за наличный платеж составляет 5%, это и будет составлять месячную стоимость привлеченного товарного кредита, а в расчете на год эта стоимость будет составлять: 5%*360/30=60%.

Таким образом, на первый взгляд бесплатное предоставление такого товарного кредита, может оказаться самым дорогим по стоимости привлечения источником заемного капитала.

Расчет стоимости товарного кредита, предоставляемого в форме краткосрочной отсрочки платежа, осуществляется по следующей формуле:

СТКк = ((ЦС х 360) х (1 – Снп)) / ПО, где

СТКк – стоимость товарного (коммерческого) кредита, предоставляемого на условиях краткосрочной отсрочки платежа, %;

ЦС – размер ценовой скидки при осуществлении наличного платежа за продукцию («платежа против документов»), %;

Снп – ставка налога на прибыль, выраженная десятичной дробью;

ПО – период предоставления отсрочки платежа за продукцию, в днях.

Учитывая, что стоимость привлечения этого вида заемного капитала носит скрытый характер, основу управления этой стоимостью составляет обязательная оценка ее в годовой ставке по каждому предоставляемому товарному (коммерческому) кредиту и ее сравнение со стоимостью привлечения аналогичного банковского кредита. Практика показывает, что во многих случаях выгодней взять банковский кредит для постоянной немедленной оплаты продукции и получения соответствующей ценовой скидки, чем пользоваться такой формой товарного (коммерческого) кредита.

· стоимость товарного (коммерческого) кредита на условиях долгосрочной отсрочки платежа с оформлением векселем. Формируется на тех же условиях, что и банковского. Однако при этом необходимо учитывать потерю ценовой скидки при наличном платеже за продукцию. Расчет стоимости товарного (коммерческого) кредита в этом случае осуществляется по формуле:

СТКв = (ПК в (1 – С нп) / (1 – ЦС), где

СТКв – стоимость товарного (коммерческого) кредита в форме долгосрочной отсрочки платежа с оформлением векселем, %;

ПКв – ставка процента за вексельный кредит, %;

Снп – ставка налога на прибыль, выраженная десятичной дробью;

ЦС – размер ценовой скидки, предоставляемой поставщиком при осуществлении наличного платежа за продукцию, выраженный десятичной дробью.

Управление стоимостью этой формы товарного кредита, как и банковской, сводится к поиску вариантов поставок аналогичной продукции, минимизирующих размеры этой стоимости.

Традиционно выделяют следующие базовые элементы оценки и управления стоимостью собственного капитала:

1. Цена выпуска привилегированных акций в качестве источника финансирования деятельности организации основана на трех факторах:

1) цена финансового актива эквивалентна сумме ожидаемых дисконтированных доходов по данному активу;

2) размер дивиденда по привилегированным акциям заранее определен;

3) срок деятельности организации не ограничен.

По привилегированным акциям выплачивается фиксированный процент, поэтому цена этого источника (Спа) рассчитывается по формуле:

Спа = (Дпа / Цпа) х 100,

где, Спа – стоимость капитала, привлеченного за счет выпуска привилегированных акций, %,

Дпа – размер дивиденда, выплачиваемого по привилегированным акциям, руб.,

Цпа – текущая рыночная цена привилегированной акции за вычетом затрат на ее выпуск и размещение, руб.

Например, организация планирует выпустить привилегированные акции с доходностью 10%. Номинал акции составляет 1000 руб. Затраты на выпуск и размещение акций составят 30 руб. Рассчитайте стоимость источника «привилегированные акции».

В случае эмиссии организация получает от каждой акции всего 970 руб. (1000 – 30), а берет на себя обязательство платить дивиденды на 1 акцию в размере 100 руб. (1000 х 10%). Таким образом, стоимость капитала, привлеченного за счет выпуска привилегированных акций, равна:

Спа = (100 / 970) х 100 = 10,31%

2. Расчет цены обыкновенных акций может производиться несколькими способами: на основе модели Гордона и модели оценки доходности финансовых активов (САРМ).

Согласно модели Гордона цена обыкновенных акций представляет собой дисконтированную стоимость ожидаемого потока дивидендов:

Соа = (Д1 / Цпр) х 100 + g

Например, дивиденды по обыкновенным акциям организации в прошлом году составили 150 руб. В настоящий момент рыночная стоимость обыкновенной акции составляет 3000 руб. за акцию. Акционеры рассчитывают, что в будущем году дивиденды будут стабильно возрастать на 10%. Какова цена источника обыкновенной акции для организации?

Соа = (150 / 3000) х 100 + 10% = 15%

При дополнительном выпуске обыкновенных акций их цена будет скорректирована на величину затрат на эмиссию и размещение дополнительного выпуска. Тогда стоимость новой обыкновенной акции составит:

Соа = (Д1 / Цпр х 100) – Зэ + g,

где, Зэ – затраты организации на дополнительный выпуск и размещение обыкновенных акций (эмиссия), %.

В практике наиболее сложно оценить ставку прироста g. Ее можно определить несколькими способами:

· использовать ранее установленные ставки;

· использовать метод экспертных оценок;

· рассчитать среднеарифметический прирост за предыдущие годы выплаты дивидендов.

Однако алгоритм расчетов методом Гордона имеет ряд недостатков:

ü он может быть реализован лишь для организаций, выплачивающих дивиденды;

ü показатель цены обыкновенных акций очень чувствителен к изменению коэффициента g (при данной стоимости ценной бумаги завышение значения g всего на 0,1% повлечет за собой завышение оценки стоимости капитала по меньшей мере на 1%);

ü в расчете не учитывается фактор риска.

Эти недостатки в известной степени снимаются при применении модели САРМ. Модель оценки доходности финансовых активов (САРМ) предполагает, что цена обыкновенных акций (Соа) равна безрисковой доходности плюс премия за систематический риск.

Соа = k RF + (km – k RF) x  ,

,

где, k RF – безрисковая ставка доходности;

km– требуемая доходность рыночного портфеля.

Последовательность расчета цены обыкновенных акций по модели САРМ следующая.

1. Оценивается безрисковая ставка доходности k RF.

2. Рассчитывается рыночная премия за риск (km – k RF).

3. Оценивается  -коэффициент обыкновенных акций организации.

-коэффициент обыкновенных акций организации.

4. Рассчитывается цена обыкновенных акций.

Например, ставка доходности по государственным ценным бумагам на финансовом рынке составляет 6%;  -коэффициент обыкновенных акций организации – 1,2. Требуемая инвесторами доходность – 12,5%. Тогда цена обыкновенных акций составит:

-коэффициент обыкновенных акций организации – 1,2. Требуемая инвесторами доходность – 12,5%. Тогда цена обыкновенных акций составит:

Соа = 6+(12,5-6)х1,2=13,8%

Несмотря на простоту расчета, практическое применение модели САРМ сопряжено с определенными трудностями, так как при отсутствии статистики отклонения доходности обыкновенных акций на финансовом рынке невозможно с достаточной достоверностью определить  -коэффициент и соответственно рыночную премию за риск.

-коэффициент и соответственно рыночную премию за риск.

3. Стоимость капитала, привлеченного за счет нераспределенной прибыли.В основе оценки цены заложен принцип альтернативных затрат, суть которого заключается в следующем: во-первых, собственники, отказываясь от некоторой части дивидендов и направляя их на расширение деятельности предприятия, рассчитывают получить некоторое вознаграждение, а, во-вторых, размер ожидаемого вознаграждения должен обеспечить норму прибыли, не менее, чем по обыкновенным акциям (в противном случае, с позиции эффективности собственникам организации следует изъять дивиденды в полном объеме и разместить полученные ресурсы в активы, обеспечивающие более высокую доходность).

Таким образом, цена использования в качестве источника финансирования нераспределенной прибыли (krp) примерно равна цене источника финансирования «обыкновенные акции», однако в отдельных случаях может быть ниже, поскольку эмиссия ценных бумаг всегда несет за собой дополнительные расходы.

Обыкновенные акции – это достаточно дорогой источник финансирования, поскольку они являются одними из самых рискованных ценных бумаг и, следовательно, должны приносить более высокий доход своим держателям. Кроме того, при размещении новых выпусков акций акционерное общество несет дополнительные затраты, связанные с мониторингом фондового рынка, оплатой услуг финансовых посредников, печатанием бланков ценных бумаг и т. п. Поэтому цена вновь выпущенной обыкновенной акции (Кe) определяется по формуле:

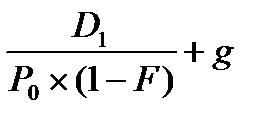

Ке =  ,

,

где, D1 – величина дивиденда по обыкновенной акции, д. е.;

Р0 – рыночная цена обыкновенной акции, д. е.;

F – затраты на размещение нового выпуска акций относительно их рыночной цены, коэфф.;

g – прогнозируемый темп прироста дивидендов, коэфф.

Таким образом, Р0 х (1 – F) – чистая цена за новый выпуск акций, полученная акционерным обществом.

Исходя из определения цены капитала, как относительной величины затрат, которые несет предприятие за привлечение финансовых ресурсов из различных источников, можно рассчитать цену капитала.