Признание нематериальных активов по МСФО

Элементы интеллектуального капитала принимают прямое и опосредованное участие в производстве и создании материальных благ, обеспечивают возможность получения экономических выгод. Распространенными примерами объектов, которые относятся к интеллектуальному капиталу, являются компьютерное программное обеспечение, патенты, авторские права, кинофильмы, списки клиентов, права на ипотечное обслуживание, лицензии и франшизы, квоты на импорт, торговые марки, взаимоотношения с клиентами и поставщиками, лояльность клиентов, доля ранка и маркетинговые права.

Данный список не является исчерпывающим. А вот вопрос, не обязаны ли все его элементы отражаться в учете и отчетности в качестве нематериальных активов (НМА), не столь однозначен.

Для признания НМА в бухгалтерском учете согласно параграфу 10 МСБУ 38 “Нематериальные активы” должны выполняться определенные критерии:

· возможность идентификации;

· контроль над ресурсом;

· существование будущих экономических выгод.

А в дополнение – еще и возможность достоверной оценки.

Если не выполняется хотя бы один из перечисленных критериев, затраты на приобретение либо внутреннее создание такого объекта признаются как затраты в том периоде, когда они были понесены.

Главные проблемы, с которыми сталкиваются специалисты при составлении финансовой отчетности, связаны с тем, что многие НМА неправильно идентифицируются либо вообще не идентифицируются и недостаточно точно оцениваются. Как следствие, неправильно начисляется амортизация на такие активы, что приводит к ошибочному определению налогооблагаемой прибыли и недостоверному отображению информации на балансе и в других формах отчетности.

Поэтому давайте рассмотрим вопрос идентификации нематериальных активов в соответствии с международной практикой.

Вопрос идентификации

Одной из ключевых характеристик НМА является отсутствие физической субстанции. Конечно, подавляющее большинство таких объектов имеют физическую форму: компьютерные программы функционируют только благодаря средствам информационно-технического обеспечения и хранения информации; музыкальные произведения – в нотах и средствах электронной фиксации; литературные произведения и картины – на бумажных, а в последнее время еще и на электронных носителях. Однако, как правило, главную ценность имеет конкретно интеллектуальная составляющая.

Например, на одинаковых дисках могут быть записаны программы, выполняющие абсолютны разные функции и отличающиеся при этом ценой в разы, а иногда и в тысячи раз. Однако квалифицированный специалист способен их различить. При условии соблюдения прочих критериев это, без сомнения, НМА.

· Отсутствие физической субстанции– одна из ключевых характеристик НМА

А вот когда речь идет про репутацию товара или компании, склонность потребителей к товарам определенной марки, с идентификацией уже могут быть проблемы: их невозможно отделить от компании и продать отдельно, поэтому в компании они не признаются как нематериальный актив. Однако можно приобрести все предприятие, и в этом случае появляется возможность признать их совокупно либо по отдельности как гудвилл. Отметим, что гудвилл – это лишь условно идентифицируемый актив, ведь его хоть и можно передать другой компании, но только вместе с остальными активами и обязательствами.

Все ли под контролем?

Предприятие контролирует активы, если оно уполномочено получать будущие экономические выгоды, поступающие со стороны основного ресурса, а также ограничивать доступ других к этим выгодам. Способность хозяйствующего субъекта контролировать будущие экономические выгоды от использования НМА, как правило, возникает из юридических прав, которые можно защитить в судебном порядке. Без юридических прав доказать контроль сложнее. Однако юридическое обоснование не является необходимым условием для контроля, поскольку предприятие может контролировать будущие экономические выгоды не только этим способом.

Будущие экономические выгоды можно получить и через знание рынка и технические знания. Предприятие контролирует эти выгоды, если, например, знания охраняются юридическими правами, такими как авторские права, ограничения торговых соглашений (там, где это допускается), либо юридической обязанностью работников сохранять конфиденциальность. То есть предприятие имеет право защитить свою интеллектуальную собственность, ноу-хау, изобретения, которые принесут будущие выгоды, используя нормы национального законодательства и международных актов в сфере интеллектуальной собственности. Перечисленные объекты вполне могут быть признаны нематериальными активами.

· Контроль над активом заключается в возможности получать выгоды от его использования и ограничивать доступ других к этим выгодам

Предприятие может за собственные деньги обучить группу квалифицированных специалистов, которая будет в состоянии повысить свою продуктивность, что в дальнейшем принесет экономические выгоды от обучения. Хозяйствующий субъект также может ожидать, что продолжит пользоваться квалификацией своего персонала.

Однако предприятие не имеет достаточного контроля над ожидаемыми будущими экономическими выгодами, получаемыми от группы квалифицированных специалистов и от обучения, чтобы считать эти объекты подпадающими под определение НМА. Ведь самый квалифицированный работник может в любой момент написать заявление об уходе и сменить работодателя.

Поэтому личная квалификация или технический талант сотрудника не отвечают критериям признания НМА. Единственное, на что может претендовать работодатель – это гарантировать условиями договора возмещение работником средств, инвестированных в повышение его квалификации. Однако такие затраты предприятия, даже если они могут быть возмещены, никогда не признаются нематериальными активами.

· Высокая квалификация работников не относится к НМА

Рассмотрим, можно ли считать НМА портфель клиентов или долю рынка. Ведь тут можно ожидать, что благодаря усилиям предприятия по улучшению отношений с клиентами и их лояльности клиенты продолжат осуществлять операции именно с этим хозяйствующим субъектом.

Так-то оно так, но в отсутствие юридических прав защиты и иных способов контроля взаимоотношений с клиентами или их лояльности хозяйствующий субъект, как правило, не имеет достаточного контроля над экономическими выгодами от них, чтобы рассматривать эти объекты (портфель клиентов, долю рынка, взаимоотношения с клиентами и их лояльность) в качестве соответствующих определению НМА. В любой момент может появиться конкурент, изменятся хозяйственные планы или финансовые возможности клиентов, упадет качество продукции, сработает человеческий фактор. Поэтому их признание в качестве НМА также под очень большим вопросом из-за отсутствия контроля.

Нематериальный актив следует признавать, только если есть вероятность поступления будущих экономических выгодот этого актива, а его себестоимость можно достоверно оценить. Балансовая стоимость актива не может превышать приведенной стоимости будущих экономических выгод.

Будущие выгоды от НМА могут включать доход от продажи продукции или услуг, сокращение расходовили другие выгоды, ставшие результатом использования актива хозяйствующим субъектом.

Предприятие обязано оценивать вероятность ожидаемых будущих экономических выгод, используя допущения, которые можно обосновать и подтвердить. Эти допущения отражают наилучшую оценку управленческим персоналом совокупности экономических условий, которые будут действовать в течение срока полезного использования актива в рамках хозяйственной деятельности предприятия.

· НМА признают только тогда, когда есть вероятность поступления будущих экономических выгод от этого актива, а его себестоимость можно достоверно оценить

Например, возьмем условный успешный бренд “Курочка Ряба”. Допустим, что под этой торговой маркой на условиях франчайзинга работают 2000 торговых точек и продается половина всей курятины промышленного производства в РФ. Не факт, что у всех прочих товаропроизводителей курятина хуже, но лидером рынка является именно “Курочка Ряба”. И в этом ее ценность, что приносит дополнительные выгоды владельцу и нескольким тысячам торговцев-франзайзи. Однако в консолидированной финансовой отчетности агрохолдинга, которому принадлежит “Курочка Ряба”, эта торговая марка в качестве НМА, скорее всего, признана не будет из-за невозможности ее достоверной оценки.

Если же допустить, что указанный бренд мог бы купить более мощный иностранный агрохолдинг, в этом случае могла бы появиться более надежная оценка бренда. А это в комплексе с прочими характеристиками (возможность идентификации, контроль и будущие экономические выгоды) дало бы основания признать торговую марку нематериальным активом.

Рассмотрим другую ситуацию, когда торговую марку “Курочка Ряба” приобрела компания, изготавливающая моющие устройства. Критерии идентификации, контроля и оценки вроде бы соблюдены. А вот будущие экономические выгоды компании от такого приобретения оказались бы под вопросом.

Подытоживая, отметим, что признание и оценка НМА имеют важное значение в процессе организации бухгалтерского учета. Оценка нематериальных активов проводится в зависимости от источника их происхождения и определяется возможностью идентификации объекта, наличием контроля и будущими экономическими выгодами от его использования.

Учет и раскрытие информации по нематериальным активам по МСФО

Предприятию следует признать нематериальный актив (НМА), если:

· есть вероятность того, что оно будет получать будущие экономические выгоды, ассоциированные с активом

· себестоимость актива можно достоверно определить

Хозяйствующий субъект оценивает вероятность получения ожидаемых будущих экономических выгод, используя допущение, которое можно обосновать и подтвердить. Эти допущения отражают наилучшую оценку управленческим персоналом совокупности экономических условий, которые будут действовать на протяжении срока полезного использования актива. Для того чтобы оценить степень определенности, свойственную поступлению будущих экономических выгод, ассоциированных с использованием актива, предприятие должно использовать профессиональное суждение, основываясь на наличествующих во время первоначального признания свидетельствах, отдавая при этом предпочтения внешним свидетельствам.

Главное правило заключается в том, что НМА необходимо изначально оценивать по себестоимости. После первоначального признания НМА отражают по себестоимости за вычетом накопленной амортизации и любых начисленных убытков в результате снижения полезности использования.

Есть три способа получения нематериального актива в собственность:

· непосредственное приобретение отдельных активов за плату

· приобретение НМА путем получения контроля над сторонним юридическим лицом (номинальным владельцем актива)

· приобретение в результате обмена на другие активы

Теперь детальнее про каждый из них.

Непосредственное приобретение

Цена, которую платит предприятие для приобретения НМА отдельно, будет отражать ее ожидания относительно вероятности получения эти хозяйствующим субъектом тех ожидаемых будущих экономических выгод, что содержатся в данном активе. Кроме того, себестоимость приобретенного отдельно НМА, как правило, можно достоверно оценить. Особенно это касается случаев, когда компенсация за приобретение имеет форму денежных средств либо иных денежных активов.

Затраты на приобретение такого нематериального актива должны учитывать:

· цену его приобретения, включая таможенную пошлину на ввоз и невозмещенные налоги на приобретение после вычета торговых и иных скидок;

· любые затраты, которые можно прямо отнести на подготовку этого актива к использованию по назначению.

Расходы, которые не входят в себестоимость НМА:

· затраты на выведение нового продукта или услуги на рынок (в том числе затраты на рекламную деятельность и иные способы стимулирования продаж);

· затраты на ведение бизнеса на новом месте либо с клиентами новой категории (включая затраты на подготовку персонала);

· административные и иные общие накладные расходы.

Кроме того, не включаются в балансовую стоимость НМА:

· затраты, понесенные тогда, когда актив, пригодный для использования способом, определенным управленческим персоналом, еще не был введен в эксплуатацию;

· первоначальные операционные расходы, например, те, что были понесены во время формирования спроса на продукцию данного актива.

Когда платеж за нематериальный актив откладывают на срок более продолжительный, чем обычный срок действия кредита, тогда себестоимостью актива будет денежный эквивалент цены. Разница между этой суммой и общими выплатами определяется как процентные расходы за период действия кредита, если при этом они не капитализируются согласно МСФО (IAS) 23 “Затраты по займам”.

Согласно МСФО (IFRS) 3 “Объединение бизнеса”, в том случае если предприятие покупает НМА в ходе объединения, себестоимостью нематериально актива является его справедливая стоимость на дату приобретения. Справедливая стоимость НМП будет отображать ожидания участников рынка на дату приобретения относительно вероятности получения хозяйствующим субъектом будущих экономических выгод, что содержатся в данном активе. Если актив, приобретенный в ходе объединения бизнеса, является отделяемым либо возникает вследствие договорных или иных юридических прав, тогда можно говорить о наличии достаточной информации для достоверной оценки справедливой стоимости актива.

Покупатель признает (на дату приобретения и отдельно от гудвилла) НМА объекта приобретения вне зависимости от того, был ли данный актив признанный объектом приобретения до момента объединения бизнеса. Это означает, что покупатель признает в качестве актива отдельно от гудвилла даже незавершенный проект исследования и разработки объекта приобретения, если данный проект отвечает определению НМА. Незавершенный проект исследования и разработки объекта приобретения отвечает определению нематериального актива, если он:

a) отвечает определению актива;

b) может быть идентифицирован, т.е. является отделяемым либо возникает вследствие договорных или иных юридических прав.

Если нематериальный актив, приобретенный при объединении бизнеса, является отделяемым либо возникает вследствие договорных или иных юридических прав, то можно говорить о наличии достаточной информации для достоверной оценки справедливой стоимости актива. Если же для предварительных оценок, которые используются для определения справедливой стоимости НМА, действует определенный диапазон возможных значений с разной степенью вероятности, то эта неопределенность включается в оценку справедливой стоимости актива. НМА, приобретенный при объединении бизнеса, может быть отделяемым, но только вместе со связанным с ним контрактом, активом, который может быть идентифицирован, либо обязательством. В таких случаях покупатель признает такой НМА отдельно от гудвилла, но вместе со связанной с ним статьей. Покупатель может признать группу связанных НМА как единый актив при условии, что отдельные активы имеют похожий срок полезного использования.

Расходы на незавершенный проект исследования и разработки, который был приобретен отдельно либо при объединении бизнеса и признан нематериальным активом, необходимо:

a) признавать как затраты в период, когда они были понесены, если они представляют собой затраты на исследования или разработку, в той мере, в какой они отвечают критериям признания в параграфе 57 МСФО (IAS) 38 “Нематериальные активы”;

b) прибавить к балансовой стоимости приобретенного незавершенного проекта исследования и разработки, если они представляют собой расходы на разработку.

Справедливый обмен

Если один или несколько НМА приобретены в обмен на немонетарный актив или активы, либо на совокупность монетарных и немонетарных активов, то себестоимость такого НМП оценивается по справедливой стоимости за исключением случаев, когда:

· эта обменная операция не несет коммерческого смысла, либо

· невозможно достоверно оценить справедливую стоимость ни полученного, ни отданного актива. Приобретенный актив оценивают этим способом, даже если хозяйствующий субъект не может немедленно прекратить признания отданного актива. Если приобретенный актив оценивают не по справедливой стоимости, его себестоимость определяется по балансовой стоимости отданного актива.

Предприятие определяет, характеризуется ли операция обмена коммерческим смыслом, анализируя, каким образом в результате этой операции изменятся будущие денежные потоки в соответствии с ожиданиями. Обменная операция имеет коммерческий смысл, если:

a) конфигурация денежных потоков (т.е. риск, время и суммы) от полученного актива отличаются от конфигурации денежных потоков от отданного актива, либо

b) определенная хозяйствующим субъектом стоимость той области его деятельности, на которую влияет данная операция, меняется в результате обмена, и

c) разница между a) и b) является существенной для справедливой стоимости обмененных активов.

С целью определения присутствия коммерческого смысла операции стоимость области деятельности, определенной хозяйствующим субъектом в качестве такой, на которую влияет операция, должна отражать денежные потоки после налогообложения. Результат этого анализа может быть очевидным и без проведения хозяйствующим субъектом обязательных детализированных расчетов. Возможность достоверной оценки себестоимости НМА является условием его признания. Справедливую стоимость можно достоверно определить, если отклонение в диапазоне обоснованных оценок справедливой стоимости не является для конкретного актива существенным, либо вероятность разных оценок в пределах диапазона может быть обоснованно определена и использована для оценки справедливой стоимости. Если хозяйствующий субъект способен достоверно оценить справедливую стоимость полученного либо отданного актива, тогда для оценки себестоимости используется справедливая стоимость отданного актива – конечно, если при этом справедливая стоимость полученного актива не является более очевидной (см. Пример 1).

Пример 1. Определение первоначальной стоимости приобретенного НМА

Товарищество “Сигма” по результатам тендера 30 июня 2014 года приобрело патент на изобретение “Меджик”, разработанное другим предприятием. За патент было уплачено 6 млн. д.е. сразу и еще 6 млн. д.е. будет доплачено через год. Участие в тендере обошлось компании в 20 тыс. д.е. Средняя процентная ставка по привлеченным предприятием кредитам составляет 20%.

Определим первоначальную стоимость приобретенного НМА.

Первоначальная стоимость приобретенного актива будет включать цену приобретения и затраты, связанные с приобретением. Отложенная часть оплаты должна оцениваться в соответствии с ее сегодняшней (дисконтированной) стоимостью.

Первоначальная стоимость = 6 млн. + 6 млн. / (1+0,2) + 0,02 млн. = 11,02 млн.

А что насчет времени?

В разделе учетной политики, оговаривающем нематериальные активы, для дальнейшей оценки предприятие выбирает либо модель себестоимости, либо модель переоценки. Если учет НМА осуществляется по модели переоценки, все прочие активы этого класса следует учитывать по этой же самой модели.

Однако модель переоценки НМА используется очень редко по причине отсутствия активного вторичного рынка для лицензий, патентов, торговых марок и компьютерных программ.

С момента зачисления актива на баланс предприятия оно обязано определить срок его полезного использования. Кроме того, при этом принимается во внимание множество факторов, в частности:

· ожидаемое использование актива предприятием и возможности другой группы управленческого персонала эффективно управлять им;

· жизненные циклы типовых продуктов для актива и доступная информация касательно оценок сроков полезного использования подобных активов, если их используют подобным же образом;

· технический, технологический, коммерческий и другие виды износа;

· стабильность отрасли, в которой функционирует актив, и изменения рыночного спроса на предлагаемый объем продуктов или услуг от данного актива;

· ожидания действий конкурентов, в том числе потенциальных;

· уровень расходов на обслуживание, необходимый для получения ожидаемых будущих экономических выгод от актива, и способность/намерения хозяйствующего субъекта достигнуть такого уровня;

· период контроля актива и юридические либо схожие с ними ограничения использования актива, такие как дата завершения срока связанных с ним соглашений об аренде;

· зависимость срока полезного использования от срока полезного использования других активов хозяйствующего субъекта.

Стоит помнить, что термин “неопределенный” никак не означает “бесконечный”. Срок полезного использования нематериального актива отражает лишь уровень будущих расходов на его обслуживание, необходимый для определенного стандарта производительности, который определяется во время оценки срока полезного использования, а также намерения и способность хозяйствующего субъекта достигнуть такого уровня. Неопределенность оправдывает оценку срока полезного использования из соображений осторожности, но при этом не оправдывает выбор нереально короткого срока.

Срок полезного использования НМА, который имеет источником договорные или иные юридические права, не должен превышать период действия договорных или иных юридических прав, но может быть короче срока их действия в зависимости от периода, на протяжении которого предприятие ожидает использовать данный актив. Если договорные либо иные юридические права даются на ограниченный срок, который можно продлить, срок полезного использования НМА должен включать такие периоды (период) продления, только если есть свидетельства, подтверждающие возможность продления предприятием без существенных затрат. Срок полезного использования выкупленного права, признанного как НМА в ходе объединения бизнеса, представляет собой оставшийся договорной период контракта, которым это право было присвоено, и не должен охватывать периоды продления.

Могут также действовать экономические и юридические факторы, влияющие на срок полезного использования НМА:

· экономические факторы определяют период, в течение которого экономические выгоды могут быть получены;

· юридические факторы могут ограничить период, в течение которого предприятие контролирует доступ к этим выгодам.

Срок полезного использования будет самым коротким из двух периодов, определенных этими двумя видами факторов.

Рассмотрим вышесказанное на Примере 2.

Пример 2. Учет обесценения НМА

Как было определено в Примере 1, первоначальная стоимость приобретенного актива “Меджик” составила 11,02 млн. На момент приобретения патента предприятие ожидало, что срок его полезного использования составит 5 лет. При этом актив полностью оправдал возложенные на него коммерческие ожидания компании. Однако в конце 2014 года стало известно, что продавец актива передал усовершенствованный аналог изобретения – “Супермеджик” – конкуренту, в результате чего справедливая стоимость “Меджик” на 31 декабря 2014, по оценкам сторонних экспертов, составила не более 6 млн.

Определим сумму начисленной амортизации и обесценения за 2014 год и балансовую стоимость НМА на конец отчетного периода. По условию, изобретение используется в производстве товарной продукции компании.

1. Начисленная амортизация НМА “Меджик” за второе полугодие 2014 года: (11,02 млн. /5 лет) х (6 мес./12 мес.) = 1.102 млн.

2. Вне зависимости от выбранной модели оценки (по исторической стоимости или же справедливой) балансовая стоимость НМА не может быть выше ее справедливой стоимости. Поэтому балансовая стоимость = 6 млн.

3. Сумма обесценения НМА = 11.02 млн. – 1.102 млн. – 6 млн. = 3.918 млн.

| Отчет по хозяйственной операции | Дт | Кр | Сумма, тыс. д.е. |

| Начисленная амортизация за II полугодие 2014 г. | |||

| Признанные потери в результате обесценения патента |

Раскрываем информацию

Согласно МСФО (IAS) 38, предприятие обязано раскрыть следующую информацию для каждого класса НМА:

· является ли срок полезного использования определенным или же неопределенным; если он определен – какой это срок полезного использования, или какие используются нормы амортизации;

· методы амортизации, используемые для НМА с определенными сроками полезного использования;

· общая балансовая стоимость и любая начисленная амортизация (объединенная с потерями от уменьшения полезности) на начало и на конец периода;

· статья (статьи) отчета о совокупном доходе, в которую (которые) включается амортизация НМА;

· согласование балансовой стоимости на начало и на конец периода, где указываются:

- поступления, с отдельным указанием поступлений от внутренней разработки, приобретенных отдельно либо приобретенных вследствие объединения бизнеса;

- активы, классифицированные как удерживаемые для продажи либо включенные в ликвидационную группу, классифицированную в качестве удерживаемой для продажи в соответствии с МСФО (IFRS) 5 “Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность”;

- увеличение либо уменьшение в течение отчетного периода, которое явилось результатом переоценки либо убытков вследствие уменьшения полезности, признанных либо сторнированных в прочем совокупном доходе согласно требованиям МСФО (IAS) 36 “Обесценение активов” (если таковые имеются);

- потери от уменьшения полезности, признанные в прибылях либо убытках в течение года (если таковые имеются) согласно МСФО (IAS) 36;

- потери от уменьшения полезности, сторнированные в прибылях либо убытках в течение года (если таковые имеются) согласно МСФО (IAS) 36;

- амортизация, признанная в течение годового периода;

- чистые курсовые разницы, возникающие от переведения финансовой отчетности в валюту представления и от переведения заграничных хозяйствующих единиц в валюту представления отчетности предприятия

- прочие изменения балансовой стоимости в течение периода.

· балансовая стоимость нематериального актива, срок полезного использования которого указывается как неопределенный, и причины, которые подтверждают неопределенность срока полезного использования НМА. Приводя эти причины, хозяйствующий субъект обязан описывать факторы, сыгравшие существенную роль в том, что срок полезного использования был указан как неопределенный;

· описание, балансовая стоимость и оставшийся период амортизации любого отдельного НМА, существенного для финансовой отчетности предприятия;

· факт наличия и балансовую стоимость НМА с ограниченным правом владения и балансовую стоимость нематериальных активов, имеющихся лишь как обеспечение выполнения обязательств;

· сумму договорных обязательств по приобретению НМА.

МСФО (IAS) 8 “Учетная политика, изменения в расчетных оценках и ошибки” требует от предприятий раскрытия информации о характере и величине изменений учетной оценки, которая существенно влияет в текущем периоде, либо, согласно ожиданиям, будет существенно влиять в дальнейших периодах. Раскрытие такой информации может стать результатом изменений:

a) оценки срока полезного использования НМА

b) метода амортизации или ликвидационной стоимости

Если НМА учитывается по переоцененным суммам, хозяйствующий субъект обязан раскрывать следующую информацию:

а) По классам НМА:

· дата проведения переоценки;

· балансовая стоимость переоцененных НМА;

· балансовая стоимость, которая была бы признана, если бы переоцененный класс НМА оценивался после признания с применением модели себестоимости;

б) сумма дооценки, которая относится на НМА на начало и на конец периода, указывая изменения в течение периода и любые ограничения на распределение излишка в пользу акционеров.

Приведем пример раскрытия такой информации (см. Приложение).

Нематериальные активы. Отличия учета по МСФО и РСБУ

При учете НМА принципиальные отличия между РСБУ и МСФО существуют в части отражения деловой репутации, капитализации расходов на НИОКР, дисконтирования стоимости при покупке актива в рассрочку и в определении остаточной стоимости.

В настоящее время российские компании для учета нематериальных активов применяют ПБУ 14/2007 (утв. приказом Минфина России от 27.12.2007 № 153н). В целом данное положение является максимально приближенным к стандарту IAS 38 «Нематериальные активы». Однако есть некоторые принципиальные отличия, которые необходимо понимать как бухгалтеру по МСФО, делающему перекладку отчетности, так и всем пользователям отчетности.

Первоначальная оценка НМА

Принципиальная разница между МСФО и РСБУ при первоначальной оценке НМА заключается в следующих моментах:

· ПБУ 14/2007 позволяет капитализировать в стоимости НМА затраты на научно-исследовательские работы. Согласно международным стандартам, данный этап работ классифицируется как исследование и затраты по нему списывают в расходы.

· При покупке НМА с рассрочкой платежа в первоначальной стоимости, в соответствии с МСФО, должна быть учтена временная стоимость денег. Стоимость актива при этом уменьшается на сумму дисконта. В РСБУ же дисконтирование затрат на приобретение НМА не предусмотрено.

Дисконтирование отражает теорию временной стоимости денег (100 денежных единиц сегодня не эквивалентны 100 денежным единицам через год, даже если отбросить эффект инфляции). Если компания получает рассрочку платежа (беспроцентный кредит), это значит, что на время рассрочки она может использовать деньги в своих целях, инвестировать или направить для закупки оборотных активов и получать стандартную доходность на оборотный капитал. Рассмотрим на примере.

Пример:

При приобретении НМА компания получает годовую рассрочку платежа. Стоимость НМА — 110 ед.

Фирма может положить на депозит в банк 100 ед., допустим, что процент по депозиту составит 10 ед. Значит, на дату платежа за НМА фирма заберет из банка 110 ед.

Даже если фактически (по договору) НМА стоит 110 ед. с уплатой через год, то с учетом временной стоимости денег на дату признания актива компания должна отразить в учете по МСФО нематериальный актив в сумме 100 ед. (по РСБУ стоимость НМА составит 110 ед.). Оставшиеся 10 ед. — это плата за пользование денежными средствами. В отчетности она будет отражена как финансовые расходы.

Общая формула для расчета дисконтированной стоимости выглядит следующим образом:

где n — количество периодов, в течение которых ожидаются денежные потоки, r — ставка дисконтирования (в нашем примере n = 1, r = 0,1 (10%)).

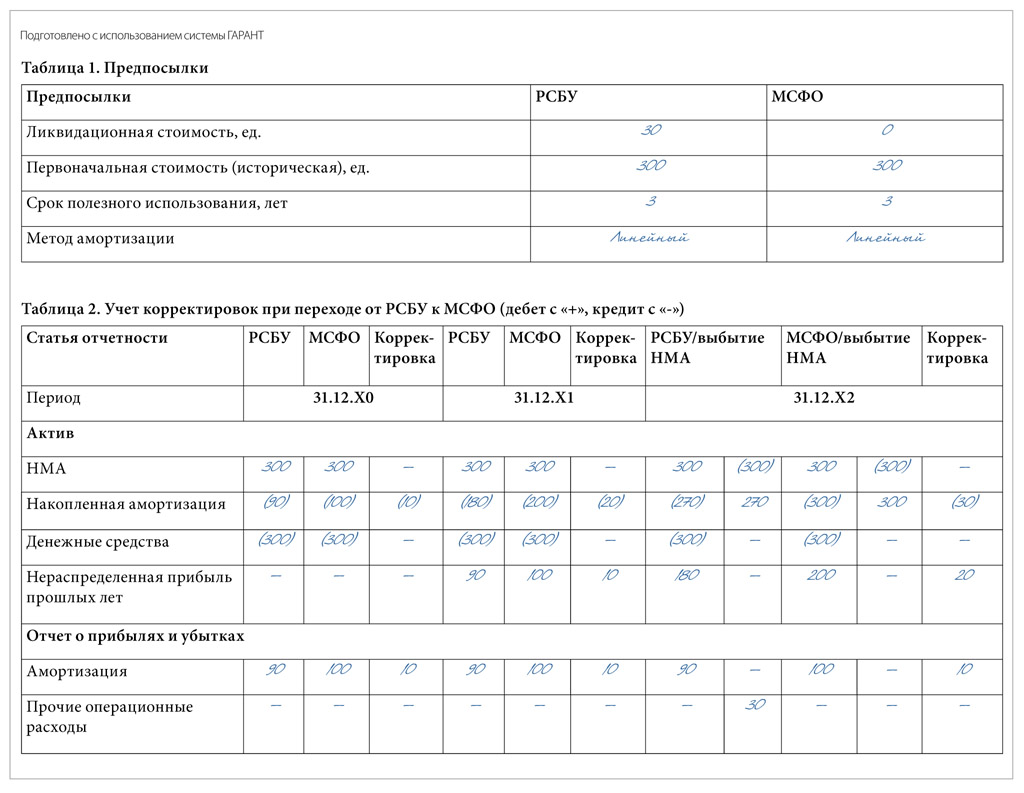

Амортизация

Принципы амортизации НМА по МСФО и РСБУ отличаются несущественно. Согласно российским стандартам, историческую стоимость НМА уменьшают на величину ликвидационной стоимости и уже на эту величину начисляют амортизацию. В МСФО ликвидационная стоимость НМА считается отличной от нуля только при наличии обязательства перед третьими сторонами по продаже актива после окончания срока его службы (МСФО (IAS) 38). Рассмотрим на примере корректировок при трансформации отчетности.

Пример:

В периоде Х0 (таблица 2)необходимо скорректировать стоимость НМА в бухгалтерском балансе и сумму начисления амортизации в отчете о прибылях и убытках (ОПУ). Так как по МСФО за 3 года сумма амортизации больше, чем в РСБУ, мы увеличиваем расход и уменьшаем стоимость НМА на 10 ед.

В периоде Х1 делают аналогичную корректировку. Однако здесь необходимо обратить внимание на техническую сторону учета. Если учет по МСФО и РСБУ ведут параллельно, то проблем возникнуть не должно: амортизацию начисляют по разным принципам в двух системах. В большинстве же случаев на закрытые РСБУ-счета делаются МСФО-корректировки, для того чтобы получить отчетность по международным стандартам. В данной ситуации необходимо отделять корректировки, которые были сделаны в прошлые периоды (их нужно относить на нераспределенную прибыль прошлых лет в случае начисления амортизации), и те, которые относятся к ОПУ текущего года.

В периоде Х2 НМА выбывает (предположим, что продажи не происходит, актив просто перестает генерировать денежные потоки). В РСБУ мы списываем накопленную амортизацию и первоначальную стоимость в прочие операционные расходы, как расход от выбытия НМА.

Так, расходы по РСБУ составляют:

(90 + 30) ед. = 120 ед.

(где 90 ед. — амортизация, 30 ед. — убыток от выбытия ОС),

по МСФО расходы составляют:

(100 – 0) ед. = 100 ед.

(где 100 ед. — амортизация, 0 ед. — расходы от выбытия)

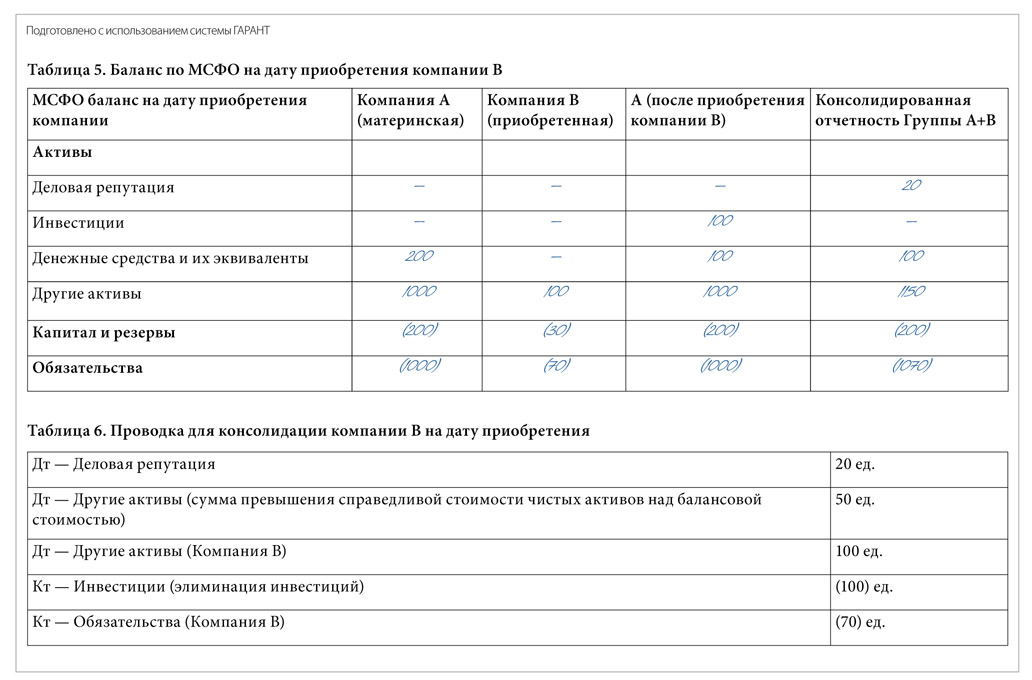

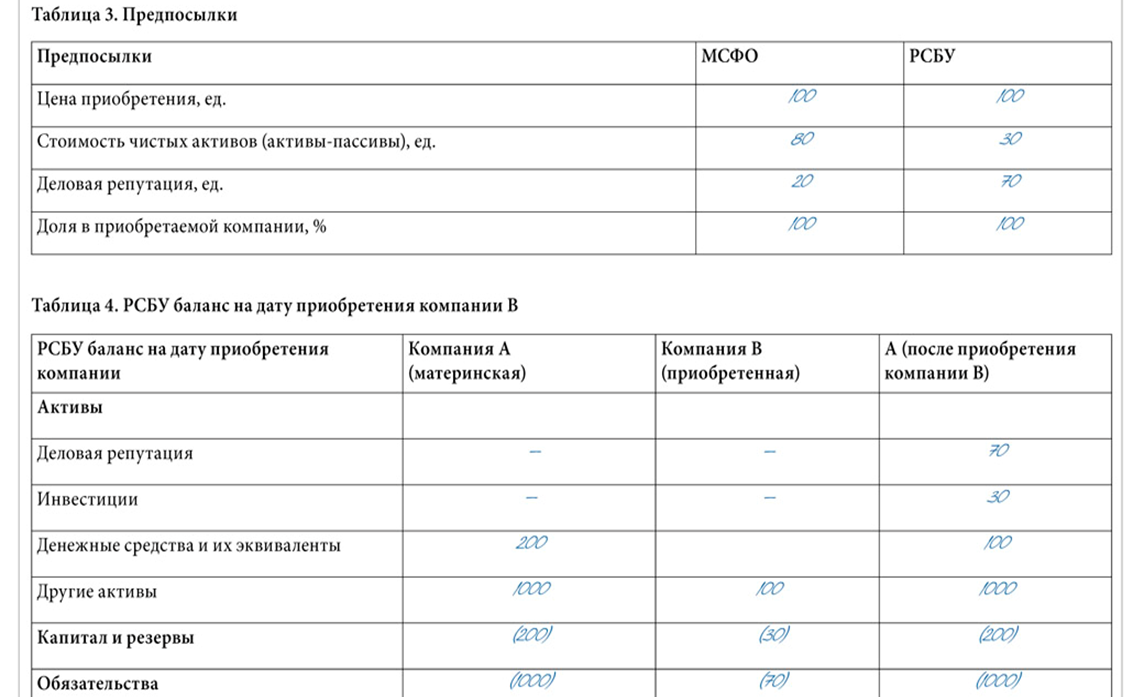

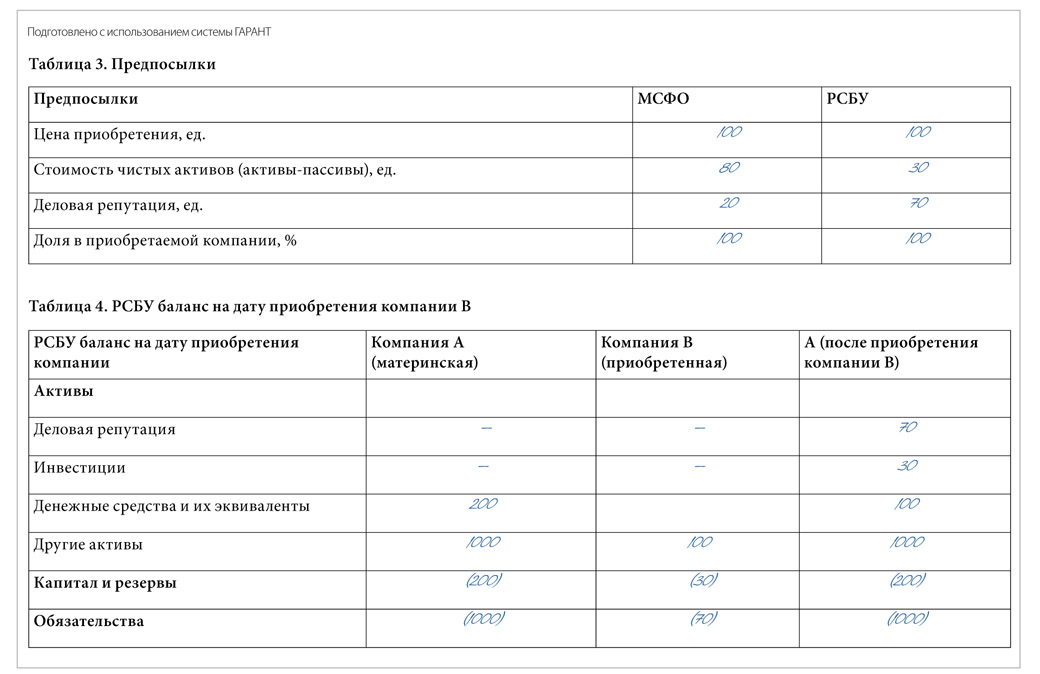

Деловая репутация

Представление данного вида нематериальных активов в российских стандартах бухучета практически полностью не совпадает с трактовкой МСФО. Так, согласно международным стандартам, деловая репутация может возникать только в консолидированной отчетности группы. Стоимость данного НМА рассчитывается как разница между стоимостью приобретения компании и справедливой стоимостью ее чистых активов на дату приобретения. Деловая репутация не имеет определенного срока полезного использования и должна тестироваться на обесценение ежегодно.

С точки зрения РСБУ, деловая репутация может возникать в индивидуальной отчетности компании. Рассчитывают ее как разницу между покупной ценой компании и суммой балансовой стоимости чистых активов приобретаемого комплекса. Приобретенная деловая репутация амортизируется в течение двадцати лет (но не более срока деятельности организации) (п. 44 ПБУ 14/2007).

Согласно МСФО, деловую репутацию в индивидуальной отчетности компании отражают в составе инвестиций (см. пример ниже). Отрицательную деловую репутацию признают доходами на момент приобретения, как в МСФО, так и в РСБУ.

Пример:

Отражение в учете деловой репутации в соответствии с РСБУ отличается от отражения в индивидуальной отчетности компании в соответствии с МСФО следующим: согласно российским стандартам, сумму, уплаченную за приобретение компании, разбивают на инвестиции (балансовая стоимость чистых активов приобретенной компании) и деловую репутацию (оставшаяся часть). Согласно МСФО, всю сумму деловой репутации отражают как инвестиции.

Согласно МСФО, деловая репутация — это нематериальный актив в консолидированной отчетности группы компаний. При консолидации инвестиции компании А в компанию B элиминируются, а активы и обязательства обеих компаний суммируются. При этом образовавшаяся от элиминации разница — это деловая репутация и стоимость переоценки НМА. Концептуально это выглядит так, как показано в таблице 6 (см. table 3)(консолидационная проводка).