Государственное регулирование кризисных ситуаций

С точки зрения экономического развития банкротство – является следствием разбалансированности воспроизводства капитала организации в результате его не эффективной ценовой инвестиционной и финансовой политики.

Существует механизм защиты предприятий от полного краха через правовое регулирования банкротства, организационное, экономическое и нормативно методическое обеспечение, принятие решений о несостоятельности организации, экономическая защита всех участников процедуры банкротства и через меры государственной финансовой поддержке не платежеспособным организациям.

Основной закон о несостоятельности принят в 2002 году, действующая редакция от 18.07. 2011 этого закона. В данном законе понятие банкротства определяется следующим образом: признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по обязательствам.

Возбудить дело о банкротстве могут такие субъекты как: предприятие-должник, кредиторы, инвесторы, искальные органы, прокурор. Дело возбуждается, если задолженность предприятия составляет 100 тыс. рублей. В обязательство не включаются начисленные пени и штрафы по неплатежам в бюджет.

Законом предусматривается несколько процедур банкротства:

1) наблюдение – применяется к должнику в целях обеспечения сохранности имущества, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов. Процедура длится в течение 6 месяцев, назначается временный управляющий.

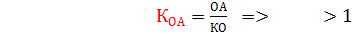

1) Определение фиктивного банкротства предприятия – коэффициент оборотных активов:

ОА - оборотные активы

КО - краткосрочные обязательства

Оборотные активы: денежные средства, краткосрочные финансовые вложения, дебиторская задолженность, заемные средства, …..!!!!

Если больше 1, то есть факты фиктивного банкротства, если меньше, то этого факта нет.

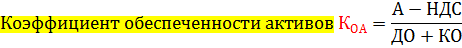

преднамеренное банкротство (УК статья 196) – коэффициент обеспеченности активов. Из активов убирается НДС, а из Долгосрочных обязательств отложенные налоговые обязательства (ОНО). Из Краткосрочных обязательств

ДО=ДО-ОНО

КО=КО-ДБП-РПР

ДО – долгосрочные обязательства

КО – краткосрочные обязательства

А – активы

ДБП – доходы будущих периодов

РПР – резервы предстоящих расходов

ОНО – отложенные налоговые обязательства (законодатель убирает)

На основании расчитаных показателей управляющий делает следующий вывод:

1) если обеспеченность требований кредиторов не ухудшилась, то признаки преднамеренного банкротства отсутствуют

2) если обеспеченность кредитора ухудшилась, но сделки должника соответствуют рыночным условиям, то признаки банкротства отсутствуют

3) если обеспеченность кредиторов ухудшилась, сделки не соответствуют рыночным, то признаки преднамеренного банкротства есть

2) Оцениваются чистые активы организации.

Активы (А) = (КО+ДО)=ЧА

ЧА – чистые активы

КО=КО-ДБП-РПР

КО - краткосрочные обязательства

ДБП – доходы будущих периодов

РПР – резервы предстоящих расходов

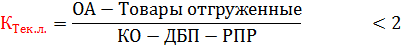

3) Коэффициент текущей ликвидности

Негативное состояние

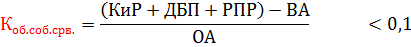

Коэффициент обеспеченности собственными оборотными средствами

ДЗ: восстановление платежеспособности и коэффициент утраты!!!!

Домашние Задание

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности (6 месяцев). Формула расчета следующая:

где Ктл.к - фактическое значение (на конец отчетного периода) коэффициента текущей ликвидности,

Ктл.н - значение коэффициента текущей ликвидности на начало отчетного периода,

Т - отчетный период, мес.,

2 - нормативное значение коэффициента текущей ликвидности,

6 - нормативный период восстановления платежеспособности в месяцах.

Коэффициента восстановления платежеспособности, принимающий значения больше 1, рассчитанный на нормативный период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время не имеет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности (3 месяца).

Формула расчета следующая:

где Ктл.к - фактическое значение (на конец отчетного периода) коэффициента текущей ликвидности,

Ктл.н - значение коэффициента текущей ликвидности на начало отчетного периода,

Т - отчетный период, мес.,

2 - нормативное значение коэффициента текущей ликвидности,

3 - нормативный период восстановления платежеспособности в месяцах.

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный за период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время может утратить платежеспособность.

При наличии оснований для признания структуры баланса предприятия неудовлетворительной, но в случае выявления реальной возможности у предприятия восстановить свою платежеспособность в установленные сроки, принимается решение отложить признание структуры баланса неудовлетворительной, а предприятия - неплатежеспособным на срок до 6 месяцев.

При отсутствии оснований для признания структуры баланса предприятия неудовлетворительной с учетом конкретного значения коэффициента восстановления (утраты) платежеспособности, принимается одно из двух следующих решений:

- при значении коэффициента восстановления (утраты) платежеспособности больше 1, решение о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным не может быть принято;

- при значении коэффициента восстановления (утраты) платежеспособности меньше 1, решение о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным не принимается; однако ввиду реальной угрозы утраты данным предприятием платежеспособности оно ставится на соответствующий учет органами ФУДН.

Отмеченные выше решения принимаются ФУДН в отношении федеральных государственных предприятий, а также предприятий, в капитале которых доля государства (федеральной собственности) составляет более 25%. В отношении предприятий, которые основаны на государственной собственности или имеют долю соответствующей собственности, ФУДН имеет право принимать вышеназванные решения при делегировании ему прав на это со стороны органов субъекта РФ или органов муниципалитета.

По поручениям (запросам) арбитражных судов при рассмотрении дел о несостоятельности (банкротстве) предприятий ФУДН подготавливает заключение об оценке финансового состояния и структуры баланса предприятий всех форм собственности на основе значений указанных выше коэффициентов.

После принятия соответствующих решений о неудовлетворительности структуры баланса и неплатежеспособности предприятия, у последнего запрашивается дополнительная информация и проводится углубленный анализ его финансового состояния.

13.10.2011

Основные положения о несостоятельности

(продолжение предыдущей лекции).

4) Выполнение финансового анализа –

Вторая процедура банкротства – финансовое оздоровление – применяется к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения. Официально процедура длятся 18 месяцев, может быть продлена ещё на 6 месяцев. В процедуре назначается административный управляющий.

В процедуре финансового оздоровления имеется два вида санаций, каждая из которых имеет ряд форм.

1 – санация, направленная на реорганизацию долга. Формы:

а) Погашение долга за счет средств бюджета;

б) Погашение долга за счет целевого банковского кредита;

в) Перевод долга на другое юридическое лицо;

г) Выпуск ценных бумаг под гарантию санатора.

2 – санация с изменением статуса юридического лица:

а) Слияние организаций (вертикальное, горизонтальное и конгломератное слияние)

б) Поглощение;

в) Преобразование в акционерное общество;

4) Разделение.

Во всех процедурах банкротства существует очередность погашения задолженности:

1. Погашается задолженность перед участниками процедуры банкротства;

2. Выплата задолженности по заработной плате работников;

3. Выплаты по коммунальным услугам.

4. Обязательства перед бюджетными и внебюджетными фондами;

5. Кредиторы.

3 – Внешнее управление применяется к должнику с целью восстановления его платежеспособности. Длится процедура в течение двух лет (максимум) Назначается внешний управляющий.

Система мер восстановления платежеспособности:

- продажа предприятию;

- перепрофилирование производства;

- взыскание дебиторской задолженности;

- продажа части имущества должника;

- увеличение уставного капитала должника за счет взносов третьих лиц.

Увеличение уставного капитала может происходить за счет дополнительной эмиссии акций, переоценки оставшихся основных средств в организации, продажа акций по рыночной стоимости в данной процедуре не предполагается.

4 – конкурсное производство – применяется к должнику признанному банкротом с целью удовлетворения требований кредиторов. Процедура длится в течение 6 месяцев. Назначается конкурсный управляющий.

Существует последовательность мероприятий проводимых управляющим.

1) Публикация объявления о ликвидации;

2) Увольнение персонала;

3) Инвентаризация активов и обязательств;

4) Проведение аудита;

5) Составление и утверждение ликвидационного баланса.

Вместе с объявлением о ликвидации составляется стартовый баланс организации должника. Для этого используется приказ минфина №44Н «Об утверждении методических указаниях по формированию отчетности при осуществлении реорганизации организации»

В соответствии с методическими указаниями по инвентаризации, целями инвентаризации являются:

- выявление фактического наличия имущества;

- сопоставление фактического наличия с данными бухгалтерского учета;

- проверка полноты отражения в учете обязательств.

Подробная инвентаризация проводится к материально-производственным запасам, основным средствам, расходам будущих периодов и дебиторской задолженности.

5 – Мировое соглашение – может быть применена на любой стадии рассмотрении дела о банкротстве, с целью прекращения производства, путем заключения соглашения между должником и кредиторами.

27.10.2011

Диагностика скрытых кризисных процессов

Цель диагностики – установить диагноз объекта исследования и дать заключение о его состояние на дату завершения этого исследования и на перспективу.

Информация должна быть

- аутентичной

- объективной

- точной.

Диагностика подразумевает классификацию возможных отклонений от основных параметров исследуемых явлений.

1 тип диагностики – это диагност устанавливающий норму или патологию явления;

2 тип диагноза – это принадлежность исследуемого объекта к конкретному классу или группе совокупности;

3 тип – оценка объекта как уникальное сочетание признаков.

Существуют следующие методы диагностики кризиса:

1 – Аналитический метод – основан на операциях со статистическими данными, используются методы комплексного экономического анализа или бальных оценок.

2 – Экспертная диагностика – строится на основании данных полученных экспертами. Во избежание неточности расчета применяется показатель согласованности экспертов, называемый коэффициентом конкордации.

3 – Линейный метод – математический прием, используемый для определения лучшей комбинации ресурсов и действий.

4 – Динамическое программирование - используется в диагностике определения параметров определенной структуры. Цель диагностики выражается множеством переменных и представляется как многошаговый процесс принятия решений.

При распознавании стадий кризисного процесса необходимо провести диагностику экономической устойчивости организации, выявить латентный кризис, который может перейти в острый хронический или потенциальный кризис. Для определения скрытого кризиса выявляются источники слабых сигналов кризисного характера. Такие источники могут быть в сферах инноваций, инвестиций, финансирования, производства и кадрового потенциала.

Латентный кризис характеризуется следующими свойствами:

1. Состояние организации характеризуется, как квазинормальное;

2. Отсутствуют видимые симптомы кризисных явлений;

3. Период протекания кризиса варьируется во времени;

4. Кризис не определяется стандартными методами диагностики.

Для выражения степени сигнала об угрозе кризиса вводится лингвистическая оценка илы сигнала и числовое значение силы сигнала.

1 – очень слабый

2 – слабый сигнал

3 – умеренный сигнал

4 – сильный сигнал

5 – очень сильный

Далее вводятся 2 счетчика силы сигнала

S – счётчик истинной силы сигнала;

F – суммарная сила сигнала.

Показатели для исследования группируются в 4 группы:

1 группа – показатели платежеспособности (n=8)

2 группа – показатели структуры капитала (n=6)

3 группа – показатели эффективного использования оборотного капитала доходности и финансового результата (n=6)

4 группа - показатели эффективного использования внеоборотного капитала и инвестиционной активности (n=4)

Каждое значение показателя оценивается фактически, затем определяется индекс показателя, (  а индекс показателя исследуется на движение по лингвистической шкале.

а индекс показателя исследуется на движение по лингвистической шкале.

По каждой группе показателей рассчитывается масштабность и интенсивность кризиса:

М =

Интенсивность показывает насколько глубоко предприятие поражено скрытым кризисом.

I =

Контрольная работа – будет связана с этой методикой. Принести баланс. Две части (теория, практика). В практической части – оцениваем латентный кризис на любом предприятие. Идем в компьютерный класс, там база данных балансов предприятий РК, скачать баланс за 2 года любого предприятия. сообщить о выборе. Сдать к 15 декабря.

31.10.2011

Подходы к прогнозированию банкротства в

организации

Все подходы к прогнозированию вероятности банкротства можно разделить на 2 части:

1 – Официальная методика определения банкротства (документы, разработанные структурами государственного управления). 2 - диагностические приемы, основанные на различных математических подходах.

Из законодательных методик часто применяется методика определения финансового состояния организации. Методика включает в себя расчет коэффициентов отражающих эффективное использование капитала организации

Существует 5 основных направлений, в которых разрабатываются различные индикаторы для прогнозирования банкротства организации:

1. Школа эмпирических прагматиков (Фоулк) – предлагаются относительные показатели, с помощью которых можно установить возможность кредитоспособности организации в краткосрочном и долгосрочном периодах её деятельности.

2. Школа статистического финансового анализа (Уолл) – данной школой предложены критерии кредитоспособности, которые должны соответствовать нормативным значениям или диапазонам значений. Всем критериям свойственно пространственно-временная мультиколлениарность.

3. Школа мультивариантных аналитиков (Джеймс Блисс) – теории школы базируются на взаимосвязи частных коэффициентов. Характеризующих финансовое состояние организации в длительном периоде её деятельности. Школой разработаны имитационные модели, учитывающие движение денежных потоков во времени.

4. Школа диагностики банкротства (Эдвард Альтман) – данной школой предложены модели основанные на функциях дискриминантных. Учитывается различное количество показателей в зависимости от отраслевой принадлежности организации. В моделях данной школы используется информация предоставленная бухгалтерской отчетностью организации. С 1.01.12 вступают в силу новые формы отчетности утвержденные мин.фином РФ в приказе от 2.07.2010г.

Бивер впервые предложил использовать амортизацию. Коэффициент Бивера.

Его показатель внутренняя форма эффективного использования инвестиций = чистая прибыль +амортизация.

5. Школа участников фондового рынка (Джордж Фостер) – школа разработала модели прогнозирования эффективности долгосрочных инвестиций (капитальные вложения организации) и степени связанного с вложениями риска

17.11.2011.

Сущность заемного капитала в антикризисном управлении финансовыми ресурсами

Заемный капитал организации в части его структуры и управления должен быть описан в долгосрочной финансовой политике. Долгосрочная политика оказывает активное воздействие на будущие результаты деятельности организации, способствует решению задач организации рациональным образом, позволяет выявлять всевозможные риски и учитывать их, обеспечивает контроль за результатами деятельности организации.

Разделение долгосрочных вложений производят по следующим критериям:

1. Группы активов и обязательств, с которыми связаны вопросы планирования;

2. Долгосрочность планирования;

3. Принципы планирования.

Долгосрочное финансирование применяется организациями чаще всего для капитальных вложений, а именно для разработки или приобретения новых технологий, закупки современного оборудования, разработки новой или улучшения существующей продукции.

Долгосрочное финансирование менее рискованно для организации, но его трудно получить в Росси по следующим причинам:

1) Предоставляется банками максимум на 2 года;

2) Почти всегда требует обеспечения в виде основных активов или гарантий акционеров;

3) Требует дополнительной информации, например, бизнес-плана.

4) Не обладает гибкостью и может оказаться дорогостоящим при изменении процентных ставок;

Существует 2 типа внешнего долгосрочного финансирования:

1. Кредитование:

- источник финансирования с фиксированной стоимостью, не зависящей от доходности активов;

- погашение основной суммы и выплата процентов в отличие от дивидендов не требуется по закону, но банк, как субъект может возбудить дело о банкротстве;

- сроки погашения можно совместить по времени с поступлением средств;

- требуется обеспечение или гарантия.

2. Акционерное финансирование:

- отсутствуют обязательства направления средств на выкуп акций;

- отсутствуют по закону обязательства на выплату дивидендов;

- увеличивает кредитную емкость организации;

- является самым дорогостоящим источником финансирования;

- расширение акционерного капитала размывает владения и контроль со стороны акционеров.

Инвестиционная привлекательность организации это тот уровень удовлетворения финансовых, производственны, организационных требований инвестора к конкретному предприятию, который определяется значением соответствующих финансово-экономических показателей.

Интегральная оценка инвестиционной привлекательности – это показатель объединяющий значения других финансово-экономических показателей, скорректированных в соответствии с их весом и воздействием на предприятие внешних и внутренних факторов.

Для определения инвестиционной привлекательности выделяют следующие группы показателей:

1. Показатели оценки имущественного состояния объекта;

2. Показатели оценки платежеспособности объекта;

3. Показатели оценки ликвидности активов объекта;

4. Показатели прибыльности объекта;

5. Показатели оценки деловой активности;

6. Показатели оценки рыночной оценки активности объекта;

Для расчета интегрально показателя нужно:

1) Определить вес показателя в группе и вес группы в целом по предприятию;

2) Найти минимальное и максимальное значение по каждому коэффициенту, отражающим эффективную деятельность в пределах данной отрасли;

3) Рассчитать фактические значения коэффициентов и определить направления их оптимизации;

4) Определить долю вариационного размаха;

5) Выполняется ранжирование значения всех показателей с помощью которого осуществляется переход от разных по признаку единицам измерения показателей к сопоставимым;

6) Определение весомости показателей в каждой группе с учетом группового веса.

Вывод: характеризуется динамика инвестиционной привлекательности, перечисляются главные причины снижения привлекательности с целью отражении их в долгосрочной финансовой политики, даются рекомендации по повышению привлекательности

24.11.2011

Управление заемным капиталом

Особенности оценки стоимости заемного капитала следующие:

- простота формирования базового показателя оценки стоимости;

- учет в процессе оценки стоимости средств налогового корректора;

- стоимость привлечения заемного капитала имеет высокую степень связи с уровнем кредитоспособности организации;

- привлечение заемного капитала связано с возвратным денежным потоком.

Цена финансового капитала – это общая сумма средств, которую необходимо уплатить за использование финансовых ресурсов, выраженная в процентах.

Формы привлечения заемного капитала:

1) Банковский кредит – преимущества – простой способ финансирования; невысокие накладные расходы; возможность получения кредита по схеме учитывающей конкретные потребности организации. Недостатки: требуется залог, гарантия или поручительство; требование кредитной истории со стороны банка.

Цена банковского кредита:

Kd = Ir*(1-T)+Ip

Ir - ставка рефинансирования Центробанка увеличенная на коэффициент 1,1;

Ip- размер процентных платежей по банковскому кредиту в%

Т – ставка налога на прибыль выраженная десятичной дробью.

2) Финансовый лизинг – он определяется на основе ставки лизинговых платежей, которая включает в себя постепенный возврат суммы основного долга и стоимость обслуживания лизингового долга.

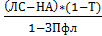

Стоимость финансового лизинга: Ф =

В числителе: годовая лизинговая ставка (ЛС), норма амортизационных отчислений по объекту лизинга (НА) * на налоговый корректор (1-Т). В знаменателе – уровень расходов по привлечению актива к стоимости этого актива (ЗАфл). Стоимость финансового лизинга не должна превышать стоимость банковского кредита, и в процессе использования лизинга вырабатываются предложения, которые минимизируют его стоимость

3. Облигационный заем – преимущества – создаёт публичную кредитную историю, используется только в долгосрочном финансировании: имеет вид эмиссионной бумаги; отсутствие обязательной бумажной формы. Недостатки – дорогостоящи способ финансирования; длительный срок подготовки выпуска займа; сумма эмиссии не должна превышать уставный капитал.

Kd = YTM+

YTM - доходность облигации к погашению, в %;

С – постоянные издержки связанные с выпуском облигации;

N – срок обращения облигации в годах

4. Вексель – преимущества – ценная бумага, а значит, обладает ликвидностью; возможность привлечения значительных средств; не требует залога; пишется кредитная история. Недостатки – возможность появления дополнительных расходов по регистрации векселя; расходы по хранению и транспортировке; требует открытости и прозрачности деятельности организации.

Kd = I+C

I – доходность векселей в %;

C – постоянные затраты связанные с выпуском векселя

Возможность увеличения чистой рентабельности собственного капитала, с помощью привлекаемых заемных средств называют финансовым рычагом.

Показатель, отражающий уровень дополнительно создаваемой истой прибыли собственным капиталом при различной доле заемных средств называют – эффектом финансового рычага

DFL= (1-T)*(Ra-Rd)*  ; - американская модель финансового рычага.

; - американская модель финансового рычага.

1-T – налоговый корректор.

Ra-Rd – дифференциал финансового рычага. Если дифференциал отрицателен, то каждая единица заемного капитала уменьшает чистую рентабельность собственного капитала;

Ra-рентабельность активов в %

Rd – ставка процентов по заемному капиталу

- коэффициент финансового рычага:

- коэффициент финансового рычага:

D – заемный капитал;

Е – Собственный.

Модель эффекта рычага требует специфики учета платежей относимых на прибыль:

- это проценты по банковскому кредиту, выше ставки рефинансирования на 1,1;

- это дивиденды по привилегированным акциям;

- налоговые платежи;

- штрафные санкции, подлежащие внесению в бюджет.

DFL = [(1-T)*(Ra-Rd)-Rp ]*

Rp – размер процентных платежей относимых на прибыль

1.12.2011

Анализ законодательства о несостоятельности кредитных организаций

Кредитная организация считается неспособной удовлетворить требования кредитора, если соответствующие обязательства не исполнены её в течении 14 дней и стоимость активов недостаточна для исполнения таких обязательств.

До дня отзыва лицензии реализуются следующие меры по предупреждению банкротства:

- финансовое оздоровление;

- назначение временной администрации;

- реорганизация кредитной организации.

Меры по предупреждению банкротства осуществляются при возникновении оснований:

1. Организация не удовлетворяет на протяжении последних 6-ти месяцев требования кредиторов;

2. Допускает абсолютное снижение величины собственных средств по сравнению с их максимальной величиной более чем на 20%;

3. Если нарушается норматив достаточности собственных средств;

4. Если допускает уменьшение величины собственных средств ниже размера уставного капитала;

5. Если нарушает норматив текущей ликвидности более чем на 10%.

Со дня возникновения основания и до дня их устранения организация должна уведомить Центробанк о проведении общих собраний учредителей и заседания советов директоров о совершении сделок заинтересованными лицами на суммы превышающие 15млн. Центробанк вправе направить наблюдателей на время устранения оснований.

Финансовое оздоровление

1. Финансовая помощь её учредителями или иными лицами:

- размещение денежных средств со сроком возврата не менее 6 месяцев и начисление процентов по ставке рефинансирования Центробанком;

- предоставление отсрочки платежа;

- перевод долга кредитной организации с согласия её кредиторов;

- отказ от распределения прибыли в качестве дивидендов;

2. Изменение структуры активов и пассивов:

- изменение структуры активов может предусматривать следующие условия: улучшение качества кредитного портфеля; проведение структуры активов по срочности, в соответствии со сроками обязательств, продажа активов, не приносящих дохода.

- изменение структуры пассивов: увеличение собственных средств снижение размеров удельного веса текущих обязательств в общей структуре пассивов; увеличение удельного веса долгосрочных обязательств в общей структуре пассивов.

3. Изменение организационной структуры.

- изменение состава и численности сотрудников;

- изменение структуры обособленных подразделений.

Если финансовое оздоровление прошло неудачно и основания остаются, у организации отзывается лицензия и возбуждается дело о банкротстве В этом случае руководитель организации не может занимать руководящую должность в течении 3 лет и в течении 10 лет е имеет права приобретать акции других кредитных организаций более чем 5% её уставного капитала.

Временная администрация это специальная группа оздоровления, назначаемая Центробанком на срок 6 месяцев. руководителем администрации может быть только служащий Центробанка.

Центробанк назначает временную администрацию, если организация не отвечает по обязательствам более чем 7 дней, организация допускает снижение денежных средств по сравнению с их максимально величиной более чем на 30%, при одновременном нарушении нормативов, организация нарушает норматив текущей ликвидности больше чем на 20% и организация не исполняет требования Центробанка по финансовому оздоровлению.

Центробанк принимает решение о прекращение временной администрации при устранении причин служащих её назначению или после решении арбитражного суда о признании организации банкротом.

Реорганизация кредитной организации – осуществляется в форме слияния и присоединения. Заявление о признании организации банкротом может быть принять арбитражным судом после отзыва лицензии, если сумма требований составляет 4 млн 330 тыс. руб. На основании законодательства в данном случае существует тол одна процедура банкротства – конкурсное производство. Длится процедура 1 год, может быть продлена на 6 месяцев. Конкурсный управляющий назначается на основании закона о несостоятельности организации. Если в кредитной организации имеется лицензия по привлечению денежных средств физических лиц, то конкурсным управляющим становится государственная корпорация «Агентство по страхованию вкладов».

15.12.2011

Роль инновации в антикризисном управлении

Для антикризисного управления наибольшее значение из всех инноваций имеют инновации:

1) продуктовые, определяющие материальный результат управления,

2) (инновации процессные – изменяющие все процессы функционирования организации;

3. Инновации реорганизационные (аллокационные) – связанные с перераспределением ресурсов.

Процессные инновации

Процессными инновациями являются те новшества, которые вводятся в процессы управления и организации производства и способны привести скорейшим результатам финансового оздоровления фирмы.

Прибыль предприятия во многом зависти от уровня постоянных расходов предприятия, к таким расходам относят: арендные платы, налог с имущества, амортизацию основных фондов, заработную плату административного персонала.

Основными направлениями экономии постоянных затрат являются: экономия на аренде избыточных активов, продажа активов или передача их в аренду дает экономию на налоги на имущество (ставка 2,2%), экономия на платежах по использованию нематериальных активов типа патентов, лицензий, экономия на отчислениях в резервные фонды страхующие риски.

При разработке инноваций в области управления персоналом, необходимо выполнить мероприятия:

- провести анализ и диагностику общей системы трудовых отношений с работниками;

- пересмотреть трудовые отношения с высококвалифицированным персоналом;

- перевести максимальную часть персонала из категории оплачиваемых повременно, в категорию оплачиваемых сдельно-прогрессивно;

- повышение трудовой дисциплины и санкций за е нарушение, предоставление отпусков без оплаты, отмену различных надбавок.

Приемы косвенной оценки платежеспособности могут быть следующими:

1) Просьба предоставить банковские гарантии;

2) Предложение перейти на платежи по документарным аккредитивам;

3) Проявление инициативы по взаимному страхованию крупных сделок;

4) Угроза открытого факторинга.

Проверка дееспособности может проводиться следующим образом:

1) Проверяется наличие лицензии на виды деятельности;

2) Выясняется, не рассматриваются ли имущественные иски;

3) Проверяется, надежны ли права собственности партнера на имущество;

4) Не заложены ли имущественные объекты.

Продуктовые инновации относятся к среднесрочным инновациям.

Различают консервативные виды и радикальные.

Консервативный подход опирается на существующие технологии и связи фирмы, имеющееся оборудование и ранее начатые инвестиционные проекты.

Радикальный подход предполагает смену платежеспособного сегмента, но не меняя глобально технологии производства, так же возможен новый выпуск продукции без изменения технологий.

Аллокационные инновации сводятся к реорганизации предприятия. Здесь выделяются инновации в виде дробления и слияния