Организационная структура банка

Высшими органами руководства деятельности банка, имеющими стратегическое значение, является Собрание акционеров и Совет банка. Исполнительными органами являются: коллегиальный орган (правление банка) и единоличный орган. Текущая деятельность сосредоточена в различных отделах, департаментах. Их перечень, количество, специализация зависит от миссии банка, времени функционирования.

При создании орг.структуры банк учитывает след. критерии:

· Ориентация при формировании отдела на вид операции (кредитный отдел, операционный отдел, валютный отдел)

· При создании отделов - ориентация на категорию клиентов (отдел межбанковских операций, отдел обслуживания ЮЛ, отдел розничных операций)

· Вышеназванные критерии объединяются.

Банки создают филиалы, внутренние структурные подразделения. Порядок создания носит уведомительный характер: при создании этих структур головной банк направляет в территориальные учреждения ЦБР перечень документов:

· Положение о филиале

· Список кандидатур на руководящие должности исполнительных органов

· Перечень операций

И на территориальном уровне происходит регистрация.

ТЕМА №2

Ликвидность и финансовая устойчивость банков

1. Содержание банковской ликвидности и финансовой устойчивости.

2. Управление банковской ликвидностью и финансовой устойчивостью: содержание и методы.

3. Обязательные нормативы ЦБ РФ

4. Порядок обязательного резервирования привлеченных средств банков в ЦБ РФ как метод регулирования ликвидности.

5. Надзор ЦБ РФ

Содержание банковской ликвидности и финансовой устойчивости.

Ликвидность – применительно к имуществу, материальным ценностям означает быстроту, скорость превращения имущества или активов в платежные средства, в денежные средства.

Используют для характеристики качества активов.

Уровни ликвидности:

1. Совокупная банковская ликвидность

2. Ликвидность конкретного банка

3. Ликвидность баланса банка (платежеспособность банка)

4. Финансовая устойчивость банка

Совокупная банковская ликвидность в основном связывается с наличием у банков свободных денежных средств, находящихся на корреспондентских счетах в частности в ЦБ РФ.

Выделяют 2 вида совокупной банковской ликвидности:

· Избыточная банковская ликвидность

· Дефицит банковской ликвидности

Ликвидность отдельно взятого банка рассматривается по-разному:

ü Ликвидность – способность коммерческого банка своевременно погашать долговые обязательства перед вкладчиками и кредиторами

ü Ликвидность – способность банка оперативно превращать активы в платежное средство для своевременного расчета с клиентами

ü Ликвидность – способность банка вести активные операции

Ликвидность баланса банка – способность банка своевременно погашать обязательства на конкретную дату.

Это понятие используется на практике в процессе управления ликвидностью и определения нормативов ЦБ РФ.

Существует понятие финансовая устойчивость банка и надежность банка.

Фин.устойчивость организации в целом, в том числе и банка, как правило, связывается с обеспеченностью собственными источниками, со структурой пассивов баланса. Данный подход является узким, с другой точки зрения финансовая устойчивость раскрывается как финансовое состояние организации, когда она рационально использует свои ресурсы, обеспечивает их сохранность, поддерживает ликвидность баланса, бесперебойно выполняет различные операции.

ЦБ РФ как надзорный орган в своих методиках придерживается широкого подхода.

Надежность – вторичное понятие от финансовой устойчивости. Оценивается нефинансовыми показателями с позиции клиента: длительность функционирования банка на рынке, сложившийся имидж банка, широкая филиальная сеть, наличие генеральной лицензии.

Факторы надежности:

· Обеспеченность собственным капиталом

· Структура активов и пассивов баланса

· Соответствие активов и пассивов по срокам

· Уровень кредитоспособности заемщиков банка

· Уровень банковского менеджмента

Управление банковской ликвидностью и финансовой устойчивостью: содержание и методы.

Деятельность банка, касающаяся оценки, анализа ликвидности и принятия конкретных мер по ее укреплению.

Управление ликвидностью – одно из направлений банковского менеджмента.

Методы:

· Коэффициентный метод (применяется как надзорным органом ЦБ РФ, так же рейтинговыми агентствами и самими банками)

· Определение «разрыва» ликвидности (используется по рекомендации ЦБ РФ банками)

· Формирование фонда обязательных резервов

Для оперативного регулирования ликвидности используются методы:

· Привлечение межбанковского кредита МБК, в т.ч. от ЦБ РФ

· Продажа ценных бумаг из собственного портфеля

Коэффициентный метод. Используется с позиции ЦБ, ЦБ разрабатывает различные методики, позволяющие оценить ликвидность и фин.устойчивость в целом: достаточность капитала, ликвидность баланса, качество активов, концентрацию рисков

С этой целью существует инструкция ЦБ РФ №110 от16.01.2004 года Об обязательных нормативах.

Также есть указания ЦБР №2005 от 30.04.2008 года Об оценке экономического положения банка.

Методики ЦБ РФ базируются на зарубежном опыте. По методике CAMEL банк анализируется с точки зрения характеристик:

1. Капитал (его достаточность, структура капитала)

2. Качество активов

3. Уровень менеджмента

4. Рентабельность

5. Ликвидность баланса

Разрыв ликвидности. На его основе банки определяют дефицит ликвидности/избыток в целях принятия конкретных управленческих решений. Является рекомендательным с позиции ЦБ РФ. Для этого совокупные активы и пассивы баланса подразделяются на группы по срокам по нарастающему принципу.

· От до востребования до 1 дня

· От до востребования до 3 дней

· От до востребования до 7 дней

Определяется разность между суммой активов и пассивов в разрезе каждого из сроков. Если разница положительная, избыток ликвидности. Наоборот, если разница отрицательная, то дефицит ликвидности.

Применяются меры:

· При дефиците банк размещает свободные ресурсы с учетом доходности и риска.

Используются оперативные методы: привлечение МБК, продажа активов.

Для оценки ликвидности, фин.устойчивости используются различные источники информации – бух.баланс банка.

Баланс банка представляет сводную итоговую таблицу, где отражаются результаты деятельности банка по привлечению и размещению ресурсов. По периодичности составления различают ежегодные, полугодовые и т.д.

Информация баланса банка важна надзорному органу.

Баланс банка состоит из актива и пассива. Кроме того, за балансом отражаются различные срочные сделки, забалансовые обязательства.

В них отражаются операции, которые будут произведены банком в будущем.

В активе следующие статьи:

1. Наличная валюта (наличные деньги в кассе, ден.средства в банкомате)

2. Счета в ЦБ, в т.ч. обязательные резервы.

3. Средства в кредитных организациях (средства на корр.счетах, депозитных счетах других банков)

4. Вложения в ценные бумаги для продажи

5. Вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыли и убытки

6. Ссудная задолженность

7. Вложения в ценные бумаги, удерживаемые до погашения

8. Вложения в основные средства

Пассив (уменьшение востребованности):

1. Привлеченные источники.

· Средства ЦБ РФ (кредиты рефинансирования)

· Средства кредитных организаций (корр.счета других банков, МБК полученные)

· Средства клиентов

· Выпущенные долговые обязательства

2. Собственные источники

· УК

· Резервный фонд

· Прочие фонды

· Эмиссионный доход

ЦБ РФ в своих методиках применяет коэффициентный метод управления ликвидностью. В одной из них (Инструкция №110 от 16.01.2004 об обязательных нормативах) ЦБ в целях контроля за финансовой устойчивостью, ликвидностью банков разработал специальные нормативы, которые с различных сторон отражают финансовое состояние банка. В настоящее время согласно данной инструкции ЦБ оставил 9 обязательных нормативов. По каждому их них устанавливается критериальное значение. Рассчитываются по данным баланса, в числителе группируются конкретные активы, а в знаменателе – отражаются обязательства – пассивы.

Все обязательные нормативы можно разбить на 3 группы:

1. Норматив достаточности капитала

2. Нормативы ликвидности баланса

3. Нормативы, характеризующие концентрацию рисков.

Особую роль занимает норматив достаточности капитала. Н-1 определяется как соотношение капитала банка и активов, взвешенным по уровню риска.

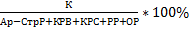

Н1 =

К – капитал банка. Рассчитывается по особой методике ЦБР как сумма фондов резервов банка: УК, резервный фонд, эмиссионный доход, НРП.

По методике ЦБ РФ определяется капитал, которым реально обладает банк с учетом расходов, вложений. Из суммы фондов и резервов исключается ряд статей. К числу этих статей относят: сумма допущенных убытков, вложения в собственные акции, выкупленные у акционеров, сумма вложений в акций дочерних структур, сумма долевого участия в капиталах других организаций.

Ар – сумма активов, взвешенных по уровню риска, все активы банка подразделяются на 5 групп в зависимости от риска, т.е. вероятности потерь. Каждой статье актива присваивается конкретный коэффициент риска в диапазоне от 0 до 150%.

Рассмотрим данные группы активов.

1. Активы, свободные от риска. Наличная валюта или деньги в кассе, вложения в драгоценных металлах, средства на корр.счете в ЦБР, средства на депозитном счете в ЦБР, вложения в гос.ценные бумаги РФ, вложения в облигации ЦБР, ссуды, гарантированные правительством, ссуды под залог драг.металлов в слитках, ссуды под залог гос.ценных бумаг. При классификации активов ЦБР в соответствии с международными стандартами стал учитывать страновой риск – вероятность потерь

И размещении актива в другом государстве. Например, при открытии корр.счета в зарубежном банке или банке-нерезиденте. При вложении в гос.цб других стран. Именно поэтому в первой группе риска стали отражаться и такие активы: вложения в гос.цб зарубежных стран, которые имеют страновую оценку «0 и 1»

По всем статьям первой группы активов коэфф.риска на уровне 0.

2. Активы с минимальным риском: вложения в долговые обязательства субъектов РФ, ссуды под залог долговых обязательств субъектов РФ, корр.счета в банка-резидентах, кредиты, предоставленные банком-резидентом на срок до 90 дней, средства на корр.счетах банках-нерезидентах стран со страновыми оценками 0 и 1, вложения в гос.цб зарубежных государств со страновой оценкой 2.

По всем обозначенным статьям коэфф.риска 20%.

3. Активы с повышенным риском: вложения в гос.цб государств, имеющих страновую оценку 3, средства на корр.счетах в банка-нерезидентах со страновой оценкой 2, вложения в ценные бумаги для продажи (негос.). По всем статьям 3 группы коэфф.риска 50%.

4. Активы с повышенным риском. Оставшиеся активы, которые не нашли отражения в предшествующих группах: ссудная задолженность клиентов за исключением выше обозначенных кредитов, просроченная ссудная задолженность и другие активы, в т.ч. вложения в собст.основные средства, долевое участие, лизинг, факторинг, вложения в ц.б. на долгосрочной основе. По всем статьям 4 группы коэфф.риска 100%.

5. Активы с максимальным риском: вложения в гос.ц.б. стран со страновой оценкой 7, средства на корр.счетах банках-нерезидентах со страновой оценкой 7, коээф.риска 150%. Данные статьи активов по 5 группы предусмотрены ЦБР с целью предотвращения проведения банков высоко рисковых операций.

Взвешивание рисков активов осуществляется так: каждый конкретный актив перемножается на соответствующий коэффициент риска. Затем скорректированные активы суммируются.

СтрР – страховые резервы на возможные потери. Данные резервы покрывают риски конкретных активов. Поэтому они исключаются.

КРВ – кредитный риск по внебалансовым операциям. Неиспользованные кредитные линии, выданные банковские гарантии. Имеют риски.

КРС – кредитный риск по срочным сделкам (различные срочные сделки с ц.б.).

РР – рыночный риск. Ему подвержены все активы, рыночная стоимость которых изменяется.

ОР – операционный риск.

По этому нормативу Н1 установлено критериальное значение: минимально допустимое значение 10%.

Н1 характеризует, насколько капитал банка достаточен для покрытия самых различных видов рисков. По соблюдению норматива Н1 ЦБР делает важные выводы: во-первых, насколько банк капитализирован, во-вторых, каково качество активов конкретного банка. Именно поэтому Н1 применяется для оценки финансовой устойчивости.