Идентификация финансового кризиса организации

Политика антикризисного финансового управления включает диагностику банкротства с помощью проведения финансового анализа для выявления угрозы банкротства и разработки мер, обеспечивающих выход предприятия из кризисного состояния. Реализация политики антикризисного управления предприятием предполагает оценку финансового состояния на основе совокупности показателей и критериев. С этой целью в анализе определяется группа показателей, по которым судят о возможной угрозе банкротства. К ним относятся показатели платежеспособности, финансовой устойчивости, деловой активности и рентабельности. Кроме того, для оценки жизнеспособности предприятия в перспективе и его способности уйти от проблемы банкротства за счет внутренних резервов проводится оценка производственных факторов и анализ с использованием факторных моделей (в частности, модели Дюпона). В эту систему включают также оценку влияния внешней среды.

Уровень текущей угрозы банкротства определяют с помощью показателей платежеспособности, при помощи которых оценивают перспективы удовлетворения требований кредиторов по денежным обязательствам и исполнения обязательств по платежам в бюджет и во внебюджетные фонды в соответствии с предусмотренными законодательством о банкротстве сроками нарушения финансовых обязательств.

Предстоящую угрозу банкротства оценивают, например, с помощью показателей финансовой устойчивости. Устойчивое финансовое положение предприятия характеризуется показателями, когда его финансовые ресурсы покрываются собственными средствами не менее чем на 50% и предприятие эффективно и целенаправленно использует их, соблюдает финансовую, кредитную и расчетную дисциплины, т.е. является платежеспособным. Тенденция к снижению коэффициента автономии характеризует нарастающую угрозу банкротства.

Расчет показателей рентабельности и деловой активности, в частности коэффициента оборачиваемости активов и капитала, позволяет оценить, в какой степени и с какой скоростью предприятие способно получить необходимую ему прибыль, т.е. сформировать чистый денежный поток в необходимые сроки.

Чистый денежный поток прогнозируют, оценив производственные показатели предприятия и некоторые факторы внешней среды, влияющие на объем продаж, ценовую политику и т.п.

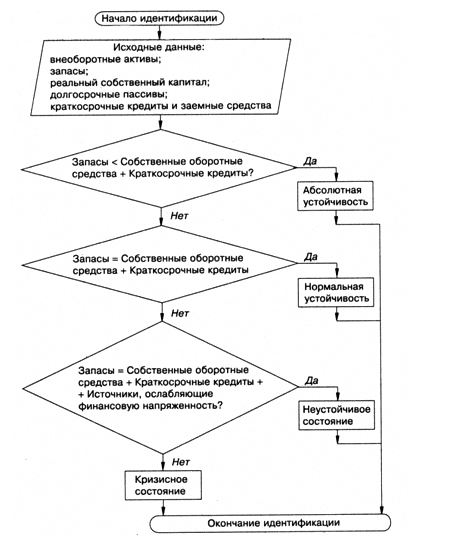

При оценке финансового состояния используют следующие принципиальные характеристики финансовой ситуации:

· , встречающаяся редко и представляющая собой крайний тип финансовой устойчивости;

· нормальная устойчивость финансового состояния, гарантирующая платежеспособность предприятия;

· неустойчивое финансовое состояние, связанное с нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения реального собственного капитала и увеличения собственных оборотных средств, а также за счет дополнительного привлечения долгосрочных кредитов и заемных средств;

· кризисное финансовое состояние, при котором предприятие находится на грани банкротства.

Алгоритм идентификации типа финансовой устойчивости представлен на рис. 4.1

Рис.4.1