Экономическая сущность налогов. Функции налогов.

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. Необходимость налогов вытекает из функций и задач государства (политических, экономических, внешнеэкономических, оборонных, социальных и др.), на выполнение которых требуются средства.

Процесс мобилизации денежных средств в государственном бюджете и их использование через систему государственных расходов, представляет совокупность финансовых отношений государства. Финансовые отношения между государством и хозяйствующими субъектами и населением по формированию централизованного денежного фонда (бюджета) называются налоговыми отношениями.

Налоги как экономическая категория выступают инструментом обеспечения государства и его образований финансовыми ресурсами для регулирования интересов всех субъектов общества.

Свойство налогов как правовой категории выражается через правовую форму установления конкретных видов налогов. Государство в законодательном порядке устанавливает правила изъятия налогов у налогоплательщиков.

В соответствии общей частью Налогового кодекса Республики Беларусь налогом признается обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в республиканский и (или) местные бюджеты.

Сбором (пошлиной) признается обязательный платеж в республиканский и (или) местные бюджеты, взимаемый с организаций и физических лиц, как правило, в виде одного из условий совершения в отношении их государственными органами, в том числе местными Советами депутатов, исполнительными и распорядительными органами, иными уполномоченными организациями и должностными лицами, юридически значимых действий, включая предоставление определенных прав или выдачу специальных разрешений (лицензий), либо в связи с ввозом (вывозом) товаров на территорию (с территории) Республики Беларусь.

Налог считается установленным в случае, когда определены плательщики и следующие элементы налогообложения:

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка (ставки);

порядок исчисления;

порядок и сроки уплаты.

При установлении налога, сбора (пошлины) могут предусматриваться налоговые льготы и основания для их использования плательщиком.

Сущность налогов как экономической категории проявляется в их функциях. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов юридических и физических лиц.

Выделяют основные функции налогов:

· фискальную;

· регулирующую;

· распределительную;

· стимулирующую;

· контрольную

Фискальная - обеспечение финансирования государственных расходов, показывает обязательный и принудительный характер изъятия платежей в бюджет (следует из определения) и проявляется в постоянном обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности (слово «фискус» в переводе означает государственная казна, следовательно фискальная функция налогов связана с наполнением государственной казны, т.е. государственного бюджета). Таким образом, суть фискальной функции состоит в изъятии у субъектов хозяйствования части их доходов и передачи их в распоряжение правительства.

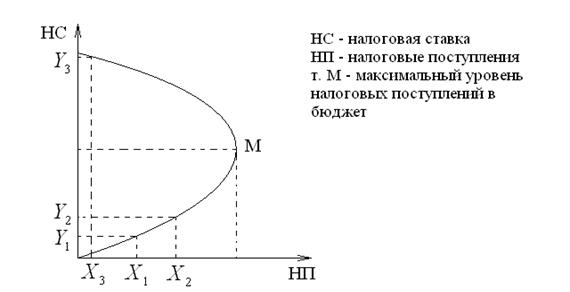

Это основная функция, характерная для всех государств на различных этапах развития. Основным инструментом реализации этой функции является налоговая ставка. Влияние налоговой ставки на сумму налоговых поступлений демонстрирует кривая Лаффера.

При уровне ставки Y1 сумма налоговых поступлений Х1, что соответствует точке А1. Из рисунка видно, что рост налоговых ставок от Y1 к Y2 ведет к росту суммы налоговых сборов от Х1 к Х2, но последующее увеличение налоговой ставки до Y3 приводит к резкому сокращению налоговых поступлений Х3. Это объясняется неразумным налоговым давлением на налогоплательщика, что толкает его на всевозможные нарушения налоговой дисциплины (сокрытие доходов, занижение налогооблагаемой базы, сокращаются стимулы для предпринимательской деятельности и инвестирования, уменьшаются доходы, подлежащие налогообложению, вследствие чего часть налогоплательщиков переходит из легального в теневой сектор экономики). (Теневая экономика – совокупность нелегальных экономических структур, развитие которых не подчиняется экономическому государственному регулированию). В итоге снижается общая сумма налоговых поступлений в бюджет. В проведении эффективной налоговой политики большое значение имеет определение оптимальной доли изъятий доходов в бюджет, при которой достигается сочетание интересов государства и налогоплательщиков и которая не препятствует экономическому прогрессу. Это сочетание и демонстрирует кривая Лаффера. Доказано, что у плательщика можно безболезненно изъять до 20% совокупного дохода.

Регулирующая - предполагает регулирование любых экономических явлений (хозяйственной конъюнктуры, структуры занятости, накопления, внешнеэкономических связей, научно-технического прогресса и других объектов). В качестве инструментов регулирующего воздействия налогов используются:

§ манипуляция налоговыми ставками;

§ сужение или расширение налогооблагаемой базы;

§ использование налоговых льгот;

§ изменение количества видов и структуры налогов и др.

Распределительная - обеспечивает процесс перераспределения части совокупного общественного продукта (или ВВП), а также ресурсов между хозяйствующими субъектами (на расширение производства и воспроизводство (восстановление) израсходованных факторов производства) и государством (в бюджет в форме налогов).

Стимулирующая - направлена на стимулирование плательщика к определенным действиям. Суть в том, что при помощи налогов государство стимулирует технический прогресс, развитие производства, увеличение числа рабочих мест и т.д. через систему льгот, исключений, путем уменьшения (расширения) налогооблагаемой базы, понижения налоговой ставки.

Ради достижения необходимого эффекта государство готово допустить временную потерю части налоговых средств путем предоставления налоговых льгот и отсрочки платежей. Задача стимулирующей функции налогов состоит в том, чтобы наряду с применением оптимального уровня изъятий создавать стимулы для развития приоритетных отраслей и производств, обеспечивающих экономический прогресс общества.

Контрольная – своевременное отслеживание гос-вом поступлений в бюджет налоговых платежей, что позволяет сопоставлять их величину с потребностями в финансовых ресурсах и, в конечном счете, определить необходимость реформирования налоговой системы и бюджетной политики государства.

Характеристика налоговой системы Республики Беларусь

Налоги - это необходимое звено экономических отношений в обществе. Они являются основным источником доходной части бюджетов всех уровней и эффективным инструментом государственного регулирования социально-экономических отношений.

Законодательные начала налогообложения в нашей республике исходят из конституционного положения о том, что каждое лицо обязано принимать участие в финансировании государственных расходов путем уплаты государственных налогов, сборов (пошлин).

Понятие «налоговая система» является дальнейшим развитием и конкретизацией понятия «налоги». Если налоги рассматриваются как финансовые отношения налогоплательщиков с бюджетом по поводу формирования централизованных фондов финансовых ресурсов и их концентрация в госбюджете и во внебюджетных фондах, то налоговая система развивает и конкретизирует этот процесс, определяя задачи, формы, методы и принципы.

Под налоговой системой понимается совокупность налогов, пошлин, сборов, взимаемых на территории государства в соответствии с налоговым законодательством, а также совокупность норм и правил, форм и методов, определяющих правомочие и систему ответственности сторон, участвующих в налоговых правоотношениях. Налоговая система есть единство экономических, правовых и организационных принципов, обусловливающих ее самостоятельность и функционирование.

Налоговая система Республики Беларусь представляет собой совокупность предусмотренных налоговым законодательством налогов, сборов (пошлин), принципов, форм и методов их установления, изменения, отмены, исчисления, уплаты и применения мер по обеспечению их уплаты, а также форм и методов налогового контроля и ответственности за нарушение налогового законодательства.

Экономическая и юридическая наука выделяют следующие общие характеристики налоговой системы:

- порядок установления и ввода в действие налогов;

-виды налогов или система налогов, классификация налогов в соответствии с национальной бюджетной классификацией;

- порядок распределения налогов между звеньями бюджетной системы;

- налоговые органы;

- права и обязанности налогоплательщиков;

- права и обязанности налоговых органов;

- ответственность участников налоговых отношений;

- защита прав и интересов налогоплательщиков;

- налоговое законодательство.