Метод чистой приведенной стоимости NPV (NetPresentValue).

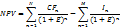

Важнейшим показателем эффективности инвестиционного проекта является чистая приведенная стоимость - накопленный дисконтированный эффект за расчетный период.

Метод чистой приведенной стоимости (NPV) основан на сопоставлении первоначально вложенных инвестиций с общей суммой дисконтированных будущих доходов от этих вложений

где n – шаг реализации инвестиционного проекта (месяц, квартал, год);

N – длительность реализации инвестиционного проекта (общее количество месяцев, кварталов, лет);

CFn - денежный поток (CashFlow) инвестиционного проекта, который определяется как разница между денежными поступлениями (притоками) и платежами (оттоками) при реализации проекта на шаге n;

E – норма дисконта (ставка дисконтирования), необходимая для приведения разновременных затрат, результатов и эффекта и равная приемлемой для инвестора норме дохода на вложенный капитал;

I0 – величина первоначальных инвестиций в проект.

Если проект предполагает не разовые инвестиции, а последовательное инвестирование различных финансовых ресурсов (In) в течение M лет, то формула для расчета NPV модифицируется следующим образом

Критерий принятия решений методом NPV одинаков для любых видов инвестиций и предприятий.

Если NPV > 0, то инвестиционный проект следует принять, так как он увеличивает ценность предприятия и благосостояние его владельцев.

Если NPV < 0, то проект следует отвергнуть, так как он уменьшает благосостояние инвесторов и ценность предприятия.

Если NPV = 0, то проект вряд ли будет привлекательным, поскольку благосостояние владельцев останется на прежнем уровне, что является недостаточным вознаграждением за участие в проекте.

Вместе с тем при реализации проекта с нулевым значением NPV возрастают объемы производства и предприятие увеличивается в масштабах, что можно рассматривать как положительную тенденцию.

Метод анализа NPV требует информации: о первоначальных затратах на инвестиции; о будущих денежных потоках; об ожидаемом сроке службы инвестиций; о требуемой норме прибыли (ставке дисконтирования). Наибольшую трудность при этом представляет оценка требуемой нормы прибыли.

Выбор нормы дисконта определяет относительную ценность денежных потоков, приходящихся на разные периоды времени, и поэтому является ключевым моментом при расчете NPV. Ставка, используемая при оценке NPV, должна отражать степень риска инвестиционного проекта и учитывать уровень инфляции.

Одним из наиболее распространенных на практике способов определения ставки дисконтирования является кумулятивный метод. Данный метод предполагает учет не только инфляции, но и поправки на риск (премии за риск).

Расчет нормы дисконта осуществляется по формуле

где rd– норма доходности, которая учитывает альтернативность дохода, минимальная норма доходности по безрисковым вложениям, на которую согласен инвестор, %;

rπ– темп инфляции за один шаг реализации проекта, %;

rf– рисковая премия, предъявляемая в требованиях инвестора,%.