ГРАФИКИ "КРЕСТИКИ-НОЛИКИ": ПОТЕРЯННОЕ ИСКУССТВО

При самом диком полете фантазии нельзя сказать, что метод "крестики-нолики" является новым. Однако это - потерянное искусство. Я говорю "потерянное", потому что большинство профессиональных и частных инвесторов упускают из виду первопричину ценовых колебаний ценных бумаг. В наш век быстро развивающихся технологий неопровержимый закон спроса и предложения полностью забыт. Возникают новые методы анализа ценных бумаг, вполне отвечающие любознательности инвесторов. Создается впечатление, что все ищут "Чашу Грааля" - специальную компьютерную программу, которая позволяла бы каждый день легко и быстро проворачивать выигрышные сделки. Очень давно, работая брокером в крупной компании на Уолл-Стрит, я осознал, что никакой Чаши Грааля нет. Ключ к успеху в инвестиционном бизнесе - вера. В моем словаре вера означает "доверие, твердость духа, а также самостоятельность, дерзость, уверенность". Секрет завоевания успеха в области операций на рынке ценных бумаг кроется в слове "самостоятельность", но именно этого качества и не хватает основной массе инвесторов и брокеров. Сегодня инвесторы крайне неохотно принимают самостоятельные решения, из-за чего активы взаимных фондов возросли до рекордных уровней. Парадокс состоит в том, что 75 или даже больше процентов профессиональных менеджеров, занимающихся управлением капиталом, никогда не превосходят основных среднерыночных показателей. Тем не менее большинство ин-

2 Введение в метод графического анализа "крестики-нолики"

весторов считают рынок сложной головоломкой. Она не поддается им в силу того, что рынок развивается отнюдь не по законам логики. Ведь ожидаемые увеличения прибыли на акцию должны приводить к росту ее стоимости - не так ли? Совсем не обязательно. Во многих случаях все происходит как раз наоборот.

ИСТОРИЯ ТЕХНИЧЕСКОГО АНАЛИЗА, ИСПОЛЬЗУЮЩЕГО "КРЕСТИКИ-НОЛИКИ"

Чарльз Доу был первым, когда в 1800-м году обратил внимание на прогнозные возможности ценового движения акции. В начале двадцатого века самые наблюдательные инвесторы увидели, что многие из графических моделей Доу имеют тенденцию повторяться. В то время не существовало комиссии по ценным бумагам и биржам, в ходу было лишь несколько правил и инструкций. Балом правили те, у кого были проверенные источники информации, остальные же всегда оказывались в роли опоздавших аутсайдеров. Клуб "успех на бирже" был своего рода профсоюзом, куда входили носители либо эксклюзивной, либо самой свежей и достоверной информации.

Метод "крестики-нолики" развивался как логический, продуманный способ регистрации спроса и предложения. Эти графики служат инвестору своеобразной картой дорог, на которой отмечены точные координаты спроса и предложения.

Все мы пользуемся картами дорог для выбора маршрута. Если мы едем из Вирджинии в Нью-Йорк, то начинаем свой путь на 1-95 Северной. Если мы не следим за дорогой и случайно попадаем на 1-95 Южная, тогда, скорее всего, мы приедем в Key West, Флорида. Собираясь в поездку из Вирджинии в Нью-Йорк, необходимо ознакомиться с картой, проверить давление в колесах автомобиля, заправить полный бак бензина, выпить кофе и убедиться в том, что у детей хватает игрушек или книжек. Другими словами, следует заранее планировать свое путешествие. Большинство инвесторов путешествуют в мире инвестиций, не имея точно обозначенных маршрутов. Изучив метод анализа спроса и предложения "крестики-нолики", инвесторы научатся планировать свои дальнейшие ходы. Ничто не гарантирует успех, но вероятность его намного выше, если используется все, что идет на пользу инвестору. Находясь в пути, вам, вполне возможно, придется где-нибудь сделать крюк, но это нормально, коль скоро вы придерживаетесь своего первоначального плана. Эта книга расскажет об одном из самых лучших способов планирования финансового успеха при инвестициях в ценные бумаги.

Почему мы применяем графики "крестики-нолики" 3

Если покупателей на определенную ценную бумагу больше, чем продавцов, готовых продать, то цена растет. Соответственно, если продавцов больше, чем покупателей, готовых ее купить, то цена падает. Если спрос на покупку и продажу одинаков, то цена остается неизменной. Это и есть неопровержимый закон спроса и предложения. Причины колебаний цен на картошку, кукурузу и спаржу ничем не отличаются от причин ценовых колебаний ценных бумаг.

При оценке ценных бумаг используется два метода анализа. Одним из них является фундаментальный анализ. С этим методом знакомо большинство инвесторов. Он имеет дело с размерами прибыли компании, рыночной привлекательностью выпускаемого ею товара и менеджментом. Фундаментальный анализ отвечает на вопрос, какую ценную бумагу покупать. Другим подходом является технический анализ. Технический метод отвечает на вопрос, когда покупать эту ценную бумагу. Расчет времени - крайне важный шаг. Фундаментальная информация о компаниях может быть получена из бесчисленных источников. Сейчас свободно можно достать много качественных и недорогих изданий, посвященных только фундаментальному анализу. Большинство брокерских фирм предоставляет своим клиентам рекомендации, основанные на фундаментальных исследованиях. Качественную информацию о результатах технического анализа найти намного сложнее, так как в сфере ценных бумаг найдется немного специалистов, способных составлять качественный технический анализ, понятный среднестатистическому инвестору. Эта книга должна научить читателя тому, как составлять и читать графики, которые могут стать путеводителями в мире инвестиций.

ПОЧЕМУ МЫ ПРИМЕНЯЕМ ГРАФИКИ "КРЕСТИКИ-НОЛИКИ"

Индустрия инвестирования переполнена различными методологиями по оценке ценовых движений ценных бумаг. Существуют методы, использующие столбиковые графики, старинные японские графики свечей, углы Ганна, волны Эллиота и многое другое. Единственный метод, который я нашел простым и легким для понимания, - это метод, основанный на "крестиках-ноликах".

Графики состоят из крестиков и ноликов. Регистрация движения ценной бумаги при использовании этого метода очень похожа на ведение счета при игре в теннис. Теннисный матч может продолжаться 12 сетов. Каждый игрок может выиграть определенное количество сетов, но только итоговое количество выигрышей определяет победителя. При использовании метода "крестики-нолики" нас интересует

4 Введение в метод графического анализа "крестики-нолики"

только кульминация матча, его заключительный результат, а не победитель отдельных сетов. Модели, которые получаются с помощью этого метода, легко распознаваемы - настолько легко, что я преподавал его в начальной школе в Вирджинии. Я всегда считал, что самое простое - это и есть самое лучшее.

Концепция, положенная в основу метода, должна быть действенной, по сути. Механизм спроса и предложения настолько же прост, насколько и применим. Я не говорю о том, что другие методы недейственны. Просто для большинства людей законы спроса и предложения очень понятны, так как это часть их повседневной жизни. Так почему бы не использовать это для повседневного инвестирования?

Важнейшим индикатором рынка, когда-либо созданным, стал индикатор, разработанный компанией Chartcraft в 1955 году. Он называется Индексом Бычьего Процента Нью-Йоркской Фондовой Биржи. Мы использовали его на протяжении многих лет с большим успехом. Мы все время усовершенствовали его по мере того, как происходили изменения рынка, но его суть не менялась. Я посвятил шестую главу книги этому индикатору. Наш метод ротации секторов, описанный в восьмой главе, является производным от Индекса Бычьего Процента и также был разработан Chartcraft. Как только вы научитесь основным принципам, вы как инвестор почувствуете себя очень уверенно. Вскоре вы обнаружите, что влияете на различные рыночные процессы, нежели просто реагируете на них. Этот метод изменил всю мою жизнь, и я абсолютно убежден, что любой, кто прочтет эту книгу и примет за основу своей работы принципы инвестирования, содержащиеся в ней, получит аналогичный эффект.

В САМОМ НАЧАЛЕ

Годами я бродил в тумане брокерского бизнеса, пока не познакомился с "крестиками-ноликами". Я начал свою карьеру в конце 1974 года в большой брокерской фирме, находящейся в Ричмонде, Вирджиния. Обучая новых работников, фирма в основном, делала упор на продажу. Когда мы были стажерами, в нас вбивали философию продаж: фирма создает идеи, а наша задача - их продавать. Первые четыре месяца стажировки были посвящены обучению. Каждый потенциальный брокер должен был сдать экзамены Серии 7, для того чтобы зарегистрироваться на Нью-Йоркской Фондовой Бирже. Обучение было интенсивным: начиная со всех биржевых правил и положений и заканчивая сложными опционными стратегиями. Как только мы сдали экзамен и закончили пятимесячную торговую практику, мы были готовы к выходу в свет.

В самом начале 5

Как и во многих других профессиях, опыт значит многое, а нам-то его как раз и не хватало. Рынок только выходил из депрессии, потеряв 70 процентов от своей предыдущей стоимости. Открывать новые счета потенциальным клиентам, в лучшем случае, было просто трудно, и те из нас, кто выстоял, последующие четыре года создавали новую торговую историю и набирались опыта путем проб и ошибок. Каждое утро мы получали из Нью-Йорка горы рекомендаций, фундаментальные обзоры и исследования, чтобы все это тщательно изучить. Нам не разрешалось рекомендовать те акции, о которых у нашей фирмы сложилось неблагоприятное мнение; правила не позволяли думать по-своему - это могло привести к судебному преследованию. Наша работа состояла в том, чтобы продавать исследование, а не подвергать его сомнению.

На протяжении ряда лет у нас были и огромные успехи, и огромные провалы - определенно, совсем не так, как у грамотного строителя. Большое количество свободного времени я искал такого автора информационных бюллетеней, который не допускал бы никаких ошибок. Это было что-то вроде поисков Святого Грааля. В результате я обнаружил только то, что составители информационных бюллетеней значительно лучше справлялись с продажей своих обзоров, чем с выбором акций. Корабль, в общем-то, шел без капитана, но мы удерживались в лидерах индустрии. Сейчас, когда прошло уже почти 20 лет, ничего особо не изменилось в том, как ведется бизнес. Появились некоторые новые сигналы, привлекающие внимание к той или иной акции, а также разнообразные подходы к инвестированию, но суть индустрии продолжает оставаться в рамках операций с акциями и производными ценными бумагами. Во время моей работы в фирме я специализировался на опционных стратегиях. Опционы были относительно новым, впервые зарегистрированным в апреле 1973 года объектом торговли. Я проводил много свободного времени, изучая этот инвестиционный инструмент, и в 1978 году мне было предложено управлять отделом, специализирующемся на опционной стратегии в крупной региональной брокерской фирме, офис которой располагался в том же городе. Это было супер-соблазнительное предложение, и я, не раздумывая, пустился в новое приключение.

За ночь изменился состав моей клиентуры - это были уже не частные инвесторы, а профессиональные биржевые брокеры. Теперь я стал ответственным за совершенствование работы отдела, снабжавшего идеями по опционным стратегиям 500 брокеров. И именно тогда мне приходилось быть абсолютно честным с самим собой. Имело ли здесь значение, что я действительно знал о фондовой бирже? Нет. Я знал одно: от того, насколько правильным будет мой выбор акций, ис-

6 Введение в метод графического анализа "крестики-нолики"

пользуемых для построения наших опционных стратегий, будет, в конечном счете, зависеть выигрыш или проигрыш всего отдела. Попытка дать ответ на вопрос о том, как сделать правильный выбор, заставила меня сделать неутешительный вывод.

После четырех лет работы преуспевающим брокером оказалось, что у меня совсем немного знаний о том, как самому делать правильный выбор акций, и еще меньше о том, как оценивать сектора, да и сам рынок в целом. Я привык делать то, что указывалось фирмой. Единственное, что я знал, это то, что если полагаться на исследование фирмы, то результат не слишком улучшится: здесь либо выиграешь, либо проиграешь. Все оставалось в таком же состоянии, как и на первой моей работе. Мне было ясно, что разработать успешную опционную стратегию означало найти кого-то, кто был бы профессионалом в выборе акций.

Во время своих поисков я постоянно слышал имя специалиста в области проведения выборки акций: Стив Кейн, брокер из нашего филиала в Чарлоте. Я связался со Стивом, объяснил ему мою новую авантюру и предложил работу в отделе. Он решил присоединиться ко мне. Мой грандиозный план состоял в том, что Стив будет отвечать за акции, сектора и оценку рыночного направления, а я буду разрабатывать опционные стратегии, ориентируясь на его опыт.

Как и любой искусный мастер, Стив принес с собой свои инструменты, среди которых был журнал с графиками на сотни акций, весь в крестиках и ноликах, и книга по техническому анализу "крестиков-ноликов", написанная ныне покойным А. В. Коэном. (Эта книга давно уже не издавалась). Каждую неделю Стив скрупулезно обновлял свои графики с "крестиками-ноликами" и использовал их при выборе акций. На протяжении первого года Стив справлялся со своей работой очень хорошо. Акции, которые он выбирал по признакам, свидетельствующим об их будущем подъеме, в основном, действительно поднимались. Акции, цена которых, как он полагал, опустится, в основном, снижались в цене. Его прогнозы рынка в целом и отдельных секторов тоже оказывались правильными. Команда работала хорошо, и лучше всего было то, что мы были самодостаточны. Мы были и отдел по техническому анализу, и отдел по опционным стратегиям, вместе взятые. Мы не всегда были правы, но мы были правы чаще, чем неправы, и, что самое главное, у нас был план нападения.

Как только наши дела пошли в гору, специалист с Нью-Йоркской Фондовой Биржи предложил Стиву работу, дающую возможность торговать на их избыточном капитале. Это было предложение, от которого Стив отказаться просто не мог, и я поддержал его решение уйти. И тут я оказался в том же затруднительном положении, что и год назад.

В самом начале 7

И чем пытаться найти кого-то другого, кто знал бы методы технического анализа "крестиков-ноликов", к которому я уже привык, я решил, что пришло время мне самому его освоить.

Стив объяснил мне основы и посоветовал прочитать книгу А. В. Ко-эна, которой он очень дорожил. В те выходные, когда я начал читать эту книгу, после первых же трех страниц вся моя жизнь полностью изменилась. Годы, что я провел, работая, как в тумане, в поисках Святого Грааля, полагая, что понять биржу очень сложно, подошли к концу. То, что я обнаружил на первых трех страницах книги, заставило все в мире обрести для меня новый смысл.

Мне пришлось вспомнить курс экономики в университете. Концепция, которую я обнаружил на первых трех страницах, оказалась все тем же неопровержимо действующим законом спроса и предложения. Внезапно вся деятельность фондового рынка обрела смысл. Если покупателей больше, чем продавцов, готовых продать, то цена акции поднимается, а если продавцов больше, чем покупателей, готовых купить, то цена акции падает. Если давление со стороны покупателей и продавцов одинаковое, акция остается на том же ценовом уровне. И ничего более. Фундаментальные причины ведут к сдвигам в спросе и предложении, но, в конечном счете, именно взаимоотношения спроса и предложения влияют на цену акции, являющейся предметом торговли.

С того дня я читаю любую книгу, которую мне удается найти на эту тему, даже если большинство из них - рукописи тридцатилетней давности. Я продолжал управлять отделом по опционным стратегиям девять лет. В 1987 году я понял, что могу открыть свою собственную компанию. Dorsey, Wright & Associates, Inc. начала свою деятельность 2 января 1987 года. Именно изучение метода "крестики-нолики", являющегося по сути своей техническим анализом, придало мне уверенности и сил, чтобы создать новое предприятие. Наша компания теперь консультирует более 100 брокеров и бесчисленное количество менеджеров отделов, занимающихся управлением капиталом по всему миру. У нас есть отделение, специализирующееся на управлении капиталом в Беверли Хиллз, и мы оперируем активами нескольких торговых парт-нерств.

Эта книга специально написана так, чтобы ее мог понять буквально каждый. Наверняка, вы уже искали логически ясный, разумный путь в мир инвестирования - теперь вы выбрали правильную дорогу.

ОСНОВЫ МЕТОДА "КРЕСТИКИ-НОЛИКИ"

Многие инвесторы знакомы с тем или иным видом графиков либо со школы, либо по газетам и журналам. "Крестики-нолики" были разработаны более 100 лет назад и выдержали испытание временем. Именно это и привлекло меня. Я преподавал этот метод технического анализа на многих семинарах и занятиях. Я даже обучал ему школьников 12-летнего возраста. Закон спроса и предложения управляет движением цены акций или чего-либо другого: если больше покупателей, чем продавцов, готовых продать, то цена поднимается. С другой стороны, когда продавцов больше, чем покупателей, готовых купить, цена падает. Только эти соотношения спроса и предложения ведут к движению цены акции вверх или вниз, и больше ничего. Анализ движения акции методом "крестики-нолики" был разработан как логический, продуманный способ ведения отчета о битве между спросом и предложением. Слово "продуманный" является ключевым. Атласом дорог было бы сложно пользоваться, если бы в нем не были отмечены все дороги и границы между штатами. То же касается и фондовых рынков. Изучение бесконечного списка котировок Максимум-Минимум-Закрытие по каждой конкретной акции стало бы таким же сложным. Когда эти котировки выстроены в логическом порядке, битва между спросом и предложением становится более понятной. График "крестики-нолики" просто показывает, кто выигрывает сражение - спрос или предложение. Мы используем различные графические модели и линии для принятия решений о покупке или продаже. Эти модели будут рассмотрены подробнее в следующих главах.

Теннисный матч - удачная аналогия, помогающая показать, что происходит в битве между спросом и предложением. Рассмотрим матч между великими теннисистами Джимми Коннорсом и Джоном Макин-роем. Давайте назовем Джимми Коннорса спросом, а Джона Макин-роя предложением. Теннисный матч состоит из разных сетов. Сеты,

10 Основы метода "крестики-нолики"

которые играются в теннисном матче, похожи на графики "крестики-нолики", где все движется, видоизменяя колонки крестиков и ноликов. Это кажущееся беспорядочным движение на графике "крестиков-ноликов" похоже на изменения счета в сетах, сыгранных во время теннисного матча. Но только тогда, когда матч завершен, у нас есть возможность обсудить, куда, вероятней всего, будет двигаться акция. График "крестики-нолики" учитывает даже те сеты, которые не влияют на процесс принятия решений. В непродолжительном периоде цены акции движутся беспорядочно, но, в конечном счете, спрос и предложение берут над всем контроль, и начинается тренд. В этой книге я буду ссылаться на теннисный и футбольный матчи при объяснении многих рыночных индикаторов и графических моделей, которые вы скоро начнете изучать. Аналогия с футболом пошла от Майка Бурке, моего наставника, редактора Investors Intelligence. Однажды я навестил его вместе со своим важным клиентом из Парижа и Майк упомянул о том, насколько рыночные индикаторы напоминают ему игру в футбол. Тогда я понял, что аналогия лучше всего описывает индикаторы фондового рынка, которым мы следуем и которые были созданы Chartcraft десятилетия назад. Моя аналогия с теннисным матчем самая простая из тех, что используются для объяснения некоторых трудных моментов, связанных с изучением самого графика "крестики-нолики". Давайте поиграем в мяч!

Мы начнем с основ построения вашего собственного графика. У вас уйдет только несколько минут в день на обновление 20-30 графиков. Все, что вам нужно, - это страница какого-нибудь финансового издания, предоставляющая информацию о максимальных и минимальных ежедневных ценах на акции на основных рынках. Если у вас есть компьютер с модемом, то многие онлайновые компьютерные службы могут обновлять графики для вас за небольшую оплату.

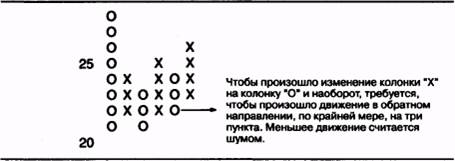

График "крестики-нолики" рассматривает только ценовое движение - объем не включается в анализ. Помните, что нас интересует только борьба между спросом и предложением. Две буквы алфавита "X" и "О" используются в этом графическом методе. "X" представляет спрос, "О" - предложение. Ключ к методу - в движении графика от одной колонки к другой. В книге мы будем использовать метод разворота на три клетки. По мере того, как вы будете знакомиться с этим методом, вы сможете выбрать другие размеры для разворота. В нашей компании, однако, мы никогда не отклоняемся от метода трех клеток. Помните, все дело - в простоте. Взгляните на график рисунка 2.1, и вы поймете, что такое "крестики-нолики".

Как видите, чередующиеся колонки "X" и "О" формируют графическую модель. "X" может поменяться на "О" одним единственным спо-

| Основы метода "крестики-нолики" 11 |

Рисунок 2.1

собом. Этот способ - обратный ход цены на три клетки. Тот же самый метод трех клеток применяется и к колонке "О". Движение назад и вперед от одной колонки к другой как раз и приводит к формированию графической модели.

Прежде, чем отправиться дальше, давайте посмотрим, каким образом изменяются значения клеток относительно ценовых колебаний акции. Ценовое значение клетки меняется по мере того, как акция проходит через определенные уровни. Между ценой акции в $20 и $100 величина клетки равна 1 пункту. Ниже $20 и выше $100 величина ценового значения клетки становится другой. Если акция торгуется в диапазоне между $5 и $20, размер клетки будет равен 1/2пункта. Если акция начинает торговаться по $100 и выше, величина клетки становится равной 2 пунктам. При цене акции ниже $5 размер клетки 1/4 пункта. Следовательно, для того, чтобы колонка поменялась с "X" на "О", в то время как акция находится между $20 и $100, требуется 3 пункта движения цены. Мы установили, что между $20 и $100 величина клетки равна $1, поэтому 3 клетки равны $3. Тот же самый разворот по методу трех клеток будет всего 1 1/2 пункта, если акция находится между $5 и $20. Если акция торговалась ниже $5, то все тот же разворот по методу трех клеток будет на 3/4 пункта. Так что при использовании графиков "крестики-нолики" ценовые движения следует определять с помощью таких категорий, как "клетка" и "разворот".

Рисунок 2.1 показывает, насколько акция должна подняться или упасть, чтобы на графике получился разворот. Вам может показаться, что я многословен, и это действительно так, но в этой главе я собираюсь быть многословным для того, чтобы помочь вам усвоить основы построения вашего собственного графика. Как только вы поймете необходимые взаимосвязи, остальная часть книги покажется вам совсем не сложной. Если вы не схватываете ее суть сразу же после первого прочтения, возвращайтесь и прочтите эту главу еще раз.

Основы метода "крестики-нолики"

Рисунок 2.2Блок-схема для построения графика.

При графическом изображении поведения цены акции процесс обновления по существу такой же, как на одной из тех графических схем, которые вы видели прежде.

Когда я читаю лекции на эту тему, то использую блок-схему, показанную на рисунке 2.2, чтобы продемонстрировать, как происходит обновление графика. Основная идея заключается в следующем. В какой бы колонке ни находился график, вы остаетесь в этой колонке до тех пор, пока акция продолжает двигаться в этом направлении. Следовательно, если график был в колонке "О" и снижался, то ваш первый вопрос по блок-схеме в конце рабочего дня должен быть следующим: снизилась ли акция на клетку или больше на графике? Если акция снизилась более чем на одну клетку, скажем, с $45 до $44, тогда запишите это движение, пометив его знаком "О", после чего остановитесь -больше в этот день ничего не делайте. Не думайте больше о графике до наступления конца следующего рабочего дня. Вечером следующего дня вы должны задать тот же самый вопрос. Так как акция все еще находится в колонке "О", снизилась ли она еще на одну клетку или более? Задавайте вопрос, рассматривая минимальную цену дня. Если акция в данном случае дошла до $43 или ниже (снизилась на одну клетку или больше), запишите это движение, пометив его в клетке значком "О", и остановитесь. Вас не должно волновать, если позже акция развернется и достигнет $100. Вы будете иметь дело с этим движением завтра. Вас касается только ситуация, связанная с одним-единственным значением в день. Хорошо, в данный момент акция на $43 в колонке "О". Так как акция все еще в колонке "О", на следующий день при закрытии

Основы метода "крестики-нолики" 13

торговли вы опять зададите себе тот же вопрос. Акция снизилась на одну клетку или больше? Сегодня ответ на первый вопрос к блок-схеме - "нет".

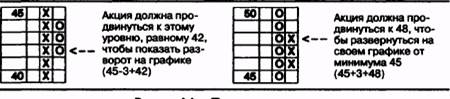

Из-за того, что акция не упала настолько, чтобы закрыть еще одну клетку, вы переходите ко второму, и последнему вопросу построения графика. Так как акция не упала еще ниже, или, по крайней мере, настолько, чтобы закрыть еще одну клетку, развернулась ли акция наверх на три клетки? Давайте проверим. Посчитайте вверх три клетки от $43 - это должно быть $44, $45, $46. Хорошо, достигла ли акция уровня $46? Скажем, она достигла $45 7/8. Этого не совсем достаточно. Это разворот только на 2 7/8, а не на 3. Что вы делаете? Да ничего. На следующий день вы повторяете этот процесс заново. Так как акция все еще находится в колонке "О", то первый вопрос к блок-схеме, на который надо будет ответить, заключается в следующем: прошла ли акция вниз на одну клетку или больше? Получили картину? Если через некоторое время акция развернулась вверх на три клетки до $46, то, последовательно задавая оба вопроса к блок-схеме, вы обнаружите, что график теперь передвинулся на одну колонку вправо и представлен уже знаком "X". График теперь поднимается. Тот же процесс начинается заново, только на этот раз первым вопросом к блок-схеме будет следующий: продвинулась ли акция вверх на одну клетку или более? Вот и все дела.

Еще раз: необходимо три клетки, чтобы показать разворот с одного направления на другое. Например, если акция торговалась в колонке "X" с вершиной 45, то потребуется движение до 42, чтобы развернуть построение этого графика в колонку "О". Движение, меньшее, чем на три клетки, будет считаться рыночным шумом, и его не стоит записывать. И наоборот, если рассматриваемая акция торговалась в колонке "О"' с текущим минимумом 45 , то ей потребуется подняться до 48, прежде чем будет записан разворот, обозначив колонку "X": движение в любом диапазоне меньше, чем на три клетки, будет считаться рыночным шумом. Определять это также легко, как и обновлять график. На рисунке 2.3 показаны некоторые примеры разворотов.

Есть только одно исключение из этого правила. Если акция развернулась, к примеру, от $21, то требуемое количество пунктов будет равно всего лишь двум. Это потому, что акция здесь проходит через уровень, где изменяется используемый размер клетки. Например, если акция движется вверх (в колонке "X") через верхний переходный уровень и имеет в своем максимуме 21, то разворот может быть зафиксирован уже на 19 - здесь движение только на два пункта. Три клетки в данном случае соответствовали 20, 19 1/2 и 19, так как величина клетки ниже 20 равна 1/2 пункта, в то время как величина клетки выше 20 рав-

Основы метода "крестики-нолики"

Рисунок 2.3 Примеры разворота

на 1 пункту. Учитывайте точки разрывов, когда строите график на уровнях, где изменяется используемый размер клетки. Если вы правильно расставляете цены по вертикальным осям, то вам придется иметь дело только с клетками. Предоставьте цены самим себе. Ничего не усложняйте. Просто приписывайте к каждой клетке правильное значение 1/2, 1 и так далее, а затем отсчитывайте три клетки.

Это приведет вас к построению реального графика. Ежедневные котировки максимума и минимума - это все, что вам нужно. В большинстве газет есть финансовый раздел. Цены, имеющие для вас значение, - это те, которые приводят к изменению на графике. Например, акция находится в колонке "X" и имеет максимум 28 7/8. Для построения графика мы примем это за 28, так как 28 7/8 недостаточно для закрытия клетки 29. Чтобы добавить еще "X", акция должна достичь цены 29, а 28 7/8 - это не 29. Для аналитика, использующего графики "крестики-нолики", 7/8 - это всего лишь рыночный шум, если размерная величина клетки равна 1. Когда акция находится в колонке "О", а вы ищите минимум цены, то идите до последующего целого числа. В том же примере акция имеет минимум 287/8. Вы читаете его так, как будто бы у нее был минимум 29. Акция должна продвинуться до 28, чтобы добавить в график еще один нолик. Когда происходит разворот на трех или более клетках на графике, то вы изображаете его в виде новой колонки, начиная отстраивать ее с уровня на одну клетку вверх или вниз, в зависимости от направления разворота. Если акция разворачивается вниз, запишите "О" в следующей колонке и на одну клетку вниз. Если акция разворачивается наверх, вы занесете "X" в следующую колонку и на одну клетку выше. При развороте наверх или вниз ваш счет начинается не с числа, равному предыдущему числу. "Наверх" означает начало счета на одну клетку выше. Разворот "вниз" предполагает, что вы начнете отсчет на одну клетку ниже.

Единственный след времени на графике "крестики-нолики" появляется при замещении "X" или "О" на порядковый номер месяца, числом которого аналитик вносит первую запись. Обозначение месяца на графике не имеет ровно никакого значения и служит только как ориентир. В зависимости от установленного движения акции месяц заносит-