Анализ финансовых коэффициентов ликвидности и платежеспособности предприятия.

Таблица 6

Расчет и анализ показателей ликвидности и платежеспособности предприятия

| Показатели | на 31.12.2010, тыс. руб. | на 31.12.2011, тыс. руб. | на 31.12.2012, тыс. руб. | Абсолютное отклонение конца 2012 г. по сравнению, тыс. руб. | Темп роста 2012 г. по сравнению, % | ||

| с 31.12.2010 | с 31.12.2011 | с 31.12.2010 | с 31.12.2011 | ||||

| I. Исходные данные | |||||||

| 1. Денежные средства | 784 361 | 1 108 019 | 178 595 | -605 766 | -929 424 | 22,77 | 16,12 |

| 2. Краткосрочные финансовые вложения | 1 272 874 | 7 116 313 | 563 224 | -709 650 | -6 553 089 | 44,25 | 7,91 |

| 3. Краткосрочные обязательства | 9 811 415 | 9 402 840 | 23 717 767 | 13 906 352 | 14 314 927 | 241,74 | 252,24 |

| 4. Краткосрочная дебиторская задолженность | 5 204 543 | 7 512 401 | 7 456 600 | 2 252 057 | -55 801 | 143,27 | 99,26 |

| 5. Оборотные средства | 12 554 196 | 23 026 443 | 15 945 957 | 3 391 761 | -7 080 486 | 127,02 | 69,25 |

| 6. Запасы | 5 072 666 | 7 116 117 | 7 545 152 | 2 472 486 | 429 035 | 148,74 | 106,03 |

| 7. Собственные оборотные средства | 2 742 781 | 13 623 603 | -7 771 810 | -10 514 591 | -21 395 413 | -283,36 | -57,05 |

| 8. «Нормальные» источники покрытия запасов | 10 035 435 | 20 209 880 | 12 573 390 | 2 537 955 | -7 636 490 | 125,29 | 62,21 |

Продолжение таблицы 6

| II. Относительные показатели финансовой устойчивости предприятия | ||||||

| Коэффициент | Нормальное ограничение | на 31.12.2010 | на 31.12.2011 | на 31.12.2012 | Абсолютное отклонение конца 2012 г. по сравнению, тыс. руб. | |

| с 31.12.2010 | с 31.12.2011 | |||||

| 1 группа | ||||||

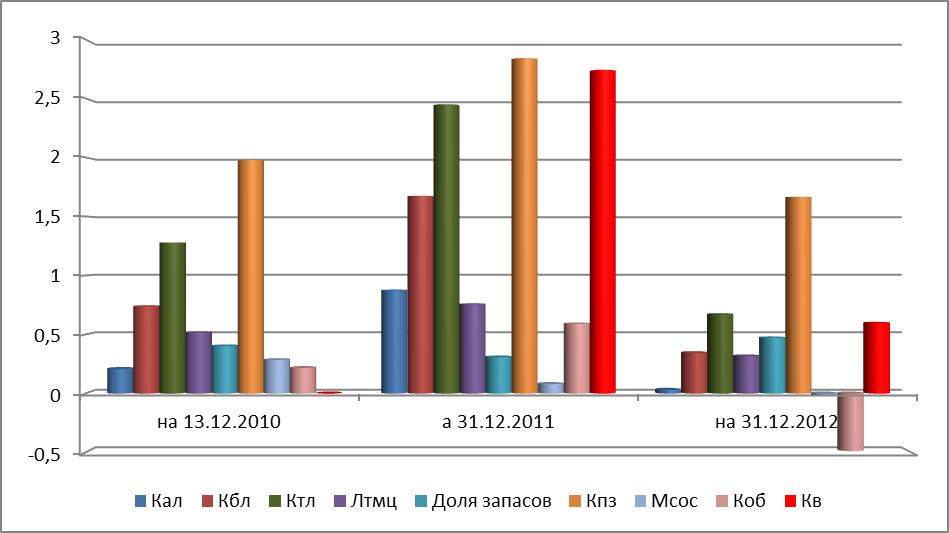

| 1.1 Коэффициент абсолютной ликвидности (Кал) | ≥ 0,2-0,3 | 0,210 | 0,875 | 0,031 | -0,178 | -0,843 |

| 1.2 Коэффициент критической или быстрой ликвидности (Кбл) | ≥ 0,7-0,8 | 0,740 | 1,674 | 0,346 | -0,394 | -1,328 |

| 1.3 Коэффициент текущей ликвидности (Ктл) | ≥ 1,0-2,0 | 1,280 | 2,449 | 0,672 | -0,607 | -1,777 |

| 1.4 Ликвидность ТМЦ (Лтмц) | ≥ 0,5-0,7 | 0,517 | 0,757 | 0,318 | -0,199 | -0,439 |

| 1.5 Доля запасов в оборотных средствах, % (Доля запасов) | - | 40,41 | 30,90 | 47,32 | 6,911 | 16,413 |

| 1.6 Коэффициент покрытия запасов (Кпз) | ≥ 1,0 | 1,978 | 2,840 | 1,666 | -0,312 | -1,174 |

| 2 группа | ||||||

| 2.1 Маневренность собственных оборотных средств (Мсос) | 0-1,0 | 0,286 | 0,081 | -0,023 | -0,309 | -0,104 |

| 2.2 Коэффициент обеспеченности собственными средствами (Коб) | ≥ 0,6-0,8 | 0,218 | 0,592 | -0,487 | -0,706 | -1,079 |

| 3 группа | ||||||

| 3.1 Коэффициент восстановления платежеспособности предприятия (Кв) | ≥1,0 | - | 2,741 | 0,598 | - | -2,143 |

Как на начало, так и на конец 2012 года величина медленно реализуемых активов меньше величины долгосрочных пассивов (А3<П3), что говорит о негативном прогнозе платежеспособности предприятия на основе сравнения будущих поступлений и платежей. На конец 2012 года текущие платежные обязательства превышают текущие платежные средства (А1<П1), т.е. сохраняется негативный прогноз платежеспособности. При этом, как на начало анализируемого года, так и на конец на предприятии величина устойчивого пассива превышала величину трудно реализуемых активов (А4<П4), т.е. не соблюдалось минимальное условие финансовой устойчивости – наличие у предприятия собственных оборотных средств (А4≤П4).

Характеризуя ликвидность баланса по данным таблицы 12, следует отметить, что в 2012 году на предприятии существенно изменилась величина абсолютной ликвидности, т.к. сумма наиболее ликвидных активов значительно снизилась (за счет значительного снижения и денежных средств и краткосрочных финансовых вложений) и стала меньше суммы кредиторской задолженности. Так, платежный излишек составил на начало года 2275236 тыс. руб. или 28,25% по отношению к общей величине пассивов на начало года. На конец года платежный недостаток составил 7088554 тыс. руб. или 90,53% к общей величине пассивов на конец года. Эти цифры говорят о том, что только 9,47% срочных обязательств предприятия на конец 2012 года покрывались наиболее ликвидными активами.

За 2012 год коэффициент текущей ликвидности уменьшился почти в 2 раза и составил на конец года 0,672, причет значение данного коэффициента не соответствует рекомендуемому (≥ 1,0-2,0). Это означает, что предприятие не может погасить текущие обязательства в полном размере за счет мобилизации производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

При росте доли запасов в оборотных средствах (на 16,413п.п.) коэффициент покрытия запасов «нормальными» источниками, предназначенными для их формирования, снижается (на 1,174), что свидетельствует о росте финансовой неустойчивости предприятия.

Негативную тенденцию показывает коэффициент маневренности. Его отрицательное значение на конец 2012 года (-0,023) объясняется нехваткой на предприятии собственных оборотных средств (-7771810 тыс. руб.). Отсутствие собственных оборотных средств у предприятия на конец года, необходимых для его финансовой устойчивости показывает и коэффициент обеспеченности собственными средствами (-0,487).

Для предприятия рассчитывается коэффициент восстановления платежеспособности, т.к. Ктл и Кос принимают значения меньше нормального ограничения. Отрицательная динамика данного коэффициента при его значении меньше 1,0 свидетельствует об отсутствии у предприятия реальной возможности восстановить свою платежеспособность в течение следующих 6 месяцев 2013 года.

Снижения общего показателя ликвидности означает снижение способности предприятия осуществлять расчеты по всем видам обязательств.

График 10. Динамика коэффициентов ликвидности и платежеспособности