Разработка финансовой модели и оценка экономической эффективности инвестиционного проекта

У организации с акционерным капиталом в 4000 тыс. у.д.е. имеется следующий план капитальных вложений:

| План капитальных вложений | ||||||

| 1) железная дорога | 3 000 | тыс.у.д.е. | ||||

| 2) завод | 4 900 | тыс.у.д.е. | ||||

| Цена реализации 1 изделия | тыс.у.д.е. | |||||

| Производственная мощность | 7 000 | изделий | ||||

| Выручка | 84 000 | тыс.у.д.е. | ||||

| Удельные производственные затраты | ||||||

| 1) материалы | 33 600 | тыс.у.д.е. | 4,8 | тыс.у.е.д. | ||

| 2) заработная плата | 19 600 | тыс.у.д.е. | 2,8 | тыс.у.е.д. | ||

В нулевой год организация строит железную дорогу и первую очередь завода, что оценивается в 5000 тыс. у.д.е. В первый эксплуатационный год организация выходит на 50% проектной мощности и вводит в эксплуатацию вторую очередь завода (оценка капиталовложений 2900 тыс. у.д.е.)

Рассчитать показатели экономической эффективности инвестиционного проекта и принять управленческое решение об участии или неучастии в проекте, если альтернативная стоимость капитала организации Е = 17%.

Административные расходы принять в первый год эксплуатации

10 250 тыс. у.д.е., а при выходе на полную мощность 18 500 тыс. у.д.е.

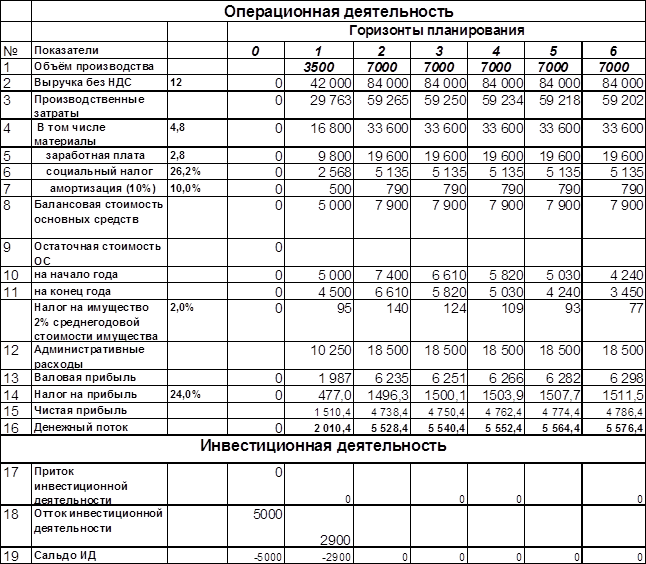

Решение.Расчёт денежных потоков по двум видам деятельности приведен в таблице 2.8. Расчёт показателей экономической эффективности проекта приведен в таблице 2.9.

Таблица 5.1– Модель оценки экономической эффективности проекта

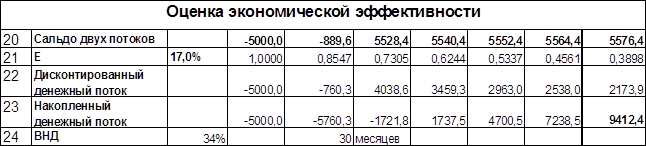

Таблица 5.2– Оценка экономической эффективности проекта

На основании расчётов, приведенных в табл. 4.2, срок дисконтированной окупаемости проекта составляет 30 месяцев или года и 6 месяцев с начала операционной деятельности по проекту. ЧДД за жизненный цикл проекта составляет 9533 тыс. у.д.е., ВНД =34% , что больше Е = 17%, следовательно, проект может быть принят.

Подбор схемы финансирования проекта, обеспечивающий его финансовую реализуемость, и оценка экономической эффективности участия в проекте приведены в таблице 2.10. Следует заметить, что вследствие привлечения заёмного капитала под 25% годовых, цена капитала компании.

Таблица 5.3– Модель подбора схемы финансовой реализуемости проекта и оценка эффективности участия в проекте

По результатам анализа финансовой реализуемости и оценки эффективности участия в проекте можно сделать следующие выводы:

– финансовая реализуемость проекта достигается при цене заёмного капитала 25%;

– участие акционера собственным капиталом в размере 4000 у.д.е при средневзвешенной стоимости капитала СВСК=4000/7900*17%+2139/7900*25%=20,2% экономически эффективно:

– ЧДД участия составляет 7427,2 у.д.е.;

– ИДД участия составляет 1,857;

– ВНД 32%;

– Срок дисконтированной окупаемости проекта для участника составит 33 месяца или 2 года и 9 месяцев.

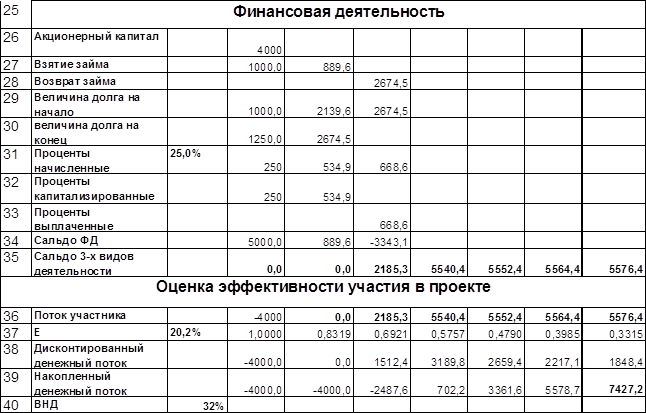

Варианты индивидуальных заданий

Задание 1

Пользуясь данными таблицы 6.1 заданий, рассчитать средневзвешенную цену капитала организации.

Таблица 6.1– варианты к заданию 1.

Задание 2

Пользуясь данными таблицы 6.2 заданий, рассчитать показатели эффективности инвестиционного проекта – ЧД, ИД, срок окупаемости, ЧДД, ИДД, ВНД и срок дисконтированной окупаемости проекта.

Задание 3

Используя данные вариантов N, N+3, N+5 рассчитать показатели инвестиционного проекта и на основании показателей ЧДД, ИДД и ВНД провести ранжирование этих проектов на условиях конкурентных инвестиций.

Задание 4

Используя результаты расчёта задания 2 и 3 в электронных таблицах,

1) провести анализ чувствительности инвестиционных проектов к изменению (увеличению и уменьшению) процентных ставок (нормы дисконта) на треть.

2) провести анализ провести анализ чувствительности проектов к сокращению доходов от продаж – денежных потоков третьего, четвёртого и пятого года на 10%.

3) провести анализ чувствительности проектов к увеличению капитальных вложений на 20%.

4) Оценить чувствительность инвестиционных проектов к таким изменениям параметров.

5) Рассчитать ожидаемую экономическую эффективность проектов.

6) Вынести решение о принятии или отклонении каждого инвестиционного проекта, принимая во внимание результаты анализа чувствительности.

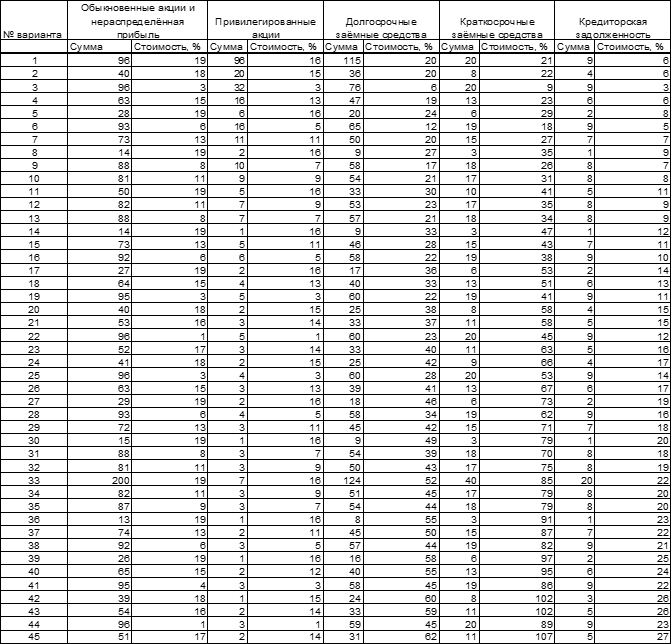

Таблица 6.2– варианты к заданию 2,3.

| № варианта | Первоначальные инвестиции, у.д.е. | Норма дисконтирования, % | Годы | ||||

| 12,5 | |||||||

Задание 5.

По данным своего варианта (табл. 6.3)

1. Разработайте финансовую модель проекта.

2. Оцените безубыточность капиталовложений проекта. Оцените безубыточность операционной деятельности по шагам расчёта. Примите решение.

3. Рассчитайте показатели экономической эффективности проекта по денежному потоку от двух видов деятельности. Примите решение.

4. В случае необходимости подберите цену реализации продукции, обеспечивающую экономическую эффективность проекта. Повторите расчёты. Примите решение.

5. Для акционерного капитала, обеспечивающего около 60% потребности в инвестициях потребности в инвестициях, подберите схему финансирования для обеспечения финансовой реализуемости проекта. Кредит предоставляется банком под 25% годовых. Рассчитайте, при какой процентной ставке финансовая реализуемость не достигается?

6. Рассчитайте показатели эффективности участия в ИП, если дивиденды выплачиваются в размере 20 %..

7. Административные расходы принять в первый год эксплуатации

21 350 тыс. у.д.е., а при выходе на полную мощность 34 570 тыс. у.д.е.

Таблица 6.3– Варианты заданий к задаче 5.

| Показатели | Ед. изм. | Номера вариантов | |||||||||

| Капитальные вложен 1)Железная дорога 2) Завод | Тыс. у.д.е. | 2 000 5 500 | 5 000 6 500 | 2 800 4 200 | 4 000 6 000 | 3 000 4 200 | 3 400 4 800 | 3 800 5 200 | 3 600 4 500 | 3 200 4 800 | 4 800 6 500 |

| Цена реализации | Тыс. у.д.е/шт | ||||||||||

| Производственная. Мощность | Шт. | 2 000 | 1 000 | 3 000 | 1 500 | 2 200 | 4 000 | 2 600 | 3 300 | 1 000 | |

| Удельные затраты 1)Материалы 2)Заработная плата | Тыс .у.д.е. | 6,2 3,5 | 11,2 5,0 | 2,5 | 3,6 | 4,5 | 2,5 | 4,6 2,8 | 5,8 | 5,3 3,4 | |

| Акционерный капитал. | Тыс .у.д.е. | 4 000 | 8 000 | 5 000 | 6 000 | 4 500 | 5 000 | 6 000 | 6 000 | 6 500 | 7 000 |

Таблица 6.3– Варианты заданий к задаче 5 (продолжение )

| Показатели | Ед. изм. | Номера вариантов | |||||||||

| Капитальные вложен 1)Железная дорога 2) Завод | Тыс. у.д.е. | 1 500 3 500 | 4 000 5 400 | 3 000 5 000 | 3 500 5 200 | 3 000 4 500 | 3 400 4 300 | 2 600 4 200 | 2 500 4 500 | 2 500 4 000 | 3 200 6 000 |

| Цена реализации | Тыс. у.д.е/шт | 15,5 | |||||||||

| Производственная. Мощность | Шт. | 2 000 | 1 600 | 2 000 | 1 800 | 2 000 | 2 000 | 3 000 | 3 500 | 2 500 | |

| Удельные затраты 1)Материалы 2)Заработная плата | Тыс .у.д.е. | 3,8 | 11,5 6,5 | 4,2 3,8 | 3,5 | 6,5 | 6,5 | 4,2 | 5,5 | 6,5 4,2 | |

| Акционерный капитал. | Тыс .у.д.е. | 3 000 | 7 000 | 6 000 | 6 000 | 5 000 | 5 000 | 4 000 | 4 500 | 3 500 | 7 000 |

Таблица 6.3– Варианты заданий к задаче 5 (продолжение )

| Показатели | Ед. изм. | Номера вариантов | |||||||||

| Капитальные вложен 1)Железная дорога 2) Завод | Тыс. у.д.е. | 2 800 5 000 | 2 500 4 500 | 1 200 4 200 | 3 000 4 800 | 2 400 4 200 | 3 200 3 500 | 2 800 5 200 | 3 000 4 500 | 2 200 3 800 | 2 800 4 500 |

| Цена реализации | Тыс. у.д.е/шт | ||||||||||

| Производственная. Мощность | Шт. | 2 000 | 1 000 | 2 000 | 2 500 | 2 000 | 4 000 | 3 000 | 2 500 | 2 000 | 1 000 |

| Удельные затраты 1)Материалы 2)Заработная плата | Тыс .у.д.е. | 7,2 3,5 | 3,5 | 2,5 | 5,5 2,5 | 4,8 2,5 | 5,8 | 4,2 2,4 | |||

| Акционерный капитал. | Тыс .у.д.е. | 4 500 | 5 000 | 3 500 | 6 000 | 4 000 | 4 000 | 6 000 | 5 000 | 3 000 | 4 000 |

Таблица 6.3– Варианты заданий к задаче 5 (окончание)