Анализ источников формирования капитала

Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любой организации. Поэтому анализ источников формирования и размещения капитала имеет исключительно большое значение.

Капитал — это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

Формируется капитал организации за счет собственных (внутренних) и заемных (внешних) источников. Основным источником финансирования является собственный капитал.

В его состав входят уставный капитал, накопленный капитал (резервный и добавочный капитал, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.).

Заемный капитал — это кредиты банков, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др.

Он подразделяется на долгосрочный (более года) и краткосрочный (до года).

От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение организации и ее устойчивость. Поэтому необходимо проанализировать структуру источников организации и оценить степень ее финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

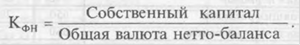

1. Коэффициент финансовой автономии (независимости)— удельный вес собственного капитала в общей валюте баланса; характеризует, какая часть активов организации сформирована за счет собственных средств:

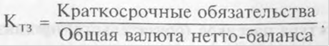

2. Коэффициент финансовой зависимости — доля заемного капитала в общей валюте баланса; характеризует, какая часть активов сформирована за счет заемных средств:

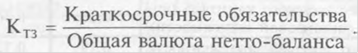

3. Коэффициент текущей задолженности — отношение краткосрочных финансовых обязательств к общей валюте баланса, характеризует, какая часть активов сформирована за счет краткосрочных обязательств:

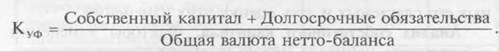

4. Коэффициент устойчивого финансирования характеризует, какая часть активов сформирована за счет устойчивых источников. Если организация не пользуется долгосрочными кредитами, займами и лизингом, то его величина будет совпадать с величиной коэффициента финансовой независимости:

5. Коэффициент финансового левериджа (коэффициент финансового рычага) — отношение заемного капитала к собственному, характеризует, сколько заемных средств приходится на рубль собственного капитала:

Чем выше уровень первого и четвертого показателей и ниже второго, третьего и пятого, тем устойчивее финансовое состояние организации.

Анализ ликвидности

Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывания ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа (А,) — абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Вторая группа (А2) — быстро реализуемые активы: товары отгруженные, налоги по приобретенным ценностям и краткосрочная дебиторская задолженность.

Третья группа (А3) — медленно реализуемые активы: производственные запасы, незавершенное производство, готовая продукция, товары для реализации, текущие расходы будущих периодов.

Четвертая группа (А4) — это труднореализуемые активы: основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство, долгосрочная дебиторская задолженность, расходы будущих периодов, которые будут амортизироваться спустя год и более.

Соответственно на четыре группы разбиваются и обязательства организации:

П1 — наиболее срочные обязательства, которые должны быть исполнены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные обязательства);

П2 — среднесрочные обязательства со сроком погашения до 1 года (краткосрочные кредиты банка, краткосрочная задолженность по лизингу);

П3 — долгосрочные кредиты банка и займы;

П4 — собственный (акционерный) капитал, находящийся постоянно в распоряжении организации.

Баланс считается абсолютно ликвидным, если:

А, > П,; А2 > П2; А3 > П,; А4 < П4.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменений в структуре баланса и его ликвидности.

При этом следует учитывать риск недостаточной ликвидности, когда недостает высоколиквидных средств для погашения обязательств, и риск излишней ликвидности, когда из-за избытка высоколиквидных активов, которые, как правило, являются низкодоходными, происходит потеря прибыли для организации.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности организации рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности.

Коэффициент абсолютной ликвидности определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов организации. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем он выше, тем больше гарантий погашения долгов.

КАЛ = А1 / П1

Коэффициент быстрой (срочной) ликвидности — отношение денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности (за минусом сомнительных долгов и предоплаты поставщикам) к сумме краткосрочных финансовых обязательств.

Ксл = (А1 + А2) / (П1 + П2)

Удовлетворяет обычно соотношение 0,7—1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно востребовать. В таких случаях требуется большее соотношение.

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) — отношение всей суммы краткосрочных активов, включая запасы, к общей сумме краткосрочных обязательств. Он показывает степень, в которой краткосрочные активы покрывают краткосрочные обязательства.

КТЛ=(А1+А2+А3)/(П1+П2+П3)

Нижняя граница данного коэффициента для промышленных предприятий — 1,7, для торговых — 1,1, для сельскохозяйственных — 1,5 и т. д. по отраслям.

Если коэффициент текущей ликвидности, а также доля собственного оборотного капитала в формировании оборотных активов ниже норматива, структура баланса считается неудовлетворительной, а организация — потенциально неплатежеспособной.