Внутренняя норма доходности

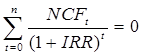

Внутренняя норма доходности определяетсякак такая дисконтная ставка, которая уравнивает приведенные стоимости ожидаемых поступлений по проекту и сделанных инвестиций:

РV(притоки) = РV(оттоки),

или

Если расчет NPV инвестиционного проекта дает ответ на вопрос, является ли проект эффективным при заданной цене капитала, то IRR определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал; IRR характеризует ожидаемую доходность проекта.

В случае, когда IRR равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный проект оправданы, и может рассматриваться вопрос о его принятии. В противном случае инвестиции в данный проект нецелесообразны.

Индекс рентабельности

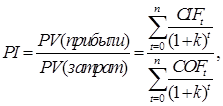

Индекс рентабельности — это отношение приведенной стоимости притоков денежных средств к приведенной стоимости затрат.

где CIFt — ожидаемый приток денежных средств или доход; СОFt — ожидаемый отток денежных средств или затраты.

PI показывает отдачу проекта на один вложенный доллар. Проект может быть принят, если его PI больше 1; чем выше PI, тем привлекательнее проект.

Критерии NPV, IRR и PI с позиции математики взаимосвязаны, т. е. приводят к одинаковому ответу на вопрос — принять или отвергнуть проект: если NPV > О, то IRR > k и его PI > 1.

Получение итоговых оценок

Для целей анализа доходности инвестиционных проектов финансовому менеджеру лучше пользоваться методами, основанными на дисконтировании денежных пото-ков. Причинами такого предпочтения являются следующие обстоятельства:

1. Лучше рассматривать денежные средства, а не прибыль, так как конечная форма доходов инвесторов — именно деньги, получаемые ими в виде процентов, дивидендов и т. п.

2. Большое значение имеет распределение денежных потоков во времени, так как деньги, поступающие в первые годы проекта, можно реинвестировать под проценты.

В технике дисконтирования все будущие потоки приводятся к эквивалентным «сегодняшним» значениям (текущим стоимостям) путем учета процентов, которые были бы получены, если деньги поступят немедленно.

После оценки непосредственно выгодности иностранного инвестиционного проекта международный финансовый менеджер должен скорректировать полученный с учетом данного проекта поток нетто-приведенной стоимости на уровне фирмы на:24

• эффект «каннибализации»;

• эффект дополнительных продаж;

• эффект комиссионных и роялти.

24The WG&L handbook of international finance/editor Dennis E. Logue. — HG3881.W45, 1995.-p.205.

Эффект каннибализации связан с тем, что рассматриваемый иностранный инвестиционный проект может привести к уменьшению общего экспорта продукции фирмы на зарубежные рынки. В этом случае потери по экспортным продажам должны вычитаться из суммарного чистого денежного потока, непосредственно связанного с реализацией данного проекта.

Эффект дополнительных продаж связан с возможностью для фирмы при осуществлении рассматриваемого иностранного инвестиционного проекта создать дополнительный спрос на поставки дополнительной продукции со стороны родительской компании и других ее подразделений. Данный поток будет являться положительным для рассматриваемого проекта.

Комиссионные и роялти, выплачиваемые по данному проекту — это отрицательные потоки для рассматриваемого проекта и положительные потоки для материнской компании. Поэтому общая сумма комиссионных и роялти, полученных от проекта, в инвестиционном анализе должна рассматриваться со знаком «плюс».

Также должны быть учтены валютные и политические риски, связанные с проектом. Для этого необходимо иметь страновой рейтинг государства, где будет осуществляться проект. При этом необходимо учесть, что все полученные цифры являются суждениями о будущих величинах и в них уже заложен определенный риск. Поэтому при принятии окончательного решения об инвестировании средств требуются суждения инвестиционного комитета МНК.

В случае, если рассматриваемый проект увеличивает суммарный чистый денежный поток фирмы в целом, то рекомендуется принять иностранный инвестиционный проект к исполнению.

Помимо осуществления инвестиционных проектов за рубежом, часть долгосрочных ресурсов может быть использована для вложений в капитальные и долгосрочные ценные бумаги. Возможные альтернативы, их преимущества и недостатки были рассмотрены выше.

Политика портфельного инвестирования подробно раскрывается в главе 8.