Стили инвестиционных фондов

Инвестиционные фонды обычно подразделяются по целям вложений или «стилю» управляющих. Цели вложений и классификация стилей широко используются в инвестиционном бизнесе для характеристики различий между инвестиционными менеджерами. Инвестиционные цели фондов могут быть самыми различными — от фондов «агрессивного роста» с низкодивидендными акциями высокого роста до «доходных» фондов, орентированных на высокодоходные обыкновенные акции. Они объясняют различия перспективных доходов разных фондов или хотя бы дают необходимые обоснования для оценки относительной доходности в прошлом.

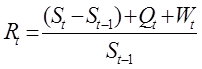

Доходность R инвестиционного фонда за период t вычисляют по следующей формуле:

(8.3.2.)

(8.3.2.)

где Qt — доходы в виде дивидендов и процентов, Wt— доходы от прироста капитала за рассматриваемый период. Надо отметить, что доходность, рассчитываемая таким образом, не учитывает расходы, которые несет акционер или инвестор фонда (например, надбавка для размещения акций). Эта доходность, скорее, является доходом управляющего фонда. Чтобы получить реальный доход акционера, надо учитывать все дополнительные расходы, которые он несет. Система классификации на основе дохода может сократить стимулы к игре стилями в целях улучшения относительных показателей. Более формальные методики классификации взаимных фондов могут помочь инвесторам понять перспективную динамику своих вложений, исходя из осуществленной и ожидаемой доходности.

Активное управление портфелем оказывает нетривиальное воздействие на измерение доходности. Большой интерес представляет и вопрос о выборе методики для предотвращения фактических изменениий стиля в целях улучшения относительной исторической доходности. Для минимизации низкой относительной доходности можно выбрать цели фонда, заявленные по факту.

В каждом случае переключения целей международных инвестиционных фондов мы вычитаем средний доход цели из дохода фонда за год до изменения с использованием сначала старой цели, а затем новой. Таким образом, эффективная доходность для фонда I определяется как

I=[(Ri,t-Rj,стар.)+(Ri,t-Rj,нов.)]/2,

где: ji,стиль — стиль, из которого фонд переключился за период t+1,а ji, нов. — стиль, в который фонд переключился. Таким образом, их разность есть чистая прибыль или убыток осуществленной доходности за прошлый год. Это означает, что если I > 0, то этот инвестиционный фонд в среднем показал лучшие результаты,чемдругие, а если I < 0, то наоборот.

Хотя данный простой тест не доказывает, что в этот период управляющие производили переключение в стратегических целях, результаты безусловно согласуются с такой интерпретацией. Использование самостоятельно определенных стилей для статистической базы без проверки переклассификации фонда привело бы нас к ошибочной оценке относительной доходности фонда. То же произошло бы, если бы за основу стилевой классификации фонда мы взяли его текущий портфель активов. «Показ товара лицом» — обычный маневр управляющих фондов в конце срока для выбора малорезультативных бумаг и/или изменения видимой стратегии фонда. Но показ товара лицом не может нарушить методику, в которой используются прошлые доходы.

При достаточно широкой классификации инвестиционных фондов на основе стилей можно рассмотреть следующую рациональную схему. Во-первых, это фонды одной страны, представляющие собой инвестиционные компании, которые осуществляют инвестиции на рынке одной страны. Большое число этих фондов является закрытым. Во-вторых, это региональные фонды, являющиеся инвестиционными компаниями, которые инвестируют внутри крупного региона, особенно в Европе, Азии, Латинской Америке. В-третьих, это международные фонды, т. е. инвестиционные компании, которые инвестируют в любое место за пределами своей страны. Данные фонды имеют представительства во многих странах. В-четвертых, это глобальные фонды, которые инвестируют как внутри страны, так и за рубежом. Типичный глобальный портфель связывает более половины своих активов с иностранными рынками. Но гибкость при перемещении в национальные акции дает этим фондам преимущества.

Далее, некоторые иностранные портфели предлагают еще большую степень специализации, например, они могут сконцентрироваться на акциях мелких компаний или акциях в определенном секторе (например, в здравоохранении).

Наконец, некоторые иностранные фонды структурированы как индексные, портфели. В общем,чем больше стран или секторов вовлечены в инвестиционный процесс, тем более эффективна диверсификация.

Если в начале 80-х гг. международное инвестирование было редкостью для многих инвесторов, то сейчас многие инвестиционные компании предлагают что-либо в этой области. Международный инвестиционный бизнес включает большое число как открытых, так и закрытых фондов. Эти продукты разделяются на следующие категории:

• фонды одной страны;

• региональные фонды;

• международные фонды;

• глобальные фонды.

Фонды одной страны

Многие закрытые фонды ограничивают себя одним рынком. Только в США зарегистрированы более сорока страновых закрытых и десяток открытых фондов. Эти открытые фондысвои инвестиционные портфели формируют в основном из японских или канадских ценных бумаг.

Такая диспропорция закрытых и открытых форм объясняется тем, чтозакрытая форма важна для страновых фондов, которые инвестируют в возникающие рынки, из-за их высокой изменчивости и неликвидности. Как было замечено ранее, закрытые фонды не должны погашать акции, поэтому они могут сохранять активы, даже если их цены сильно колеблются. В то же время в случае открытых фондов массовое погашение акций по контракту может оказаться разорительным для фонда и даже нанести вред рынку ценных бумаг в целом, если он маленький. Инвестор, ограничивая себя вложением капитала в одну страну, подвергает себя риску, соответствующему риску этой страны. Изменчивость иностранного рынка усиливается закрытой структурой фондов, которая предполагает крупные премии и дисконты. Так как акции этих инвестиционных фондов на рынке продаются как обычные акции корпораций, то цены на них могут значительно колебаться от их СЧА.

Чтобы преуспеть с фондами одной страны, работающими на небольших рынках, нужно инвестировать по крайней мере в 5 или 6 стран, чтобы обеспечить адекватную диверсификацию. Нужно также знать, когда покупать и когда продавать. Следует заметить, что высокие премии неизменно влекут за собой риск выше среднего.

Япония представляет собой хорошую иллюстрацию прибыли и рисков по инвестированию в одну страну. Этот рынок одним из первых привлек внимание иностранных инвесторов, и в первую очередь американских.56

56 Б. Рубцов. Зарубежные фондовые рынки. М.: Инфра-М, 1996.

Японские компании сейчас представляют почти четверть стоимости мирового рынка ценных бумаг, занимая второе место после США. Япония может похвастаться более чем 2500 компаниями с публично торгуемыми акциями и 8 биржами. Среди открытых фондов, инвестирующих в Японию, можно называть такие, как Capstone, Fidelity, GT Capital, T. Rowe Price, Scudder. Многие другие иностранные инвестиционные компании, особенно тихоокеанского региона, широко представлены в Японии.57

57У. Hamao. Stocks, Bonds and Inflation, Japan 1989 Yearbook. Ibbotsoh Associates, Chicago, 1989. D. Kamosky, B. Singer. Global' Asset Management, and Performance Attribution.: N.Y.: AIMR,1994.

Согласно данным Morgan Stanley Capital International, в 1962-1989 гг. годовой доход японского рынка составил 22,4% по сравнению с 9,3% для американских акций. Однако японский рынок может быть в высшей степени изменчивым. Индекс акций Nikkei 225, которые представляют собой «сливки» Токийской биржи, поднялся на 29% в 1989 г. и в последний день торгов этого года он достиг самого высокого уровня в 38,916. Но затем ситуация с индексом изменилась, к лету 1992 г. Nikkei упал более , чем на 50% по сравнению с тем уровнем, которого он достиг менее чем 3 года назад.58 Даже при таком низком уровне инвесторы были озабочены возможностью дальнейшего падения индекса. Они полагали, что рынок все еще переоценен в том, что касалось его высоких коэффициентов Р/Е, ограниченных доходов по дивидендам и плохой перспективы заработков, что сопровождалосьвсе увеличивающимся числом банкротств в Японии.

58Y. Hamao. Stocks, Bonds and Inflation, Japan 1989-Yearbook, Ibbutso.n Asso.cj.ates, Chicago, 1989.

P. Chunhachinda, R. Dandapani, Sh. Hamid. Portfolio selection and skewness: Evidence from international stock market //J. of Banking and Finance. 1997, vol. 21, NsД.

В августе 1992 г., после того как Nikkei упал до самого низкого за 6 лет уровня в 14,309 (на 63% ниже пика в декабре 1989 г.), рынок благоприятно откликнулся на объявление японского правительства о планах поддержки находившейся в упадке экономики и фондового рынка. Через несколько недель после объявления Nikkei поднялся более чем на 25%. Однако экономические проблемы еще не были решены и инвесторы не были успокоены.59

59 A. Fridman, R. Wiles. How Mutual Funds Work. N.Y.: Prentice Hall, 1993.

Сильные, непредсказуемые колебания различных рынков, даже таких крупных, как японский, подчеркивают, почему не следует концентрировать портфель акций в одной стране. Для уменьшения вышеназванных проблем необходимо диверсифицировать инвестиционный портфель по разным странам.

Региональные фонды

Многие региональные инвестиционные фонды концентрируют свою деятельность на каком-то конкретном регионе, например в Европе или в Латинской Америке. Инвесторы покупают эти портфели, если они имеют положительные ожидания относительно доходности и риска: например, интеграция Европы привлекла большой интерес инвесторов, так же как и недавние появления латиноамериканских акций, и стабильно высокий рост в Юго-Восточной Азии.

В связи с региональной спецификой этих фондов ожидается, что они могут быть более изменчивыми, чем широко диверсифицированные глобальные или интернациональные фонды. Нопреимущество инвестирования в региональный продукт по сравнению с группой страновых фондов заключается в том, что имеется профессиональный менеджер, принимающий решения по размещению активов для своих клиентов. Активы могут быть переброшены с кризисного падающего рынка на поднимающийся рынок.

Международные фонды

Эти портфели инвестируют практически все свои активы в иностранные рынки. Старейшими фондами этого типа являются: Kleinwort Benson International Equity, Scudder International и Т. Rowe Price International. В связи с их более широкими инвестиционными параметрами эти продукты являются лучшим выбором для среднего человека, чем фонд одной страны или даже региональный фонд.

Однако надо заметить, что, например, для американских инвесторов в международных портфелях большая доля активов приходится на Японию, поскольку Японии принадлежит большая доля из общего портфеля мирового рынка. Инвестиционная политика, проводимая фондами в различных странах, таких как Япония, может отражать способность менеджера думать независимо, в противовес подражанию основной массе профессиональных инвестиционных менеджеров. Независимость — это черта, встречаемая в самых успешных менеджерах. Это особенно важно на рынке международных фондов, который предлагает значительно больше возможностей для творчества и достижения успеха.

Глобальные фонды

Глобальные фонды отличаются от международных тем, что они вкладывают также и в местный рынок. Детали того, куда инвестирует фонд, могут быть установлены при изучении как его проспекта, который предлагает общие ориентиры, так и последнего отчета акционеров, который предоставит процентную разбивку портфеля по странам.

Глобальные продукты сильно отличаются по своей открытости для инвестирования. Некоторые имеют ограничения на пропорцию, которую они могут разместить в стране или вне ее, другие просто охотятся за лучшими возможностями, где бы они их ни находили. Согласно общим ориентирам, указанным в проспекте, менеджеры могут перемещать инвестиционные ресурсы между собственной и зарубежными странами в зависимости от перспектив развития и роста на различных рынках, изменчивости валюты и т. д. Надо учитывать, что глобальные фонды дают возможность дополнительной диверсификации. При управлении таким фондом большое значение имеет распределение портфеля по странам. Важно знать, куда и сколько денег вложить.

Фонды акций небольших компаний не имеют широкого распространения из-за неликвидности, недоступности информации и других проблем, большая часть фондов с иностранными акциями имеют дело с крупными иностранными корпорациями — с теми, которые легче найти, изучить и с которыми легче работать.

Однако более мелкие компании как в США, так и в других странах, часто имеют потенциал роста выше среднего. Тем не менее фонды все же инвестируют в акции и рынки с хорошим потенциалом. Так как мелкие компании разных стран еще меньше взаимосвязаны друг с другом, то понятно, что на этом рынке можно получить более высокий уровень диверсификации. Конечно, глобальный и международный портфель мелкой компании не предлагает полной инвестиционной программы. Инвестиционные компании, специализирующиеся на этом рынке, отличаются активной и даже иногда агрессивной инвестиционной политикой и многолетним опытом.

ЗАКЛЮЧЕНИЕ

Изучение этой главы позволяет сформулировать конструктивный подход к совершенствованию процесса развития международных инвестиций и международных инвестиционных фирм. Освоение материала этой главы поможет читателю разобраться в актуальных вопросах международных инвестиций и специфических международных инвестиционных рисках, современных формах коллективного инвестирования и характерных отличительных чертах международных инвестиционных фондов, различных типах инвестиционных стилей и доходностей инвестиционной фирмы.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Показать место и роль ценных бумаг в международном инвестиционном процессе. Описать стадии развития международного инвестиционного процесса.

2.Что на практике представляют собой международные инвестиционные товары?

3. Что представляют собой международные .инвестиции в реальные активы и в ценные бумаги?

4. Дать определения доходности и риска.

5. Чем обусловлены глобализация инвестиционного процесса и дерегулирование финансовых рынков?

6. Показать источники дополнительной диверсификации.

7. Охарактеризовать международный рынок инвестиций.

8. Описать специфические международные инвестиционные риски.

9. Описать основные характеристики возникающих рынков и перечислить их.

10. Объяснить, в чем причины феноменального роста инвестиционных компаний в мире.

11. Провести сравнительный анализ различных схем коллективного инвестирования и показать основные экономические преимущества коллективных инвестиций.

12. Описать основные типы инвестиционных фондов и характерные отличительные черты.

13. Провести анализ способов оценки активов инвестиционных фондов.

14. Описать процедуру размещения и выкупа паев.

15. Описать и объяснить расходы на вознаграждения по управлению.

16. Перечислить стили инвестиционных фондов.

ЧАСТЬ 4

СОВРЕМЕННЫЕ

ТЕХНОЛОГИИ

МЕЖДУНАРОДНОГО

МЕНЕДЖМЕНТА

Глава 9