Модели оценки привилегированных акций

В теории финансового менеджмента привилегированные акции рассматриваются как гибридные ценные бумаги, имеющие черты акции и облигации. При обязательности выплат фиксированных дивидендов по привилегированным акциям эти дивидендные выплаты могут рассматриваться по аналогии с фиксированными процентными платежами по купонным облигациям, что позволяет использовать модели оценки на основе дисконтированного денежного потока. Так как в общем случае отсутствует срок обращения привилегированных акций (следует отметить, что в мировой практике существуют привилегированные акции с правом отзыва), то могут применяться модели бессрочного аннуитета по аналогии с бессрочными облигациями.

Характеристики привилегированных акций.

1. В бухгалтерской отчетности привилегированные акции относятся к акционерному капиталу, как показано на рис. 4.9в. В российской практике бухгалтерской отчетности (рис. 4.96) не выделяется величина капитала по привилегированным акциям в уставном капитале. В финансовом менеджменте принято относить привилегированные акции к заемному капиталу (рис. 4.9а), так как при фиксированности дивидендов этот элемент капитала является нагрузкой на получаемые денежные потоки (увеличивает финансовый рычаг и финансовый риск владельцев обыкновенных акций).

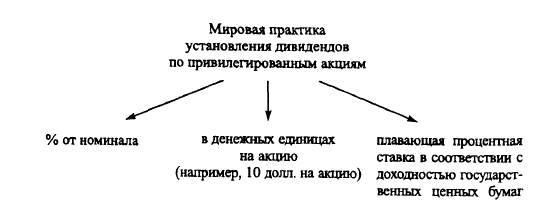

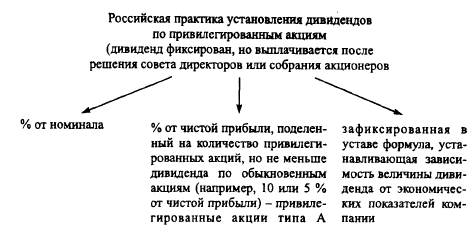

2. Величина дивидендов фиксируется при размещении привилегированных акций и находит отражение в уставе в том или ином виде:

В уставе может фиксироваться и ликвидационная стоимость привилегированных акций. В случае банкротства владельцы привилегированных акций претендуют на выплаты после кредиторов, но перед владельцами обыкновенных акций.

3. При отсутствии прибыли дивиденды не выплачиваются (отсутствие выплат не ведет к банкротству). В уставе может оговариваться возможность получения дивидендов за прошлые годы (когда отсутствовала прибыль). Такие ценные бумаги характеризуются как кумулятивные. Дивиденды по привилегированным акциям выплачиваются после уплаты налога на прибыль и не дают компании налоговых льгот в отличие от процентов по заемному капиталу. Хотя в российской практике проценты по заемному капиталу также не дают налоговых льгот.

4. Держатели привилегированных акций, по которым выплачиваются дивиденды в установленном порядке, не имеют права голоса при принятии решений (за исключением вопросов ликвидации, реорганизации и внесения изменений в устав АО, которые затрагивают их интересы), и их положение сходно с положением владельцев заемного капитала.

5. Размещение привилегированных акций не является обязательным для АО.

6. Величина привилегированных акций в уставном капитале ограничена (по российскому законодательству номинальная стоимость всех привилегированных акций не должна превышать 25% уставного капитала АО, т.е. суммы номинальной стоимости обыкновенных и привилегированных акций).

?Обязательны ли дивиденды по привилегированным акциям? Может ли компания, имеющая чистую прибыль, не выплатить дивиденды по привилегированным акциям?

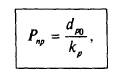

При определенных допущениях, перечисленных ниже, модель оценки привилегированной акции имеет вид

где Рп — равновесная цена привилегированной акции (оценка);

dP0 — дивиденд на привилегированную акцию в году t = 0;

kp — требуемая доходность по привилегированным акциям данной корпорации.

Модель строится на следующих предпосылках:

• существует развитый высоколиквидный рынок привилегированных акций;

• оценка финансового актива может осуществляться по прогнозируемым потокам платежей, получаемых владельцами капитала;

• дивиденды по привилегированным акциям фиксированы и не меняются по годам;

• срок функционирования корпорации и соответственно привилегированных акций не ограничен.

• Модель предполагает знание требуемой доходности по привилегированным акциям (ставку дисконтирования потоков платежей k).

? Эта ставка дисконтирования должна быть выше ставки, которая используется при оценке обыкновенных акций, или нет?

Альтернативным подходом к оценке привилегированных акций является мультипликаторный подход. Мультипликатором служит отношение цены привилегированной акции к цене обыкновенной. Этот подход применим и для развивающегося рынка привилегированных акций. В переходный период он позволяет получить оценку привилегированной акции при выполнении ряда условий:

значительная величина уставного капитала и рыночной капитализации (как оценки собственного капитала корпорации);

наличие ликвидного и устойчивого рынка обыкновенных акций (критерием часто рассматривается выпуск депозитарных расписок, расширяющий круг инвесторов);

жесткие условия выплат дивидендов по привилегированным акциям данной корпорации (в уставе зафиксирован способ определения размера дивиденда — доля чистой прибыли или процент от номинала).

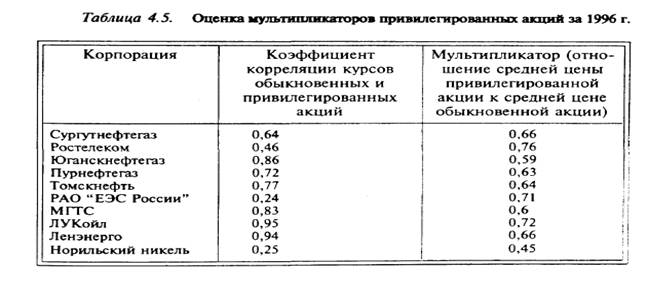

Модель исходит из высокой корреляции курсов обыкновенных и привилегированных акций одной корпорации. Например, за 1996 г. коэффициенты корреляции и мультипликаторы по российским компаниям приведены в табл. 4.5.

Методы оценки мультипликатора:

• как соотношение цен привилегированных и обыкновенных акций по имеющимся котировкам. Оценки показывают, что мультипликатор может быть выбран на уровне 0,6 (Цена привилегированной акции = 0,6 х Цена обыкновенной акции, оцененной по вышерассмотренным моделям);

• как соотношение цен по привилегированным и обыкновенным акциям в соответствии с обеспечением контроля над корпорацией. Этот метод предполагает, что в условиях переходного периода (ситуация инсайдерского контроля) основной целью является сохранение контроля над корпорацией, и оценка финансового актива должна учитывать возможность изменения контроля через покупку актива. Так как для крупных предприятий-монополистов скупка контрольного пакета мало вероятна (для скупки потребуется слишком большие инвестиционные вложения), то проводить оценку их привилегированных акций этим методом некорректно.

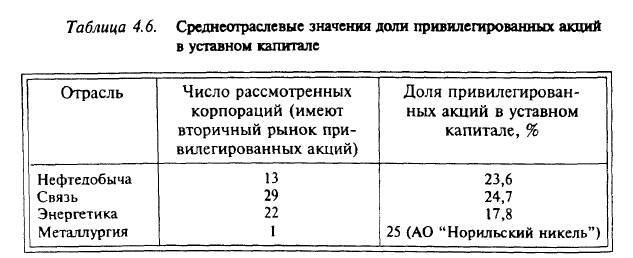

Модель мультипликаторной оценки привилегированных акций, когда дивиденд зависит от величины чистой прибыли, исходит из предположения о существовании привилегированных акций только одного вида и 25%-й доле привилегированных акций в уставном капитале (это предположение оправдано для российских компаний, что подтверждает табл. 4.6). В модели учитывается:

1) сложившееся соотношение цен обыкновенных и привилегированных акций;

2) доля привилегированных акций в собственном капитале (чем меньше доля, тем больше значение прибыли на привилегированную акцию и выше ее цена);

3) степень контроля (чем больше контроль, тем выше должен быть мультипликатор и соответственно цена).

Мультипликаторный метод применим для компаний, образованных в результате приватизации, у которых дивиденд фиксировался как доля от чистой прибыли.

Доля чистой прибыли, распределяющейся среди владельцев привилегированных акций, — zp; доля, распределяющаяся среди владельцев обыкновенных акций, составляет (100 - zp)%. Таким образом, для контроля над (100 - zp)% чистой прибыли надо иметь пакет, составляющий 75% голосующих акций (75% х 0,75 = 56% уставного капитала).

Мультипликатор = Цена привилегированной акции / Цена обыкновенной акции =(Доля чистой прибыли на привилегированные акции / Доля чистой прибыли на обыкновенные акции) х (Доля, необходимая для контроля / Доля привилегированных акций в уставном капитале) = (zp / (100 - zp) х (56 /25).

Обладание контрольным пакетом голосующих акций (половина от 75% обыкновенных акций в уставном капитале, т.е. 38% уставного капитала) дает право распоряжаться в той или иной форме (100 - zp)% чистой прибыли. Например, при ранее требовавшейся 10%-й доле чистой прибыли, направляемой на дивидендные выплаты, мультипликатор равен 10/90 х 56/25 = 0,25.

4.7 Модели оценки производных финансовых активов

Под производным финансовым активом понимается такой актив, денежный поток по которому зависит от цены другого актива. Опцион является производным финансовым активом, дающим его владельцу право покупки или продажи определенного количества активов по фиксированной цене (эта цена носит название цены исполнения опциона — strike price, или exercise price) в момент или до окончания действия опциона (момент окончания называется моментом исполнения).

Опцион, дающий его владельцу право купить актив, носит название ком-опцион (call option), а дающий право продать — пут-опцион (put option). Особенность опционов состоит в том, что они дают право, но не налагают обязательство, и владелец опциона имеет выбор: а) воспользоваться правом и купить акцию (т.е. исполнить колл-опцион) по фиксированной цене исполнения; б) не покупать акцию. Так как цена акции меняется во времени, то покупка по фиксированной цене может принести владельцу опциона денежный выигрыш, равный разности текущей цены акции на рынке и цены исполнения.

Очевидно, обладание таким правом имеет стоимость. Так же как о цене акции, можно говорить о цене опциона, т.е. цене права принять решение в будущем.

Модели оценки опциона определяют факторы, влияющие на его цену, и позволяют рассчитать эту цену при тех или иных значениях факторов.

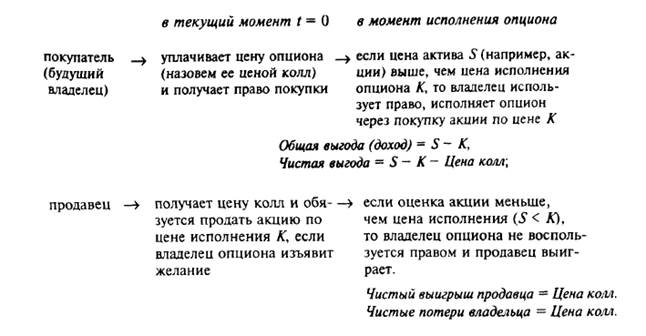

Операции в колл-опционе (предполагается, что правом купить можно воспользоваться только в конкретный момент времени — в день исполнения опциона):

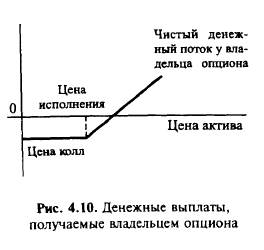

Рис. 4.10 показывает денежные выплаты, получаемые владельцем опциона (по опциону с правом покупки только в фиксированный день). Чистые выплаты (чистый денежный поток) отрицательны и равны цене колл, если цена акции S меньше, чем цена исполнения К. Если S > К, то общая выплата равна разнице между ценой акции и ценой исполнения. Чистая выгода (чистый денежный поток, получаемый владельцем) равна разнице между общей выплатой и ценой колл.

Моделирование цены колл

Цена колл является внутренней оценкой опциона, как производного актива, и определяется рядом факторов, отражающих изменчивость исходного актива и характеристики самого опциона. В общем случае три основных фактора влияют на цену опциона:

характеристики исходного актива;

характеристики прав, гарантируемых опционом;

характеристики финансового рынка.

Характеристики исходного актива.

1. Текущая цена актива. Цена опциона зависит от цены актива. Так как колл-опцион дает право покупки актива по фиксированной цене исполнения, то возрастание цены актива будет повышать цену колл. Аналогично цена опциона пут становится меньше при росте цены актива.

2. Колеблемость цены актива. Чем выше колеблемость (изменчивость) актива, тем выше цена опциона (и колл, и пут). Этим опцион отличается от других финансовых активов, по которым рост изменчивости (рост риска) вызывает падение цены. Причина такого поведения опциона в том, что его владелец не может потерять больше, чем цена колл, и имеет потенциальную возможность получить большой денежный поток при значительном изменении цены исходного актива.

3. Дивиденды по акции. Акция как финансовый актив характеризуется двойным денежным потоком: рост цены и дивидендные выплаты. Выплата дивидендов обычно приводит к краткосрочному снижению цены акции, так как новый владелец не может на них рассчитывать до следующего года или следующих выплат. Цена колл есть снижающаяся функция от размера дивидендных выплат, цена пут, наоборот, — возрастающая функция.

Характеристики самого опциона.

4. Цена исполнения является главной характеристикой опциона. Для колл-опциона с ростом цены исполнения цена колл снижается, так как снижается общий и чистый денежный поток, получаемый владельцем опциона.

5. Временной период до даты исполнения опциона. С увеличением срока функционирования опциона увеличивается колеблемость цены актива и, соответственно, увеличивается цена опциона (и колл, и пут). В случае колл-опциона текущая оценка цены исполнения (эта цена фиксирована) с ростом временного промежутка снижается (РV цены исполнения становится меньше), что увеличивает цену опциона.

Изменения на финансовых рынках.

6. Так как покупатель опциона платит цену колл вперед, то в цене отражена альтернативная стоимость капитала покупателя. Эта альтернативная стоимость будет зависеть от уровня безрисковой доходности и времени, остающегося до исполнения опциона.

Возрастание процентной ставки на рынке увеличит цену опциона колл, так как уменьшится значение РV цены исполнения. С ростом временного промежутка до даты исполнения изменчивость процентной ставки увеличивается (в нормальной ситуации процентная ставка растет), что приводит к росту цены колл.

Американский опцион может быть исполнен в любой момент до окончания опциона (до даты исполнения) в отличие от европейского опциона, допускающего погашение только в заранее оговоренный момент (момент исполнения). Возможность погашения раньше фиксированного срока обеспечивает большую гибкость владельцу американского опциона.

Сложность оценки такого опциона возрастает. Однако в большинстве случаев премия за более длительный срок, закладываемая в цену опциона, делает вариант с досрочным погашением невыгодным (исключение составляют опционы на акции с большими дивидендными выплатами, приводящими к снижению цены акции; в опционе колл может оказаться более выгодным погашение до экс-дивидендной даты).

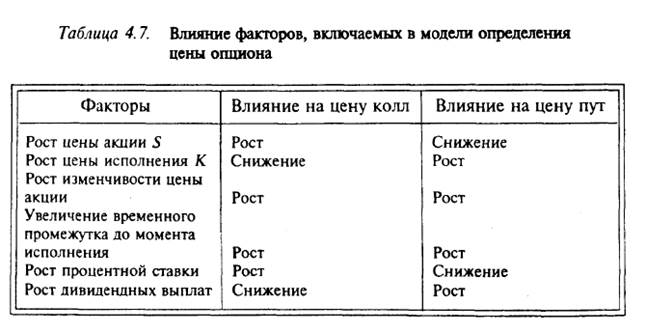

В табл. 4.7 показано влияние рассмотренных факторов на цену колл и цену пут.

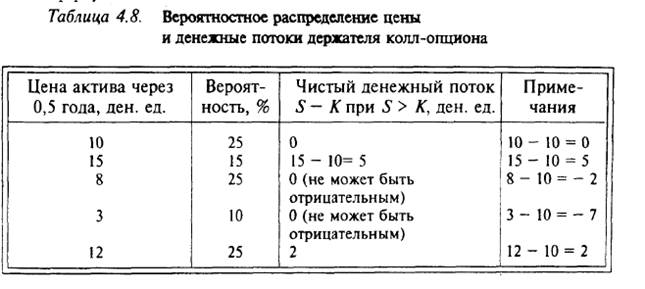

Покупка опциона дает дополнительные права владельцу, и за эти права имеет смысл заплатить, если владелец может рассчитывать на получение выгоды. Цена опциона должна быть не больше текущей оценки возможной чистой выгоды. Эта идея лежит в основе построения моделей ценообразования опционов. Рассмотрим оценку чистой выгоды инвестора на простом примере. Пусть инвестор оценивает покупку колл-опциона, который дает право купить или не купить актив через полгода по фиксированной цене 10 ден. ед. Актив рискованный, и значения возможной цены через полгода имеют вероятностное распределение, показанное в табл. 4.8.

Ожидаемый чистый денежный поток = 0 х 0,25 + 5х0,15 + 0 х 0,25 + 0 х 0,1 + 2 х 0,25 =1,25. Этот поток будет получен инвестором через полгода. Текущая оценка чистого эффекта при непрерывном начислении процентной ставки равна 1,25е-kt. Если процентная ставка на рынке равна 10% (k = 0,1), то текущая оценка чистого денежного потока по опциону равна цене опциона и составляет 1,25е-0,1 x 0,5 = 1,25 х 0,951) = 1,19 ден. ед.

При построении цены опциона (теоретической стоимости опциона) делаются упрощающие предположения. Одно из таких предположений показано здесь и касается процентной ставки. Безрисковая процентная ставка едина для всех участников, одинакова для привлечения средств и для инвестирования и не меняется за время существования опциона.

Рассматривается непрерывное начисление процентов, что позволяет получить компактные математические формулы.

В таблице показаны и возможные денежные потоки держателя колл-опциона