Анализ изложенного в работе материала позволяет сделать следующие выводы.

Во-первых, как договору займа, так и кредитному договору посвящена глава 42 ГК РФ, в бухгалтерском учёте эти договоры регулируются ПБУ 15/08 и ПБУ 19/02.

Во-вторых, законодатель четко определяет, что договор займа является реальным и односторонним договором, а кредитный договор строится на консенсуальной и двусторонне обязывающей модели, имея возмездный характер.

В-третьих, предметом договора займа могут быть деньги или вещи, определённые родовыми признаками. Предметом кредитного договора являются только денежные средства.

В-четвертых, по договору займа заимодавцем могут быть любые юридические и физические лица, а по кредитному договору кредитором могут выступать лишь банки и небанковские кредитные организации.

В-пятых, в гражданском праве для оформления процедуры займа не требуется обязательного письменного соглашения сторон (за исключением случаев, определенных законом), в то время как кредитный договор должен быть заключён в письменной форме.

В-шестых, по договору займа допускается беспроцентный заём, а по кредитному договору всегда предполагается взимание процентов на сумму кредита.

В-седьмых, по договору займа отказ заимодавца от предоставления займа невозможен (иначе договор просто не считается заключенным), в то время как по кредитному договору возможен отказ кредитора предоставить сумму кредита, даже после заключения договора (п. 1 ст. 821 ГК РФ).

68. Способы безналичных расчетов.

Способы безналичных расчетов в широком смысле - это экономически и финансово обусловленный порядок проведения денежных отношений между поставщиками и плательщиками, продавцами и покупателями. Они определяются конкретными условиями выполнения хозяйственными субъектами своих денежных обязательств.

В современной системе безналичных расчетов хозяйствующие субъекты используют два основных способа платежа:

- перевод средств с банковского счета на счет получателя средств путем соответствующей записи;

- зачисление взаимных требований плательщика и получателя средств.

В современных условиях на Украине применяется такой способ платежа, как предварительная оплата (деньги - затем поставка товара), что свидетельствует о дисбалансе между товарными и денежными потоками, нехватке оборотных средств на предприятиях.

В условиях платежного кризиса растет значение способа расчетов на основе проведения зачета взаимной задолженности (между двумя или группами плательщиков).

Недостаток этого способа -это ограничение реальных денежных средств (не поступление налогов в государственный бюджет).

Безналичные расчеты осуществляются по таким формам расчетных документов:

- платежными поручениями

- платежными требованиями -поручениями

- чеками

- аккредитивами

- вексельной

- платежными требованиями

- инкассовыми поручениями (распоряжениями)

Платежные требования и инкассовые поручения применяются в случаях, которые предусмотренные действующим законодательством и нормативными актами НБУ.

Безналичные расчеты за товары и услуги могут осуществляться с помощью банковских платежных карточек.

Расчетные документы, предоставляемые клиентами в банк в бумажной форме, должны отвечать требованиям установленных стандартов и содержать такие реквизиты:

- название документа;

- № документа,

- дату, месяц, год его выписки;

- название и коды (номера) плательщика и покупателя средств;

- название банков плательщика и получателя, их местонахождение и условные номера по МФО, (код банка);

- сумму платежа цифрами и прописью;

- назначение платежа и ссылку на документ, на основании которого осуществляется операция;

- на первом экземпляре - оттиск печати и подписи ответственных лиц;

- коды бюджетной классификации и срок платежа (в случае перевода денег в бюджет);

- сумму налога на добавленную стоимость цифрами или надпись «без налога на добавленную стоимость».

Клиент, исходя из своих технических возможностей и технических возможностей банка, в котором он открыл счет, может предоставлять в банк расчетные документы как в бумажной форме, так и в виде электронных расчетных документов (электронных уведомлений) каналами связи. Расчетные документы принимаются банками без ограничения их максимального или минимального размера суммы, но в пределах остатков средств на счете клиента на начало операционного дня.

При проведении расчетов клиенты могут применять систему «клиент-банк», которая обеспечивает:

- передачу уведомлений между клиентами и банком в зашифрованном виде;

- автоматическое ведение протокола и ведение протокольных архивов в конце дня.

Юридическим основанием для вхождения клиента в систему электронных платежей «клиент-банк» служит договор между банком и клиентом.

Автоматизированное рабочее место (АРМ) клиента обеспечивает автоматическое ведение текущего состояния своего счета, и составление «Реестра расчетных документов, отправленных в банк каналами связи и принятые банком к оплате»

69. Договор финансирования под уступку денежного требования.

Финансирование под уступку денежного требования, именуемое также факторингом, является для российских предпринимателей новым институтом договорного права, и поэтому в процессе его практического применения возникает немало вопросов и проблем. Между тем, за рубежом факторинговые операции уже давно приобрели столь широкое распространение, что в этих условиях возникла даже необходимость в принятии правового акта, который бы урегулировал международные операции по финансированию под уступку денежного требования. Соответственно 28 мая 1988 года в Оттаве была принята Конвенция о международном факторинге, которая в настоящее время подписана более 10 странами, в том числе США. Российская Федерация пока не является участницей Конвенции, однако вопрос о ее присоединении к этому международному правовому акту весьма широко обсуждается.

В российском же законодательстве факторинговые отношения были впервые урегулированы на уровне закона только частью второй нового Гражданского кодекса РФ, введенной в действие с 1 марта 1996 года.

В настоящей статье будут освещены основные вопросы и трудности, с которыми приходится сталкиваться на практике при использовании норм российского законодательства о факторинге. При этом следует сразу отметить, что сам по себе договор о факторинге является весьма сложным договором, требующим особо тщательной проработки и соблюдения требования законодательства к порядку и условиям его заключения. В противном случае может стать вопрос даже о действительности заключенного договора. Так, например, в Постановлении Президиума ВАС РФ от 23 мая 2000 года N 8420/99было отмечено, что заключенный между сторонами договор о факторинге является ничтожным, так как намерения сторон по данному договору не соответствуют его содержанию. Указанное необходимо учитывать на практике.

Гражданский кодекс РФ дает четкое и весьма лаконичное определение договора финансирования под уступку денежного требования (факторинга).

Так, согласно ст. 824 ГК РФ по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнении им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Таким образом, факторинг является возмездной сделкой и при этом может быть построен как по модели реального договора, так и консенсуального.

В Кодексе также специально отмечается, что денежное требование к должнику может быть уступлено клиентом финансовому агенту также и в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Анализ представленного определения позволяет сделать вывод о том, что по существу факторинг . это специальная форма переуступки прав требования. Поэтому в случае отсутствия специальных норм в главе 43 Гражданского кодекса к отношениям сторон по финансированию под уступку права требования применяются общие нормы Кодекса об уступке прав требования (Глава 24 Кодекса).

Из приведенного выше определения факторинга можно также сделать вывод и о том, что Кодекс фактически выделяет два типа факторинга: в первом случае речь идет именно о сделке по финансированию в прямом смысле этого слова, то есть когда денежное требование переходит к финансовому агенту.

В другом же случае Кодекс говорит о возможности и такого факторинга, при котором денежное требование уступается только в целях обеспечения исполнения клиентом своих обязательств перед фактором, то есть требование переходит к фактору лишь в случае неисполнения клиентом своих обязательств. Таким образом, в данном случае можно говорить об "обеспечительном факторинге". Этим факторинг существенно отличается от обычной уступки права требования, так как глава 24 Кодекса говорит о необходимости полной и безусловной замены стороны в обязательстве, что при "обеспечительном" факторинге не происходит.

70. Договор страхования: общая характеристика.

По договору страхования одна сторона (страхователь) вносит другой стороне (страховщику) обусловленную договором плату (страховую премию), а страховщик обязуется при наступлении предусмотренного договором события (страхового случая) выплатить страхователю или иному лицу, в пользу которого заключен договор страхования, страховое возмещение или страховую сумму.

Договор страхования является возмездным, поскольку страхователь уплачивает страховую премию, а страховщик несет риск наступления страхового случая и при наличии последнего производит страховую выплату. Взаимный характер договора страхования очевиден, поскольку его стороны принимают на себя друг перед другом обязанности. Договор страхования может быть как консенсуальным, так и реальным.

Договор страхования относится к числу рисковых (алеаторных), т.е. таких, в которых возникновение, изменение или прекращение тех или иных прав и обязанностей зависит от наступления объективно случайных для самих сторон обстоятельств (событий).

Стороны договора страхования — страхователь и страховщик. Страхователь — это лицо, заключающее договор страхования. Выгодоприобретатель - это лицо, в пользу которого страхователь заключил договор страхования, пусть даже в этот момент оно неизвестно-Застрахованное лицо — это физическое лицо, или здоровье которого застрахованы по договору личного страхованияили страхования ответственности. Страховщик – это юридическое лицо, которое имеет разрешение (лицензию) на осуществление страхования соответствующего вида.

Предметом договора страхования является особого рода услуга, которую страховщик оказывает страхователю и которая воплощается в несении страхового риска в пределах страховой суммы.

Срок договора страхования влияет на степень риска, принимаемого на себя страховщиком, и начинает течь с момента вступления его в силу, а именно после уплаты страховой премии или первого ее взноса, если иной момент не предусмотрен договором.

Форма договора страхования — письменная, причем ее несоблюдение влечет недействительность договора. Исключение составляет лишь договор обязательного государственного страхования.

Деление страхования на формы производится в зависимости от его обязательности для страхователя (исходя из метода регулирования соответствующих отношений).

71. Договор банковского вклада.

Договор банковского вклада – соглашение, по которому одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором (п.1 ст.834 ГК РФ).

Банковский вклад (депозит) – оформленная договором банковского вклада сделка, состоящая в передаче банку вкладчиком денежной суммы (вклада) с обязательством возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором.

В качестве предмета договора могут выступать только денежные средства (сумма вклада и проценты по нему). При этом денежная сумма, составляющая вклад может быть выражена как в рублях, так и иностранной валюте (ст.36 Закона «О банках и банковской деятельности»).

Основными видами договоров банковского вклада являются: вклад до востребования, т.е. на условиях выдачи вклада по первому требованию, а также срочный вклад, договор по которому заключается на условиях возврата вклада по истечении определенного договором банковского вклада срока.

Дополнительное разделение на виды вкладов производится в специальных банковских актах. Так, например, Инструкция Сбербанка РФ от 30 июня 1992 г. №1-Р "О порядке совершения учреждениями Сберегательного банка Российской Федерации операций по вкладам населения" (в редакции от 27 декабря 1995г.) (с изм. и доп. от 19 января, 13 мая 1996г., 5 января 1997г.)[1] выделяет следующие (дополнительные) разновидности вкладов (п.1.1): целевые на детей, выигрышные, условные, пенсионные, срочные депозиты, срочные с ежемесячной выплатой дохода и номерные.

Не останавливаясь на дискуссии вокруг природы договора банковского вклада (данный вопрос не входит в задачи нашего исследования), заметим лишь, что на наш взгляд, данный договор является самостоятельным видом гражданско-правового договора.

В соответствии с нормами ГК РФ договор банковского вклада, в котором вкладчиком является гражданин, признается публичным договором (п.2 ст.834 ГК РФ). При этом специфика правового регулирования публичного договора заключается в том, что коммерческая организация не вправе отказаться от заключения такого договора при наличии возможности предоставить потребителю соответствующие товары, услуги, выполнить работы (ст.420 ГК РФ).

Договор банковского вклада — реальный, а не консенсуальный договор. Такой договор возникает с момента передачи денег банку. Обязательство имеет только банк: вкладчик имеет право требовать у банка возврата суммы вклада (целиком или части) и процентов по нему и не имеет каких-либо обязанностей по нему, таким образом, рассматриваемый договор является односторонним (односторонне обязывающим).

Договор банковского вклада – возмездный договор. Возмездным данный договор является потому, что при любых обстоятельствах банк обязан выплатить вкладчику проценты. Даже при досрочном расторжении договора банковского вклада по инициативе вкладчика банк не имеет права отказывать последнему в выплате процентов и тем более взыскивать с клиента неустойку, уменьшая сумму внесенных им денежных средств. Однако это не лишает банк права при досрочном расторжении договора банковского вклада клиентом уменьшить сумму процентов, выплачиваемых ему в порядке, предусмотренном договором (п.3 ст.844 ГК РФ).

По договору банковского вклада любой банк по первому требованию вкладчика обязан выдать сумму вклада или ее часть. Исключение из этого правила составляют вклады юридических лиц, вносимые на иных условиях возврата, определенных договором банковского вклада. Если в договоре имеется условие об отказе гражданина (физического лица) от права на получение вклада по первому требованию, такое условие законом признается ничтожным.

По договору банковского вклада, заключаемому банком с юридическим лицом, последнее не имеет права перечислять находящиеся во вкладах (депозитах) денежные средства другим лицам.

Договор банковского вклада должен быть заключен в письменной форме (п.1 ст.836 ГК РФ). Как следует из ГК РФ, письменная форма договора банковского вклада считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным выданным банком вкладчику документом, отвечающим требованиям, предусмотренным для таких документов законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (Положение "О сберегательных и депозитных сертификатах кредитных организаций" (в ред. от 31 августа 1998г.) утверждено ЦБ РФ[2]).

Рассмотрим вопрос обеспечения возврата вклада. Как закреплено в п.2 ст.840 ГК РФ способы обеспечения банком возврата вкладов юридических лиц определяются договором банковского вклада.

Как мы уже подчеркивали, банк обязан:

- обеспечить возврат вкладов граждан путем обязательного страхования в соответствии с законом об обязательном страховании вкладов, а в предусмотренных законом случаях - и иными способами (для юридических лиц в соответствии с договором);

- предоставить вкладчику информацию об обеспеченности возврата вклада при заключении договора.

Важно заметить, что при невыполнении банком предусмотренных законом или договором банковского вклада обязанностей по обеспечению возврата вклада, а также при утрате обеспечения или ухудшении его условий вкладчик вправе потребовать от банка немедленного возврата суммы вклада, уплаты на нее процентов в размере, определяемом в соответствии с п.1 ст.809 ГК РФ, и возмещения причиненных убытков (п.4 ст.840 ГК РФ).

В практике встречались случаи, когда банк включал в договор банковского вклада условия о взыскании с вкладчика неустойки за досрочное расторжение договора или отказывал последнему в выплате процентов по вкладу[3]. Такие условия договора банковского вклада не основаны на законе. Банк обязан в любом случае вернуть вкладчику сумму вклада, и не может уменьшить ее путем взыскания штрафных санкций. Ничтожными будут считаться и условия договора об отказе гражданина от права на получение вклада по первому требованию.

72. Договор банковского счета.

По договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету (ст. 845 ГК РФ).

Договор банковского счета является двусторонним , это означает, что права и обязанности по данному договору имеют обе стороны – и банк, и владелец счета.

Договор банковского счета – консенсуальный , т. е. считается заключенным с момента заключения договора.

По поводу возмездности рассматриваемого договора в юридической литературе высказываются две точки зрения. Так, Л.Г. Ефимова считает, что договор банковского счета во всех случаях должен считаться возмездным, [142] поскольку ст. 852 ГК РФ устанавливает обязанность банка платить проценты за остаток на счете. Кроме платы за остаток на счете договор может предусматривать также оплату клиентом расчетно-кассового обслуживания. Однако другие авторы, [143] опираясь на положение п. 1 ст. 852 ГК РФ (согласно которому по договору банковского счета за пользование денежными средствами, находящимися на счете клиента, банк уплачивает проценты, если иное не будет предусмотрено в самом договоре), считают, что указанный договор может быть как возмездным, так и безвозмездным в зависимости от соглашения сторон.

Относительно публичности договора банковского счета также существуют разные мнения. Одни авторы считают, что договор является публичным, [144] другие не рассматривают его в качестве такового. [145] Так, в частности, Е.Б. Козлова отмечает, что «данный договор не может считаться публичным. Квалификация договора банковского счета в качестве публичного договора автоматически означала бы, что к правоотношениям, складывающимся между владельцами счета и банком, подлежали бы применению все без изъятий нормы о публичном договоре, содержащиеся в ст. 426 ГК РФ, что в принципе невозможно». [146] Действительно, ст. 426 ГК РФ содержит два признака публичного договора:

1) обязанность коммерческой организации заключить такой договор по требованию потребителя при наличии у нее соответствующих возможностей;

2) условия договора должны быть одинаковыми для всех потребителей.

В соответствии с п. 2 ст. 846 ГК РФ банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях. Однако условия договора для разных клиентов могут быть различными.

Существует и третья точка зрения на эту проблему. Так, М.И. Брагинский, В.В. Витрянский, С.В. Сарбаш считают договор банковского счета публичным, в случае если клиентом является гражданин, и не считают таковым, когда клиент – юридическое лицо. [147]

Срок не относится к существенным условиям договора банковского счета. Договор может быть как бессрочным, так и заключенным по соглашению сторон на определенный срок.

Субъекты договора банковского счета

В соответствии с п. 1 и 4 ст. 845 одну из сторон в договоре банковского счета представляют банк и другие кредитные организации , имеющие лицензию Банка России на право осуществления соответствующей банковской операции. Согласно действующему законодательству такие лицензии помимо банков имеют расчетные НКО. В соответствии с Законом о Банке России Банк России также наделен правом открывать счета.

Вторая сторона договора банковского счета – клиент (владелец счета). Клиентами могут быть любые лица, в том числе государство в лице своих органов, российские и иностранные юридические и физические лица, наделенные соответствующей правоспособностью и дееспособностью, апатриды, бипатриды.

Форма договора банковского счета

Гражданский Кодекс РФ не содержит положения о форме договора банковского счета. Однако п. 1 ст. 161 ГК РФ закрепляет положение, согласно которому сделки юридических лиц между собой и с гражданами должны совершаться в простой письменной форме.

Договор банковского счета может заключаться двумя способами: путем составления единого документа или путем обмена документами посредством одного из видов связи, позволяющей достоверно установить, что документ исходит от стороны по договору (п. 2 ст. 434 ГК РФ). На практике очень часто договор банковского счета заключается путем подачи клиентом заявления об открытии счета, являющееся офертой (т. е. адресованным предложением, в котором достаточно определенно выражается намерение лица, сделавшего предложение, заключить договор с адресатом), и разрешительной надписи должностного лица банка на заявлении, являющемся акцептом (т. е. ответом лица, которому адресована оферта, о ее принятии).

Права и обязанности сторон

Поскольку договор банковского счета является двусторонним, правам банка корреспондируют обязанности владельца счета, а правам владельца счета – обязанности банка.

Банк обязан совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота, если договором банковского счета не предусмотрено иное (ст. 848 ГК РФ).

К основным обязанностям банка необходимо отнести: прием и зачисление денежных средств, поступающих на счет, открытый клиенту (владельцу счета); выполнение распоряжений клиента о перечислении и выдаче соответствующих сумм со счета; проведение других операций по счету (ст. 845 ГК РФ), а также плату клиенту за остаток средств на счете (ст. 852 ГК РФ) и сохранение банковской тайны (ст. 857 ГК РФ). Следует согласиться с Л.Г. Ефимовой, что редакция п. 1 ст. 845 ГК РФ не в полной мере отражает содержание обязанностей банка, так как банк обязан не только зачислять, но и списывать денежные средства со счета клиентов. [148]

Банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие не предусмотренные законом или договором банковского счета ограничения его права распоряжаться денежными средствами по своему усмотрению, однако при выполнении операций по счету банк должен удостовериться в праве лиц, осуществляющих от имени клиента (владельца счета) распоряжения о перечислении и выдаче средств со счета, давать такие распоряжения. В соответствии со ст. 847 ГК РФ права указанных лиц удостоверяются клиентом путем представления банку документов, предусмотренных законом, установленными в соответствии с ним банковскими правилами и договором банковского счета.

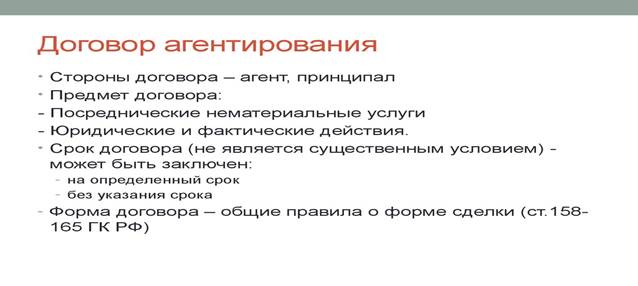

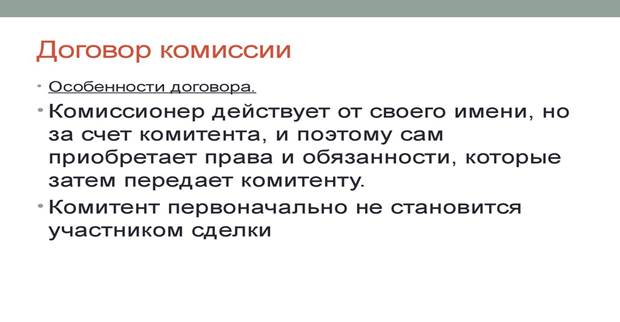

73. Договор поручения, комиссии и агентирования: сравнительная характеристика