Формы финансового инвестирования

В целях поддержания своей конкурентоспособности экономические субъекты в условиях рынка должны постоянно осуществлять инвестиционную деятельность, которая может выражаться в различных формах и с использованием различных инструментов инвестирования.

В составе объектов инвестирования многих предприятий важное место занимают финансовые инвестиции, которые часто рассматриваются как активная фирма эффективного использования временно свободного капитала или инструмент реализации стратегических целей, связанных с диверсификацией операционной деятельности предприятия. Для многих предприятий в России финансовые инвестиции оказываются недоступными в полном объеме в силу отсутствия временно свободных денежных средств и неразвитости инфраструктуры финансового рынка. Однако в мировой практике финансовые инвестиции получили широкое распространение.

Существует три формы финансового инвестирования, каждая из которых обладает своими специфическими особенностями.

- Вложение капитала в уставные фонды совместных предприятий. Основной целью этой формы инвестирования считается не столько получение высокого инвестиционного дохода, сколько внедрение форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

Данная форма финансового инвестирования предполагает наиболее тесную связь с операционной деятельностью предприятия. Она способствует: – упрочению стратегических хозяйственных связей с поставщиками сырья и материалов;

- развитию производственной инфраструктуры предприятия (при вложении капитала в другие аналогичные предприятия);

- расширению возможностей реализации продукции или проникновению на другие региональные рынки (путем вложения капитала в уставные фонды предприятий реализации);

- развитию различных форм отраслевой и товарной диверсификации операционной деятельности предприятия и других стратегических направлений его развития.

Такая форма финансового инвестирования во многом является одновременно менее капиталоемкой и более оперативной.

- Вложение капитала в доходные виды денежных инструментов. Данное направление финансового инвестирования направлено на эффективное использование временно свободных денежных активов предприятия.

Распространенный вид денежных инструментов инвестирования – депозитный вклад в коммерческих банках.

- Вложение капитала в доходные виды фондовых инструментов. Главная цель данной формы финансового инвестирования – генерирование инвестиционной прибыли. Однако в некоторых случаях она может быть использована для установления форм финансового влияния на отдельные компании в процессе решения стратегических задач (например, путем приобретения контрольного или достаточно весомого пакета акций).

Это направление финансовых инвестиций считается наиболее массовым и перспективным, характеризуется вложением капитала в различные виды ценных бумаг, которые свободно обращаются на фондовом рынке. Распространение данной формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений как по инструментам инвестирования, так и его периодам.

29.Понятие и методы оценки финансовых активов

Методы оценки финансовых активов играют важную роль в финансовом менеджменте – с их помощью определяется стоимость различных источников долгосрочного финансирования, которая, в свою очередь, необходима для решения задачи выбора источника, соответствующего условию сравнительной эффективности (см. параграф 9.1). В данном параграфе будут описаны отдельные методы оценки, часто использующиеся для определения стоимости источников долгосрочного финансирования, а сами вопросы определения стоимости привлекаемого капитала будут рассмотрены в следующей главе.

Наиболее распространенным методом оценки является модель оценки доходности финансовых активов (САРМ). Она не только занимает центральное место при формировании эффективных портфелей, но и широко используется для определения цены таких источников долгосрочного финансирования, как обыкновенные акции и нераспределенная прибыль.

Модель САРМ отражает систематические риски бизнеса при его оценке. В модели предполагается, что стоимость собственного капитала (обыкновенных акций и нераспределенной прибыли) равна безрисковой доходности плюс премия за риск:

(9.2)

(9.2)

где  – ожидаемая доходность акций данной компании;

– ожидаемая доходность акций данной компании;

– доходность безрисковых цепных бумаг, % (номинальная безрисковая доходность);

– доходность безрисковых цепных бумаг, % (номинальная безрисковая доходность);  – ожидаемая доходность в среднем на рынке ценных бумаг);

– ожидаемая доходность в среднем на рынке ценных бумаг);  – бета-коэффициент i-й акции компании (указывает на меру относительного систематического риска инвестирования в оцениваемый бизнес по сравнению с риском капиталовложений в любой среднерисковый бизнес).

– бета-коэффициент i-й акции компании (указывает на меру относительного систематического риска инвестирования в оцениваемый бизнес по сравнению с риском капиталовложений в любой среднерисковый бизнес).

Использование САРМ основано на некоторых допущениях.

1. Оценка безрисковой доходности. В действительности абсолютно безрисковых активов не существует; обычно в качестве них используют финансовые активы, эмитируемые государством, однако и они не свободны от риска, связанного с изменением процентной ставки. Кроме того, в России рынок государственных ценных бумаг в силу ряда причин не является оптимальным для определения безрисковой доходности. Поэтому некоторые аналитики рекомендуют для этой цели использовать данные о доходности но депозитам наиболее надежного банка (из числа доступных для конкретной компании) – это позволяет более точно привязать оценку капитала к фактически сложившимся рыночным условиям.

2. Оценка рыночной премии за риск. Рыночная премия за риск (  ) должна быть рассчитана на основе средней доходности всего рынка ценных бумаг (а не акций отдельной компании), точное определение которой сложно. К тому же возможны два вида средней доходности: фактическая и ожидаемая. Как следствие возможны два варианта рыночной премии за риск:

) должна быть рассчитана на основе средней доходности всего рынка ценных бумаг (а не акций отдельной компании), точное определение которой сложно. К тому же возможны два вида средней доходности: фактическая и ожидаемая. Как следствие возможны два варианта рыночной премии за риск:

1) фактическая премия: исчисляется статистическими методами как среднегодовая величина за предшествующий моменту оценки длительный период (не менее пяти лет) при условии сохранения сложившихся ранее тенденций;

2) ожидаемая премия: определяется на основании модели дисконтированного денежного потока.

Обычно для оценки доходности на рынке ценных бумаг используют известные фондовые индексы и данные биржевой статистики.

3. Оценка β-коэффициентов. Бета-коэффициент является показателем систематического риска – он отражает уровень изменчивости конкретной ценной бумаги по отношению к усредненной и является критерием дохода на акцию по сравнению со средним доходом на рынке ценных бумаг. Общие стандарты для значений β:

β = 0 – доходность данной ценной бумаги не зависит от риска (безрисковая ценная бумага, например, казначейский вексель);

β = 0,5 – ценная бумага реагирует в половину стоимости на изменение риска ценных бумаг;

β = 1,0 – ценная бумага реагирует полностью на изменение рынка ценных бумаг (средний риск);

β = 2,0 – ценная бумага вдвойне реагирует на изменение рынка ценных бумаг.

Произведение β на рыночную премию за риск представляет собой премию за риск владения i-й акцией.

Важно понимать, что для оценки стоимости собственного капитала компании необходимы данные о будущем риске, тогда как фактические значения β-коэффициентов являются историческими (определяются путем обработки данных биржевой статистики). В связи с тем что исторические значения не являются бесспорными критериями оценки будущего риска, были разработаны методики их корректировки, что привело к появлению других видов β-коэффициента: уточненного и фундаментального.

Корректирующие поправки для β-коэффициента в обоих случаях определяются экспертами. Таким образом, расчет по модели САРМ во многом зависит от профессиональных качеств аналитика, что снижает уровень объективности в оценке стоимости собственного капитала.

Несколько более простым методом оценки финансовых активов является метод дисконтирования денежного потока, который предполагает расчет дисконтированной стоимости ожидаемого "потока дивидендов" по следующей формуле:

(9.3)

(9.3)

где  – рыночная стоимость акции;

– рыночная стоимость акции;  – ожидаемые дивидендные выплаты;

– ожидаемые дивидендные выплаты;  – требуемая доходность (СС); t – количество лет.

– требуемая доходность (СС); t – количество лет.

Для того чтобы определить цену капитала, необходимо из приведенной формулы выразить r, что достаточно сложно. Поэтому на практике используют некоторые упрощения, в частности предполагаемые моделью Гордона.

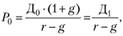

Если доходность акции будет расти в постоянном темпе (прирост величины дивиденда от года к году постоянен и равен некоторой константе g), формула для определения рыночной стоимости акции принимает вид модели Гордона:

(9.4)

(9.4)

где  – последние выплаченные дивиденды; r – требуемая доходность акции с учетом риска; g – темны прироста дивидендов (принимаются постоянными);

– последние выплаченные дивиденды; r – требуемая доходность акции с учетом риска; g – темны прироста дивидендов (принимаются постоянными);  – ожидаемые дивиденды очередного периода.

– ожидаемые дивиденды очередного периода.

Цену капитала в данной модели можно получить, выразив из формулы Гордона доходность акции:

(9.5)

(9.5)

Если предполагается выпуск новых акций, то в формулу вносится корректировка, учитывающая эмиссионные затраты:

(9.6)

(9.6)

где  – эмиссионные затраты, %.

– эмиссионные затраты, %.

Необходимо иметь в виду, что значение прироста дивиденда g в случае выпуска новых акций – величина весьма условная. Поэтому для оценки стоимости капитала при дополнительной эмиссии корректнее использовать начальную формулу дисконтированного потока дивидендов без допущений модели Гордона.

Существует несколько способов определения темпа прироста дивидендов g.

1. На базе исторического темпа прироста. Если темп прироста дивидендов был относительно стабилен в прошлом и с необходимой вероятностью такая тенденция сохранится в будущем, то доходность акции определяется уравнением регрессии вида

(9.7)

(9.7)

где ln – натуральный логарифм; Д – дивиденд на акцию; а и b – коэффициенты уравнения регрессии; Т – год.

Коэффициенты уравнения регрессии находятся методом наименьших квадратов на основании анализа данных о ранее выплаченных дивидендах.

2. На базе оценки прироста нераспределенной прибыли. Модель оценки прироста нераспределенной прибыли имеет вид

(9.8)

(9.8)

где ROE – доходность собственного капитала; b – доля доходов, которую компания реинвестирует.

Модель дает постоянный темп прироста, при этом вводится ряд допущений:

– доля нераспределенной прибыли остается неизменной;

– ожидаемая доходность собственного капитала останется неизменной;

– компания нс собирается эмитировать новые обыкновенные акции или эти новые акции будут продаваться по номиналу;

– будущие инвестиционные проекты компании будут иметь такую же степень риска, как уже существующие активы.

3. На базе прогнозов фондовых аналитиков – специализированные компании прогнозируют и затем публикуют оценки темпов прироста для большинства крупнейших акционерных компаний.

Модель Гордона имеет следующие ограничения практического применения:

1) модель применима только для компаний, выплачивающих дивиденды;

2) показатель ожидаемой доходности очень чувствителен к изменению коэффициента g,

3) не учитывается фактор риска.

Еще одним методом оценки финансовых активов является метод "доходность облигаций плюс премия за риск". Данный метод предполагает сложение доходности собственных облигаций компании и оцененной премии за риск, которая в данной модели отражает превышение доходности акций/ нераспределенной прибыли над доходностью облигаций.

Доходность облигаций в модели рассчитывается стандартными методами.

Для того чтобы получить оценку премии за риск, необходима обработка данных биржевой статистики. Обычно применяют два основных метода оценки премии:

– на основе аналитического обзора;

– дисконтирование денежного потока.

30.Сущность,состав оборотных активов

Оборотные средства предприятия - это совокупность денежных средств предприятия, предназначенных для образования оборотных фондов и фондов обращения. К оборотным средствам относятся денежные средства, необходимые предприятию для создания производственных запасов на складах и в производстве, для расчётов с поставщиками, бюджетом, для выплаты заработной платы и т. п. Различают состав и структуру оборотных средств. Оборотные средства наряду с основными и рабочей силой являются важнейшим элементом (фактором) производства. Недостаточная обеспеченность предприятия оборотными средствами парализует его деятельность и приводит к ухудшению финансового положения.

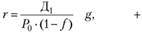

Под составом оборотных средств понимают совокупность элементов, их образующих. Деление оборотных средств на оборотные производственные фонды и фонды обращения определяется особенностями их использования и распределения в сферах производства и реализации продукции. Величина оборотных средств, занятых в производстве, определяется, в основном, длительностью производственных циклов изготовления изделий, уровнем развития техники, совершенством технологии и организации труда. Сумма средств обращения зависит главным образом от условий реализации продукции и уровня организации системы снабжения и сбыта продукции. Соотношение между отдельными элементами оборотных средств, выраженное в процентах, называется структурой оборотных средств. Различие в структурах оборотных средств по отраслям промышленности обусловливается многими факторами, в частности, особенностями организации производственного процесса, условиями снабжения и сбыта, местонахождением поставщиков и потребителей, структурой затрат на производство.

Рассмотрим состав оборотных средств предприятия с помощью схемы (рис. 8.1):

Рис. 8.1. Состав оборотных средств предприятия

Оборотные фонды - обязательный элемент процесса производства, основная часть себестоимости продукции. Чем меньше расход сырья, материалов, топлива и энергии на единицу продукции, тем экономнее расходуется труд, затрачиваемый на их добычу и производство, тем дешевле продукт. Наличие у предприятия достаточных оборотных средств является необходимой предпосылкой для его нормального функционирования в условиях рыночной экономики. К оборотным производственным фондам промышленных предприятий относится часть средств производства (производственных фондов), вещественные элементы которых в процессе труда в отличие от основных производственных фондов расходуются в каждом производственном цикле, и их стоимость переносится на продукт труда целиком и сразу. Вещественные элементы оборотных фондов в процессе труда претерпевают изменения своей натуральной формы и физико-химических свойств. Они теряют свою потребительную стоимость по мере их производственного потребления. Новая потребительная стоимость возникает в виде выработанной из них продукции.

Оборотные производственные фонды предприятия состоят из трёх частей:

· производственные запасы;

· незавершённое производство и полуфабрикаты собственного изготовления;

· расходы будущих периодов.

Производственные запасы - это сырьё, основные материалы, покупные полуфабрикаты, вспомогательные материалы, топливо, тара, запасные части, малоценные и быстроизнашивающиеся предметы.

Незавершённое производство и полуфабрикаты собственного производства - материалы, детали, узлы и изделия, находящиеся в процессе обработки и сборки, а также полуфабрикаты собственного изготовления, не законченные полностью производством в одних цехах предприятия и подлежащие дальнейшей обработке в других цехах того же предприятия.

Вышеперечисленные оборотные фонды в своём «движении» также связаны с фондами обращения. Они включают:

· готовую продукцию на складах;

· товары в пути - продукция отгруженная, но неоплаченная;

· денежные средства на расчётном счету в банке и кассе предприятия;

· средства в расчётах с потребителями, в частности, дебиторская задолженность.

По источникам формирования ОС делятся на собственные и заёмные.

Собственные оборотные средства - это средства, постоянно находящиеся в распоряжении предприятия и формируемые за счёт собственных ресурсов (прибыли и др.).

В процессе движения собственные оборотные средства могут замещаться средствами, являющимися, по сути, частью собственных, авансированными на оплату труда, но временно свободными (в связи с единовременностью выплаты по заработной плате). Эти средства называются приравненными к собственным, или устойчивыми пассивами.

Заемные оборотные средства - кредиты банка, кредиторская задолженность (коммерческий кредит) и др.

Процесс разработки экономически обоснованных величин оборотных средств, необходимых для организации нормальной работы предприятия, называется нормированием оборотных средств. таким образом, нормирование оборотных средств заключается в определении сумм оборотных средств, необходимых для образования постоянных минимальных и в то же время достаточных запасов материальных ценностей, не- снижаемых остатков незавершённого производства и других оборотных средств. Нормирование оборотных средств способствует выявлению внутренних резервов, сокращению длительности производственного цикла, более быстрой реализации готовой продукции.

К нормируемым оборотным средствам относятся средства, находящиеся в производственных запасах, незавершённом производстве, остатках готовой продукции на складах предприятия. Остальные элементы оборотных средств называются ненормируемыми.

Нормы оборотных средств характеризуют минимальные запасы товароматериальных ценностей на предприятии и рассчитываются в днях запаса, нормах запаса деталей, рублях на расчётную единицу и т. д.

Норматив оборотных средств представляет собой произведение нормы оборотных средств на тот показатель, норма которого определена. Рассчитывается в рублях.

Нормирование оборотных средств (Нобс.) представляет собой следующую сумму:

Ноб.с. = Нпр.з. + Нн.пр. + Нг.п., [руб.]

где Нпрз, - нормирование производственных запасов; Ннпр. - нормирование незавершённого производства; Нгп. - нормирование запасов готовой продукции.

Очень важное значение имеет знание и анализ структуры оборотных средств на предприятии, так как она, в определённой мере, характеризует финансовое состояние предприятия на тот или иной момент работы.

Под структурой оборотных средств понимается соотношение их отдельных элементов во всей совокупности.

Структура оборотных средств на предприятии непостоянна и изменяется в динамике под влиянием многих причин. Рассмотрим примерную структуру оборотных средств на машиностроительном предприятии (табл. 8.1).

Таблица 8.1

| Оборотные фонды (82 %) | Фонды обращения (18 %) | |||||

| Производ ственные запасы 57 % | Незавершенное производство 17 % | Расходы будущих периодов 8 % | Готовая продукция на складах 5 % | Продукция отгруженная, неоплаченная 7 % | Средства в расчётах 4 % | Денежные средства в кассе, банках 2 % |

Чрезмерное увеличение доли дебиторской задолженности, готовой продукции на складе, незавершённого производства свидетельствует об ухудшении финансового состояния предприятия.

Дебиторская задолженность характеризует отвлечение средств из оборота данного предприятия и использования их дебиторами, должниками в своём обороте. Повышение доли незавершённого производства готовой продукции на складе указывает на отвлечение оборотных средств из оборота, снижение объёма реализации и, следовательно, прибыли. Всё это свидетельствует о том, что на предприятии оборотными средствами необходимо управлять с целью оптимизации их структуры и повышения их оборачиваемости. Всемерное улучшение использования оборотных фондов - одна из важнейших задач промышленных предприятий. Чем лучше используется сырьё, топливо, вспомогательные материалы, тем меньше их расходуется для выработки определённого количества продукции, тем самым создаётся возможность увеличить объём производства промышленной продукции.

31. Содержание и порядок разработки политики управления краткосрочными активами

Разработка политики управления оборотными активами на краткосрочную перспективу - процесс, требующий тщательной проработки, детализации по каждому из элементов текущих активов; именно поэтому решения принимаются совместно руководителями ключевых направлений (финансового, коммерческого, производственного), а утверждается план действий генеральным директором.

Какова последовательность действий менеджеров, отвечающих за решения по управлению оборотным капиталом в рамках разработанной политики?

Выделяют несколько этапов процесса управления оборотным капиталом. К ним относятся:

o анализ объема и структуры оборотных активов компании;

o выбор стратегии управления оборотными активами;

o определение потребности в оборотных активах;

o разработка политики управления основными категориями оборотных активов: запасами, дебиторской задолженностью, денежными средствами.

Оперативный анализ объема и структуры оборотных активов

Принятие любого управленческого решения базируется на результатах анализа ситуации, исходя из опыта прошлых лет. Финансовое положение компании, показатели ее ликвидности и платежеспособности непосредственно зависят от того, насколько быстро средства, вложенные в текущие активы, превращаются в реальные деньги. Следовательно, необходимо провести анализ состава, структуры и динамики текущих активов за несколько отчетных периодов.

Цель анализа - оценка достаточности текущих (оборотных) активов и эффективности их использования. Если эти необходимые условия выполняются, компания может поддерживать ликвидность во времени, сохраняя заданный уровень рентабельности текущих активов.

Исходить следует из ключевой задачи управления текущими активами, которая состоит в обеспечении компромисса между ликвидностью и рентабельностью текущих активов.

Качество решения поставленной задачи определяется тем, насколько эффективно используются в компании оборотные активы. Могут быть выделены несколько критериев оценки их доходности.

Критерии эффективности использования текущих активов:

o оптимальная структура текущих активов (какая часть текущих активов финансируется за счет собственных средств и каким образом ресурсы распределены в операционном цикле);

o рост оборачиваемости текущих активов (с какой периодичностью средства, вложенные в оперативную деятельность, возвращаются в компанию);

o рост рентабельности текущих активов (какую прибыль получает компания с каждого рубля, находящихся на балансе текущих активов).

Получить дополнительную информацию о качестве менеджмента в отношении текущих активов позволяет анализ структуры и состава текущих активов, в процессе которого выявляется наличие (или отсутствие) негативных тенденций, определяющих риск снижения ликвидности и платежеспособности, служащими ключевыми факторами оценки кредитоспособности компании.

Анализ текущих активов позволяет:

o оценить эффективность использования ресурсов в оперативной деятельности компании;

o определить ликвидность компании, т.е. возможность своевременно погасить краткосрочные обязательства;

o выяснить, во что вкладываются оборотные средства компании в течение финансового цикла;

o оценить достаточность текущих активов для обеспечения операционной деятельности.

Величина и структура текущих активов должны соответствовать потребностям компании, которые отражены в бюджете.

Процесс аналитической работы всегда связан с проблемой выбора оценочных показателей в соответствии с четко сформулированными задачами исследования. Набор показателей и порядок их расчета может корректироваться в зависимости от специфики бизнеса, но выделяют группу базовых индикаторов, "работающих" в абсолютном большинстве компаний (табл. 10.2).

Представленная система показателей дополняется характеристиками структуры оборотных активов компании; рассчитывается доля каждого элемента, входящего в состав оборотных активов, в общей их величине (например, Запасы / ТА и т.д.). Все индикаторы анализируются в динамике и в сопоставлении со среднеотраслевыми значениями (подробнее см. главу "Анализ и оценка риска утраты ликвидности компании").

Основные этапы анализа текущих активов включают:

o выбор нескольких отчетных периодов, прибыль за которые приблизительно одинакова;

Таблица 10.2. Показатели динамики, оборачиваемости и рентабельности текущих активов

o выбор из указанных периодов тех, где один и тот же размер прибыли обеспечивался меньшей величиной текущих активов;

o выявление факторов, оказывающих влияние на существенный рост (снижение) отдельных элементов, входящих в состав оборотных активов;

o выбор и расчет показателей структуры и эффективности использования текущих активов, интерпретация их динамики;

o формулировка выводов и рекомендаций по результатам проведенного анализа.

Вспомогательными инструментами служат внутренние регламенты и аналитические формы, обеспечивающие любую степень детализации информации для менеджеров, сотрудников экономических служб, аналитических подразделений, отделов внутреннего аудита. Например, система контрольных счетов - форм, отражающих движение каждого из компонентов оборотных активов (отчет о структуре активов, реестр старения дебиторской задолженности, отчет о номенклатуре запасов).

Таким образом, в результате постоянного мониторинга эффективности использования оборотного капитала выявляется соответствие его размеров заявленным в бюджете, разрабатывается система мер по снижению риска утраты ликвидности компании и поддержанию платежеспособности, оценивается доходность вложений в оборотные активы.

32.

33.Политика управления запасами

Политика управления запасами на предприятии: основные этапы формирования и инструменты

Образование запасов является объективным условием процесса воспроизводства, обеспечивающим его непрерывность и в тоже время означает временное омертвление вложенных в них оборотных средств. Так, из материалов, находящихся в запасах, в период их хранения не создается новая стоимость. Поэтому требованием, предъявляемым к совокупному запасу, является максимально возможное его сокращение при одновременном повышении степени мобильности.

Процесс образования запасов носит по преимуществу вероятностный характер. Это динамическая категория, и она должна учитываться при решении задачи управления запасами. С этой целью применяются специально разработанные методики нормирования производственных и товарных запасов. Руководствуясь ими, предприятия определяют нормы запасов, которые используются в балансовых расчетах и служат основой для контроля и учета уровня запасов и оперативного управления ими, совершенствования их структуры.

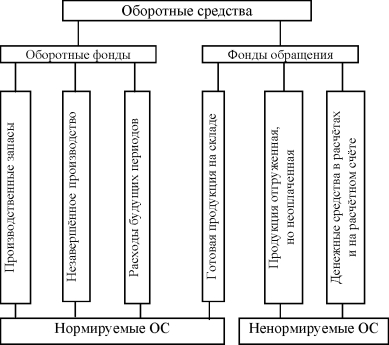

Политика управления запасами представляет собой часть общей политики управления оборотными активами предприятия, заключающейся в оптимизации общего размера и структуры запасов товарно-материальных ценностей, минимизации затрат по их обслуживанию и обеспечении эффективного контроля за их движением.

Разработка политики управления запасами охватывает ряд последовательно выполняемых этапов работ, основными из которых являются (рис. 1).

Рис. 1. Основные этапы формирования политики управления запасами на предприятии

Дадим краткую характеристику каждого из вышеназванных этапов.

1. Анализ запасов товарно-материальных ценностей в предшествующем периоде имеет свой инструментарий.

На первом этапе анализа рассматриваются показатели общей суммы запасов товарно-материальных ценностей — темпы ее динамики, удельный вес в объеме оборотных активов и т.п.

На втором этапе анализа изучается структура запасов в разрезе их видов и основных групп, выявляются сезонные колебания их размеров.

На третьем этапе анализа изучается эффективность использования различных видов и групп запасов и их объема в целом, которая характеризуется показателями их оборачиваемости.

На четвертом этапе анализа изучаются объем и структура текущих затрат по обслуживанию запасов в разрезе отдельных видов этих затрат.

2. Определение целей формирования запасов. Запасы товарно-материальных ценностей, включаемых в состав оборотных активов, могут создаваться на предприятии с разными целями:

а) обеспечение текущей производственной деятельности (текущие запасы сырья и материалов);

б) обеспечение текущей сбытовой деятельности (текущие запасы готовой продукции);

в) накопление сезонных запасов, обеспечивающих хозяйственный процесс в предстоящем периоде (сезонные запасы сырья, материалов и готовой продукции) и т.п.

3. Оптимизация размера основных групп текущих запасов. Для оптимизации размера текущих запасов товарно-материальных ценностей используется ряд моделей, среди которых наибольшее распространение получила «Модель экономически обоснованного размера заказа» [Economic ordering quantity — EOQ model].

Расчетный механизм модели EOQ основан на минимизации совокупных операционных затрат по закупке и хранению запасов на предприятии.

4. Оптимизация общей суммы запасов товарно-материальных ценностей, включаемых в состав оборотных активов.

Расчет оптимальной суммы запасов каждого вида (в целом и по основным группам учитываемой их номенклатуры) осуществляется по формуле: Зп = (Нтх * Оо) + Зсх + Зцн , (1.12)

где

Зп — оптимальная сумма запасов на конец рассматриваемого периода;

Нтх — норматив запасов текущего хранения в днях оборота;

Оо — однодневный объем производства (для запасов сырья и материалов) или реализации (для запасов готовой продукции) в предстоящем периоде;

Зсх — планируемая сумма запасов сезонного хранения;

Зин — планируемая сумма запасов целевого назначения других видов.

5. Построение эффективных систем контроля за движением запасов на предприятии. Основной задачей таких контролирующих систем, которые являются составной частью финансового контроллинга предприятия, является своевременное размещение заказов на пополнение запасов и вовлечение в хозяйственный оборот излишне сформированных их видов.

6. Реальное отражение в финансовом учете стоимости запасов товарно-материальных ценностей в условиях инфляции.

При стабильной экономической ситуации с незначительными инфляционными процессами и изменением уровня цен запасы учитывают по стоимости их приобретения. Но при изменении ситуации в сторону возможного признания гиперинфляции, а также при нестабильности рынка, проявляющейся в существенном колебании цен, применение оценки по фактической себестоимости (цене приобретения), перестает давать объективную оценку их реальной стоимости и хозяйственной полезности как источника потенциального дохода.

В связи с изменением номинального уровня цен на товарно-материальные ценности в условиях инфляционной экономики, цены, по которым сформированы их запасы, требуют соответствующей корректировки к моменту производственного потребления или реализации этих активов.

Если такая корректировка цен не будет произведена, реальная стоимость запасов этих активов будет занижаться, а соответственно будет занижаться и реальный размер инвестированного в них капитала. Это нарушит объективность оценки состояния и движения этого вида активов в процессе финансового менеджмента.