Порядок выплаты дивидендов акционерным обществом

Дивидендная политика представляет собой составную часть общей политики управления

прибылью, заключающуюся в оптимизации пропорций между потребляемой и

капитализируемой ее частями с целью максимизации рыночной стоимости предприятия.

Порядок выплаты дивидендов российским АО установлен ГК РФ (ст. 102), Федеральным

законом РФ «Об АО» и положениями, разрабатываемыми и утверждаемыми АО для внутреннего

пользования.

Дивиденды выплачиваются ежеквартально, раз в полгода, раз в 9 месяцев или 1 раз в год. Выплаты промежуточных дивидендов возможны, если это предусмотрено в уставе АО. Если выплачен промежуточный дивиденд, то годовой дивиденд учитывает выплаты промежуточного. Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев финансового года может быть принято в течение трех месяцев после окончания соответствующего периода. Источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества), которая определяется по данным бухгалтерской отчетности общества.

Решение о выплате промежуточных дивидендов, размере дивиденда и форме его выплат по акциям каждой категории принимается советом директоров общества. Решение о выплате годового дивиденда принимается общим собранием акционеров по рекомендации совета директоров. При этом размер годового дивиденда не может быть больше рекомендованных советом директоров и меньше выплаченных промежуточных дивидендов. Общее собрание акционеров вправе принять решение о невыплате дивидендов по акциям определенных категорий, а также о выплате дивидендов по привилегированным акциям в неполном размере. Если дивиденд объявлен общим собранием, то его выплата является обязательной.

Как правило, дивиденды выплачиваются наличными деньгами за вычетом налога на доходы

физических лиц. Однако, дивиденды могут быть выплачены и имуществом или акциями.

Выплата дивидендов акциями обоснована, если:

компания испытывает затруднения с наличностью, но стремиться сохранить дивиденд;

компания, инвестируя значительную часть прибыли в производство, сохраняет определенный уровень дивидендов. Важно обратить внимание, что в этом случае не размывается контрольный пакет акций;

менеджеры компании стремятся изменить структуру собственников, выплачивая части акционеров (менеджерам высшего уровня) дивиденды акциями.

Дата выплаты дивидендов (годового) определяется уставом общества или решением общего

собрания акционеров. Дата выплаты промежуточных дивидендов устанавливается решением совета директоров; выплата не может начать ранее 30 дней после принятия решения. Для каждой выплаты дивидендов составляется список лиц, имеющих право на получение дивидендов, так как все акции в России именные. Такими лицами являются акционеры и номинальные держатели акций. (Номинальные держатели акций осуществляют доверительное управление пакетами акций, переданными им акционерами).

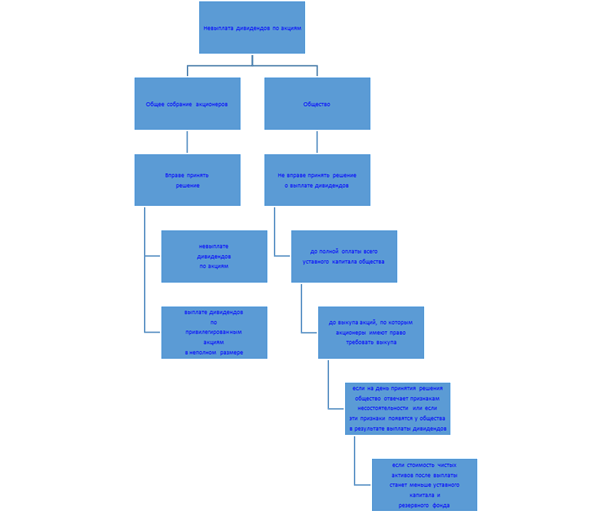

В соответствии со ст. 43 ФЗ «Об акционерных обществах» предприятие не вправе принимать решение о выплате дивидендов по акциям (рисунок):

- до полной оплаты всего уставного капитала общества;

- до выкупа акций, по которым акционеры имеют право требовать выкупа;

- если на момент выплаты дивидендов общество отвечает признакам несостоятельности, или если эти признаки появятся у общества в результате выплаты дивидендов;

- если не принято решение о выплате в полном размере по привилегированным акциям, размер дивиденда по которым определен уставом общества;

- если стоимость чистых активов станет меньше после выплаты дивидендов его уставного капитала, резервного фонда и превышения над номинальной стоимостью ликвидационной стоимости размещения привилегированных акций (схема).

Рисунок – Случаи невыплаты дивидендов акционерным обществом

Под стоимостью чистых активов акционерного общества понимается величина, определяемая путем вычитания из суммы активов акционерного общества (оборотные и внеоборотные, за исключением задолженности участников (учредителей) по взносам в уставный капитал) суммы его обязательств, принимаемых к расчету (долгосрочных обязательств по займам и кредитам, прочих долгосрочных обязательств; краткосрочных обязательств по займам и кредитам; кредиторской задолженности; задолженности участникам (учредителям) по выплате доходов; резервов предстоящих расходов; прочих краткосрочных обязательств).

Теории выплаты дивидендов

Главной целью финансового управления предприятием является максимизация его стоимости, поэтому так важно правильно оценить влияние, которое окажет выплата дивидендов на финансовое состояние предприятия и стоимость акций.

Дивидендная политика представляет собой составную часть общей политики управления прибылью, заключающуюся в оптимизации пропорций между потребляемой и капитализируемой ее частями с целью максимизации рыночной стоимости предприятия.

Формированию оптимальной дивидендной политики в странах с развитой рыночной экономикой посвящены многочисленные теоретические исследования.

Наиболее распространенными теориями, связанными с формированием дивидендной ной политики, являются:

1. Теория независимости (иррелевантности) дивидендов. Ее авторы — Модильяни и Миллер утверждают, что выбранная дивидендная политика (структура капитала) не оказывает никакого влияния на рыночную стоимость предприятия (цену акций), ни на благосостояние собственников в текущем или перспективном периоде. ММ представили наиболее убедительные доказательства незначительности той роли, которую играют дивиденды. Логика этой теории такова. Если компания получила прибыль и имеет возможность ее инвестировать в проект, генерирующий доходность, равную в среднем по компании, то она может выбрать один из трех вариантов: 1) реинвестировать прибыль в полном объеме; 2) выплатить всю прибыль в виде дивидендов и профинансировать проект за счет дополнительной эмиссии акций; 3) часть прибыль выплатить в виде дивидендов, а проект профинансировать за счет двух источников – нераспределенной прибыли и доходом от эмиссии акций. Принимая решения в области финансовых вложений, инвестор обращает внимание на доходность вложений, складывающейся из дивидендной и капитализированной доходностей. При наличии определенных оговорок ни один из трех вариантов выплаты дивидендов не меняет общей доходности, а приводит к изменению структуры доходности. Во втором случае акционеры получают весь доход в виде дивидендов, а капитализируемая доходность равна 0. Таким образом, каждый из трех вариантов равноценен для инвесторов.

Другой пример. Компания не выплачивает дивиденды и полностью реинвестирует свою прибыль. Акционер, желающий получить 10% «дивидендный» доход от обладания своими акциями, может сделать это, продавая по 10% своих акций ежегодно. В случае, если компания, выплачивающая высокие дивиденды, обеспечивает инвестору 15% доход (при условии, что он ожидает только 10%), то инвестор может использовать излишний для него доход на приобретение дополнительных акций этой же компании.

Данная теория выплата дивидендов характеризуется наличием определенных ограничений: на рынке отсутствуют трансакционные затраты; отсутствует налог на прибыль; равноценность для инвесторов дивидендов и доходов от прироста капитала; рынок находится в сильной степени эффективности и др. Очевидно, что далеко не все ограничения оправданны.

На самом деле инвесторы, при продаже акций должны оплачивать услуги брокера, а инвесторы, предпочитающие капитальную прибыль, прежде чем купить акции, должны уплатить налог на доходы физических лиц. Таким образом, на предпочтения инвесторов дивидендная политика может оказывать значительное влияние.

В соответствии с этой теорией дивидендной политике отводится пассивная роль в управлении прибылью.

2. Теория предпочтительности дивидендов («синица в руках») — авторы Джон Литнер и Майрон Гордон утверждают, что каждая единица текущего дохода (выплаченного в форме дивидендов) стоит всегда больше, чем доход, отложенный на будущее, в связи с присущим ему риском. Исходя из этой теории, максимизация дивидендных выплат предпочтительней, чем капитализация прибыли, поскольку дивидендная составляющая требуемой доходности (Дивиденды/Рыночная цена акций) подвержена меньшему риску, чем составляющая q – темп роста прибыли). Текущие дивидендные выплаты уменьшают уровень неопределенности инвесторов относительно целесообразности и выгодности инвестирования в данную компанию; тем самым их удовлетворяет меньшая норма прибыли на инвестированный капитал, используемая в качестве ставки дисконтирования, что приводит к возрастанию рыночной стоимости собственного капитала. Напротив, если дивиденды не выплачиваются, неопределенность увеличивается, приемлемая для акционеров нома прибыли растет, что приводит к снижению рыночной стоимости акционерного капитала. Таким образом, увеличивая долю прибыли, направляемую на выплату дивидендов, можно способствовать рыночной стоимости предприятия.

3. Теория минимизации дивидендов (налоговых предпочтений). В соответствии с этой теорией с позиции акционеров приоритетное значение имеет не дивидендная, а капитализированная доходность. Это объясняется тем, что доход от капитализации прибыли облагается налогом по меньшей ставке, чем полученные дивиденды (в США, но не в России). Кроме того, налог на прирост капитала отсрочивается до момента фактической продажи акций. По этим причинам эффективный налог на прирост капитала (с учетом фактора стоимости денег во времени) оказывается меньше, чем налог на дивидендный доход. Дивидендная политика должна обеспечивать минимизацию дивидендных выплат, а соответственно максимизацию капитализации прибыли.

4. Сигнальная теория дивидендов. Эта теория построена на том, что основные модели оценки текущей реальной рыночной стоимости акций в качестве базисного элемента используют размер выплачиваемых по ней дивидендов. Дивиденды оказывают влияние на цену акций, поскольку они передают информацию о прибыльности предприятия. ММ отметили тот факт, что предприятия с неохотой снижают дивиденды, а следовательно, они также и не повышают их, если в будущем не предполагают получать более большую стабильную прибыль. Таким образом, ММ утверждали, что рост дивидендов выше ожидаемого уровня должен стать инвесторам неким «сигналом», что руководство предприятия ожидает в будущем хорошие результаты его работы, и этот факт может положительно повлиять на курс акций. И наоборот, снижение дивидендов или меньший, чем ожидали инвесторы, их рост является сигналом того, что менеджеры компании ожидают довольно скромную прибыль, что может привести к снижению цены акций. Таким образом, рост уровня дивидендных выплат, как правило, приводит к возрастанию рыночной стоимости акций

5. Теория соответствия дивидендной политики составу акционеров (теория клиентуры). В соответствии с этой теорией компания должна осуществлять такую дивидендную политику, которая соответствует ожиданиям большинства акционеров. Если основной состав акционеров отдает предпочтение текущему доходу, то следует распределять большую часть прибыли на дивиденды, если акционеры преследуют стратегические цели, следовательно, - реинвестировать прибыль. Та часть акционеров, которая с такой дивидендной политикой не согласна, реинвестирует свой капитал в акции других компаний, в результате чего состав клиентуры станет более однородный.

Типы дивидендной политики

Практическое использование теорий дивидендной политики позволило выработать три подхода к формированию дивидендной политики — консервативный, умеренный и агрессивный.

Каждому из этих подходов соответствует определенный тип дивидендной политики.

Таблица – Варианты типов дивидендной политики

| Подход к формированию дивидендной политики | Варианты используемых типов дивидендной политики |

| Консервативный подход | 1. Остаточная политика дивидендных выплат 2. Политика стабильного размера дивидендных выплат |

| Компромиссный (умеренный) подход | 3. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды |

| Агрессивный подход | 4. Политика стабильного уровня дивидендов 5. Политика постоянного возрастания размера дивидендов |

Консервативному подходу соответствуют:

1. Остаточная политика дивидендных выплатпредполагает, что фонд выплаты дивидендов образуется после того, как за счет прибыли удовлетворена потребность в формировании

собственных ресурсов, обеспечивающих в полной мере реализацию инвестиционных возможностей предприятия. Согласно этому типу, любое предприятие, формируя дивидендную политику: 1) определяет оптимальный бюджет капвложений; 2) определяет сумму акционерного капитала, необходимую для финансирования бюджета при заданной структуре капитала; 3) в максимально возможной степени реинвестирует нераспределенную прибыль; 4) выплачивает прибыль, только если имеется больше прибыли, чем требуется для поддержания оптимального бюджета капвложений. Объем выплачиваемых дивидендов при таком типе дивидендной политики определяется:

или

,

,

где ЧП – чистая прибыль предприятия;

РП – реинвестируемая прибыль;

ДСК – целевая доля собственного капитала;

Инв – общая сумма инвестиций за период.

Пример. Предположим, что целевое отношение собственного капитала к общей сумме активов составляет 0,6. Объем предполагаемых инвестиций составляет 5 млн. рублей. В этом случае предприятию потребуется 3 млн. руб. собственного капитала (5 млн. руб.*0,6). Если бы прибыль компании составила 10 млн. руб., то на выплату дивидендов пошло бы 7 млн. прибыли (10 – 3), а на финансирование капвложений фирма использовала бы 3 млн. руб. нераспределенной прибыли и 2 млн. заемного капитала. Если же сумма собственного капитала, необходимая для финансирования проекта, превышает чистую прибыль (17 млн.), то дивиденды бы не выплачивались, а компании пришлось бы осуществлять новую эмиссию акций (1)17*0,6 = 10,2 млн. руб.; 2) 10 – 10,2 = -0,2 млн. руб.).

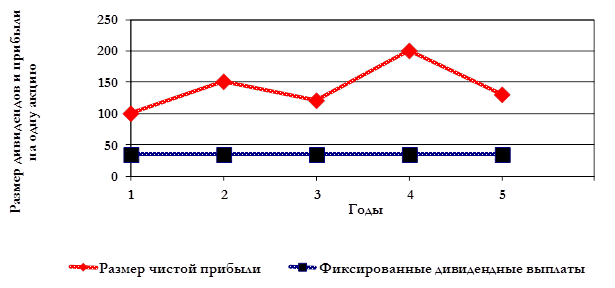

В таблице и на рисунке представлена динамика дивидендов при остаточной политике дивидендных выплат:

Таблица – Дивидендные выплаты при остаточной политике дивидендных выплат

| Показатели | Год | Итого | ||||

| Чистая прибыль | 100 000 | 150 000 | 120 000 | 200 000 | 130 000 | 700 000 |

| Инвестиции | ||||||

| Реинвестируемая прибыль (СК/Активы =0,6) | ||||||

| Остаточные дивиденды |

Графически остаточную политику дивидендных выплат можно представить следующим образом:

Графически остаточную политику дивидендных выплат можно представить следующим образом:

Рисунок – Динамика размера дивидендов на одну акцию при остаточном типе дивидендной политики

Преимущества: политика этого типа обеспечивает высокие темпы развития предприятия,

повышение его финансовой устойчивости.

Недостатки: нестабильность размеров дивидендных выплат, полная непредсказуемость их размеров отрицательно сказывается на формировании уровня рыночной цены акций.

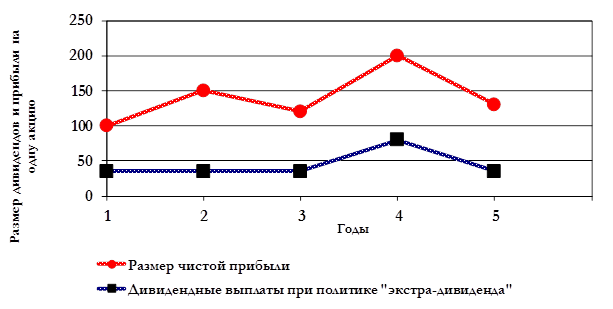

2. Политика фиксированного размера дивидендных выплатпредполагает выплату неизменной их суммы на протяжении продолжительного периода (при высоких темпах инфляции сумма дивидендных выплат корректируется на индекс инфляции). Основной принцип – регулярность выплачиваемых дивидендов. Определяя размер фиксированного дивиденда на некоторую перспективу, предприятия в качестве ориентира используют приемлемые для них значения показателя «дивидендный выход» (таблица):

,

,

где Див – дивиденд на одну акцию;

EPS – чистая прибыль на одну акцию.

Следует отметить, что сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице.

Таблица – Дивидендные выплаты при политике фиксированных дивидендных выплат

| Показатели | Год | Итого | ||||

| Чистая прибыль | 100 000 | 150 000 | 120 000 | 200 000 | 130 000 | 700 000 |

| Инвестиции | 60 000 | 50 000 | 110 000 | 120 000 | 100 000 | 440 000 |

| Фиксированные дивиденды | 35 000 | 35 000 | 35 000 | 35 000 | 35 000 | 175 000 |

Графически динамику дивидендных выплат при политике фиксированных дивидендов можно представить:

|

Рисунок – Динамика размера дивидендов на одну акцию при политике фиксированных дивидендных выплат

Преимущества: надежность, которая создает чувство уверенности у акционеров в неизменности размера текущего дохода вне зависимости от различных обстоятельств, определяет стабильность котировок акций на фондовом рынке.

Недостатки: слабая связь с финансовыми результатами деятельности предприятия. При низком уровне прибыли инвестиционная активность может быть сведена кнулю. Чтобы этого избежать, размер дивидендных выплат устанавливается обычно на низком уровне.

Умеренному подходу соответствует:

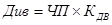

3. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды(политика «экстра-дивиденда») представляет наиболее взвешенный тип. Предполагаетстабильную гарантированную выплату дивидендов в минимально предусмотренном размере (как в предыдущем случае) при высокой связи с финансовыми результатами деятельности предприятия, позволяющей увеличивать размер дивидендов в периоды благоприятной хозяйственной конъюнктуры, не снижая при этом уровень инвестиционной активности (таблица и рисунок).

Таблица – Дивидендные выплаты при политике «экстра-дивиденда»

| Показатели | Год | Итого | ||||

| Чистая прибыль | 100 000 | 150 000 | 120 000 | 200 000 | 130 000 | 700 000 |

| Инвестиции | 60 000 | 50 000 | 110 000 | 120 000 | 100 000 | 440 000 |

| Фиксированные дивиденды | 35 000 | 35 000 | 35 000 | 80 000 | 35 000 | 220 000 |

Зависимость дивидендов от размера чистой прибыли при реализуемой дивидендной политике «экстра-дивидендо» представлена на графике (рисунок).

|

Рисунок – Динамика размера дивидендов на одну акцию при политике «экстра-дивиденда»

Преимущества: надежность, которая создает чувство уверенности у акционеров в неизменности

размера текущего дохода вне зависимости от различных обстоятельств, сглаживает колебание

котировок акций на фондовом рынке.

Недостатки: при продолжительной выплате минимальных размеров дивидендов

инвестиционная привлекательность акций компании снижается и соответственно падает их рыночная

стоимость, «экстра»-дивиденд при слишком частой выплате становится ожидаемым и перестает играть должную роль в поддержании курса акций.

Агрессивному подходу соответствуют:

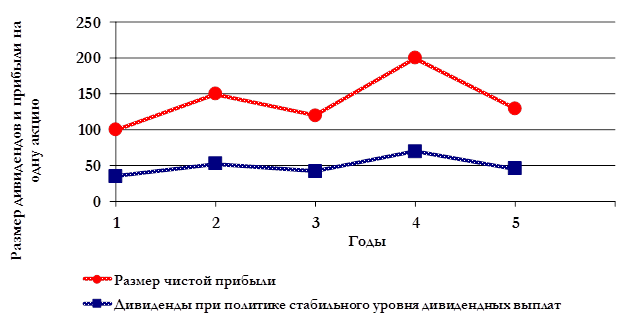

4. Политика стабильного уровня дивидендовпредусматривает установление долгосрочного нормативного коэффициента дивидендных выплат по отношению к сумме прибыли (или норматива распределения прибыли на потребляемую или капитализируемую ее части).

Объем выплачиваемых дивидендов при таком типе дивидендной политики определяется:

,

,

где ЧП - чистая прибыль предприятия;

КДВ - коэффициент дивидендных выплат.

Отсюда:

Таблица – Дивидендные выплаты при политике стабильного уровня дивидендов

| Показатели | Год | Итого | ||||

| Чистая прибыль | 100 000 | 150 000 | 120 000 | 200 000 | 130 000 | 700 000 |

| Инвестиции | 60 000 | 50 000 | 110 000 | 120 000 | 100 000 | 440 000 |

| Стабильные дивиденды (коэффициент дивидендных выплат - 35%) | 35 000 | 52 500 | 42 000 | 70 000 | 45 500 | 245 000 |

На рисунке представлена динамика дивидендов при политике стабильного уровня дивидендных выплат:

|

Рисунок – Динамика размера дивидендов на одну акцию при политике стабильного уровня дивидендных выплат Преимущества: простота формирования дивидендных выплат и тесная связь с размером формируемой прибыли.

Недостатки: нестабильность размеров дивидендных выплат на акцию, определяемая

нестабильностью суммы формируемой прибыли.

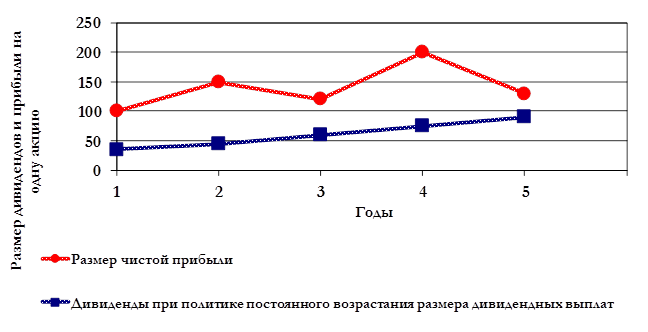

5. Политика постоянного возрастания размера дивидендовпредусматривает стабильное возрастание уровня дивидендных выплат в расчете на одну акцию. Возрастание дивидендов при осуществлении такой политики происходит, как правило, в твердо установленном проценте прироста к их размеру в предшествующем периоде (таблица).

Таблица – Дивидендные выплаты при политике постоянного возрастания дивидендов

| Показатели | Год | Итого | ||||

| Чистая прибыль | 100 000 | 150 000 | 120 000 | 200 000 | 130 000 | 700 000 |

| Инвестиции | 60 000 | 50 000 | 110 000 | 120 000 | 100 000 | 440 000 |

| Возрастающие дивиденды | 35 000 | 45 000 | 60 000 | 75 000 | 90 000 | 305 000 |

Зависимость дивидендов от размера чистой прибыли представлена на рисунке

Рисунок – Динамика размера дивидендов на одну акцию при политике постоянного возрастания размера дивидендных выплат

Преимущества: обеспечение высокой рыночной стоимости акций компании и формирование положительного ее имиджа у потенциальных инвесторов при дополнительных эмиссиях.

Недостатки: отсутствие гибкости в ее проведении и постоянное возрастание финансовой

напряженности (если фонд дивидендных выплат растет быстрее, чем сумма прибыли).