Производственный и финансовый леверидж.

Леверидж – означает действие небольшой силы (рычага), с помощью которого можно перемещать довольно тяжелые предметы.

Операционный леверидж.

Операционный (производственный) леверидж представляет собой отношение зависимости между структурой производственных расходов и величиной прибыли до вычета процентов и налогов. Такой механизм управления операционной прибылью, также называется „операционный леверидж". Действие этого механизма основано на том, что наличие в составе операционных затрат любой суммы постоянных их видов приводит к тому, что при изменении объема реализации продукции, сумма операционной прибыли всегда изменяется еще более высокими темпами. Иными словами, постоянные операционные затраты (издержки) самим фактом своего существования вызывают непропорционально более высокое изменение суммы операционной прибыли предприятия при любом изменении объема реализации продукции вне зависимости от размера предприятия, отраслевых особенностей его операционной деятельности и других факторов.

Однако степень такой чувствительности операционной прибыли к изменению объема реализации продукции неоднозначна на предприятиях, имеющих различное соотношение постоянных и переменных операционных затрат. Чем выше удельный вес постоянных издержек в общей сумме операционных затрат предприятия, тем в большей степени изменяется сумма операционной прибыли по отношению к темпам изменения объема реализации продукции.

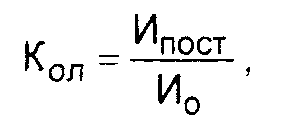

Соотношение постоянных и переменных операционных затрат предприятия, означающий уровень производственного левериджа характеризуется „коэффициентом операционного левериджа", который рассчитывается по следующей формуле:

Где:

Кол - коэффициент операционного левериджа;

Ипост - сумма постоянных операционных издержек;

Ио - общая сумма операционных издержек.

Чем выше значение коэффициента операционного левериджа на предприятии, тем в большей степени оно способно ускорять темпы прироста операционной прибыли по отношению к темпам прироста объема реализации продукции. Т.е. при одинаковых темпах прироста объема реализации продукции предприятие, имеющее больший коэффициент операционного левериджа, при прочих равных условиях всегда будет в большей степени приращивать сумму своей операционной прибыли в сравнении с предприятием с меньшим значением этого коэффициента.

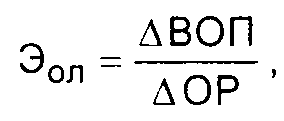

Конкретное соотношение прироста суммы операционной прибыли и суммы объема реализации, достигаемое при определенном коэффициенте операционного левериджа, характеризуется показателем „эффект операционного левериджа". Принципиальная формула расчета этого показателя имеет вид:

Где:

Эол - эффект операционного левериджа, достигаемый при конкретном значении его коэффициента на предприятии;

ΔВОП - темп прироста валовой операционной прибыли, в %;

ΔОР - темп прироста объема реализации продукции, в %.

Эффект воздействия производственного рычага (операционного левереджа) – это изменение выручки от реализации приводящее к изменению прибыли

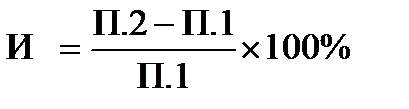

Темп прироста объема выраженных в % определяется по формуле:

Где:

И – изменение, означающее темп прироста, в %;

П.1 – показатель объема, полученный в 1-м периоде, в руб.;

П.2 – показатель объема, полученный в 2-м периоде, в руб.

Финансовый леверидж.

Финансовый леверидж представляет собой отношение зависимости между структурой источников средств и величиной чистой прибыли.

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Финансовый рычагвозникает с появлением заемных средств в объеме используемого предприятием капитала и позволяет предприятию получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительной прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового рычага(финансового левериджа).

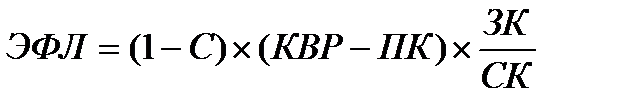

Эффект финансового рычагарассчитывается по формуле:

Где:

ЭФЛ - эффект финансового рычага, заключающийся в приросте коэффициента рентабельности собственного капитала, %;

С - ставка налога на прибыль, выраженная десятичной дробью;

КВР - коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов), %;

ПК - средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала (цена заемного капитала), %;

ЗК - сумма используемого предприятием заемного капитала;

СК - сумма собственного капитала предприятия.

В формуле три составляющие.

1. Налоговый корректор финансового рычага (1 – С).

2. Дифференциал финансового рычага (КВР – ПК).

3. Коэффициент финансового рычага или «плечо» финансового рычага (ЗК / СК).

Использование эффекта финансового рычага позволяет повышать уровень прибыльности собственного капитала предприятия. При выборе наиболее целесообразной структуры источников необходимо учитывать масштабы текущих доходов и прибыли при расширении деятельности за счет дополнительного инвестирования, конъюнктуру рынка капитала, динамику процентных ставок и другие факторы.

Дивидендная политика.

Термин «дивидендная политика» связан с распределением прибыли в акционерных обществах.

Дивиденд - часть прибыли акционерного общества, ежегодно распределяемая между акционерами в соответствии с количеством (суммой) и видом акций, находящихся в их владении. Обычно дивиденд выражается в денежной сумме на акцию. Общая сумма чистой прибыли, подлежащая выплате в качестве дивиденда, устанавливается после уплаты налогов, отчислений в фонды расширения и модернизации производства, пополнения страховых и других резервов, выплаты процентов по облигациям и дополнительных вознаграждений директорам акционерного общества.

Дивидендная политика - политика акционерного общества в области использования прибыли. Дивидендная политика формируется советом директоров в зависимости от целей акционерного общества, и определяет доли прибыли, которые: выплачиваются акционерам в виде дивидендов; остаются в виде нераспределенной прибыли, а также реинвестируется.

Основной целью разработки дивидендной политики является установление необходимой пропорциональности между текущим потреблением прибыли собственниками и будущим ее ростом, максимизирующим рыночную стоимость предприятия и обеспечивающим стратегическое его развитие.

Исходя из этой цели понятие дивидендной политики может быть сформулировано следующим образом:дивидендная политика представляет собой составную часть общей политики управления прибылью, заключающуюся в оптимизации пропорций между потребляемой и капитализируемой ее частями с целью максимизации рыночной стоимости предприятия.

На размер дивиденда оказывают влияния следующие факторы:

- сумма чистой прибыли;

- возможность направления прибыли на выплату дивидендов с учетом других затрат;

- доля привилегированных акций и объявленного по ним фиксированного уровня дивидендов;

- величина уставного капитала и общее количество акций.

Чистая прибыль, которую можно направить на выплату дивидендов определяется по формулам:

ЧПдоа = (ЧП × Дчп / 100) – (Кпа × Дпа / 100)

Где:

ЧПдоа – чистая прибыль направляемая на выплату дивидендов по обыкновенным акциям;

ЧП – чистая прибыль;

Дчп – доля чистой прибыли, направляемая на выплату дивидендов по привилегированным акциям;

Кпа – номинальная стоимость количества привилегированных акций;

Дпа – уровень дивидендов по привилегированным акциям (в процентах к номиналу).

Доа = (ЧПд / (Ка – Кпа)) × 100

Где:

Доа – уровень дивидендов по обыкновенным акциям;

ЧПд – чистая прибыль направляемая на выплату дивидендов по акциям;

Ка - номинальная стоимость количества всех акций;

Кпа - номинальная стоимость количества привилегированных акций.

Факторы, влияющие на выработку дивидендной политики:

- правовые факторы (выплата дивидендов регулируется Законом РФ «Об акционерных обществах»);

- условия контрактов (ограничения, связанные с минимальной долей реинвестируемой прибыли, при заключении кредитных договоров с банками);

- ликвидность (выплата не только денежными средствами, но и другим имуществом, например акциями);

- расширение производства (ограничения в выплате дивидендов);

- интересы акционеров (обеспечения высокого уровня рыночной стоимости компании);

- информационный эффект (информация о невыплате дивидендов может привести к снижению курсов акций).

Дивидендная политика напрямую зависит от выбранной методики выплаты дивидендов, отраженной в различных видах дивидендной политики (табл. ).

Таблица