Сценарии развития предприятия и эффективность использования заёмных финансовых ресурсов

Для составления сценариев развития предприятия в 2014 году на основе квартальной отчётности за период с 2011 по 2013 годы сформируем прогноз баланса и отчёта о финансовых результатах за 2014 год.

Для прогнозирования стороки «Выручка» использовали линию тренда (рисунок 2.4).

Рисунок 2.4 – Прогнозирование строки «Выручка»

Для прогнозирования строки «Себестоимость» делали прогноз доли затрат в выручке с помощью линии тренда (рисунок 2.5).

Коммерческие расходы спрогнозировали на основе средних значений, причём следует иметь ввиду, что данный вид расходов в IV квартале каждого года резко возрастает.

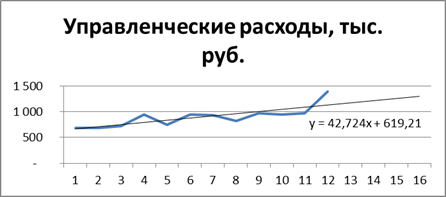

Для прогнозирования управленческих расходов использовали линию тренда (рисунок 2.6).

Для прогнозирования прочих доходов, прочих расходов использовали среднее значение.

Рисунок 2.5 – Прогнозирование строки «Себестоимость»

Рисунок 2.6 – Прогнозирование строки «Управленческие расходы»

При составлении баланса исходили из того, что чистая прибыль в 2014 году полностью переходит в нераспределённую прибыль, 50% чистой прибыли в денежные средства; основные средства с начала 2014 года увеличились на 3 млн. руб.

Рассмотрим сценарии развития предприятия при использовании заёмных средств (табл. 2.9 ). Оптимистичный вариант предполагает 100 %-ую загрузку нового оборудования, прирост объёма продаж составит 60 000 тыс. руб. Оптимальный вариант предполагает 67%-ую загрузку нового оборудования, прирост объёма продаж составит 40 000 тыс. руб. Пессимистичный вариант предполагает 33%-ую загрузку нового оборудования, прирост объёма продаж составит 20 000 тыс. руб.

Также рассчитаем период окупаемости инвестиций (приложение В).

Формула расчета периода окупаемости имеет вид:

, (3.8)

, (3.8)

где PP — период окупаемости (лет);

I0 — первоначальные инвестиции;

— годичная сумма денежных поступлений от реализации инвестиционного проекта.

— годичная сумма денежных поступлений от реализации инвестиционного проекта.

Таблица 2.9 - Сценарии развития предприятия

| На 31 декабря 2013 года | Без использования заёмных средств | С использованием заемных средств | |||

| Оптимистичный | Оптимальный | Пессимистичный | |||

| АКТИВ | |||||

| I. Внеоборотные активы | |||||

| Основные средства | |||||

| Итого по разделу I | |||||

| II. Оборотные активы | |||||

| Запасы | |||||

| Дебиторская задолженность | |||||

| Денежные средства и денежные эквиваленты | |||||

| Итого по разделу II | |||||

| БАЛАНС | |||||

| ПАССИВ | |||||

| III. Капитал и резервы | |||||

| Уставный капитал | |||||

| Нераспределенная прибыль (непокрытый убыток) | |||||

| Итого по разделу III | |||||

| IV. Долгосрочные обязательства | |||||

| Прочие долгосрочные обязательства | 9 750 | ||||

| Итого по разделу IV | |||||

| V. Краткосрочные обязательства | |||||

| Кредиторская задолженность | |||||

| Итого по разделу V | |||||

| БАЛАНС | |||||

| Наименование показателя | |||||

| Выручка | 42 596 | ||||

| Себестоимость продаж | 26 545 | ||||

| Валовая прибыль (убыток) | 16 051 | ||||

| Коммерческие расходы | |||||

| Управленческие расходы | |||||

| Прибыль (убыток) от продаж | 11 534 | ||||

| Прочие доходы | |||||

| Прочие расходы | |||||

| Прибыль (убыток) до налогообложения | 11 589 | ||||

| Прочее | |||||

| Чистая прибыль (убыток) | 9 736 | ||||

| Показатели эффективности | |||||

| Срок окупаемости | - | - | 1,1 | 2,1 | 20,5 |

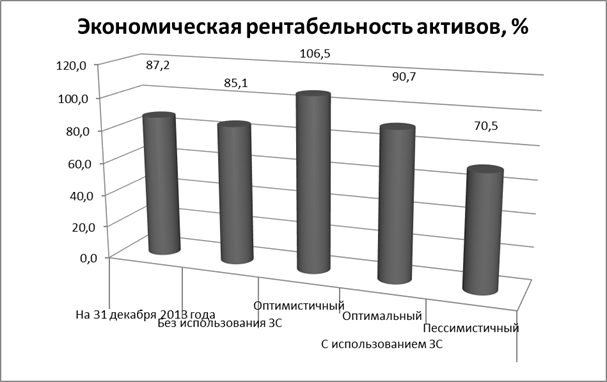

| ЭР | 87,2 | 85,1 | 106,5 | 90,7 | 70,5 |

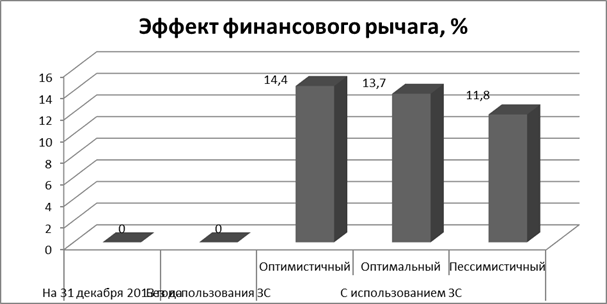

| ЭФР | 14,4 | 13,7 | 11,8 | ||

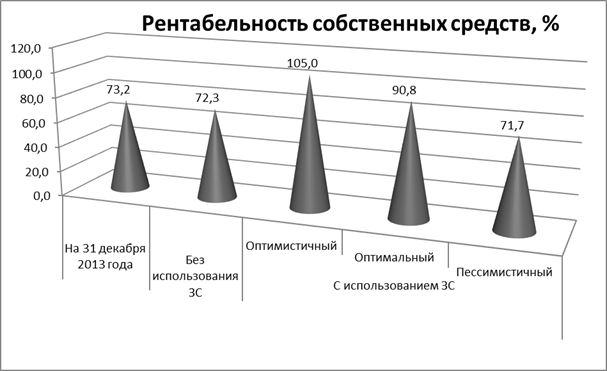

| РСС | 73,2 | 72,3 | 105,0 | 90,8 | 71,7 |

| ЭФР/РСС | 0,1 | 0,2 | 0,2 |

В таблице 2.9 также приведены следующие показатели эффективности.

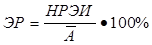

Экономическая рентабельность активов, характеризующая прибыльность использования активов, рассчитывается по формуле:

, (2.9)

, (2.9)

где ЭР - экономическая рентабельность активов, %;

НРЭИ - нетто-результат эксплуатации инвестиций;

- среднегодовая стоимость активов.

- среднегодовая стоимость активов.

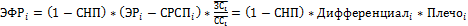

Эффект финансового рычага (ЭФР) - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего:

, (2.10)

, (2.10)

где ЭФРi - уровень эффекта финансового рычага i-го года,%;

СНПi - ставка налога на прибыль i-го года ;

СРСПi - средняя расчетная ставка процента i-го года, в %

- среднегодовая величина заемных средств, используемых в анализируемом i-м периоде;

- среднегодовая величина заемных средств, используемых в анализируемом i-м периоде;

- среднегодовая величина собственных средств, используемых в анализируемом i-м периоде.

- среднегодовая величина собственных средств, используемых в анализируемом i-м периоде.

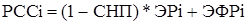

Рентабельность собственных средств,%:

(2.11)

(2.11)

Из таблицы 2.9 видно, что при оптимистичном и оптимальном варианте экономическая рентабельность превышает такой же показатель при условии финансирования только за счёт собственных источников (рисунок 2.7).

Рисунок 2.7 – Экономическая рентабельность активов, %

К тому же при условии использования заёмных средств появляется эффект финансового рычага (рисунок 2.8), что ведёт к увеличению рентабельности собственных средств при любом сценарии (рисунок 2.9).

Таким образом, из полученных сценариев видно, что использование заёмных средств (с помощью финансового лизинга) положительно скажется на деятельности организации, так как значения показателей (экономическая рентабельность, эффект финансового рычага, рентабельность собственных средств) выше показателей в ситуации без использования заёмных средств. Период окупаемости инвестиций составит 1 год 2 мес. и 2 года 2 мес. соответственно.

Рисунок 2.8 – Эффект финансового рычага,%

Рисунок 2.9 – Рентабельность собственных средств, %

Оценка показателей финансовой устойчивости организации при различных сценариях приведена в приложении Г.

ЗАКЛЮЧЕНИЕ

Итак, для обеспечения предприятия необходимыми денежными средствами и, следовательно, нормальной финансовой устойчивости в целях оптимизации получаемой прибыли необходима разработка финансовой стратегии.

Финансовая стратегия представляет собой один из важнейших видов функциональной стратегии предприятия.

Объектом исследования в данной работе выступает организация ООО «МД-Принт», занимающаяся оказанием услуг в области полиграфии. Для оптимизации работы данного предприятия необходимо разработать финансовую стратегию. Ввиду стремительного развития технологий в области оказания полиграфичеких услуг, генеральная финансовая стратегия составляется сроком на один год.

Из множества методик разработки финансовой стратегии для применения к организации ООО «МД-Принт» была выбрана методика, использующая матрицу финансовых стратегий французских учёных Франшона и Романе.

Рассчитав результат хозяйственной деятельности, финансовой деятельности и финансово-хозяйственной деятельности предприятия, выяснили, что предприятие ООО «МД-Принт» относится к первому квадрату «Отец семейства». Это свидетельствует о том, что: темпы роста оборота ниже потенциально возможных, не все внутренние ресурсы предприятия задействуются; предприятие обходится во всевозрастающей пропорции собственными средствами, почти не пользуясь эффектом финансового рычага.

Таким образом, предприятию «МД-Принт» целесообразно выбрать политику привлечения заёмных средств и расширения производства.

Помимо оказания услуг печати на рулонных мягких тканях, предприятию целесообразно производить печать также на твёрдых листовых материалах, так как в настоящее время это пользуется большим спросом. Для этого необходимо осуществить покупку нового оборудования - принтера Осе Arizona 360GT, средняя рыночная стоимость которого составляет 10 000 000 руб.

Для покупки данного оборудования должны быть привлечены заёмные средства. Для организации ООО «МД-Принт» наиболее приемлемые формы привлечения заёмных средств, это долгосрочный банковский кредит и финансовый лизинг. Рассчитав денежные потоки по долгосрочному банковскому кредиту и финансовому лизингу, приведенным к настоящей стоимости, выяснили, что организации ООО «МД-Принт» целесообразней выбрать в качестве источника заёмных финансовых ресурсов финансовый лизинг.

При рассмотрении сценариев развития предприятия на 2014 год предполагалось следующее. Оптимистичный вариант предполагает 100 %-ую загрузку нового оборудования, прирост объёма продаж составит 60 000 тыс. руб. Оптимальный вариант предполагает 67%-ую загрузку нового оборудования, прирост объёма продаж составит 40 000 тыс. руб. Пессимистичный вариант предполагает 33%-ую загрузку нового оборудования, прирост объёма продаж составит 20 000 тыс. руб.

Проанализировав такие показатели эфффективности, как экономическая рентабельность активов, эффект финансового рычага и рентабельность собственных средств, пришли к выводу, что использование заёмных средств (с помощью финансового лизинга) положительно скажется на деятельности организации, так как значения показателей выше показателей в ситуации без использования заёмных средств (при условии высокой или средней загрузки нового оборудования).

Таким образом, разработанная финансовая стратегия положительно скажется на деятельности организации ООО «МД-Принт».

В 2014 году при оптимистичном сценарии экономическая рентабельность активов возрастёт на 19,3% по сравнению с 2013 годом, эффект финансового рычага на 14,4%, рентабельность собственных средств на 31,8%. Срок окупаемости инвестиций составит 1 год 2 месяца..

При оптимальном сценарии экономическая рентабельность активов возрастёт на 3,5% по сравнению с 2013 годом, эффект финансового рычага на 13,7%, рентабельность собственных средств на 17,6%. Срок окупаемости инвестиций составит 2 года 2 месяца.

При пессимистичном сценарии развития экономическая рентабельность активов падает на 16,7%, но при этом эффект финансового рычага вырастает на 11,8%, срок окупаемости инвестиций составит 20 лет 6 месяцев.

Балльная оценка финансовой устойчивости при различных сценариях показала, что в любом случае на предприятии сохраняется отличное финансовое состояние, характеризующееся абсолютной финансовой устойчивостью и платежеспособностью.