Стоимость привлечения капитала и средневзвешенная стоимость капитала 1 страница

Понятие стоимости капитала занимает особое место при разработке финансовой и инвестиционной стратегии компании и характеризует среднегодовой уровень затрат компании по привлечению и обслуживанию капитала, выраженный в процентах. Затраты на капитал являются неявными затратами компании и определяются оценкой упущенной выгоды инвестором, что выражается в расчете ставки требуемой доходности. Принятие инвестиционных решений на предприятии подчиняется главному критерию оценки их эффективности: доходность используемого капитала должна превышать стоимость капитала. В противном случае возможно уменьшение собственного капитала и потеря финансового равновесия. Инвестор, предоставляя капитал на длительный срок, ориентируется на показатели доходности аналогичных по срокам осуществления инвестиций. Если компания в процессе деятельности не сможет обеспечить инвестору ожидаемый уровень доходности, то при наличии развитого фондового рынка инвесторы будут продавать принадлежащие им ценные бумаги этой компании, что приведет к снижению курсов ценных бумаг и повышению стоимости капитала, привлекаемого компанией для финансирования.

Менеджеры уделяют большое внимание обоснованию стоимости капитала своей компании и контролю действия факторов, вызывающих ее изменения. К макроэкономическим факторам относятся темпы инфляции, колебания процентных ставок, изменения отраслевых рисков, цен на энергоносители и т. п. Кроме этого, требуемая доходность может меняться в зависимости от изменения показателей финансового состояния компании, от различного рода реорганизационных процедур, затрагивающих структуру источников капитала компании, активов, состава акционеров и пр.

Как правило, крупные компании имеют в составе капитала несколько видов собственных и заемных источников, привлекаемых на разных условиях. С точки зрения однородности требований к доходности капитала выделяют в составе собственного капитала акционерный капитал, представленный обыкновенными акциями и нераспределенной прибылью, и капитал, сформированный привилегированными акциями. В составе заемного капитала разные нормы доходности демонстрируют банковские кредиты, финансовый лизинг, облигационные займы, причем для крупной корпорации достаточно обычным является выпуск нескольких видов облигационных займов и привлечение кредитов на различные сроки. Для определения стоимости всего капитала корпорации используют метод средней взвешенной, где в качестве весов принимаются доли каждого источника в совокупном капитале компании, рассчитанные по балансовым или рыночным оценкам, а в качестве стоимостей источников капитала могут быть использованы фактические, текущие и предельные значения. Результат расчета принято называть средневзвешенной стоимостью капитала компании WACC( Weighted Average Cost of Capital):

WACC =  ×Kt,

×Kt,

где di — доля источника i в капитале; Кi — стоимость источникаi, в процентах.

Средневзвешенная стоимость капитала, рассчитанная в соответствии с целевыми пропорциями источников капитала, называется целевой стоимостью капитала.

В случае, когда расчет стоимости источников базируется на исторических данных, т. е. на тех ставках доходности, по которым привлекался уже существующий капитал, то говорят о фактической, или исторической, средневзвешенной стоимости капитала, которая отражает сложившийся средний уровень затрат по обслуживанию капитала. Если для определения стоимости привлеченных источников используются рыночные ставки доходности, то речь идет о текущей средневзвешенной стоимости капитала.

Обоснование стратегических решений, как правило, ориентируется на предельную стоимость капитала, которая выражает стоимость дополнительно привлекаемых средств, рассчитанных по текущим рыночным ценам и целевой структуре капитала. Предельная стоимость применяется при расчете ставок дисконтирования в том случае, если:

• инвестиционные проекты связаны с необходимостью привлечения внешнего финансирования в значительном объеме;

• появляются дополнительные условия, например, осуществляемые инвестиционные проекты связаны с другим уровнем риска, отличным от того, который был у предприятия.

Если внешнее финансирование необходимо для поддержания текущей, существующей деятельности предприятия, то можно использовать текущую стоимость, при оценке нового бизнеса — предельную стоимость.

Средневзвешенная стоимость капитала выступает в качестве барьерной ставки при анализе доходности инвестиционных решений, применяется для оценки вариантов реструктуризации компании, расчете экономической прибыли, определения стоимости бизнеса компании и управления структурой капитала.

Процесс определения средневзвешенной стоимости капитала базируется на соблюдении ряда условий:

1. Для обобщающей оценки требуется поэлементная оценка стоимости капитала, в которой участвуют разнородные по способам учета в балансе источники. Банковский кредит представлен в балансе реальными суммами, в то время как собственный капитал и облигационные займы отражены по номинальной стоимости ценных бумаг, зачастую сильно отличающейся от рыночной оценки.

2. Оценка стоимости капитала основана на быстро меняющихся показателях стоимости элементов капитала, причем рыночные факторы могут оказывать разное воздействие на различные элементы капитала. Обобщающая оценка стоимости капитала должна регулярно пересматриваться, и при необходимости следует вносить уточнения в расчеты, построенные на средневзвешенной стоимости капитала.

3. При оценке стоимости дополнительно привлекаемых источников следует предусмотреть их влияние на стоимость уже задействованного капитала.

4. Оценка стоимости каждого элемента капитала должна базироваться на сопоставимых по периодам методах расчета.

Наиболее сложным в расчете средневзвешенной стоимости является определение стоимости источника, представленного обыкновенными акциями. Инвесторы приобретают акции, руководствуясь стремлением получить доход в виде дивиденда, либо доход от роста курсовой стоимости акций, при этом гарантии, что компания сможет обеспечить ожидаемый уровень доходности, нет. Поэтому в мировой практике сложилось два основных подхода к определению стоимости привлечения обыкновенных акций: на основе прогнозирования величины дохода и на основе оценки риска.

Подход, основанный на экстраполяции полученных инвесторами доходов в прошлом, является наиболее доступным и простым в расчетах. Он базируется на показателе Р/Е. Инвестор полагает, что соотношение цены акции и чистой прибыли на акцию в целом сохранится, и тогда доходность можно приближенно представить как отношение:

Ks=  .

.

Если известны планируемые размеры чистой прибыли, то определение требуемой доходности по акциям можно рассчитать как:

| Прогнозируемая прибыль на акцию Текущая рыночная цена акции |

Ks =

К недостаткам этого метода относится игнорирование факторов неопределенности. По данным отчетного и прогнозируемого года трудно составить представление об уровне доходов в течение более длительного времени, а также о реальной сумме дохода акционера, поскольку чистая прибыль редко полностью распределяется среди акционеров.

Другим доходным методом расчета стоимости собственного капитала является дивидендный подход с использованием модели М. Гордона, в основе которого лежит метод определения стоимости акции путем дисконтирования потока дивидендов.

Если компания стремится придерживаться политики стабильных дивидендов в течение бесконечного количества лет, то стоимость капитала определяется дивидендной доходностью:

| D P |

Ks = .

где Р — текущая цена акции, D — планируемый годовой дивиденд.

Недостатки этого подхода связаны с тем, что:

• дивиденды и прибыль должны быть стабильны, что практически недоступно российским эмитентам;

• не учитывается возможность реинвестирования прибыли, предполагающей в дальнейшем рост доходов инвесторов.

М. Гордон в дальнейшем модифицировал свою модель, предположив, что компания ежегодно инвестирует определенный процент прибыли, который позволяет обеспечить постоянный темп роста прибыли и темп роста дивидендов (q). Тогда модель приобретает вид:

| D P |

Ks = +q.

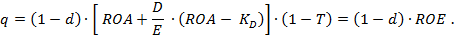

Этот подход обычно используется для стабильно развивающихся компаний, вышедших на стадию зрелости. Для прогнозирования темпов роста чистой прибыли предполагают, что рентабельность активов, дивидендная политика и структура капитала сохраняют свои значения и в прогнозном периоде. Тогда q можно рассчитать с использованием формулы, связанной с определением рентабельности собственного капитала:

Здесь приняты обозначения: d — часть прибыли, направленной на выплату дивидендов; KD — цена заемного капитала; T — ставка налога на прибыль; ROA — рентабельность активов; ROE — будущая доходность собственного капитала; D — величина используемого компанией заемного капитала; Е — величина собственного капитала компании.

Предложенный расчет темпа роста опирается на ряд допущений:

1. Темп роста q постоянен при условии, что доля прибыли, выплачиваемой в виде дивидендов, и, следовательно, прирост нераспределенной прибыли остаются неизменными.

2. Прогнозное значение рентабельности собственного капитала ROE, капитала, вложенного в инвестиционные проекты, и текущее значение ROE самого предприятия остаются одинаковыми.

3. Величина собственного капитала меняется только за счет прироста нераспределенной прибыли.

4. Будущие проекты фирмы будут иметь ту же степень риска, что и существующие проекты фирмы.

Рассмотрим пример. Предположим, что компания направляет на выплату дивидендов 40% чистой прибыли (d = 0,4); рентабельность активов компании равна 17% (ROA = 0,17); цена заемного капитала составляет 14% (KD = 0,14); ставка налога на прибыль — 20% (Г= 0,2); соотношение между собственным и заемным капиталом равно 1 (D/E =1). Оценить возможный темп роста чистой прибыли (q). Применение приведенной выше модели позволяет провести расчет: q = (1 — 0,4) ×[0,17 + 1 × (0,17 —0,14)] × (1 — 0,2) = 0,0672 (6,72%).

Рентабельность активов, коэффициент выплаты дивидендов, приведенные в примере, являются достаточно характерными для стабильно развивающихся и инвестиционно привлекательных компаний в РФ, тем не менее расчетные темпы роста прибыли значительно превышают прогнозируемые Минэкономразвития РФ на 2010 и 2011 гг. темпы роста ВВП в размере около 3,5—5%, что не дает уверенности в сохранении темпов роста и основных параметров развития компании в перспективе. Поэтому данный подход для российских предприятий также следует применять с осторожностью.

В основе подхода определения стоимости капитала на базе рисков лежит представление, что доходность инвестиций должна компенсировать риск, характерный для данной инвестиции. Развитый рынок капитала предусматривает, что инвесторы действуют рационально, т. е. являются противниками риска, поэтому за больший риск требуют большую доходность.

В рамках этого подхода используются две модели:

• модель оценки капитальных активов САРМ (модель Шарпа);

• кумулятивная модель.

При оценке стоимости собственного капитала российских компаний использование модели САРМ сопряжено с рядом трудностей, обусловленных недостатком статистических данных, характеризующих деятельность эмитентов, отсутствием регулярных котировок акций на фондовом рынке у большинства компаний и влиянием других факторов, свойственных развивающимся рынкам.

В мировой практике основные параметры для модели САРМ, например коэффициенты бета, рассчитываются специализированными фирмами и публикуются в течение многих лет в ряде финансовых и периодических изданий. В России информацию о коэффициентах бета лишь для некоторых компаний можно увидеть на сайте компании Росбизнесконсалтинг (РБК).

Отсутствие достоверных статистических наблюдений по основным параметрам модели САРМ приводит к необходимости использования экспертных оценок фундаментальных характеристик рисков компании. Экспертами учитываются различные компоненты риска. Общеэкономические риски, как правило, оцениваются по уровню инфляции, ставке процента, темпам экономического роста, курсам валют, ценам на энергоносители. Отраслевые риски отражают состояние нормативно-правовой базы, конкуренции, изменение спроса и др. К специфическим для компании рискам относят вероятность изменений показателей рентабельности, финансовой устойчивости и других показателей эффективности деятельности, качество финансовой информации и ее доступность, конкурентоспособность компании.

При использовании модели САРМ возникает необходимость выбора показателя для оценки рыночной доходности. Как правило, по российскому рынку для расчета среднерыночной доходности используют индекс РТС или ММВБ. Здесь возникает проблема выбора и согласования таких оценок.

Классическая модель САРМ позволяет учесть только чувствительность доходности акций конкретной компании к изменчивости рисков глобального характера, воздействующих на весь рынок. Но многие компании могут находиться в уникальных условиях, создающих для инвесторов специфические корпоративные риски, неучтенные в модели САРМ.К факторам, воздействующим на специфический риск компании, могут относиться зависимость от государственного регулирования тарифов, от географии сбыта, ограниченность ресурсов, производственных мощностей, оборотных средств, а также от прогнозов развития отрасли и т. п. В связи с этим возникла необходимость модифицировать модель САРМ, добавив к премии за систематический риск компании еще премию за размер и премию за специфический риск компании, которые отражают риски, не учтенные в коэффициенте бета. Таким образом, модифицированная модель МСАРМ имеет вид:

R = Rf + b(Rm — Rf) + RPs + RPu,

где R — доходность оцениваемого рискового актива (курса акций); Rf — безрисковая ставка; Rm — среднерыночная доходность; b — бета-коэффициент; RPs — премия за размер компании; RPu — премия за риск вложения в конкретную компанию.

Для непубличных компаний, в которых применение моделей САРМ или МСАРМ напрямую невозможно из-за отсутствия информации для расчета бета-коэффициента, применяется кумулятивная модель. Кумулятивный расчет доходности рискового актива проводится путем последовательного включения в расчет премий за определенный вид риска, при этом можно воспользоваться данными информационных агентств, имеющих усредненные показатели премий за рыночный риск. Для инвесторов, работающих на международных рынках капитала, интерес представляют риски, сопутствующие инвестиционным действиям на рынках капитала определенных стран. На страновые риски влияют политические, социальные конфликты, неустойчивость национальной валюты, изменчивость законодательства, уровень инфляции и т. п. В связи с необходимостью привлечения средств зарубежных инвесторов российские компании в расчетах требуемой доходности часто выделяют премию за страновой риск и премию за риск инвестирования в акции российских предприятий.

Помимо вышеназванных методов оценки риска инвестирования в акции компаний существует большое разнообразие моделей оценки собственного капитала, используемых различными консалтинговыми, оценочными агентствами, аналитиками фондовых рынков и частными инвесторами.

Частью собственного капитала является нераспределенная прибыль, поэтому к оценке стоимости этого источника применяются те принципы, что и к оценке стоимости обыкновенных акций. Объяснением служит довод о том, что нераспределенная прибыль является результатом неполученных акционерами дивидендов, поэтому ее реинвестирование должно обеспечить доходность не ниже альтернативного варианта с дивидендной доходностью. Нераспределенную прибыль при оценке собственного капитала чаще всего учитывают вместе с обыкновенными акциями, не выделяя отдельно.

Стоимость привилегированных акций определяется исходя из того, что доход инвестора состоит из величины фиксированных дивидендов, выплачиваемых ежегодно в течение бесконечного количества лет. Поэтому в данном случае применима формула Гордона.

Перечисленные методы оценки стоимости собственного капитала учитывали стоимость функционирующего в компании капитала. Стоимость дополнительно привлекаемых источников будет выше из-за затрат предприятия на эмиссию дополнительного выпуска акций, оплаты услуг андеррайтера и прочих сопровождающих процесс подготовки эмиссии расходов. Тогда формула доходности акций с учетом стабильного темпа роста примет следующий вид:

где КЕ — стоимость капитала, привлекаемого в результате дополнительной эмиссии акций; D — планируемый годовой дивиденд на акцию; Р — цена акции; F— величина затрат на выпуск и размещение одной акции; g — планируемый темп роста.

Определение стоимости заемного капитала включает в себя расчет стоимости кредита, облигационного займа и финансового лизинга. В качестве ставки требуемой доходности выступают годовые ставки по договору кредита, ставки лизинговых платежей и доходность к погашению облигаций. Для компании расчет стоимости заемного капитала отличается от подходов к определению стоимости собственного капитала тем, что, во-первых, проценты по кредитам, облигациям и лизинговые платежи выплачиваются не из чистой прибыли, как дивиденды, а признаются расходами в целях налогообложения, снижая тем самым затраты предприятия на величину невыплаченного налога на прибыль.

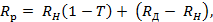

Поэтому расчет стоимости кредита можно выразить с помощью формулы:

где Rh — нормируемая ставка по кредиту в соответствии с налоговым законодательством; Rр — реальная стоимость заемного капитала; RД — ставка процента по кредитному договору; Т—ставка налога на прибыль.

Во-вторых, стоимость заемного капитала должна рассчитывается по эффективной ставке процента, учитывающей стоимость дополнительных затрат, состав и размер которых определяются в каждом случае отдельно. В состав дополнительных затрат входят комиссии за пользование кредитом, выпуск и размещение облигационного займа, за экспертизу договора займа, кредитной заявки, за оформление кредита, за выдачу и сопровождение кредита, за открытие, обслуживание текущего счета, выплаты по дополнительным соглашениям в пользу третьих лиц. Эффективная ставка процента также предполагает пересчет в годовую ставку доходности различных условий по выплате процентов по кредитам, облигациям, лизинговых платежей.

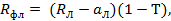

Стоимость финансового лизинга для компании определяется ежегодной суммой лизинговых платежей, включающих в себя помимо компенсации лизингодателю за использованные заемные средства, комиссионного вознаграждения лизингодателю, оплаты дополнительных (вспомогательных) услуг лизингодателя, амортизацию имущества за весь срок действия договора. Поскольку амортизация не является непосредственными расходами лизингополучателя по привлечению лизинга, то ее исключают из суммы лизинговых платежей и рассчитывают стоимость лизинга по следующей формуле:

где Rфл — стоимость капитала, привлекаемого посредством финансового лизинга; Rл — годовая ставка лизинговых платежей; Т— ставка налога на прибыль; ал — норма амортизационных отчислений.

Стоимость заемного капитала, привлекаемого через эмиссию облигаций, определяется доходностью к погашению, под которую компании удалось разместить облигации, за вычетом относительных затрат на размещение.

Получив значения текущей стоимости каждого источника, можно рассчитать текущую стоимость всего капитала корпорации, используемую в качестве ставки дисконтирования при оценке эффективности инвестиционных решений компании. Расчеты по текущей стоимости уместно проводить, когда риски инвестиционных решений практически не влияют на общий уровень риска компании, и стоимость капитала является результатом сформировавшейся финансовой политики в условиях достаточно стабильной конъюнктуры фондового рынка. В таких условиях финансист компании может оказаться перед выбором между рыночными и балансовыми оценками долей каждого источника капитала, как это показано в примере, приведенном в табл. 10.1.

Расчеты стоимости капитала, представленные в примере, показывают незначительное расхождение между балансовыми и рыночными оценками фактической структуры капитала, поэтому для текущей стоимости вполне могут быть применимы балансовые оценки долей капитала. Рыночную оценку лучше использовать, когда отклонение от балансовой оценки значительно и устойчиво и когда речь идет об оптимальной структуре капитала, рассчитываемой для будущих решений.

Таблица 10.1. Пример расчета средневзвешенной текущей стоимости капитала

| Источник | Балан- совая стоимость | Рыночная стоимость | Вес балан- совый | Вес рыноч- ный | Текущая стоимость привлекаемых источников | WACC балан- совая | WACC рыноч- ная |

| Обыкновенные акции | 30 млн | 48 млн | 0,375 | 0,48 | 15% | 5,625 | 7,2 |

| Привилегированные акции | 5 млн | 7 млн | 0,063 | 0,07 | 12% | 0,756 | 0,84 |

| Нераспределенная прибыль | 5 млн | 8 млн | 0,063 | 0,08 | 15% | 0,945 | 1,2 |

| Облигационный займ | 40 млн | 37 млн | 0,5 | 0,37 | 13,13 | 6,57 | 4,8 |

| Сумма | 80 млн | 100 млн | х | 13,89 | 14,04 |

Основное предназначение WACC состоит в оценке затрат по привлечению новых источников финансирования и их влияния на эффективность принимаемых инвестиционных решений. Этой задаче служит показатель предельной стоимости капитала МСС (Marginal Cost of Capital), рассчитанный в динамике с учетом потребности в дополнительном финансировании. Считается, что предельная стоимость капитала увеличивается по мере увеличения объема финансирования. Это связано с тем, что предельная стоимость, как правило, предполагает целевую структуру финансирования, отражающую требования к финансовой устойчивости компании и условия предоставления кредитов и займов. Поэтому компании в первую очередь направляют на финансирование проектов нераспределенную прибыль, но поскольку размер этого источника для крупных инвестиций недостаточен, то на определенном этапе приходится прибегать к более дорогим внешним источникам финансирования. Момент, когда компания вынуждена перейти к более дорогим источникам, характеризуется увеличением предельной стоимости капитала и называется точкой перелома, или разрыва. Эту зависимость отражает линия предельной стоимости капитала (рис. 10.1.1).

На величину предельной стоимости влияет фактор ограниченности ресурсов. Отклонение предельной стоимости от текущей стоимости, а также определение точки разрыва более существенно, если эмитент привлекает небольшие суммы и у него сформировалась хорошая кредитная история. Увеличение предельной стоимости менее существенно, если необходимы большие суммы, которые отсутствуют на отечественном рынке капитала. В таком случае компании осознанно идут на значительные затраты по привлечению ресурсов на зарубежных рынках капитала.

Рассмотрим расчет объема финансирования в точке перелома графика предельной стоимости капитала на примере. Компании для финансирования инвестиционного проекта требуется 30 млн ден. ед. При формировании источников финансирования менеджмент собирается придерживаться целевой структуры капитала, представленной следующим соотношением:

• доля обыкновенных акций = 60%;

• доля привилегированных акций = 20%;

• доля долга = 20%.

МСС

Объем финансирования

?

Рис.10.1.1. Точка перелома на графике предельной стоимости

Менеджмент компании планирует направить на финансирование реализации проекта нераспределенную прибыль в размере 12 млн ден. ед.

Для привлечения других ресурсов требуется нести дополнительные затраты, связанные существующими в настоящий момент на фондовом рынке ставками требуемой доходности инвесторов. Так что:

• предельная стоимость долга с учетом налогообложения = 12,8%;

• предельная стоимость обыкновенных акций = 17%;

• предельная стоимость привилегированных акций = 14%.

Стоимость нераспределенной прибыли для компании равна текущей стоимости обыкновенных акций (15%). Тогда рассчитаем средневзвешенную стоимость дополнительно привлекаемого капитала, соответствующего целевой структуре источников, где в качестве капитала, предоставляемого владельцами обыкновенных акций, выступает нераспределенная прибыль. Она будет равна:

WACC1 = 12,8%× 0,2 + 15% × 0,6 + 14% × 0,2% = 14,36%.

Если объем требуемого финансирования превышает величину привлекаемого таким образом капитала, то для поддержания целевой структуры капитала в дальнейшем придется обратиться к дополнительному выпуску ценных бумаг, при этом вместо нераспределенной прибыли в качестве источника финансирования будет выступать эмиссия обыкновенных акций. В результате чего стоимость этого источника вырастает до 17% и средневзвешенная стоимость всего капитала WACC2 также изменится и станет равной: WACC2 = 12,8% × 0,2 + 17% × 0,6 + 14% × 0,2 = 15,56%. Точка перелома графика предельной стоимости капитала показана на рис. 19.2.

Точка, соответствующая значению 20 млн на рис. 19.2, и есть момент, когда при условии поддержания целевой структуры необходимо профинансировать оставшуюся потребность в размере 10 млн ден. ед. путем привлечения более дорогого источника. Этот переход приведет к росту предельной стоимости капитала за счет эмиссии обыкновенных акций и характеризуется на графике точкой перелома, которая определяется как отношение суммы более дешевого источника, т. е. нераспределенной прибыли, к ее доле в структуре капитала. В результате расчета делим

сумму нераспределенной прибыли 12 млн ден. ед. на ее долю, т. е. 0,6, и видим, что точка перелома равна 20 млн ден. ед.

МСС

15,56%

14,36%

20 млн 30 млн

Рис. 10.1.2. Точка перелома кривой предельной стоимости капитала при проведении дополнительной эмиссии акций

К недостаткам проведенного анализа графика предельной стоимости можно отнести следующие:

• в анализе рассматривается прирост предельной стоимости только одного источника;

• не учитывается комбинация дополнительных источников финансирования и прирост их предельной стоимости;

• с увеличением необходимого финансирования на зависимость могут влиять дополнительные риски, которые могут сказаться в трудно прогнозируемых изменениях предельной стоимости различных источников.

Но, несмотря на указанные недостатки, анализ предельной стоимости капитала позволяет управляющему корпоративными финансами принимать обоснованные решения относительно стоимости капитала. Дальнейшее развитие технологии принятия таких решений лежит в рассмотрении теорий структуры капитала.

2. Теории структуры капитала

В рыночной экономике проблема привлечения капитала решается в первую очередь при помощи финансового рынка, и лишь в отдельных случаях с участием государства. В настоящее время для финансирования своей хозяйственной деятельности компания может выбрать любые источники: в соответствии с решением руководства привлечь кредит или выпустить облигации, выпустить обыкновенные или привилегированные акции, опционы эмитента или получить финансирование из бюджета. В связи с этим встает вопрос о роли того или иного источника в структуре финансирования.

Изучение поведения средневзвешенной стоимости капитала важно, прежде всего, потому, что она представляет собой как бы «оборотную сторону» стоимости компании: издержки привлечения капитала для компании-эмитента, по сути, являются доходностью для инвесторов, а именно ростом благосостояния инвесторов и определяется рост капитализации бизнеса. С этой точки зрения финансовый менеджер должен выбирать такие источники финансирования, которые имеют минимальную средневзвешенную стоимость. В данном разделе мы и рассмотрим то, как финансовая теория решает вопрос выбора структуры капитала и как решения по структуре капитала влияют на стоимость компании.