Методы стабилизации денежного обращения

В настоящее время среди ученых и практиков, занимающихся проблемами денежно-кредитного регулирования, получила распространение точка зрения, что даже умеренная инфляция препятствует нормальному развитию экономики. В связи с этим стабилизация денежного обращения, то есть достижение относительной стабильности цен, рассматривается как условие долгосрочного устойчивого экономического роста.

Выбор целей, методов и инструментов антиинфляционной политики государства во многом зависит от того, какая концепция денежно-кредитного регулирования принята в качестве теоретической основы для разработки стабилизационных мероприятий.

Дискуссионность вопросов, связанных с антиинфляционным регулированием экономики, обусловлена главным образом разногласиями во взглядах на причины, порождающие инфляцию. Попытки разрешения теоретических споров о природе инфляции с помощью анализа мировой практики не достигают успехов, так как инфляционный процесс в разных странах и в разные периоды времени имеет выраженную специфику. Это не позволяет механически использовать опыт одной страны для борьбы с инфляцией в другой стране, делать однозначные выводы о возможности и необходимости применения тех или иных методов антиинфляционного регулирования, а также их ожидаемой эффективности.

Как уже отмечалось, экономисты, придерживающиеся монетаристских воззрений, рассматривают инфляцию как однофакторный процесс, вызываемый чрезмерной эмиссией денег. Соответственно способы стабилизации денежного обращения, которые они предлагают, сводятся главным образом к решительному ограничению денежной массы путем сокращения бюджетного дефицита и уменьшения объемов денежно-кредитной эмиссии.

Другие экономисты[27] признают, что рост денежной массы является необходимым условием инфляционного роста цен, но отвергают чисто денежную трактовку инфляции, рассматривая в качестве ее причин и немонетарные факторы. В связи с этим они считают, что для снижения темпов инфляции необходимо предпринимать меры, направленные на прекращение действия факторов, являющихся непосредственной причиной инфляции. В противном случае после окончания ограничительной денежной политики факторы, не поддающиеся монетаристским методам регулирования, опять приведут к развитию инфляции.

Основные методы антиинфляционного регулирования сформировались в развитых странах к 60-м годам XX ст. Они являются общими для большинства государств, хотя их применение различается в зависимости, как уже отмечалось, от господствующих теоретических концепций, а также от характера и уровня инфляции, состояния экономики и т.д.

Государственная макроэкономическая антиинфляционная политика должна иметь адекватные механизмы реализации на уровне хозяйствующих субъектов, обеспечивающие ее эффективность. Если институты рыночной конкуренции и экономической ответственности предприятий (вплоть до банкротства) развиты недостаточно, то ужесточение денежно-кредитной политики с целью ограничения совокупного спроса скорее всего не заставит экономических агентов снижать издержки производства и соответственно уменьшать цены на свою продукцию, а приведет к сокращению производства и спаду деловой активности.

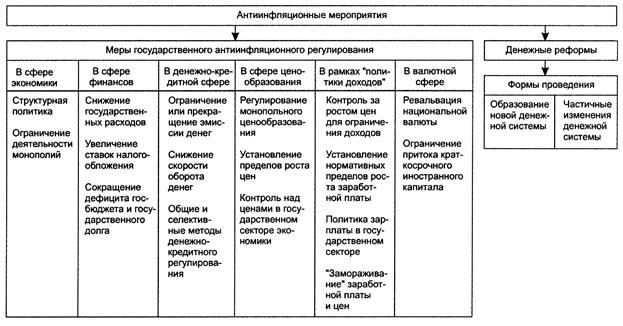

Многофакторность инфляционного процесса, как правило, обусловливает необходимость применения целого комплекса стабилизационных мер — как монетарных, так и общеэкономических (рис. 9.1).

Рис. 9.1. Антиинфляционные мероприятия

Антиинфляционные меры в сфере экономики. Если развитие инфляции происходит на фоне существования значительных отраслевых и других диспропорций, которые заключают в себе потенциальную возможность нарушения сбалансированности денежного обращения, тогда наряду с другими инфляционными мероприятиями следует проводить структурную перестройку производства в соответствии с потребностями общественного хозяйства. Структурная политика обычно осуществляется с целью увеличения предложения тех товаров, относительные цены которых увеличиваются, вызывая тем самым повышение общего уровня цен.

В числе общеэкономических мер немаловажное значение имеет антимонопольная политика, направленная на поддержание конкуренции на рынках товаров и рабочей силы, на устранение или предупреждение использования преимущества монопольного положения в производстве особо важных товаров или в предложении исключительных производственных навыков. Антимонопольное регулирование экономики противодействует лоббированию интересов крупнейших предприятий и корпораций в отношении размещения государственных заказов, получения льгот по налогообложению, при установлении тарифов и квот и т.д.

Антиинфляционное регулирование в сфере финансов. Антиинфляционные меры в этом случае направлены на сокращение дефицита государственного бюджета (когда он является причиной чрезмерной эмиссии денег) и стимулирование уменьшения совокупного спроса.

К прямым фискальным методам регулирования в сфере финансов относится снижение государственных расходов, в том числе объемов государственных закупок и государственных капвложений, расходов на содержание государственного аппарата и социальные выплаты, военных расходов. Косвенные методы регулирования включают главным образом меры по изменению налогообложения, то есть повышение налога на прибыль, косвенных налогов и подоходного налога, уменьшение налоговых льгот, сокращение не облагаемого налогом минимума, изменение порядка уплаты налогов и т.п. Все это оказывает мультипликационное воздействие на уровень личного потребления и объем инвестиций. Кроме того, на финансовые возможности предприятий и платежеспособный спрос населения можно влиять посредством изменения норм ускоренной амортизации основного капитала, которые используются при исчислении облагаемого налогом дохода и тем самым оказывают воздействие на уровень цен.

Антиинфляционные мероприятия в денежно-кредитной сфере. Меры денежных властей по снижению инфляции реализуются в рамках рестрикционной денежно-кредитной политики. Она включает ограничение эмиссии денег центральным банком, а также применение общих и селективных методов денежно-кредитного регулирования, направленных на уменьшение объемов кредитования экономики и ограничение денежной массы.

Обычно денежно-кредитная политика влияет на темпы инфляции через воздействие на спрос на внутреннем рынке. Рестрикционные мероприятия (повышение учетной ставки и нормы обязательных резервов, продажа государственных ценных бумаг центральным банком) приводят к ограничению ресурсов банковской системы, используемых для кредитования, и росту рыночных процентных ставок (политика "дорогих денег").

Центральный банк может также предпринимать меры по стимулированию роста объемов срочных денежных вкладов и снижению в структуре денежной массы доли наиболее ликвидных активов. Это приведет к замедлению скорости оборота денег, что аналогично уменьшению денежной массы в обращении. В результате сократится внутренний спрос, возрастут товарно-материальные запасы в реальном секторе экономики. Это заставляет хозяйствующие субъекты пересматривать свои планы производства и политику ценообразования в сторону их снижения — темпы роста объема производства и инфляции замедляются.

Одной из главных проблем проведения эффективной антиинфляционной денежно-кредитной политики в настоящее время является определение ее целевых ориентиров[28]. Важность правильного определения промежуточных монетарных целей обусловлена следующими обстоятельствами. Во-первых, для органов денежно-кредитного регулирования невозможно прямое достижение конечных целей денежно-кредитной политики (к ним обычно относят экономический рост, высокий уровень занятости населения, стабильность цен, равновесие платежного баланса и т.д.). Во-вторых, довольно сложно оценить эффективность мер денежно-кредитного регулирования на основе наблюдений только за конечными целями, так как воздействие на них денежно-кредитной политики происходит с лагом времени. Кроме того, промежуточные цели обычно таргетируются[29], чтобы снизить инфляционные ожидания экономических агентов и соответствующим образом скорректировать их решения относительно цен на товары и услуги.

При проведении денежно-кредитной политики применяются в основном следующие промежуточные цели:

· показатели денежной массы (в зависимости от страны — денежная база, М1, М2, М3 или другие показатели);

· рыночные ставки процента;

· валютный курс.

Критериями их выбора являются измеримость, управляемость, предсказуемость влияния на конечные цели.

Каждая из этих промежуточных целей денежно-кредитной политики имеет свои преимущества и недостатки. Так, к преимуществам денежной массы традиционно относили существование на долгосрочных временных интервалах достаточно прочной и устойчивой связи между динамикой ее отдельных агрегатов и динамикой рыночных цен[30].

Недостатком денежной массы является невозможность полного контроля за ее динамикой со стороны центрального банка, особенно за агрегатами более широкими, чем М1. Центральный банк не может полностью регулировать прирост денежной массы даже за счет внутренних факторов, не говоря уже о внешних (например, он не может достаточно эффективно контролировать воздействие международных финансовых рынков). Кроме того, эффективность использования денежных агрегатов снижается в условиях колебания спроса на деньги и нестабильности скорости оборота денег.

Целевые показатели по процентным ставкам в настоящее время применяются достаточно редко. Преимуществом процентных ставок в качестве промежуточных целей денежно-кредитной политики является то, что их динамика легко доступна для наблюдения, их можно использовать при крайне неустойчивом спросе на деньги (когда динамика денежной массы не коррелирует с динамикой инфляции).

В то же время на рыночные процентные ставки центральные банки воздействуют в основном опосредованно, причем их воздействие не является основным фактором формирования рыночных ставок. К тому же регулирование центрального банка оказывает лишь краткосрочное воздействие на уровень рыночных процентных ставок и почти не влияет на формирование долгосрочных ставок процента. Кроме того, центральный банк может воздействовать на номинальные ставки процента, в то время как для принятия инвестиционных решений важна величина реальной процентной ставки, которая во многом зависит от инфляционных ожиданий, на которые трудно повлиять.

Страны с малой открытой экономикой, развивающиеся страны и страны с переходной экономикой в качестве промежуточной цели денежно-кредитной политики достаточно успешно используют валютный курс, который с разной степенью жесткости фиксируется по отношению к стабильной иностранной валюте или корзине валют. Привязка обменного курса может осуществляться различными способами: формальная фиксация валютного курса, подвижная привязка (режим, при котором устанавливаются темпы снижения обменного курса), привязка с широким валютным коридором и т.д. Наиболее жестким вариантом привязки обменного курса является политика валютного управления, которая будет рассмотрена далее.

Преимуществами обменного курса как опорного показателя являются его наглядность (информация о его динамике постоянно доступна и понятна всем экономическим агентам), а также непосредственная взаимосвязь с уровнем внутренних цен (в открытой экономике). Стабилизация валютного курса снижает инфляционные ожидания, укрепляет доверие к национальной денежной единице.

Однако длительная фиксация номинального валютного курса, если для этого нет соответствующих экономических условий, может привести к развитию кризисных явлений в денежно-кредитной и валютной сферах, негативно повлиять на платежный баланс страны. Следует также иметь в виду, что чем жестче фиксация, тем больше проводимая денежно-кредитная и финансовая политика государства подчиняется целям валютной политики: регулирование денежного предложения, конъюнктуры финансовых рынков, дефицита госбюджета и расходов государства должно осуществляться таким образом, чтобы обеспечить стабилизацию не только номинального, но и реального курса национальной валюты. При проведении такой стабилизационной политики монетарные органы ограничены в выборе мер денежно-кредитного регулирования.

В последнее десятилетие в качестве целевого ориентира денежно-кредитной политики в ряде стран, главным образом развитых, стали использовать уровень внутренних цен. Отказ от применения промежуточных опорных показателей и переход к прямому таргетированию инфляции был связан с тем, что глобализация и либерализация финансовых рынков, в том числе валютных, привели к усилению воздействия внешних факторов на внутреннее денежное обращение. В этих условиях использование в качестве целевых ориентиров денежно-кредитной политики тех или иных денежных агрегатов или валютного курса оказалось недостаточно эффективным, не гарантировало достижение конечной цели денежно-кредитного регулирования — стабильности цен.

К преимуществам таргетирования инфляции можно отнести: понятность и наглядность целей органов денежно-кредитного регулирования населению и участникам рынков; возможность проводить более гибкую денежно-кредитную политику, свободную от обязательств по выбору и достижению промежуточных целей. Центральный банк сосредоточивает свои усилия на достижении стабильности цен как основной цели денежно-кредитной политики (приоритетной по отношению к таким ее конечным целям, как экономический рост, высокая занятость и т.д.). Для этого он может использовать весь инструментарий денежно-кредитного регулирования в зависимости от конкретной макроэкономической ситуации[31].

При таргетировании инфляции действия центрального банка, не связанные конкретной промежуточной целью, могут быть направлены и на регулирование денежного предложения, и на регулирование валютного курса — в зависимости от того, динамика какого показателя на данном временном отрезке более тесно коррелирует с темпами инфляции. Такая политика позволяет более прагматично подходить к денежно-кредитному регулированию, используя различные теоретические концепции и мировой опыт антиинфляционного регулирования в зависимости от складывающихся экономических условий.

Однако достичь целевых ориентиров инфляции при проведении денежно-кредитной политики достаточно сложно, так как инфляция напрямую не контролируется центральным банком (в отличие, например, от некоторых денежных агрегатов). В ходе денежно-кредитного регулирования повышается вероятность ошибок (так как движение цен реагирует на регулирующие мероприятия со значительным опозданием), а это может подорвать доверие к проводимой политике. Кроме того, ужесточение денежно-кредитного регулирования при достижении целевых ориентиров инфляции может привести к снижению темпов экономического роста, увеличить безработицу, привести к другим негативным социальным последствиям.

При таргетировании инфляции в качестве целевого ориентира чаще всего выступает индекс потребительских цен, который является основным показателем инфляции, понятен населению и в связи с этим более всего подходит для воздействия на инфляционные ожидания. Однако существуют различия во мнениях, какие показатели инфляции следует использовать и какие изменения индексов цен считать допустимыми, — то есть что понимать под стабильностью цен.

В последние годы растет число сторонников точки зрения, что даже самая умеренная инфляция имеет долгосрочные негативные последствия для экономики. Соответственно в качестве целевого ориентира некоторыми экономистами предлагается нулевая инфляция, то есть отсутствие изменения таргетируемого индекса цен. Это предложение основывается на монетаристском представлении о равномерном распространении денежных колебаний в экономике.

Противники этой точки зрения считают, что цены неодинаково реагируют на денежно-кредитное регулирование — на практике цены на разные товары и услуги растут разными темпами. Следовательно, для достижения нулевой инфляции необходимо, чтобы рост цен на одни товары компенсировался снижением цен на другие товары, а этого очень сложно достичь. Как правило, критики нулевой инфляции придерживаются мнения, что умеренная инфляция (до 5—6 % в год) не наносит серьезного ущерба экономике и издержки ужесточения денежно-кредитной политики для ее снижения будут больше, чем положительный эффект от отсутствия инфляции.

Существуют различные подходы не только к выбору целевых ориентиров, но и к способам проведения денежно-кредитной политики. В частности, выделяют дискреционную денежно-кредитную политику и автоматическую денежно-кредитную политику, то есть политику, осуществляемую в рамках заранее определенных правил.

При проведении дискреционной денежно-кредитной политики центральный банк обладает полной свободой действий: в зависимости от экономической ситуации он сам определяет направление (экспансия или рестрикция), степень жесткости и методы денежно-кредитного регулирования. По мнению сторонников данного подхода, такая свобода необходима для того, чтобы центральный банк для достижения установленных целевых ориентиров имел возможность быстро и адекватно реагировать на изменения экономической ситуации. При этом он может использовать все имеющиеся в его распоряжении инструменты денежно-кредитного регулирования.

Автоматическая денежно-кредитная политика проводится центральным банком согласно ранее установленным законам и правилам[32], по большей части независимо от существующей экономической ситуации. Сторонниками такого подхода являются экономисты, придерживающиеся монетаристских воззрений. Они считают, что современная рыночная экономика по своей природе является стабильной и саморегулирующейся[33], поэтому частое изменение темпов роста денежной массы будет отрицательно влиять на уровень инфляции, не оказывая реального воздействия на экономический рост. Кроме того, по их мнению, воздействие мер денежно-кредитного регулирования на конечные цели проявляется со значительным опозданием, а к тому времени экономическая ситуация может измениться коренным образом. В этом случае регулирующие мероприятия дадут результат, далекий от ожидаемого.

Наиболее известное правило автоматической денежно-кредитной политики утверждает, что увеличение денежной массы (денежная эмиссия) должно происходить постоянно и равномерно, независимо от колебаний конъюнктуры. Темпы этого увеличения должны совпадать с ожидаемыми темпами роста реального производства в долгосрочной перспективе и обеспечивать сдерживание инфляции на уровне, приемлемом с точки зрения органов денежно-кредитного регулирования. Это стабилизирует обстановку, дисциплинирует правительство и экономических агентов, снижает инфляционные ожидания, так как известно, что предложение денежной массы не будет увеличиваться.

Одним из вариантов проведения автоматической денежно-кредитной политики является "currency board" — "валютное управление"[34]. Политика валютного управления используется в основном развивающимися странами и странами с переходной экономикой для борьбы с высокой инфляцией. Она включает:

· отказ от установления целевых ориентиров денежно-кредитной политики; публичное объявление правил, предусмотренных режимом валютного управления;

· фиксацию обменного курса национальной денежной единицы по отношению к базовой валюте (как правило, валюте развитой страны с низкими темпами инфляции);

· полное покрытие валютными резервами центрального банка его денежной базы;

· автоматическое осуществление эмиссии национальных денег только при покупке базовой валюты;

· запрет на проведение центральным банком дискреционных операций (операций по денежно-кредитному регулированию).

Таким образом, политика валютного управления предполагает отказ центрального банка от выполнения одной из основных своих классических функций — денежно-кредитного регулирования. Валютное управление позволяет в наиболее простой форме решить проблему высокой инфляции, но его введение практически означает отказ государства от самостоятельной монетарной политики.

Антиинфляционные мероприятия государства по регулированию процессов ценообразования.Эти меры носят административный характер и могут быть направлены: на контроль над ценами в государственном секторе экономики, что способствует сдерживанию роста общего уровня цен; на законодательное определение пределов роста цен на отдельные товары или группы товаров; на использование антимонопольного законодательства для противодействия повышению цен в монополизированном секторе экономики и т.д.

Однако искусственное занижение и сдерживание цен способно дать положительный эффект только в краткосрочном периоде и само по себе не может оказать заметного влияния на развитие инфляционного процесса. Более того, рассматриваемые меры могут усугубить негативные социально-экономические последствия инфляции, поскольку препятствуют эффективному перераспределению ресурсов и стимулируют инфляционное перераспределение доходов.

Политика доходов. Государственные органы осуществляют эту политику с целью ограничения платежеспособного спроса населения путем прямого контроля одновременно заработной платы и цен. Ее применение аргументируется значительной ролью фактора роста издержек производства, и прежде всего заработной платы, в развитии инфляции. При этом профсоюзы рассматриваются как своего рода монополисты на рынке труда, которые необоснованно повышают цену рабочей силы. Контроль за ростом цен применяется для ограничения доходов предпринимателей и сдерживания роста заработной платы, если он не обусловлен соответствующим ростом производительности труда. Эффективность политики доходов в основном зависит от того, насколько действенным и стабильным будет сотрудничество государственных органов с профсоюзами и предпринимателями.

При проведении политики доходов могут применяться различные методы: прямое "замораживание" заработной платы и цен; установление нормативных пределов роста заработной платы и цен; установление верхних пределов заработной платы только для государственного сектора с целью воздействия на частный сектор путем примера; введение налога на сверхнормативный фонд оплаты труда; применение системы поощрений и санкций (например, ставок налога) для соблюдения установленных пределов роста цен и заработной платы и т.д.

Эти мероприятия обычно носят краткосрочный характер, так как негативно влияют на жизненный уровень населения и встречают достаточно сильное противодействие профсоюзов. Кроме того, длительный контроль над заработной платой и ценами искажает рыночные ценовые ориентиры. Как уже отмечалось, для эффективного распределения ресурсов в экономике относительные цены и относительные ставки заработной платы должны изменяться. В связи с этим политика доходов должна осуществляться таким образом, чтобы при жестком ограничении общего уровня цен относительные цены могли изменяться, а это сделать очень трудно.

На коротком отрезке времени негативные последствия политики доходов будут относительно невелики, но чем дольше действуют ограничения на заработную плату и цены, тем сильнее искажаются ценовые пропорции. В экономике появляются "узкие места" в виде дефицита отдельных товаров; вследствие этого после отмены ограничений нередко происходит нейтрализация сдерживающего эффекта за счет ускорения роста цен.

Таким образом, эффективность политики доходов с позиций сдерживания инфляции остается спорной, специалисты считают, что существенную роль в антиинфляционном регулировании политика доходов сыграла только в нескольких странах.

Как правило, политика доходов не рассматривается органами государственного регулирования как основной способ борьбы с инфляцией. Чтобы не вызвать значительного роста безработицы, ее проведение должно сопровождаться принятием мер по сокращению совокупного спроса.

При необходимости, наряду с использованием рассмотренных методов макроэкономической стабилизации для сдерживания инфляционных процессов, прибегают также к средствам валютной политики, в частности, к повышению курса национальной валюты, ограничению притока в страну "горячих денег" и т.п. Например, при наличии значительного активного сальдо платежного баланса ревальвация валюты приводит к относительному удешевлению импортных товаров, способствует уменьшению совокупного спроса и снижению деловой активности вследствие сокращения экспорта, то есть оказывает рестрикционное воздействие. Ограничение притока краткосрочных иностранных капиталов в страну также сдерживает расширение внутреннего денежного оборота.

Однако следует иметь в виду, что поддержание завышенного обменного курса при продолжающемся возрастании внутренних цен и ухудшении платежного баланса может привести к значительному снижению ценовой конкурентоспособности национальных товаров и вытеснению их импортными, а при исчерпании валютных резервов — к вынужденной девальвации национальной денежной единицы, усугубляющей кризисное состояние экономики.

При развитии гиперинфляции некоторые страны прибегают к жесткой антиинфляционной политике, известной под названием "шоковая терапия". Ее суть заключается в резком ограничении темпов прироста денежной массы в обращении до нескольких процентов в месяц на протяжении достаточно длительного периода времени (не менее года). Одновременно "замораживаются" заработная плата и все доходы населения или значительно сокращаются темпы их прироста, намного уменьшаются расходные статьи государственного бюджета. В результате быстро и резко сжимается совокупный спрос, темпы роста цен падают до нескольких процентов в месяц, устраняется фактор инфляционных ожиданий, и хозяйствующие субъекты начинают активно приспосабливаться к изменившейся экономической конъюнктуре. Безусловно, в силу своей жесткости политика "шоковой терапии" весьма болезненна для населения и экономики, но при решительном и грамотном проведении эффективно подавляет инфляцию, обеспечивает быстрый выход из экономического кризиса и создание реальных предпосылок для экономического роста.

Для достижения устойчивости национальной денежной единицы может быть проведена денежная реформа.

Денежная реформа. Под денежной реформой понимают изменение денежной системы, направленное на упорядочение и стабилизацию денежного обращения в стране. В широком смысле слова это переход от одной денежной системы к другой, то есть введение в оборот новой денежной единицы, а в узком смысле — частичные изменения денежной системы.

Необходимо учитывать, что как средство борьбы с инфляцией денежная реформа не является самодостаточным мероприятием и для достижения долговременных положительных результатов должна проводиться параллельно с ужесточением финансовой и денежно-кредитной политики и сопровождаться антикризисными мерами, направленными на предотвращение спада производства.

Итак, реформирование организации денежного обращения в стране обычно осуществляется либо путем образования новой денежной системы, либо путем частичных изменений действующей — в зависимости от уровня инфляции, состояния экономики, политической ситуации в стране и других факторов. В первом случае проводится нуллификация, то есть объявление обесценившихся денег недействительными, потерявшими силу законного платежного средства. Нуллификация часто сопровождается девальвацией, при которой старые денежные знаки обмениваются на новые по очень низкому курсу. Исходя из степени обесценения денежной единицы и экономической ситуации обмен может осуществляться различными способами — по единому соотношению независимо от суммы обмениваемых денег, по дифференцированному соотношению, в пределах установленного лимита и т.д.

К частичным изменениям денежной системы относят изменение порядка эмиссии и обеспечения национальной денежной единицы, введение в оборот наряду с обесценившейся национальной валютой твердо обеспеченных денежных знаков ("параллельной валюты") и постепенное расширение сферы их обращения, временное блокирование (полное или частичное) средств предпринимателей и населения на банковских счетах и другие формы стабилизации денежного обращения в стране.

Иногда проводится деноминация, которая представляет собой увеличение нарицательной стоимости обесценившихся денежных знаков без переименования денежной единицы и осуществляется с целью упрощения ценообразования, упорядочения денежного обращения, облегчения учета и расчетных операций, а также для придания большего веса национальной валюте по сравнению с иностранными. Старые денежные знаки обмениваются на новые в соответствии с коэффициентом укрупнения, по нему же одновременно пересчитываются действующие цены, тарифы, номинальная заработная плата, балансы хозяйствующих субъектов и кредитных учреждений и т.д. При этом курс национальной валюты может быть повышен по коэффициенту, не совпадающему с коэффициентом деноминации, если это диктуется интересами государства во внешнеэкономической сфере.

Раздел II. КРЕДИТ