Проблемы и перспективы рынка автокредитования на современном этапе в Российской Федерации

Рынок автокредитования в России приостановился после стремительного роста в 2011 и 2012 году. По словам заместителя директора департамента маркетинга и банковских продуктов Росбанка Лидии Кашириной, снижение темпов продаж автокредитов можно объяснить несколькими причинами: приближением рынка к насыщению, удорожанием автокредитов, а также частичным смещением спроса населения и приоритетов банков с продуктами автокредитования в сегменте нецелевых кредитов[21].

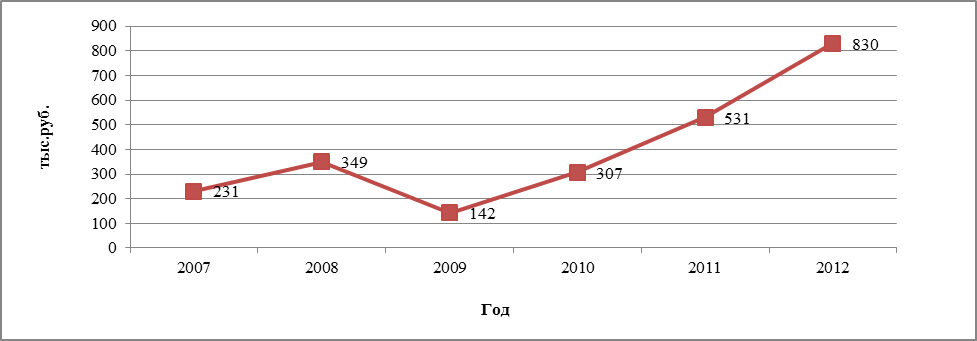

Общая емкость рынка автокредитования за год увеличилась в 1,5 раза с 531 тысяч рублей в 2011 году до 830 тысяч рублей в 2012 году в соответствии с рисунком 1.5

Этому способствовало общее восстановление российской экономики и программы государственной поддержки автомобильного рынка

Автокредиты в настоящее время являются одним из самых востребованных банковских продуктов для населения.

Рисунок 1.5 – Динамика выдачи автокредитов за 2007-2012 (тыс. руб.)

Для самих банков кредитование покупателей автомобилей остается очень прибыльным, поэтому они стремятся увеличивать своё присутствие в этом секторе рынка[22].

По мере развития автокредитования в России условия банков по данному продукту все больше стандартизируются. Различия между программами банков постепенно стираются. Большинство банков выдает кредиты на покупку автомобилей как в долларах или евро, так и в рублях. Существует огромный выбор от простого банковского до специализированного автокредита, разработанного и реализуемого совместно с автопроизводителем. Рост рынка автокредитования во многом обеспечивается за счет специальных льготных программ, в том числе с участием государства.

Наибольшим спросом по-прежнему пользуются новые автомобили, однако многие банки разрабатывают программы по кредитованию покупок подержанных автомобилей.

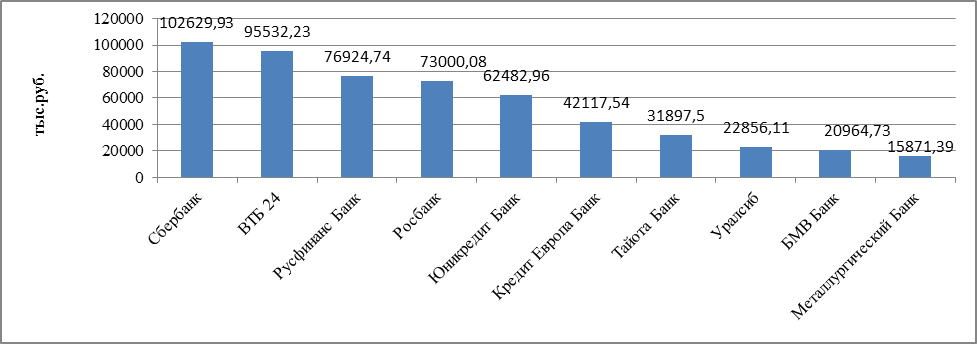

Лидерами на рынке автокредитования в России на сегодняшний день являются Сбербанк, ВТБ24, Русфинанс Банк, Росбанкс и др. в соответствии с рисунком 1.6

Рисунок 1.6 - Рейтинг банков по объему портфеля автокредитов на 1 января 2013 года (тыс. руб.)

По сравнению с потребительскими кредитами уровень рисков при выдаче кредитов на приобретение автомобиля существенно ниже. Это обусловлено прежде всего тем, что приобретаемый в кредит автомобиль оформляется в качестве залога и в обязательном порядке страхуется, причем, как правило, в той страховой компании, которая является партнером банка. По данным банков, активно работающих по программам автокредитования, процент невозвратов по данному виду кредитов не превышает 0,5–0,7%[23].

В то же время существуют некоторые проблемы, с которыми сталкиваются банки. Во-первых, некорректное оформление страховки, когда договор страхования заключается на срок меньший, чем срок действия кредитного договора. В этом случае, если клиент уклоняется от продления страховки на автомобиль, риски банка существенно возрастают. Чтобы избежать такой ситуации, большинство банков включают в кредитный договор пункты о возможности применения в подобных случаях финансовых и нефинансовых штрафных санкций, вплоть до расторжения договора и изъятия машины.

Во-вторых, несовершенство законодательства, затрудняющего взыскание долга с недобросовестных заемщиков. Для решения данной проблемы банки совершенствуют методы оценки заемщиков, внедряя разнообразные скоринговые системы, формируя «профиль надежного заемщика», отдавая предпочтение клиентам, состоящим в браке и имеющим стабильный доход[24].

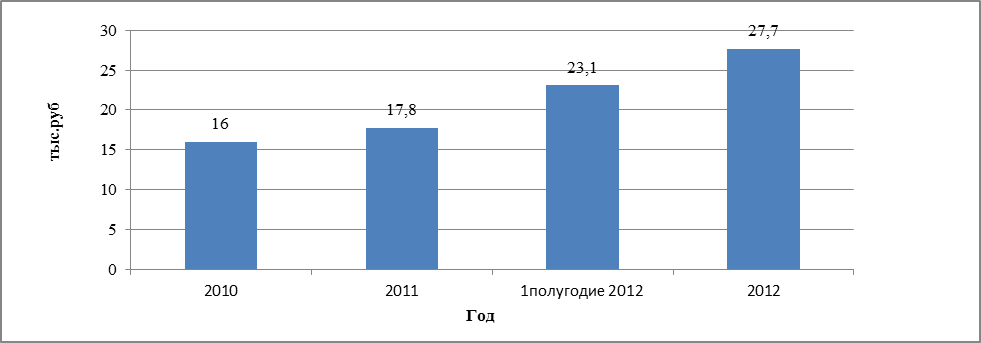

В-третьих, рост просроченной задолженности по автокредитам. С 2009 года доля задолженности по автокредитам выросла в геометрической прогрессии, свидетельствует статистика. В настоящее время, по данным Центробанка, отмечен рост просрочки по займам, которые банки предоставили на покупку автомобиля. В 2012 году просроченная задолженность по автокредитам достигла 27,7 тысяч рублей в соответствии с рисунком 1.7, что составляет 5% от общего объема автокредитования и 9% от объема совокупной просроченной задолженности по кредитам[25].

Рисунок 1.7 - Рост просроченной задолженности по автокредитам в 2012 году (тыс. руб.)

Рост просроченной задолженности по автокредитам стал следствием экономического кризиса 2009 года, роста объемов автокредитования в после кризисный период и смягчением требований банков по выдаче кредита на автомобиль.

Рынок автокредитования в России переживает период стагнации. По большей мере это связано его насыщением в ближайшем времени. В начале 2013 года произошло удорожание продуктов автокредитования, что также не гарантирует рост рынка. Все большее влияние на рынке автокредитования захватывают кэптивные банки (банки автоконцернов), которые предлагают более мягкие условия получения кредита на автомобиль. В ближайшее время доля таких банков на рынке значительно увеличится.

Итак, исследовав ретроспективу развития автокредитования в России можно условно выделить три этапа. Первый этап – до 1998 года - «зачаточное» состояние российского рынка автокредитования, время иностранного финансирования, высоких процентных ставок и жестких ограничений для заемщиков. Второй этап – с 1998-го по 2002 год, в который российский рынок автокредитования характеризуется адаптацией западных схем кредитования и ограниченным числом банков, предоставляющих кредиты. Третий этап начался с 2003 года- это период бурного развития рынка автокредитования.

С наступлением международного финансового кризиса объемы продаж автомобилей в кредит значительно сократились. Банки отказались от определенных видов программ автокредитования, повысили процентные ставки, сделали более жесткие условия предоставления кредита (повышение первоначального взноса, ужесточение требований к документам и более высокие требования к заемщику). Из-за ужесточения условий программ в момент набора оборотов финансового кризиса, объем рынка автокредитов в 2009 году сократится около 60%.

Мерой по стимулированию роста продаж стала Правительственная программа по предоставлению за счет средств федерального бюджета субсидий российским кредитным организациям на возмещение выпадающих доходов по кредитам, выданным российскими кредитными организациями в 2009 году физическим лицам на приобретение легковых автомобилей, стоимость которых не превышает 350 тыс. рублей. Правительственная программа, в первую очередь, была нацелена на поддержание отечественного Автопрома. С 2010 года продажи новых легковых автомобилей в России начали расти.

В результате исследований было выявлено, что в деятельности автокредитования присутствует две значимых проблемы: невозврат по кредитам, мошенничество. В основном, невозврат кредитов связан со следующими факторами:

- переоценка клиентов своих финансовых возможностей по возврату долга;

- неблагоприятное изменение жизненных обстоятельств;

- непонимание последствий несвоевременного возврата долга;

- мошенничество.

Как правило, от невозврата кредитов страдают кредитные организации, специализирующиеся на коротких сроках и небольших по объему займах. Это самый высоко рисковый вид кредитов, (платежеспособность заемщика оценивается поверхностно), но в то же время и самый доходный (эффективная ставка по таким ссудам может достигать до 90 %).

На основании проведенного анализа можем сделать следующие выводы:

- в ближайшие несколько лет объем рынка будет увеличиваться, но более сдержанными темпами;

- банки начнут активное продвижение в регионы;

- значительного снижения стоимости автокредита ожидать не предвидится;

- не исключается снижение ставок в случае привлечения дотационных программ производителей и неклассических банковских программ автокредитования;

- наряду со стандартными схемами продолжат развиваться совместные программы банков со страховыми компаниями, автосалонами и производителями;

- развитие экспресс-кредитования и дополнительных сервисов

- развитие кредитования сегмента подержанных автомобилей;

- при благоприятной экономической ситуации рынок автокредитования в России должен только наращивать объёмы.

Глава 2. Анализ автокредитования в ОАО Банк «ОТКРЫТИЕ»