Система показателей оценки имущественного и финансового положения компании

В этом параграфе будут рассмотрены основные коэффициенты финансовых отчетов, наиболее часто применяемые в финансовом анализе. Эти показатели разделены на пять групп, отражающих различные стороны финансового состояния предприятия:

1. Коэффициенты ликвидности

2. Показатели структуры капитала (коэффициенты устойчивости)

3. Коэффициенты рентабельности

4. Коэффициенты деловой активности

5. Инвестиционные критерии

I. Liquidity Ratios - Коэффициенты ликвидности

Показатели ликвидности характеризуют способность компании удовлетворять претензии держателей краткосрочных долговых обязательств.

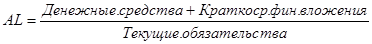

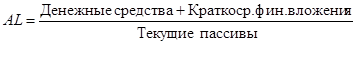

Коэффициент абсолютной ликвидности

(2.1)

(2.1)

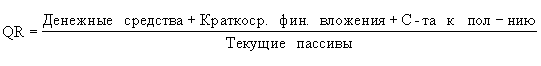

Коэффициент срочной ликвидности (Acid test ratio, Quick ratio)

(2.2)

(2.2)

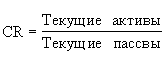

Коэффициент текущей ликвидности (Current Ratio)

(2.3)

(2.3)

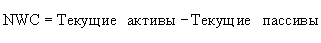

Чистый оборотный капитал (Net working capital), в денежных единицах

(2.4)

(2.4)

II. Gearing ratios - Показатели структуры капитала (коэффициенты финансовой устойчивости)

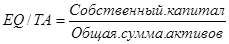

Коэффициент финансовой независимости (Equity to Total Assets)

(2.5)

(2.5)

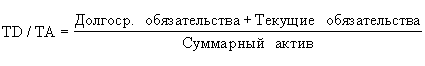

Суммарные обязательства к суммарным активам (Total debt to total assets)

(2.6)

(2.6)

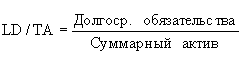

Долгосрочные обязательства к активам (Long-term debt to total assets)

(2.7)

(2.7)

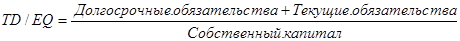

Суммарные обязательства к собственному капиталу (Total debt to equity)

(2.8)

(2.8)

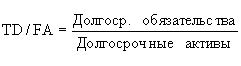

Долгосрочные обязательства к внеоборотным активам (Long-term debt to fixed assets)

(2.9)

(2.9)

Коэффициент покрытия процентов (Times interest earned), раз

(2.10)

(2.10)

III. Profitability ratios - Коэффициенты рентабельности

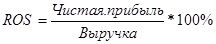

11. Коэффициент рентабельности продаж (Return on sales), %

(2.11)

(2.11)

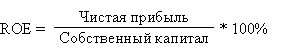

12. Коэффициент рентабельности собственного капитала (Return on shareholders’ equity), %

(2.12)

(2.12)

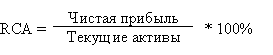

13. Коэффициент рентабельности оборотных активов (Return on current assets), %

(2.13)

(2.13)

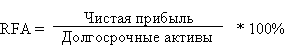

14. Коэффициент рентабельности внеоборотных активов (Return on fixed assets), %

(2.14)

(2.14)

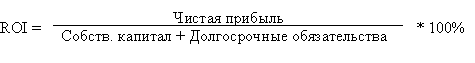

15. Коэффициент рентабельности инвестиций (Return on investment), %

(2.15)

(2.15)

IV. Activity ratios - Коэффициенты деловой активности

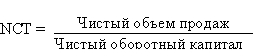

Коэффициент оборачиваемости рабочего капитала (Net working capital turnover), раз

(2.16)

(2.16)

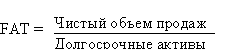

Коэффициент оборачиваемости основных средств (Fixed assets turnover), фондоотдача, раз

(2.17)

(2.17)

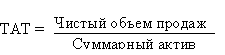

Total assets turnover - Коэффициент оборачиваемости активов, раз

(2.18)

(2.18)

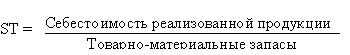

Коэффициент оборачиваемости запасов (Stock turnover), раз

(2.19)

(2.19)

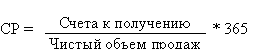

Коэффициент оборачиваемости дебиторской задолженности (Average collection period), дней

(2.20)

(2.20)

V. Investment ratios - Инвестиционные критерии.

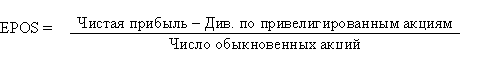

Прибыль на акцию (Earning per ordinary share)

(2.21)

(2.21)

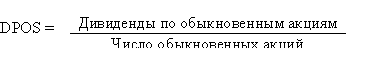

Дивиденды на акцию (Dividends per ordinary share)

(2.22)

(2.22)

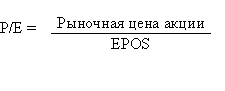

Соотношение цены акции и прибыли (Price to earnings), раз

(2.23)

(2.23)

Коэффициенты ликвидности

Ликвидность - легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств. Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его финансовые обязательства.

Коэффициенты ликвидности - финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании - форма №1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей. Рассмотрим основные коэффициенты ликвидности и формулы их расчета:

1. Коэффициент абсолютной ликвидности. Финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

2. Коэффициент срочной ликвидности характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко - и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

Это один из важных финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации. Для повышения уровня критической ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с медленной оборачиваемостью средств, вложенных в запасы, ростом дебиторской задолженности.