Модель простого мультипликатора кейнса

24.

Бюджетный мультипликатор (мультипликатор государственных расходов) — отношение изменения реального национального дохода к вызвавшему его изменению государственных расходов.

Налоговый мультипликатор — отношение изменения реального национального дохода к вызвавшему его изменению налогов.

Мультипликатор сбалансированного бюджета — равное увеличение государственных расходов и налогов вызывает увеличение дохода на величину, равную приросту государственных расходов и налогов.

МОДЕЛЬ ПРОСТОГО МУЛЬТИПЛИКАТОРА КЕЙНСА

Используем модель «кейнсианского креста».

Пусть экономика находится в равновесии, если фактические расходы (Y) равны планируемым (Е), т. е. Y = Е. Если экономика закрытая, то Е = С + I + G; поскольку С = С(Y - Т), то мы можем записать

Е = С (Y - Т)+ I + G.

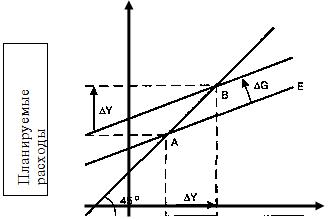

Равновесие достигается в точке А, где Y = Е.

На рисунке показано, что при росте государственных расходов кривая планируемых расходов сдвигается вверх на величину, равную ΔG, равновесие перемещается из точки А в точку В, объем производства увеличивается с Y1 до Y2 на величину ΔY, причем ΔY > ΔG;

Влияние увеличения госрасходов на выпуск продукции

Е, = Y, Е2= Y 2

Доход, выпуск

ΔY = ΔGmg,

где mg — мультипликатор государственных расходов.

mg = ΔY/ΔG = 1/ (1-Cy),

где Су — предельная склонность к потреблению.

Модель мультипликатора изменится, если мы учтем уровень налогообложения:

mg = 1/ (1-Cy(1-t)),

где t =ΔT/ΔY — предельная налоговая ставка.

НАЛОГОВЫЙ МУЛЬТИПЛИКАТОР

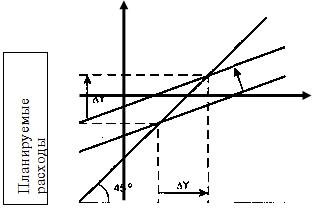

Уменьшение налогов в модели «кейнсианского креста» на ΔТ увеличит планируемые расходы на СyΔТ. Равновесие переместится из точки А в точку В, а доход увеличится с Y1 до Y2 на величину, равную ΔY.

ΔY = -ΔT* (Cy/(1-Cy)),

где mt = ΔY/ΔT = -Cy/(1-Cy)

Модель налогового мультипликатора в закрытой экономике при прогрессивной системе налогообложения имеет

вид:

mt = -Cy/(1-Cy(1-t))

где t — предельная налоговая ставка.

Мультипликационный эффект от снижения налогов слабее, чем от увеличения государственных расходов, следовательно, при выборе направлений бюджетно-налоговой политики учитывается, что увеличение государственных расходов окажет большее влияние на рост дохода, нежели снижение налогов.

Влияние снижения налогов на выпуск продукции

Е1 = Y1 Е2= Y 2

Доход, выпуск

МУЛЬТИПЛИКАТОР СБАЛАНСИРОВАННОГО БЮДЖЕТА

Мультипликатор сбалансированного бюджета — численный коэффициент, равный единице.

Норвежский экономист Т. Хаавельмо доказал, что при кейнсианской функции потребления даже при сохранении сбалансированного бюджета возникает мультипликационный эффект, при этом мультипликатор сбалансированного бюджета равен единице, ДУ = ДО = ДТ. Этот вывод получил название теоремы Хаавельмо и объясняется тем, что мультипликатор государственных расходов больше налогового.

ЭФФЕКТ МУЛЬТИПЛИКАТОРА В ОТКРЫТОЙ ЭКОНОМИКЕ

В открытой экономике налоговый мультипликатор определяется по формуле:

-Cy / (1-Cy(1-t)+m’)

а бюджетный мультипликатор — по формуле:

1 / (1-Cy(1-t)+m’)

где m’ — предельная склонность к импортированию.

25.автоматическая фискальная политика.Встроенные стабилизаторы

Автоматическая (недискреционная) фискальная политика основана на действии встроенных (автоматических) стабилизаторов. Встроенные (или автоматические) стабилизаторы представляют собой инструменты, величина которых остается неизменной, но само наличие которых (встроенность в экономическую систему) автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве. К автоматическим стабилизаторам относятся: а) подоходные налоги, включающие в себя все виды налогов на доходы, в том числе налог на прибыль корпораций (заметим, что наиболее сильное стабилизирующее воздействие оказывает прогрессивный подоходный налог); б) косвенные налоги (в первую очередь налог на добавленную стоимость); в) пособия по безработице; г) пособия по бедности. (В США к встроенным стабилизаторам относятся также субсидии фермерам.)

Рассмотрим механизм воздействия встроенных стабилизаторов на экономику. Подоходный налог действует следующим образом: при спаде уровень деловой активности сокращается, поэтому величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда фактический ВВП максимален, налоговые поступления увеличиваются. Заметим, что ставка налога остается неизменной. Однако налоги – это изъятия из экономики, сокращающие поток расходов и, следовательно, доходов (вспомним модель кругооборота). Получается, что при спаде изъятия минимальны, а при перегреве максимальны. Таким образом, из-за наличия налогов экономика как бы автоматически «остужается» при перегреве и «подогревается» при рецессии.

Аналогичным образом встроенную стабильность обеспечивает налог на добавленную стоимость. При рецессии объем продаж сокращается, а поскольку НДС является косвенным налогом (частью цены товара), то при падении объема продаж налоговые поступления от косвенных налогов (т. е. изъятия из экономики) сокращаются. При перегреве, наоборот, из-за роста совокупных доходов объем продаж увеличивается, что увеличивает поступления от косвенных налогов. Экономика автоматически стабилизируется.

К автоматическим стабилизаторам относятся:

1) подоходный налог (включающий в себя налог на доходы домохозяйств и налог на прибыль корпораций);

2) косвенные налоги (в первую очередь, налог на добавленную стоимость);

3) пособия по безработице;

4) пособия по бедности.

Подоходный налог действует следующим образом: при спаде уровень деловой активности (Y) сокращается, а поскольку налоговая функция имеет вид:

Т = tY,

где Т – величина налоговых поступлений, t – ставка налога, Y – величина совокупного дохода (выпуска),

то величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда величина фактического выпуска максимальна, налоговые поступления увеличиваются.

26.Природа и функции денег. Структура совокупной денежной массы. Денежные агрегаты.

Функции : 1)мера стоимости2)ср-во платежа3)ср-во накопления4)ср-во обмена5)мировые деньги

Сущность : Деньги - это особый товар, служащий всеобщим эквивалентом;

Деньги - это то, что деньги делают, то есть все, что выполняет функцию денег и есть деньги;

Деньги - это средство обмена, общепринятое в данном платежном пространстве.

Деньги являются экономическим благом, так как на них есть спрос; они удовлетворяют определенную потребность; по своей сути они отвечают экономическому принципу редкости и ценности.

Денежная масса — совокупность наличных денег, находящихся в обращении и остатков безналичных средств на счетах, которыми располагают физические,юридические лица и государство.

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). В разных странах выделяются денежные агрегаты разного состава. МВФ рассчитывает общий для всех стран показатель М1 и более широкий показатель «квазиденьги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке)[1].

Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий. Чаще всего используют следующие агрегаты[1]:

М0 = наличные деньги в обращении,

М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты).

М2 = М1 + срочные вклады

М3 = М2 + сберегательные вклады

L = M3 + ценные бумаги.

Структура денежной массы

Структура денежной массы постоянно меняется. В современной денежной системе заметно снизились темпы роста денежной массы и деньги начали работать лучше. В РФ из недостатков денежной системы можно отметить большую долю наличных денег (42-65%), когда в развитых странах этот показатель едва достигает 7-10%. Соотношение между агрегатами меняется в зависимости от экономического роста.

Изменение объема денежной массы — результат влияния двух факторов:

изменение массы денег в обращении;

изменение скорости их оборота.

[править]Коэффициент монетизации

Важным показателем состояния денежной массы выступает коэффициент монетизации, равный K=M2/ВВП Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он показывает, сколько денег приходится на рубль ВВП. В развитых странах коэффициент монетизации достигает 0,6, а иногда близок к единице. На конец 2011 года коэффициент монетизации был равен приблизительно 0,39

график

27.Спрос на деньги. Различные теории спроса на деньги. Графическая трактовка.

Спрос на деньги - это желание экономических субъектов иметь в своем распоряжении определенное количество платежных средств, которое фирмы и население намерены держать у себя в данный момент; общая потребность рынка в денежных средствах. Спрос на деньги - это всегда спрос на блага, которые можно на них купить. На размеры спроса на деньги большое влияние оказывает фактор неопределенности, ибо именно в условиях роста неуверенности в величине будущих процентов увеличивается предпочтение ликвидности.

Различают номинальный спрос на деньги, который изменяется вслед за повышением цены, и реальный спрос на деньги, рассчитанный с учетом покупательной способности денег.

Спрос на деньги определяет ту часть активов, которую фирмы и домохозяйства хотят иметь в виде наличности, а не в виде акций, облигаций, недвижимости, производственного оборудования и т. д. Это реальный спрос на деньги.Спрос на деньги вытекает из двух функций денег - быть средством обращения и средством сохранения богатства.

Существуют различные теоретические модели спроса на деньги: классическая количественная теория спроса на деньги, кейнсианская теория спроса на деньги; монетаристская теория спроса на деньги.

1.

Классическая количественная теория спроса на деньги

Классическая количественная концепция спроса на деньги основана на трех постулатах:

1) причинности (цены зависят от массы денег);2) пропорциональности (цены изменяются пропорционально количеству денег);3) универсальности (изменение количества денег одинаково влияет на цены всех товаров).

2. Кейнсианская теория спроса на деньги

Кейнсианская теория спроса на деньги существенно отличается от неоклассической - прежде всего отрицанием количественной теории денег. В "Общей теории занятости, процента и денег" Кейнс выдвинул 3 психологических мотива, побуждающие хранить сбережения в денежной (наиболее ликвидной) форме:

1. Трансакционный (операционный) спрос, определяемый потребностью покупать друг у друга товары, услуги, факторы производства. Он зависит: от уровня цен;от уровня реального объема производства. По мере его повышения также растут реальные доходы, и людям при прочих равных условиях понадобится больше денег для его реализации на товарных рынках; от скорости обращения денег, которая зависит от времени между получением номинального дохода PY и его расходованием.

3. Монетаристская количественная теория спроса на деньги

Монетаризм - новый вариант количественной теории, реализованный в трудах ученых чикагской школы (М. Фридмен, К. Браннер, А. Мельтцер) 50-60-х гг. Монетаризм основан:

1. на лозунге "Деньги имеют значение", причем некоторые его представители выдвигают даже лозунг "Только деньги имеют значение"; 2. на количественной теории денег; 3. на убеждении, что центральный банк страны способен определять количество денег в обращении.

График

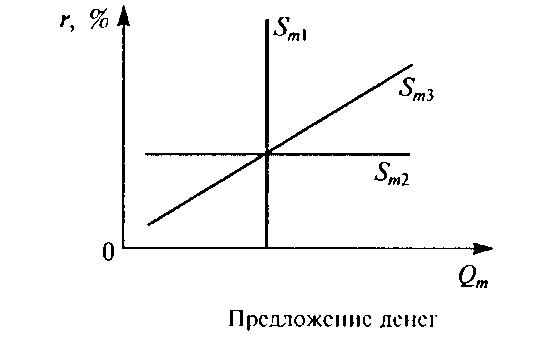

28. Предложение денег. Банковский и денежный мультипликаторы. Равновесие на денежном рынке. Графическая трактовка.

Предложение денег — количество денег, находящихся в обращении в экономике страны. Размер предложения денег выступает важнейшим фактором, определяющим масштабы расходов в народном хозяйстве. Предложение денег контролирует центральный банк путем денежной эмиссии и регулирования выдачи денег в ссуду коммерческими банками через установление учетной ставки (ставки рефинансирования) центрального банка.

Банковский мультипликатор — экономический коэффициент, равный отношению денежной массы к денежной базе и демонстрирующий, в частности, степень роста денежной массы за счёт кредитно-депозитных банковских операций.

Банковский мультипликатор проявляет себя двояко — как кредитный мультипликатор и как депозитный мультипликатор.

Сущностью кредитного мультипликатора является то, что мультипликация может осуществляться только в результате кредитования хозяйства, то есть кредитный мультипликатор представляет собой двигатель мультипликации. Банки, выдавая кредиты, получают прибыль. Процесс получения прибыли за счет вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией. Если клиент снимает деньги со своего счета и величина депозитов уменьшается, то произойдет противоположный процесс — кредитное сжатие.

В свою очередь депозитный мультипликатор отражает объект мультипликации — деньги на депозитных счетах коммерческих банков

ДЕНЕЖНЫЙ МУЛЬТИПЛИКАТОР — числовой коэффициент, показывающий, во сколько раз возрастет или сократится денежное предложение в результате увеличения или сокращения вкладов в денежно-кредитную систему; величина мультипликатора обратно пропорциональна норме резервирования, используемой в денежно-кредитной системе. Денежный мультипликатор называют также банковским.

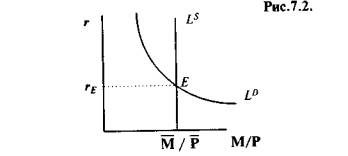

-Равновесие на денежном рынке

Модель денежного рынка соединяет спрос и предложение денег. Вначале для простоты можно предположить, что предложение денег контролируется Центральным Банком и фиксировано на уровне М . Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели5. Тогда, реальное предложение денег будет фиксировано на уровне и на графике представлено вертикальной прямой Is.

Спрос на деньги (кривая L ) рассматривается как убывающая функция ставки процента для заданного уровня дохода (при неизменном уровне цен номинальные и реальные ставки процента равны). В точке равновесия спрос на деньги равен их предложению.

29. Банковская система. Центральный банк и коммерческие кредитно-финансовые учреждения. Механизм создания денег системой коммерческих банков

Банковская система:1)коммерч . банки(финансово кредитные учреждения, которые выполняют действия за плату)-пенсионный фонд ,страховые фонды, ломбарды. Функции: сбережение ср-в, ипотека, ссуда 2) центральный банк .Функции :эмиссия ,ф-я банка Правительства, банка банков, надзор и контроль финансовых рынков и банков .

Одной из функций коммерческих банков является создание и уничтожение новых кредитных денег, механизмы которых заслуживают внимания.

Коммерческие банки создают новые кредитные деньги при предоставлении ссуд. Однако, не любое предоставление ссуд создает новые кредитные деньги. Коммерческие банки создают новые кредитные деньги только тогда, когда ссуды в безналичной форме зачисляются на текущие счета клиентов-заемщиков и, соответственно, превращаясь в их депозиты, входят в виде депозитов (денежных активов клиентов банка) в денежное предложение (формула 3.3.3", правая часть). Если же банк предоставляет часть или всю ссуду наличными, то вся эта сумма наличных денег не учитывается банком на текущем счете клиента-заемщика (на его депозите до востребования). Соответственно, банк теряет свои избыточные резервы (в пределах которых он может осуществлять кредитование), а наличные деньги поступают в обращение. При таких условиях процесс создания новых кредитных денег (многократного мультипликативного расширения денежной массы) коммерческими банками может прекратиться вообще, в особенности, если какой-то условно первый банк в банковской системе, используя весь свой кредитный потенциал, выдаст всю сумму ссуды наличными.

30. Цели и инструменты монетарной политики. Основные направления и виды монетарной политики.

Тактическими целями (целевыми ориентирами) монетарной политики центрального банка могут выступать: 1) контроль за предложением денег (денежной массы), 2) контроль за уровнем ставки процента, 3) контроль за обменным курсом национальной денежной единицы (национальной валюты).

Изменение предложения денег центральный банк осуществляет посредством воздействия на денежную базу (Н) и на денежный мультипликатор (multден = [(1 + сr)/(cr + rr)], так как ΔМ = multден х ΔН. На уровне банковской системы это воздействие осуществляется через регулирование величины кредитных возможностей коммерческих банков (К) и банковского мультипликатора (multбанк = 1/rr).

К инструментам монетарной политики, дающим возможность центральному банку контролировать величину денежной массы, относятся:изменение нормы обязательных резервов,изменение учетной ставки процента (ставки рефинансирования),операции на открытом рынке(Операции на открытом рынке представляют собой покупку и продажу центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг)

Различают два вида монетарной политики: 1) стимулирующую и 2) сдерживающую.

Стимулирующая монетарная политикая проводится в период спада и имеет целью «взбадривание» экономики, стимулирование роста деловой активности в целях борьбы с безработицей Сдерживающая монетарная политика проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией .

Стимулирующая монетарная политика заключается в проведении центральным банком мер по увеличению предложения денег. Ее инструментами являются: 1) снижение нормы резервных требований, 2) снижение учетной ставки процента и 3) покупка центральным банком государственных ценных бумаг.

Сдерживающая (ограничительная) монетарная политика состоит в использовании центральным банком мер по уменьшению предложения денег. К ним относятся: 1) повышение нормы резервных требований, 2) повышение учетной ставки процента и 3) продажа центральным банком государственных ценных бумаг.

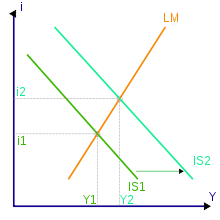

31. Кривая IS, кривая LM. Графическая трактовка. Модель двойного равновесия IS – LM.

Mодель IS-LM (инвестиции (I), сбережения (S), (предпочтение ликвидности = спрос на деньги) (L), деньги (M)) — макроэкономическая модель, которая описывает общее макроэкономическое равновесие, образующееся путем комбинации моделей равновесия на товарном (кривая IS) и денежном (кривая LM) рынках. Модель была разработана английским экономистами Джоном Хиксом и Элвином Хансеном и впервые использована в 1937 году.

Mодель IS-LM (инвестиции (I), сбережения (S), (предпочтение ликвидности = спрос на деньги) (L), деньги (M)) — макроэкономическая модель, которая описывает общее макроэкономическое равновесие, образующееся путем комбинации моделей равновесия на товарном (кривая IS) и денежном (кривая LM) рынках. Модель была разработана английским экономистами Джоном Хиксом и Элвином Хансеном и впервые использована в 1937 году.

Каждая точка на кривой IS соответствует равновесию на товарном рынке, которое определяется соотношением ВВП (Y) и процентной ставки (i). Кривая IS моделирует две зависимости:

Зависимость объёма инвестиций от процентной ставки. Чем выше процентная ставка, тем ниже инвестиции. (Издержки перевода. Имеется в виду, что при высокой ставке низкодоходный бизнес перестает функционировать - из него забирают инвестиции). Следовательно, падает национальное производство, и вместе с ним национальный доход. (Однако, если это реакция на подорожавшие ресурсы, это адекватное ситуации снижение производственной деятельности. Нарастить производство в данной ситуации можно внедрением новых технологий.)

Кейнсианский крест

В свою очередь, каждая точка на кривой LM соответствует равновесию на денежном рынке. Кривая LM моделирует зависимость процентной ставки от национального дохода. Чем выше доход, тем выше процентная ставка (высокий доход → более высокие расходы, связанные с потреблением → более высокий спрос на наличные деньги → более высокая процентная ставка).

Только в точке пересечения кривых достигается равновесие между обоими рынками.

Интерпретация: Модель IS-LM позволяет визуализировать взаимосвязь таких макроэкономических величин как процентная ставка, денежная масса, уровень цен, спрос на наличные деньги, спрос на товары, производственный уровень экономики. Изменения одной или нескольких этих величин приводят к смещению точки пересечения кривых LM и IS, которая в свою очередь определяет уровень производства (и дохода) экономики, а также соответствующий уровень процентной ставки.

32. Фискальная и монетарная политика на модели IS – LM. Инвестиционная и ликвидная ловушки. Графическая трактовка.

Есть три возможные ситуации пересечения кривых IS и LM, которые называются кейнсианской, монетаристской (неоклассической) и промежуточной. Две первых из этих ситуаций являются экстремальными. Однако именно они дают возможность лучше понять альтернативы экономической политики.

КЕЙНСИАНСКИЙ СЛУЧАЙ.Фискальная и монетарная политики являются двумя главными инструментами осуществления экономической стабилизации на макроуровне. Экстремальный кейнсианский случай этой альтернативы экономической политики даст высокую оценку фискальной политике и низкую или даже нулевую оценку монетарной политике. Для того чтобы понять — почему, необходимо исходить из двух экстремальных кейнсианских предпосылок.

Во-первых, пересечение линий IS и LM здесь осуществляется на том отрезке линии LM, где спекулятивный спрос на деньги абсолютно эластичен (ликвидная ловушка).Во-вторых, график инвестиционного спроса почти или вовсе неэластичен относительно изменений процентной ставки.[3, c.201]«Ликвидная ловушка» может существовать в том случае, когда инвесторы или владельцы денег считают, что ценные бумаги являются «ненадежным» объектом инвестиций.Второе предположение также основано на здравом смысле. Высокоэластичная или совершенно неэластичная инвестиционная функция означает, что при данной ставке процента предприниматели не станут заниматься созданием новых нетто-инвестиций. Подобная ситуация, по мнению кейнсианцев, типична для состояния депрессии или кризиса. В данном случае мы имеем дело с так называемой «инвестиционной ловушкой».

Инвестиционная ловушка имеет место в том случае, когда спрос на инвестиции является неэластичным по ставке процента. В такой ситуации функция инвестиций, а значит и линия IS, занимают перпендикулярное положение к оси абсцисс.

Таким образом, несмотря на все ухищрения экспансионистской монетарной политики, величина дохода (у) оказывается неизменной. Именно поэтому ортодоксальные кейнсианцы трактуют монетарную политику как неэффективную с теоретической и практической точек зрения. По мнению сторонников кейнсианской школы монетарная политика не способна стимулировать увеличение дохода, занятости и экономической активности.

НЕОКЛАССИЧЕСКИЙ (МОНЕТАРИСТСКИЙ) СЛУЧАЙ.Монетаристы отвергают фискальную политику с прямо противоположных позиций, отводя главную роль денежно-кредитной или монетарной политике. Для крайней неоклассической позиции характерны следующие допущения.

Во-первых, по мнению неоклассиков, линия спекулятивного спроса на деньги является абсолютно неэластичной по отношению к процентной ставке, то есть линия LM представляет собой вертикаль.во-вторых, функция инвестиционного спроса, напротив, обладает высокой эластичностью относительно процентной ставки.

Первое предположение отрицает мотив держания денег для спекулятивных целей. Это означает, что L = Lt. Согласно данной концепции, люди держат деньги исходя только из трансакционных соображений.Второе допущение означает, что инвестиционные затраты чрезвычайно чувствительны к изменениям процентной ставки. Именно поэтому действенность монетарной политики очень эффективна при увеличении расходов. Монетаристы считают, к примеру, что даже незначительное снижение процентной ставки приведет к крупному увеличению инвестиционных расходов.

Для увеличения валового дохода центральному банку необходимо всего лишь увеличить предложение денег. При этом процентная ставка упадет, возрастут инвестиционные расходы, и совокупный доход увеличится на желаемую величину. Эластичный инвестиционный спрос демонстрируется положением линии IS.

Исходя из этих соображений, монетаристы являются решительными противниками фискальной политики.ПРОМЕЖУТОЧНАЯ СИТУАЦИЯПромежуточная ситуация (между крайним кейнсианством и крайним монетаризмом) отражает случай, при котором и фискальная, и монетарная политики могут быть достаточно эффективными. Однако при этом следует иметь в виду следующее, во-первых, выбор той или иной экономической политики требует высочайшей компетенции высшего управленческого звена страны, которое должно четко осознавать цели и последствия этого выбора.

33. Понятие экономического роста. Факторы и виды экономического роста

Экономический рост определяют как долгосрочную тенденцию увеличения реального выпуска на душу населения. Краткосрочные колебания выпуска в научной литературе обычно относятся к теории деловых циклов, и не являются предметом изучения для теории экономического роста. В отличие от экономического развития, экономический рост — количественный показатель. Под реальным выпуском обычно понимают реальный ВВП, реже — реальные ВНП, ЧНП, или НД. Экономический рост тесно связан с ростом общего благосостояния: ростом продолжительности жизни, качества медицинского обслуживания, уровня образования, сокращением продолжительности рабочего дня и т. д.

Факторы, обеспечивающие экономический рост:

-Количество и качество природных ресурсов

-Трудовые ресурсы

-Капитал

-Технический прогресс

-Инвестиции

Виды:Различают экстенсивный и интенсивный типы экономического роста. В первом случае рост достигается путем увеличения экстенсивных факторов роста. Во втором - за счет интенсивных факторов роста. С развитием и освоением современных достижений науки и техники интенсивные факторы роста становятся преобладающими. В реальной жизни экстенсивный и интенсивный типы экономического роста в чистом виде не существуют. Имеет место их переплетение и взаимодействие.

В современной теории роста обычно выделяют четыре типа экономического роста: равномерный рост стран-лидеров (наблюдается в США, Европе), чудеса роста (Япония, Южная Корея, Гонконг), трагедии роста (некоторые страны Центральной Африки) и отсутствие экономического роста (например, Зимбабве).

В России с 2000 по 2008 год наблюдался относительно равномерный рост экономики.

34. Модели экономического роста Е. Домара и Р. Солоу.

Модель экономического роста Е. Домара.Домар Е. как последователь Дж. Кейнса считал, что функцией инвестиции является образование доходов, которые в результате увеличивают совокупный спрос и занятость. Однако это утверждение Дж. Кейнса базировалось на его гипертрофированной оценке роли государственных расходов, особенно той их части, которая шла на проведение общественных работ. Это было вызвано условиями кризиса перепроизводства, в которых важно создать эффективный платежеспособный спрос, а не выбрасывать на рынки лишнюю товарную массу, поэтому Дж. Кейнс исключил из своего анализа влияние инвестиций на предложение товара.Модель Е.Домара именно в этом пункте дополняет теорию Дж. Кейнса - для Домара инвестиции являются не только фактором образования доходов, но и создание дополнительных мощностей производства. Главной идеей модели экономического роста Е. Домара является вопрос: если инвестиции увеличивают производственные мощности и создают дополнительные доходы, то, как должны расти инвестиции, чтобы темп прироста дохода равнялся темпу прироста производственных мощностей?

Для решения этой проблемы Е. Домар вывел систему из трех уравнений:

1) уравнение предложения2) уравнение спроса3) уравнение, выражающее равенство спроса и предложения.

1. Уравнение предложения показывает, какой прирост производственных мощностей создают инвестиции:

ДQ = I *в,где ДQ - прирост производства;

I - капиталовложения;

в - средняя производительность капиталовложений.

Символ в характеризуется также как капиталоотдача.

Следовательно, в = ДQ/I - выражает величину нового продукта,

созданного единицей инвестиции.

2. Уравнение спроса показывает, на какую величину должен возрасти спрос, чтобы занять дополнительные мощности. По теории мультипликатора при любой предельной склонности к сбережению б прирост национального дохода, Дг является результатом мультипликационного воздействия дополнительных инвестиций ДI.

Дг = ДI* (1/ б),

где 1/б - мультипликатор.

3. Уравнение равенства темпов прироста дохода и производственных мощностей достигается, когда ДI*(1/ б) = I*в

Решением устанавливаем, что ДI/I = б* в

В левой части уравнения стоит годовой темп роста инвестиций, которые для поддержания полной занятости с помощью увеличений производственных мощностей должны расти с годовым темпом б* в. Доход должен расти с тем же темпом.

Главным выводом модели экономического роста Е. Домара является: только постоянно растущая аккумуляция капитала (рост инвестиций) обеспечивает в масштабе общества динамичное равновесие между совокупным спросом и предложением.

Модель Роберта Солоу.Солоу рассматривал три фактора экономического роста: накопление капитала; рост народонаселения; научно-технический прогресс (НТП).

Эти факторы вводятся в анализ последовательно. Сначала рассматривается влияние на экономический рост накопления капитала при стабильном населении и неизменных технологиях и технике. Затем к накоплению капитала добавляется рост народонаселения, и наконец к первым двум факторам добавляется НТП.[5, 49]

В основу анализа положена производственная функция вида Y=F(K, L), где Y - валовой внутренний продукт (ВВП), К - капитал, L - труд. Чтобы на первом этапе анализа исключить учет роста народонаселения, Y, K и L делят на L:

Вводятся обозначения:

- ВВП на единицу труда или производительность труда;

- капиталовооруженность труда, т.е. количество капитала, приходящееся на единицу труда;

В результате получается производственная функция: .

Перечислим свойства функции y=f(k):1) функция существует;2) проходит через ноль, т.е. y = 0 при k = 0;3) непрерывна;4) дифференцируема;5) возрастает;6) предельная производительность капитала убывает.

Под предельной производительностью капитала понимается прирост производительности в результате прироста капиталовооруженности на единицу. Пусть - прирост капиталовооруженности, - прирост производительности в результате прироста капиталовооруженности, my - предельная производительность капиталовооруженности.